Что нужно знать о банкротстве физических лиц

Содержание

- 1 Закон о банкротстве физических лиц

- 2 Нюансы процедуры банкротства физических лиц – о чем молчат управляющие?

- 3 Чем пугают должников: сказки и реальные положения о банкротстве физ. лиц

- 3.1 1. В случае любой просрочки по кредитам банк подаст заявление на признание несостоятельности должника

- 3.2 2. При подаче заявления о банкротстве не нужно волноваться за финуправляющего, его назначение входит в компетенцию суда

- 3.3 3. Если начинать банкротство, то следует быть готовым к тому, что суд закроет выезд за границу

- 3.4 4. Оспорены будут все сделки, совершенные за последние 3 года

- 3.5 5. Банкротство физического лица признают только в случае, если будет полумиллионный долг и просрочка от 90 дней

- 4 Что может случиться с имуществом при банкротстве физлиц: краткий обзор

- 5 Последствия банкротства: хорошие и плохие новости

- 6 Сколько стоит банкротство в Москве?

- 7 Миф первый: банкротство физического лица гарантирует избавление от долгов

- 8 Миф второй: процедура банкротства обойдется недорого

- 9 Миф третий: банкротство обезопасит имущество должника

Возможность личного банкротства гражданина «работает» уже 4 года, однако многие еще даже не слышали о такой возможности. Банкротство одинаково выгодно и должнику и кредитору и государству. Почему? – спросите вы. Должнику банкротство гражданина позволяет очистить свою финансовую историю и буквально начать жить заново. У кредитора появляется возможность «списать» безнадежный долг. Государство получает гражданина, готового покупать товары и услуги.

А Вы хотите навсегда законно освободиться от задолженностей? Читайте нашу статью – в ней все, что нужно знать прежде чем приступить к банкротству физических лиц (2019).

Закон о банкротстве физических лиц

Банкротство гражданина – это законно. Закон о банкротстве физических лиц (2019) дает такое право гражданину, который соответствует условиям для банкротства.

Закон о банкротстве граждан устанавливает, кто может банкротиться, как это делается и какие последствия ждут должника.

Кто может прибегнуть к банкротству граждан? Первое условие – это наличие гражданства РФ. Подать на банкротство могут и иностранные граждане, постоянно проживающие в России и имеющие долги перед российскими банками, организациями и гражданами. Второе условие – это сумма долга более полумиллиона рублей. Отметим, что задолженность по валютным кредитам и займам рассчитывается в рублях по курсу на день расчета. Третье условие – тяжелое финансовое положение, не позволяющее должнику платить.

Важно! Банкротство – это обязанность для должника, если он не в состоянии платить по своим долгам или если, расплачиваясь с одним банком (кредитором), должник не может платить по другим долгам.

Узнать, как гарантированно освободиться от всех задолженностей через банкротство в Вашей ситуации

Банкротство гражданина и его добросовестность

Все мы знаем, что многие заемщики прибегают к помощи кредитных брокеров. На личной бесплатной консультации мы всегда задаем об этом вопрос своим клиентам: пользовались ли они помощью кредитного брокера при получении кредита. Почему? Речь идет о добросовестности. Зачастую помощь брокера состоит в подделке справки о доходах, такие справки предоставляются в банк. Таким образом, банк получает недостоверную информацию о доходе заемщика.

Понятие добросовестности в процедуре банкротства физических лиц крайне важно и может быть главным в решении вопроса о списании долгов.

Именно поэтому мы настоятельно советуем консультироваться со специалистами в области банкротства, а не заниматься самодеятельностью. Предусмотреть все возможные варианты развития процедуры, заблаговременно обеспечить себя необходимыми документами, доказательствами добросовестности – это задача, справиться с которой может только опытный специалист, имеющий собственную практику по банкротству.

Процедура банкротства физического лица

Сроки процедуры. Процедура личного банкротства занимает в среднем около 6-10 месяцев. Тут все зависит от деталей, например, заработной платы (или другого дохода) должника-банкрота. Срок банкротства зависит и от финуправляющего – если управляющий не выполняет работу в срок, то и процедура затягивается на многие месяцы.

Обоснованность заявления. Первый важный этап в процедуре банкротства гражданина – доказать в суде невозможность платить по своим долгам. При этом, суд может задавать вопросы о составе семьи, детях, средствах к существованию, о том, куда были потрачены заемные средства. К судебному заседанию нужно быть максимально подготовленным и ориентироваться не только в своих финансовых делах, но и в законе.

Из практики. Если среди ваших кредиторов есть ваши знакомые или другие физические лица, то высока вероятность того, что вы столкнетесь с ними в суде. Кредиторы-физлица в процедуре банкротства ведут себя очень активно. Рекомендуем заблаговременно позаботиться о представителе – так вы сможете сохранить свои нервы и время.

Реструктуризация долгов в банкротстве. Не путайте с банковской реструктуризацией! Банковская реструктуризация увеличит вам срок и процентную ставку по кредиту. В ходе процедуры реструктуризации в банкротстве будут оцениваться ваши реальные возможности погасить доли за 3 года. Если таких перспектив нет – то и реструктуризации как таковой тоже нет.

Любые расчеты с кредиторами запрещены законом!

Реализация имущества в банкротстве. Это вторая и заключительная процедура в банкротстве физических лиц. При введении реализации имущества гражданин-должник признается банкротом. Финуправляющий должен описать и оценить имущество, которое можно продать. Такое имущество будет продано, а деньги направлены на частичное погашение долгов.

Продажа имущества осуществляется двумя способами.

Первый – это продажа с публичных торгов тех объектов, цена которых превышает 100 тысяч рублей. Торги проходят на специализированных площадках. Система торгов похожа на аукцион – покупает тот, кто больше предложит. Правила участия в таких торгах определяется торговой площадкой, непосредственно организующей торги. Обязательно нужна ЭЦП (электронно-цифровая подпись)!

Второй способ более прост и занимает гораздо меньшее время – это простая продажа посредством заключения договоров купли-продажи. Управляющие, как правило, публикуют рекламные сообщения на общедоступных ресурсах – газетах, интернет-сайтах по продаже товаров.

Продажа имущества имеет множество тонкостей. Успешное завершение дела будет зависеть от опыта управляющего. Например, продажа имущества с нарушениями влечет отмену торгов и, соответственно, затягивает процедуру.

Освобождение от долгов. Когда имеющееся имущество продано, а деньги распределены, процедура реализации завершается. Вопрос об освобождении гражданина от долгов решается также при завершении процесса реализации имущества. Финансовый управляющий делает заключение о возможности освобождения от долгов либо приводит доводы, не позволяющие освободить должника от долгов. Подробнее о таких причинах, судебной практике не освобождения от долгов читайте в наших статьях.

Нечем платить по кредитам? Узнайте, как сохранить имущество от ареста и конфискации

Банкротство физических лиц: инструкция к применению

Мы советуем вам решать свои проблемы с банками единственным законным способом — это банкротство физических лиц. Пошаговое руководство поможет вам сделать важный шаг к освобождению от долгов. Итак, Вы приняли решение применить в отношении себя банкротство физических лиц. Пошаговая инструкция содержит список действий, выполнение которых необходимо и предусмотрено законом о банкротстве физических лиц. Пошаговая инструкция (банкротство физических лиц 2019) подготовлена совместно арбитражным управляющим и адвокатом, имеющим большой практический опыт в банкротных делах.

Пошаговая инструкция (банкротство физических лиц 2019): подготовка и подача документов

Необходимые документы для банкротства: список, примеры

- Сведения о денежных обязательствах.

Для начала вспомните, кому вы должны. Составьте список банков, микрофинансовых организаций, физических лиц, организаций. Есть ли у вас долги по транспортному налогу или другим платежам в налоговую инспекцию? А долги перед Пенсионным фондом? Все они будут кредиторами. Первый список документов будет связан именно с кредиторами. Собираем:

- Кредитные договора из банков, договора займа из МФО, расписки перед частными лицами, а также справки о сумме задолженности на текущий момент

- Долги перед организациями могут возникать из предпринимательской деятельности – сделайте копию договора и получите справку о требуемой сумме

- Долг перед налоговой и пенсионным фондом подтверждается требованием, которое можно получить непосредственно в ИФНС или ПФ

- Подал ли кто-то на Вас в суд? Получите решение суда. Информация о работе суда доступна в интернете.

- На сайте www.fssp.ru можно проверить информацию о наличии исполнительного производства. Копию постановления об исполпроизводстве можно получить у пристава по вторникам и четвергам.

- Документы по штрафам ГИБДД, судебным штрафам можно получить у пристава.

- Документы должника.

Это группа документов, как правило, есть у всех «на руках». Документы советуем копировать постранично. Гражданский паспорт, свидетельство с ИНН, СНИЛС (зеленая карточка). Также могут понадобиться: свидетельства о браке/разводе, рождении детей (до 18 лет), брачное соглашение. Если есть опекаемые, лица на иждивении – подтвердите это.

- Сведения о доходах и имуществе.

Доходы подтверждаем справками о заработной плате с работы, о пенсии (при наличии). В дополнение обязательно запросите справки по форме СЗИ-5 или СЗИ-6. Получить такой документ можно как в самом пенсионном фонде, так и через сайт госуслуг.

Безработным, имеющим подтвержденный статус, необходима справка, выданная службой занятости. При этом, получение статуса безработного – это не обязанность, а Ваше право. Пенсионеры могут обратиться в службу занятости для поиска работы, но не могут быть признаны безработными, поскольку имеют категорию «нетрудоспособных».

Закон о банкротстве физических лиц обязывает должника предоставить выписки по банковским операциям за последние 36 месяцев. Это означает, что по каждому дебетовому счету, вкладу, сберкнижке вы должны запросить соответствующую выписку. Счета, которыми вы не пользуетесь, на которых нет денежных средств, лучше закрыть.

Заявляем об имуществе: квартира (доля в квартире), дом, дача, земля, машина (или мотоцикл), водный транспорт (катер, яхта) – подлежат указанию. Сокрытие имущества будет иметь негативные последствия. Имущество подтверждаем свидетельствами о регистрации права.

Доля в уставном капитале организации также является имуществом. Тем, кто является учредителем или акционером юрлица, необходимо предоставить выписку из ЕГРЮЛ, выписку из реестра акционеров.

Если у гражданина, подающего на свое банкротство, также имеются должники – это необходимо указать в заявлении и подтвердить документально. Например, распиской или договором займа, можно приложить исполнительный лист или решение суда.

Обязанностью должника является предоставление копий договоров по сделкам, совершенным за последние 36 мес. с движимым/недвижимым имуществом, ценными бумагами или долями в уставном капитале.

Такими документами могут быть: медицинские справки, подтверждающие ухудшение состояния здоровья, справки об убытках (например, при торговле на Forex и прочих). Точный список иных документов определяется на персональной консультации и зависит от конкретных обстоятельств Вашего дела.

Последняя редакция 16 июля 2019

Время на прочтение 10 минут

Что недоговаривают финуправляющие о банкротстве физических лиц? Почему эта процедура вызывает неоднозначную реакцию у профессионалов? В этой статье вы узнаете всю правду о банкротстве от самих управляющих!

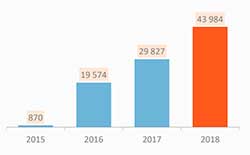

Статистика банкротств граждан в России в 2015-2018 гг. (по данным Федресурс)

В СМИ новостные сводки и аналитические статьи пестрят ежемесячной статистикой и мнениями высокопоставленных чиновников на тему банкротства физлиц – в России процедура пока только набирает обороты, формируется судебная практика в тех или иных ситуациях, в связи с чем однозначного мнения по данному поводу не существует. Напомним, закон о банкротстве физ. лиц начал действовать только с 1 октября 2015 года. Это, собственно, и приводит к тому, что одни граждане боятся банкротства, тогда как другие активно банкротят самих себя в судебном порядке.

Мы попытались разобраться со страхами безнадежных заемщиков и выяснить, какие именно моменты их пугают в банкротстве физических лиц. Также мы получили экспертные консультации от финансовых управляющих, которые рассказали, как наилучшим образом следует готовиться к процедуре, почему простым гражданам ее не стоит бояться, и как 100% добиться успешного списания долгов в зале суда.

Нюансы процедуры банкротства физических лиц – о чем молчат управляющие?

Ниже представлен ряд ценных рекомендаций специалистов, которые ежедневно участвуют в судебных процессах и осведомлены обо всех тонкостях банкротства должников. Итак, ликбез от финансовых управляющих!

- Первая сложность признания банкротства для физических лиц заключается в подготовке документов. Самостоятельное составление и сбор документации требует времени и определенного опыта. Лучше отдать процесс на контроль юридическому специалисту — это их область деятельности. С примером необходимых документов для подачи заявления о банкротстве можно ознакомиться ниже.

- Составлять заявление в суд также рекомендуется у юристов, но при составлении документа можно присутствовать и вносить коррективы, если они касаются фактов. Да, в интернете много образцов заявлений, можно взять образец у знакомых, которые уже подавали на банкротство, но каждый процесс банкротства индивидуален. То, что представлено в сети, может категорически не подходить под нюансы вашего банкротства. Выбор в любом случае за вами;

- Помните, заявление в Арбитражный суд – это не любовный роман и не жалобный лист. Оставьте свои чувства и эмоции в стороне, излагайте строгие факты. В документе потребуется указать:

- размер задолженности;

- количество кредиторов (указать их имена, названия, адреса и контакты);

- размеры и состав вашего имущества;

- размеры доходов;

- количество детей и лиц, которые находятся у вас на иждивении (которых вы содержите).

Выписка по счету

Из центра занятости

Задолженность перед МФО

Свидетельство о регистрации права

Долг перед банком

Свидетельство о заключении брака

Справка от отсутствии ИП

Об уплате алименотов

Сведения о состоянии счета

Свидетельство о рождении

Свидетельство о разводе

СНИЛС

(Страховое свидетельство)

Справка о доходах

Справка о задолженности по налогам и сборам

Чтобы не ошибиться с выбором арбитражного управляющего, Вы можете обратиться к нам. Наши специалисты помогут Вам совершенно бесплатно выбрать подходящего Вам арбитражного управляющего, исходя из сложности Вашей ситуации. Подобрать арбитражного управляющего →

Практика показывает, что в среднем с момента обращения до первого судебного слушания по банкротству проходит около 30 дней. Важно понимать тонкости процедуры банкротства физического лица, меры, к которым может прибегнуть суд. Вам необходимо найти способ доказать, что банкротство наступило в результате непредвиденных обстоятельств, и при взятии кредитов вы и подумать не могли, что так получится. Необходимо доказать свою добросовестность. И чем серьезнее подготовка к делу – тем лучше для потенциального банкрота.

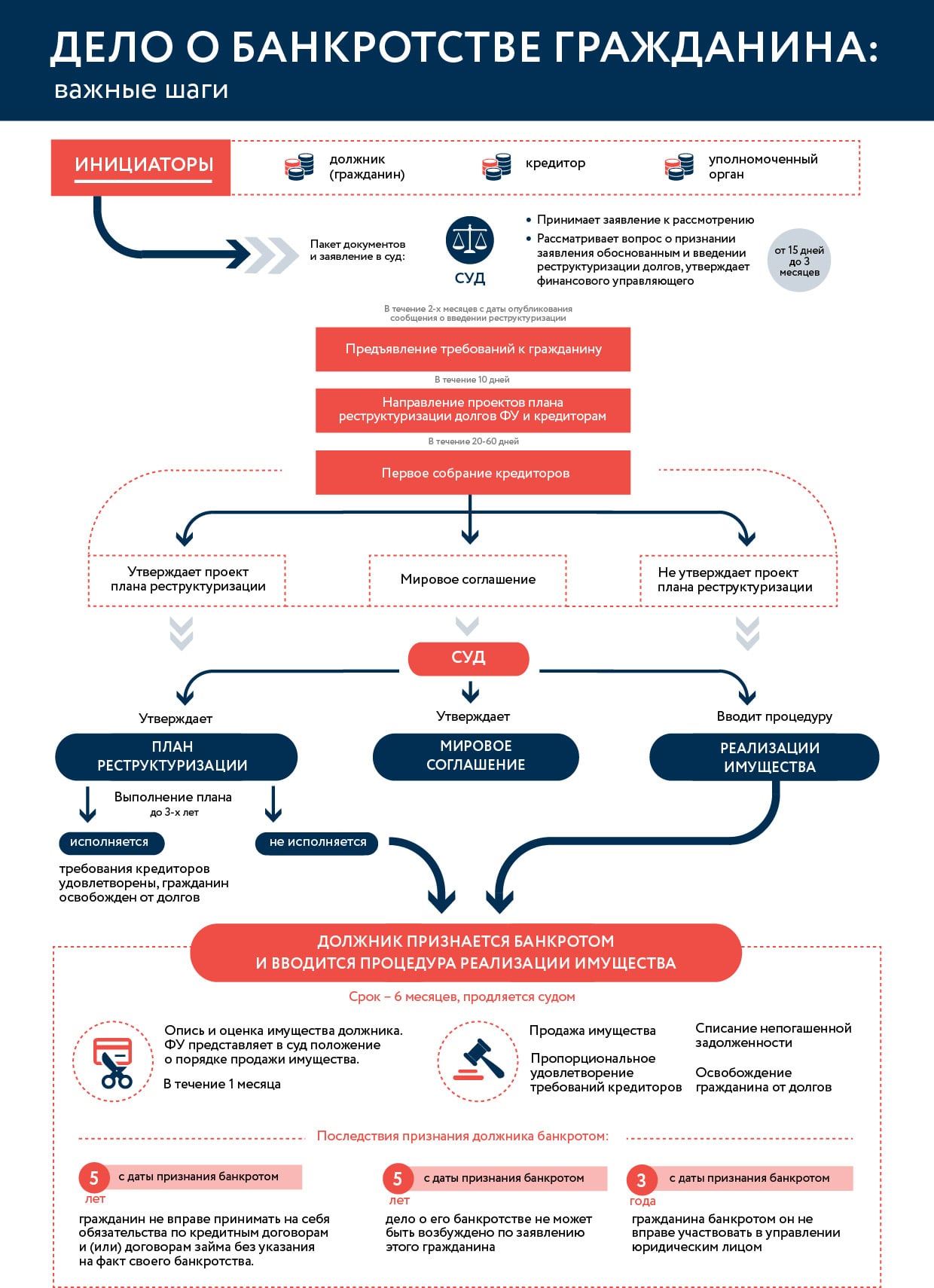

Схема банкротства гражданина

Чем пугают должников: сказки и реальные положения о банкротстве физ. лиц

Ввиду неправильной подачи информации о банкротстве простых граждан со стороны СМИ, в обществе сформировались определенные мифы, которые к реальному № 127-ФЗ (закон о банкротстве) не имеют никакого отношения.

1. В случае любой просрочки по кредитам банк подаст заявление на признание несостоятельности должника

Это категорически не так. Банки могут инициировать процедуру признания банкротства физического лица, только если вы соответствуете всем признакам банкротства. То есть у вас должна образоваться просрочка по платежам не менее 90 дней, а также у вас должен быть долг от 500 000 рублей.

Интересно, что подать на банкротство можно даже при отсутствии просрочек по платежам. Такой порядок закреплен в ч. 2 ст. 213.4 Закона о банкротстве. Например, если гражданина положили в больницу, уволили с работы, и при этом у него есть кредиты. В таком случае можно также обратиться в суд с заявлением о банкротстве.

Банки редко инициируют банкротство физ. лица, поскольку затраты на процедуру попросту не оправдывают себя. Им проще обратиться в суд с требованием о взыскании задолженности через судебных приставов или же вовсе передать дело коллекторам.

Но в отдельных случаях, когда перед юридическим отделом банка стоит план по банкротству должников, когда необходимо провести показательное банкротство, когда в действиях должника, по мнению банка, есть признаки недобросовестности, то банк или другой кредитор может сам подать на банкротство должника. В таком случае финансовый управляющий будет выбираться банком (кредитором), и у должника постараются забрать все, что можно забрать, оспорить все сделки, продать все возможное имущество, включая совместно нажитое в браке, так как управляющий будет «со стороны» кредитора.

Специалисты нашей компании знают, по каким признакам банки подают на банкротство должников. Вы можете обратиться с кратким описанием своей ситуации для того, чтобы понять, могут ли банки или другие кредиторы сами подать на Ваше банкротство.

2. При подаче заявления о банкротстве не нужно волноваться за финуправляющего, его назначение входит в компетенцию суда

В результате такого заблуждения получается, что гражданин наугад выбирает СРО (даже не заглянув на сайт организации), суд делает запрос и получает ответ, что все управляющие отказались вести дело. Процедура закрывается, должник остается ни с чем. Почему это не работает?

Практика показывает, что финуправляющего для банкротства необходимо искать заранее. И самостоятельно договариваться обо всех нюансах и расходах, поскольку 25 000 рублей — это не всё, что придется заплатить. В действительности гонорар управляющего может составлять в среднем от 50 000 рублей.

Бесплатная инструкция по банкротству!

Получи исчерпывающее руководство по самостоятельному банкротству

3. Если начинать банкротство, то следует быть готовым к тому, что суд закроет выезд за границу

Такие случаи единичные. Это может случиться только в случае:

После начала процедуры банкротства физического лица все исполнительные производства в отношении должников прекращаются, то есть судебные постановления, выданные ранее, теряют силу. Соответственно, вы снова становитесь свободны. Если вам ранее выезд за границу был запрещен, то после первого судебного слушания по банкротству вы снова сможете путешествовать за пределы России. Если вам требуется выехать, но при этом суд запретил покидать территорию РФ – обратитесь за помощью к хорошему адвокату, которые поможет оформить все необходимые документы для получения разрешения на выезд.

Важно понимать, что вероятность закрытия выезда за границу сильно зависит от того, как будут подготовлены документы для суда и кредиторов, и как убедительно будет доказана добросовестность должника, чтобы не было никаких причин закрывать должнику выезд за границу.

4. Оспорены будут все сделки, совершенные за последние 3 года

Нет, это далеко не так. Оспорены будут только те сделки, которые вызывают сомнения. Например, если вы за последний год продавали автомобиль по символической стоимости, то такая сделка наверняка будет оспорена. Также если вы заключали какие-либо соглашения с родственниками (например, дарственные) за последние 3 года, они могут быть оспорены.

Если вы полагаете, что в процедуре банкротства оспариваются все сделки, совершенные за последние 3 года должником, вы ошибаетесь. Оспариванию подлежат только сомнительные сделки, что определяет сам финансовый управляющий. Есть огромная разница между продажей автомобиля (например, должник решил себе купить более новую модель), и дарением 3-х квартир в пользу дальней родственницы. Конечно, последняя сделка сразу вызовет сомнения, поскольку она явно совершалась с целью нанести вред интересам кредиторов.

Да, есть шансы, что сделки оспариваться не будут, но для этого необходима подготовка. Ее могут предоставить только профессиональные юристы. Если вы планируете признавать банкротство, но вы переживаете, что совершенные сделки будут оспорены – вы можете уточнить этот момент у наших специалистов. Узнать, будут ли оспорены мои сделки →

5. Банкротство физического лица признают только в случае, если будет полумиллионный долг и просрочка от 90 дней

На самом деле существует еще один признак, по которому можно определить наступление банкротства – обстоятельства, способствующие наступлению несостоятельности в скором времени. Чтобы защитить свои интересы, гражданин может обратиться в суд, даже если он понимает, что состояние «нечем платить по кредитам» может наступить только через 2 месяца.

У Вас долг больше 500 000 руб и просрочка более 3 месяцев?

У Вас долг около 500 000 руб и нет просрочек, но Вы понимаете, что скоро будет нечем платить по кредитам?

Узнайте как полностью списать все Ваши долги в обоих случаях!

Что может случиться с имуществом при банкротстве физлиц: краткий обзор

В большинстве случаев в рамках банкротства физиков назначается реализация имущества, и все имущество должника подлежит продаже с целью погашения требований кредиторов. Как известно, существует имущество, которое не может входить в конкурсную массу и изыматься с целью дальнейшей его продажи.

Например, единственная квартира гражданина (имущество, которое не подлежит изъятию ни при каких обстоятельствах, указано в ст. 446 ГПК РФ). Однако сюда не входит залоговое имущество – в частности, жилье, приобретенное в ипотечный кредит. Ипотечная недвижимость после описи будет продана с аукциона при банкротстве. Средства вернутся в конкурсную массу с целью дальнейшего распределения между кредиторами.

Если у Вас ипотечная квартира, и Вам нечем платить по ипотеке, то есть возможность продолжать жить в данной квартире еще несколько лет, и при этом ничего не платить банку, узнайте подробнее как это сделать! →

В нашей практике бывали случаи, когда суд сразу вводил реализацию имущества, даже если у должника был стабильный источник дохода (дело А41-56529/16, АС Московской области).

Последствия банкротства: хорошие и плохие новости

При банкротстве физических лиц существуют последствия, которые наступают в ходе процедуры, и длятся весь период судебного процесса, и последствия, которые наступают после завершения процедуры и признания банкротства. Давайте рассмотрим основные плюсы и минусы признания несостоятельности.

Итак, с момента первого судебного слушания по банкротству наступают следующие последствия:

После завершения процедуры банкротства гражданин больше ничего никому не должен, все долги, которые остались после реализации, списываются.

Вместе с тем, наступают следующие последствия:

В последнее время требования к заемщикам стали немного более жесткими. Еще недавно суд и кредиторы не запрашивали имущество супругов, сейчас это стало обычной практикой, есть и другие изменения не в сторону должников. В правительстве готовятся поправки к закону о банкротстве. Поэтому, если Вы размышляете над тем, подать на банкротство сейчас или подождать еще немного, то можем рекомендовать Вам с полной уверенностью, что сейчас то самое время, когда условия прохождения процедуры банкротства физических лиц более лояльные к должникам. Дальше условия будут только ужесточаться.

Сколько стоит банкротство в Москве?

Итак, сколько стоит признать себя банкротом и списать все свои долги? Расходы на процедуру банкротства физических лиц включают в себя не только услуги управляющего и госпошлину, но и другие затраты. В частности, сюда входят:

Цены на процедуру банкротства формируются из этих затрат. Даже в самой простой процедуре признания несостоятельности затраты составят от 40 000 рублей.

В предъявленную стоимость банкротства также входит спектр юридических услуг, которые обычно включают в себя составление и подачу документов, заявления, курирование дела, информирование и консультирование клиента, любая правовая помощь по делу. Специалисты не работают по бланкам, они самостоятельно составляют все необходимые документы, нужные для дела. Юридическая подготовка при банкротстве дает определенные преимущества, которые позволяют быстрее продвинуть дело, и добиться признания банкротства в оперативные сроки.

Возможность обанкротиться у рядовых граждан России появилась с конца 2015 года, когда Федеральный закон «О банкротстве» пополнился главой «Банкротство гражданина», то есть государство стало признавать такую процедуру нормальной и законной.

Вместе с вступлением данной главы в силу появилась и масса околоюридических организаций, предлагающих свои недешевые медвежьи услуги в сфере банкротства граждан. Отличить их можно по следующим лозунгам: «Избавим вас от долгов», «Вернем вам спокойную жизнь», «Законно избавим от кредитов раз и навсегда», «Гарантируем банкротство физического лица», «Законным путем обеспечим списание Ваших долгов», «Договоримся с судебными приставами об отсрочке платежей», и иные аналогичные варианты.

Итак, главное, что предлагают гражданам большинство околоюридических фирм — это:

— полное списание всех долгов;

— сбережение вашего имущества от взыскания.

Теперь же мы подошли к главному вопросу: почему нельзя верить ни одной фирме, гарантирующей полное избавление от долгов и сохранность вашего имущества.

Для этого стоит развенчать несколько мифов о банкротстве физического лица и рассказать о некоторых неблагоприятных последствиях банкротства, о которых умалчивают околоюридические организации.

Миф первый: банкротство физического лица гарантирует избавление от долгов

Если в процессе разбирательства выяснится, что в анкете банка при получении кредита вы указали недостоверный размер своей зарплаты, недостоверное место работы, и т.п., то вместо банкротства вам гарантируется уголовная ответственность по статье 159.1 УК РФ «Мошенничество в сфере кредитования», и, само собой разумеется, что освобождения от долгов вам уже не видать, а вместо этого вы рискуете отправиться в исправительную колонию или на исправительные работы.

Кроме того, статья 213.28 Федерального закона о банкротстве указывает, что гражданин, признанный банкротом, освобождается далеко не от всех долгов.

В частности, не списываются долги:

— по возмещению вреда чужому здоровью или имуществу, а также по компенсации морального вреда;

— по текущим платежам, т.е. по тем, которые возникли в ходе процедуры банкротства, например, по оплате коммунальных услуг;

— по выплате заработной платы наемным работникам.

Не следует забывать и о том, что 24 марта 2016 года Арбитражный суд Новосибирской области вынес беспрецедентное решение по делу № А45-24580/2015 в отношении грузчика Валерия О., который был признан судом банкротом, но освобожден от долгов не был вообще. «С 15.11.20ХХ г. по настоящее время О. работает в ООО „А.“ в должности грузчика. Согласно справкам о доходах физического лица среднемесячный доход в 2013 г. за вычетом НДФЛ составил 17 805 рублей 43 копейки, в 2014 г. составил 21 485 рублей 05 копеек, по состоянию на 13.10.2015 г. по данным гражданина указанным в заявлении и финансового управляющего доход составил 21 623 рубля. Вместе с тем, ежемесячные платежи по кредитам составляли 23 616 рублей. Документальных доказательств, подтверждающих наличие иных источников дохода гражданина, в материалы дела не представлено. Из указанного следует, что О. принял на себя заведомо неисполнимые обязательства, что явно свидетельствует о его недобросовестном поведении в ущерб кредиторам.

Обращаясь с заявлением о признании банкротом, О. преследовал цель освобождения его от долгов. Объективных доказательств, позволяющих суду сделать иные выводы, в материалы дела не представлено. Довод должника о том, что исполнение кредитных обязательств прекращено из-за потери дополнительного заработка, судом не принимается во внимание, поскольку не подтверждается документально и не может являться основанием для освобождения от исполнения обязательств. Установленные выше обстоятельства свидетельствуют о наличии правовых оснований неприменения в отношении О. правил об освобождении от исполнения обязательств», — указал в своем определении арбитражный суд.

Таким образом, даже признав гражданина банкротом, суд может не освободить его от долгов, и основанием для этого может оказаться малейшая недобросовестность в поведении должника как до начала процедуры банкротства, так и в процессе ее проведения. Валерий О. был первым.

Подобные решения, когда банкротом должника признают, но от долгов не освобождают, выносятся арбитражными судами все чаще. И, наконец, мы забыли упомянуть о таком этапе, как реструктуризация ваших долгов. Именно о ней ставится вопрос в суде при начале процедуры банкротства. И может случиться так, что вместо освобождения вас от долгов арбитражный суд примет решение о том, что вы по всем долгам будете должны ежемесячно уплачивать определенную сумму.

Скрыть свои доходы при этом не удастся — за этим будет за ваши же деньги с ревностью бдить финансовый управляющий.

Миф второй: процедура банкротства обойдется недорого

— 300 рублей — госпошлина при подаче заявления в суд;

— 25000 рублей — вознагражление финансовому управляющему;

— около 20000 рублей — за публикацию сведений о банкротстве.

Реальность: ни один закон не обязывает финансового управляющего браться за любое дело о банкротстве.

Средняя рыночная стоимость услуг финансового управляющего за ведение процедуры банкротства физического лица составляет 200000 рублей.

Если финансовый управляющий увидит, что с реализации вашего имущества он ничего получить не сможет, или получит мизерную сумму, то он предложит вам заплатить ему эти 200000 рублей, естественно, неофициально.

Если не оплатите — он не возьмется за Вваше дело, а суд прекратит производство по делу о вашем банкротстве. «Наглость! Произвол! Беспредел! Самоуправство! Нарушение прав гражданина!», — закричите вы. Да, то так.

Мы имеем дело с наглостью и произволом финансовых управляющих, аппетиты которых реально законом никак не ограничены. Но чтобы оспорить такие положения закона в Конституционном суде (что, в принципе, реально), вам опять же понадобится юрист, который бесплатно работать не будет. Сам процесс также займет время, в течение которого вас будет донимать банкиры, коллекторы и иные кредиторы.

Кроме того, вам следует помнить, что финансовый управляющий вам не помощник! Вы за свои деньги наняли его для того, чтобы он нашел путь, как высосать из вас побольше денег для кредиторов и своих 7% вознаграждения.

Он примет все меры к тому, чтобы найти спрятанное, по его мнению, вами имущество, легализовать ваши дополнительные доходы. Он будет признавать недействительными совершенные вами за последние три года сделки. Иными словами — «доить» вас всеми возможными способами.

Вы не должны верить ни одному слову финансового управляющего. А чтобы он вас не «кинул», вам потребуется юрист, на услуги которого придется также потратиться.

Миф третий: банкротство обезопасит имущество должника

Все остальное финансовый управляющий имеет право продать, а деньги от продажи отдать кредиторам. Не стоит надеяться на то, что вы убережете имущество от взыскания, если продадите или подарите его до обращения в суд.

Финансовый управляющий через суд будет признавать сделку недействительной. Именно за это он получает свои деньги, причем от вас же.

И, наконец, так называемые околоюридические или псевдоюридические организации умалчивают о негативных последствиях банкротства, которых в реальности более, чем достаточно.

1. В течение трех лет вы не сможете участвовать в управлении юридическим лицом. Не сможете быть учредителем или директором фирмы, не сможете открыть своего дела.

2. В течение пяти лет вы не сможете умалчивать о факте своего банкротства при взятии кредитов.

Если же вы о нем умолчите, не укажете в анкете банка, то это будет достаточным основанием для уголовного преследования вас. Маловероятно, что банки согласятся дать вам кредит.

3. Данные о вашем банкротстве доступны во многих открытых источниках: на сайте арбитражного суда и в так называемом реестре банкротов. Любой желающий сможет получить информацию о вашем банкротстве за 2 — 3 минуты.

А это значит, например, что работодатель тысячу раз подумает, брать ли вас на работу. Да-да, я знаю, что отказав вам из-за банкротства, он будет не прав. Но вам придется долго, несколько месяцев, доказывать это в суде. За любые услуги вам также придется быть готовым внести 100% предоплату, поскольку доверять вам вряд ли будут.

4. Не факт, что вас перестанут беспокоить наглые коллекторы. Да, тем, что они будут вас беспокоить, они нарушат закон. Но когда закон останавливал коллекторов? Чтобы их остановить, вам придется сначала расшевелить правоохранительные органы: судебных приставов (именно им с 1 января 2017 года подконтрольны коллекторы) и полицию. Не исключено, что вам придется судиться, чтобы заставить их выполнить свою работу.

5. Если вам за долги отключили коммунальные услуги, ваше банкротство не является основанием для того, чтобы их вам снова подключили. Закон просто не обязывает коммунальщиков этого делать.

Они все равно будут требовать от вас оплаты всей задолженности, пока не оплатите — не подключат.

Итак, если вы решились на банкротство, то стоит подумать:

— нужна ли вам эта процедура, выгодна ли она вам;

— насколько негативными могут оказаться для вас последствия этой процедуры;

— сможете ли вы оплатить эту процедуру;

— насколько реальным является избавление вас от долгов по итогам процедуры;

— не окажется ли так, что вы впустую потратите свои деньги;

— можно ли доверять той фирме, в которую вы собираетесь обратиться.

И в заключение хочется напомнить, что банкротство — это крайняя мера, и не ко всем ситуациям подходящая и столь выгодная, как рекламируют не слишком добросовестные конторы.

Если сравнивать процедуры по урегулированию отношений с кредиторами с медицинскими процедурами, то досудебное и судебное урегулирование — это терапия, а банкротство — это ампутация больного органа, и оправдана она лишь в крайних случаях. Не стоит забывать о профилактике, нужно воздерживаться от необдуманных кредитов и стараться своевременно урегулировать все вопросы с возникшей задолженностью.

No related posts.