Что означает задолженность льготного периода

Содержание

- 1 Что такое «льготный период» и как он работает?

- 2 Как узнать дату начала льготного периода?

- 3 Какой льготный период у кредитных карт Сбербанка?

- 4 Как правильно пользоваться кредитной картой Сбербанка с льготным периодом?

- 5 Как рассчитывается льготный период по кредитной карте Сбербанка?

- 6 Льготный период и снятие наличности с кредитной карты

- 7 Виды кредитных карт Сбербанка со льготным периодом

- 8 Заключение

- 9 Кредитные карты — Кредиты — Займы

- 10 Свежие новости

- 11 Схема погашения по льготному периоду

- 12 Сколько стоит просрочка?

- 13 Процентная ставка по кредитной карте

- 14 Что делать при задолженности по льготному периоду

- 15 Как пользоваться кредиткой Сбербанка с льготным периодом

- 16 Отчетный период: что такое и его особенности

- 17 Как узнать срок платежного времени

- 18 Пример расчета платежа по карте

- 19 Особенности использования кредитки

- 20 Условия снятия налички

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург.

Традиционно у всех кредиток предусмотрен так называемый льготный или «грейс» период. В течение этого времени условия пользования отличаются лояльностью к клиенту, т.к. он может вернуть задолженность без уплаты процентов. В Сбербанке грейс длится 50 дней. Чтобы правильно рассчитать время до полного возвращения долга, необходимо просто прибавить 20 дней к следующей отчетной дате. Подробнее об этом, с примерами и инструкциями, читайте в настоящей статье.

Что такое «льготный период» и как он работает?

Сбербанк и другие банковские организации выпускают не только дебетовые карты, но и кредитки. Их отличие в том, что с помощью кредитки можно регулярно брать микрокредиты, т.е. вы можете оплачивать «не своими» деньгами различные товары и услуги. И, чтобы увеличить спрос со стороны клиентской базы, был разработан так называемый грейс-период.

Льготный период — это время, в течение которого клиенту не начисляются проценты за полученные ранее займы. Благодаря этой функции пользоваться кредиткой иногда очень выгодно, т.к., по сути, она дает рассрочку, а не кредит.

При этом платежная система — например, MasterCard или Виза — не имеет значения. Число «50» в данном случае не унифицировано. У других банков встречаются грейс периоды в размере 45 и 55 дней, местами реализован даже 60-дневный грейс период. Нужно учитывать, что длительность грейса — это, в первую очередь, конкурентное преимущество в финансовом секторе, а поэтому некоторые организации его увеличивают до максимально возможных значений.

Однако, грейс считается не с даты покупки, а с даты активации карты. Поэтому высчитывать самостоятельно 50 дней с момента покупки — бессмысленно, это все равно не поможет понять, когда нужно погашать задолженность льготного периода. Считать грейс нужно с даты активации карты.

Как узнать дату начала льготного периода?

Прежде чем мы определим, как работает льготный период кредитной карты Сбербанка, нужно понять его принцип действия. Итак, отсчет начинается не с даты покупки, а с даты активации карты. Эта дата называется «датой формирования отчета». С нее начинается отчетный период, который как раз и используется банком для учета вашей задолженности и процентов по ней.

Чтобы понять, когда начинается отсчет, достаточно вспомнить день активации кредитки. Когда вы впервые ее активировали, тогда и была сформирована отчетная дата. Теперь рассмотрим вопрос, как посмотреть дату начала грейс-периода. Узнать дату отчета можно разными способами:

- Позвоните на горячую линию Сбербанка по номерам 8 800-555-5550 для жителей всей России, 7 (495) 500-55-50 для москвичей. Назовите свое ФИО и кодовое слово. Затем попросите оператора уточнить дату формирования отчета у вашей кредитки. Сотрудник незамедлительно подскажет вам эту информацию;

- В отделении банка. Достаточно обратиться с паспортом и кредиткой к менеджеру в отделении, чтобы получить исчерпывающую информацию о своей карте. Как правило, работник банка просто проверят карту в базе, так что на всю операцию уйдет не больше 3-х минут;

- Через Сбербанк Онлайн. Авторизуйтесь, зайдите на страницу «Карты и счета». Найдите в списке интересующую вас карточку. Нажмите на нее, чтобы открыть окно со всей информацией по карточке. В частности, там указана и дата отчета;

- Через банкомат. Вставьте карточку, введите пин-код. Затем в меню найдите вкладку «Сервис и другие услуги». На новой странице найдите пункт «Данные карты». Банкомат предложит показать на экране информацию или же распечатать ее.

Какой льготный период у кредитных карт Сбербанка?

На данный момент политика Сбербанка свелась к фиксированному грейс периоду для всех кредитных карт: не больше 50-ти суток. При этом не имеет значения, является ли карта частью премиального сегмента (золотые «Gold» карты или Platinum). В независимости от дороговизны карты, на 51-е сутки задолженности будут начислены проценты в полном объеме.

По правде говоря, такой грейс-период — далеко не рекорд в сфере финансовых услуг. Так, например, конкуренты Сбербанка активно пытаются заполонить рынок своими более лояльными к клиенту предложениями: карта Альфа-Банка «Близнецы» дает грейс-период на срок до 100 суток, карта «Классик» от Райффайзен-Банка дает и вовсе 110 дней льготного периода.

Поэтому, возможно, перед получением карты в Сбербанке есть смысл проверить все предложения от других банков — среди них можно найти очень интересные варианты.

Как правильно пользоваться кредитной картой Сбербанка с льготным периодом?

Для того, чтобы использование льготного времени приносило максимальную пользу, нужно понимать систему финансового учета. Именно этой схемой пользуется банк при расчете задолженности, грейс-периода, процентов и т.д. Соответственно, вы можете сделать то же самое, только в обход банка.

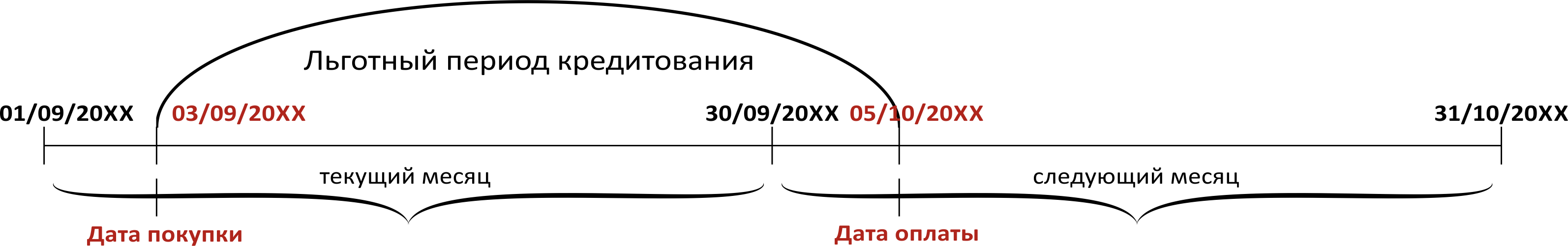

Льготный период формируется следующим образом:

- Первый период, он же расчетный, или отчетный. Начинается со дня, когда вы впервые активировали кредитку. Длится ровно 30 дней;

- Второй период, называемый также «платежным». В течение этого времени необходимо полностью погасить задолженность или по крайней мере внести минимальный платеж на карту. Длится этот период 20 дней;

- Все траты, которые производятся в течение второго периода, переносятся в плане платежей на следующую дату формирования отчета;

- Когда заканчивается второй период, начинается третий — платный. Получается, что он наступает на 51-й день пользования картой или 21-й день второго периода. На карту зачисляются проценты в установленном размере на всю сумму непогашенной задолженности. Обратите внимание: если вы не погасили задолженность в течение льготного периода, проценты начисляются таким образом, как если бы грейс-периода не было бы вовсе. Другими словами, вам их начислят на все 50 дней пользования ссудой;

- Четвертый период — самый неприятный. Его называют штрафным. Когда, в соответствии с договором обслуживания, вы не платите по обязательствам слишком много времени — как правило, больше 90 суток — на сумму задолженности дополнительно начисляется пеня. В результате можно задолжать банку в виде процентов и штрафов сумму, равную или даже большую изначальной задолженности.

Итак, как же правильно действовать, если у вас есть кредитка и вы желаете ей активно пользоваться? Правил немного.

Во-первых, старайтесь погашать всю сумму задолженности в течение 50 дней, а не сумму минимального платежа (3-7% от суммы долга). Если погашать долг сразу, у вас не будет неприятного начисления процентов.

Во-вторых, начинайте пользоваться кредиткой сразу после ее активации, в соответствии с вашими планами. Так вы добьетесь наибольшего грейса. Помните, что при большом разрыве между активацией кредитки и первой тратой грейс период может составлять всего 27-30 суток.

В-третьих, всегда помните, когда у вас наступает дата формирования отчета. Это поможет вам вовремя посчитать сроки, в течение которых нужно погасить долг. О том, как производить расчеты, читайте в следующем пункте.

Как рассчитывается льготный период по кредитной карте Сбербанка?

Подсчет производится по следующей формуле:

- Посмотрите дату формирования отчета (отчетное число). Этой датой является день, когда вы активировали карту;

- Посчитайте, какие у вас были траты в течение всего периода до следующей отчетной даты. Лучше их записать в какой-нибудь документ, чтобы не забыть;

- Со следующей отчетной даты отсчитайте 20 дней;

- Окончание этих двадцати дней — это и есть окончание льготного периода.

Чтобы понять тему статьи было легче, приведем пример расчета льготного периода по кредитной карте Сбербанка.

Итак, допустим, Иван оформил кредитную карту 10-го августа — это и есть отчетное число. Затем, 22-го августа, Иван купил себе одежду, оплатив ее кредиткой. Следующее отчетное число — 10-е сентября. При наступлении этой даты у Ивана кончился первый период и начался второй, платежный: в течение двадцати дней ему необходимо внести на счет по крайней мере минимальный платеж.

Считаем 20 дней со второй отчетной даты, 10-го сентября. Получается, что грейс период заканчивается 30-го сентября. К этому моменту Иван должен полностью погасить долг, иначе ему начислят существенные проценты на весь размер непогашенной задолженности.

Как видно из примера, настоящий льготный период длился не 50 дней, а 38 дней. Именно поэтому пользоваться карточкой нужно сразу после наступления отчетной даты. Наименее выгодно пользоваться ей перед наступлением отчетной даты.

Льготный период и снятие наличности с кредитной карты

Часто на этой почве возникает путаница: новые клиенты полагают, что на снятие наличных тоже распространяется льготный период. На самом деле это не так. Грейс действует исключительно на покупки:

- Оплата покупок в точках розничной продажи;

- Платежи через Сбербанк Онлайн — например, оплата ЖКХ, интернета и ТВ, штрафов ГИББД и т.д.;

- Оплата интернет-покупок;

- Счета в ресторанах, оплата билетов на самолет, бронирование гостиниц и т.д.

Во всех перечисленных случаях вам дается до 50 дней на погашение долга. Однако, если вы снимаете наличность с карты, а также переводите денежные средства с кредитки на дебетовую карту или электронный кошелек, грейс-период в данном случае не предусмотрен. Соответственно, вам нужно вернуть задолженность до наступления следующей отчетной даты.

Виды кредитных карт Сбербанка со льготным периодом

Видов различных кредиток в Сбербанке — больше десятка. Однако, некоторые из этих предложений были временно заморожены, у других же истекает срок действия. Поэтому сейчас доступно всего 8 видов карт. Все они выпускаются в рамках платежных систем Мастеркард, Виза и даже «МИР».

- «Подари жизнь», золотая и классическая версия. 0,3% от каждой покупки и половина стоимости годового обслуживания карты отчисляются в одноименный благотворительный фонд;

- Золотая, Signature (премиальная) и классическая кредитка «Аэрофлот». Везде предусмотрен грейс период в размере 50 дней. Разница между картами заключена в кэшбеке — милях, которые можно тратить на билеты, гостиницы и т. д., — а также в сумме кредитного лимита;

- Золотая, классическая и премиальная «обычная» кредитная карта без дополнительных опций. Золотая карта дает дополнительные удобства при частых поездках за рубеж, а также повышенный кэшбек. Премиальная карта в дополнение к этому предусматривает дополнительный кредитный лимит — до 3 млн рублей.

Если вы не можете определиться, какая именно карточка подойдет вам с учетом вашей индивидуальной структуры расходов, мы можем дать пару советов. Если вы часто летаете за рубеж, стоит присмотреться к золотым карточкам (бесплатная медицинская страховка за границей, бесплатная экстренная выдача наличных).

Если летаете на самолетах группы «Аэрофлот», рассмотрите одноименную золотую и премиальную карточку. Если вы акцентируете внимание на необходимости помогать детям, вам идеально подойдут карточки «Подари Жизнь». Наконец, «обычные» кредитки хорошо подходят так называемым «универсалам», т.е. тем людям, кто тратит деньги на самые разные вещи без фокусировки на определенных категориях товаров и услуг.

Заключение

В Сбербанке во всей линейке кредиток реализован 50-дневный льготный период. Грейс-период в сущности очень удобный инструмент, однако для получения максимальной выгоды нужно знать, как им пользоваться. На самом деле все очень просто — от отчетной даты нужно отсчитать 20 дней, окончание этих двадцати дней и есть окончание льготного времени.

Кредитные карты — Кредиты — Займы

Свежие новости

- Снятие наличных за границей Август 30, 2019

- Игровая карта Альфа Банка Август 23, 2019

- Займ на кредитную карту онлайн Август 14, 2019

Кредит – явление, которое плотно вошло в жизнь современного общества. Выбирая между потребительским кредитом и кредитной картой, большинство клиентов банка отдают предпочтения карте.

Одно из главных преимуществ кредитки — возобновляемый кредитная линия.

Многие банки предлагают карты с беспроцентным, так называемым льготным периодом. Денежные средства в таком случае предоставляются клиенту бесплатно (без процентов) в рамках определенного периода времени. В среднем льготный период составляет от одного месяца до 120 дней. Всё зависит от условий кредитования, и в каждом банке они свои. Если клиент в течение беспроцентного периода не возвращает снятую с карты сумму денег, то это рассматривается как задолженность льготного периода.

Схема погашения по льготному периоду

Для того что бы понять всю схему, следует разобрать каждый этап по отдельности.

Начало льготного периода может определяться по одному из критериев:

- С момента получения карты;

- С момента первой транзакции.

Транзакцией считается любая операция списания денежных средств с карты, в том числе и оплата услуг банка (обслуживание)

Расчётный период, как правило, он не превышает 30 дней, это период, в течение которого клиент тратит деньги с кредитной карты. В рамках этого периода владелец карты обязан внести на карту минимальный платеж. Сумма вносимых средств определяется индивидуально и как правило составляет не более 10% от общей суммы задолженности.

Платёжный период, в течение этого периода банк предоставляет возможность клиенту полностью погасить потраченную денежную сумму.

Льготный период может составлять до 120 дней. В рамках этого срока процент за пользование кредитными средствами не начисляется.

Сколько стоит просрочка?

Кредитная карта требует ежемесячного пополнения минимальным платежом. В случае с просрочкой минимального платежа — это всегда штраф в виде пени или повышенного процента. Вариантов наказать должника множество. Вам следует подробно изучить тарифы карты на сайте банка или позвонив по горячей линии. Если рассматривать все банки в целом,то схемы штрафов могут быть следующими:

- фиксированная сумма штрафа от 300 — 700 руб.;

- фиксированная сумма, размер которой зависит от количества просрочек. Например: первая просрочка — 300, вторая — 500, третья — 1 000;

- фиксированная сумма штрафа + ежедневный процент на сумму просрочки (минимального платежа);

- повышается общая процентная ставка на весь долг в среднем на 10%;

- самое главное — снимается Льготный период.

- За просрочку более 3-х месяцев карту могут заблокировать и начать действия по возвращению долга.

В случае, если вы но не смогли вернуть основной долг в течении льготного периода — на всю сумму задолженности начисляются проценты установленные тарифами вашего банка. Как правило это не маленькие проценты.

Процентная ставка по кредитной карте

Процентная ставка по кредитным картам зависит от выбора того или иного банка. Средний процент составляет до 25%. Также есть банки, которые выдают кредитные карты с пониженной процентной ставкой – до 15%. В случае, когда имеет место быстрый кредит по паспорту, процентная ставка бывает намного выше средних показателей – 35-45%. Столь высокий процент неудивителен, так как в данном случае карты выдаются без предоставления каких-либо документов, подтверждающих платёжеспособность гражданина.

Что делать при задолженности по льготному периоду

Как уже отмечалось выше, до окончания льготного периода все потраченные деньги в расчетном периоде должны быть возвращены обратно на карточный счёт, в противном случае клиенту придётся платить проценты.

Просрочка льготного периода грозит вам лишь процентом на потраченную сумму денег. Задолженность минимального платежа (если речь идет о сроке более 3-х мес.) или платежного периода может иметь более серьезные последствия. Для решения проблемы с задолженность можно прибегнут к следующим рекомендациям:

- Узнать полную стоимость кредита и постараться погасить долг как можно скорее.

- Вносить минимальные платежи в срок и более не использовать карту до полного погашения задолженности.

- Не игнорировать звонки кредитора или самому идти на контакт. Банк обязательно поможет вам в решении этой проблемы, потому как сам заинтересован в этом.

- Воспользоваться средствами другого кредитора. Как правило, пользуются другими кредитными картами для перевода средств или берут срочный займ.

Хоть пластиковые кредитные карты и снискали свою популярность у людей, но, обращаться надо с ними весьма аккуратно – всегда можно потрать всю сумму, и вроде на нужные вещи, но льготный период быстро пролетит и настанет день икс, когда из-за неуплаты основной суммы придётся платить пени, или штрафы.

Кредитная карточка от Сбербанка – это идеальный инструмент для тех, кто желает воспользоваться займом до зарплаты. Сбербанк имеет много разных предложений по кредитованию населения, и все они обладают разными характеристиками. Важным условием кредитования является наличие льготного периода, на протяжении которого пользоваться деньгами можно совершенно бесплатно. Однако сколько длится льготный период по кредитной карте от Сбербанка на примере, предстоит выяснить в материале.

Как пользоваться кредиткой Сбербанка с льготным периодом

Кредитные карты Сбербанка славятся наличием льготного периода, продолжительность которого составляет 50 дней. Льготный период кредитования до 50 дней означает, что за это время клиент может пользоваться финансами, беря их в долг у банка без оплаты комиссии. Причем правила пользования кредитной картой Сбербанка гласят о том, что проценты не начисляются только в случае расчета пластиком безналичным способом.

Льготный период еще называют грейс-периодом, длительность которого составляет 50 дней. Многие клиенты при использовании займа отсчитывают 50 дней с момента расплаты картой, что является не правильным. При оформлении пластика банковский работник должен объяснить, что такое льготная кредитная карта от Сбербанка, и как ею правильно пользоваться. Рассчитать льготный период кредитной карты Сбербанка может каждый самостоятельно. Для этого нужно знать, что грейс-период разделяется на два значения:

Рассмотрим особенности каждого периода по отдельности, и выясним, что они собой представляют.

Отчетный период: что такое и его особенности

Пока длится отчетный период кредитной карточки Сбербанка, клиент может расплачиваться ею за любые товары и услуги безналичным путем. За этот период начисление процентов не грозит. Продолжительность отчетного времени составляет 30 дней из 50 грейс-периода. Отчет 30 дней ведется не с момента снижения баланса на карте, а со дня составления отчета. Что это значит? Условия пользования кредитом гласят о том, что отчетный период начинается со дня активации пластика. Это означает, что начинается использование льготного периода кредитной карты Сбербанка с даты, когда был активирован пластик. Каждый месяц с этого числа начинается отчетный период, поэтому для удобства расчета многие желают получить пластик в начале месяца, чтобы потом не путаться.

Это интересно! Дата отчетного периода начинается с момента получения пластика автоматически, однако ее можно изменить при составлении договора.

Вопрос о том, как узнать отчетный период по своей кредитке, можно задать сотруднику банка. Он проверит, когда была введена карта в действии, после чего сообщит клиенту дату отчетного времени. Ориентируясь на это число, можно с легкостью просчитать, сколько можно пользоваться льготным периодом.

После окончания 30-дневного срока, банк направляет клиенту выписку обо всех платежах:

- Количество денег, которые были потрачены.

- Когда финансы были потрачены.

- Общая задолженность банку.

- Рекомендуемая сумма минимального платежа, которую нужно внести.

Чтобы максимально использовать беспроцентный период кредитки Сбербанка, необходимо погасить задолженность на протяжении следующих 20 дней. В течение этих 20 дней проценты начисляться не будут, однако по их истечению, если не будет внесена вся сумма, то насчитается процент вместе с пеней. Если будет внесен минимальный платеж, то проценты начисляться, только не будет пени. Двадцатидневный период называют платежным временем, за который клиенту следует погасить задолженность, сформировавшейся в предыдущие 30 дней.

Как узнать срок платежного времени

Вернуть деньги можно не только во время платежного времени, но и на протяжении отчетного периода. Если имеется возможность, то расчет рекомендуется проводить именно в этот промежуток времени. Если же нет возможности, то нужно на счет положить минимальный платеж, что позволит предотвратить начисление пени.

Пример льготного периода по кредитной карте Сбербанка можно рассмотреть так:

- Если начало отчетного времени выпадает на 10 число, то покупки, которые будут выполнены 15 числа, то льготный период будет сокращен на 5 дней. Это значит, что на возвращение денег без уплаты процентов у клиента будет 45 дней вместо 50.

- Если же покупки совершить 9 числа следующего месяца (т.е. в последний день отчетного периода), то у клиента останется всего 20 дней на возвращения долга, чтобы не оплачивать комиссию. Чтобы этого не произошло, нужно дождаться 10-11 числа, после чего совершать покупку. В таком случае, у клиента будет 50 дней для погашения кредита.

Как считать льготный период, знают не многие, хотя кредитками пользуется практически каждый человек. Некоторые для расчетов используют кредитный калькулятор, посредством которого можно оперативно произвести расчет.

Это интересно! Если клиент знает принцип расчета льготного времени, то он с точностью может просчитать, когда ему лучше совершить покупку, чтобы воспользоваться кредитными средствами не в ущерб для себя. Ведь вероятность вернуть кредит за 50 дней выше, чем за 20, особенно если речь идет о внушительных суммах.

Пример расчета платежа по карте

Максимальным грейс-периодом является 50-дневный срок. Такая продолжительность будет предоставлена клиенту в случае, если он воспользуется займом в день формирования отчетного периода. С каждым последующим днем после формирования отчета время будет сокращаться.

Это интересно! Время формирования отчета еще называют днем X. Во время продолжительность отчетного периода можно тратить деньги с кредитки, но вернуть их следует уже на протяжении следующих 20 дней.

Теперь рассмотрим пример задолженности по кредитной карте Сбербанка на основании льготного периода с конкретными суммами.

- Если начало отчетного периода выпадает на 1 число, то на протяжении 30 дней можно тратить любую сумму, которая доступна на балансе пластика.

- Если 5 числа текущего месяца потратить 10 тысяч рублей, а 15 числа еще 10 тысяч, то погасить задолженность в объеме 20 тысяч понадобится до 19 числа следующего месяца.

- Для погашения задолженности многие рассчитывают на заработную плату, которая поступает в начале месяца, а аванс в конце. Это значит, что покрыть долг до 19 числа следующего месяца можно авансом, который начисляется после 20 числа текущего месяца, либо зарплатой, начисленной в начале следующего месяца.

Если заработной платы не хватает для возмещения долга в полном объеме, то деньги можно снять со сберегательного счета. Многие клиенты имеют по несколько кредиток из разных банков. Посредством точных расчетов можно перемещать деньги со счетов, не теряя при этом проценты за пользование деньгами.

Если при самостоятельных расчетах возникают проблемы, то в разделе «Кредитные карты» в личном кабинете сервиса «Сбербанк Онлайн» имеется кредитный калькулятор. Чтобы воспользоваться этим калькулятором, необходимо знать такую информацию:

- Дата начала отчета.

- Процентная ставка по кредиту.

- Дата планирования совершения покупки.

- Примерная сумма расходов.

Преимуществом калькулятора является даже не то, что он покажет точную дату погашения задолженности, а наличие опции показа экономии, если погасить долг в установленный период. Если не торопитесь совершить покупку, то просчитайте, когда рациональней это сделать, чтобы успеть погасить задолженность без убытка себе.

Это интересно! Не забывайте, что льготный период действует только при безналичных способах оплаты. Даже если вы переведете деньги с кредитки на дебетовую карту с целью снятия наличных, то при пересылке будет начислена 3% комиссия, а также отключен грейс-период.

Особенности использования кредитки

Держателям карты необходимо внимательно ознакомиться со всеми условиями предоставления услуг. Это нужно сделать, чтобы в последствие не возникали недопонимания и разногласия. После окончания беспроцентного периода по кредитке будут начисляться проценты. Какой процент будет начисляться, зависит в каждом индивидуальном случае. Прежде всего, это зависит от типа кредитки, а также внесения минимального платежа. В среднем процентная ставка составляет от 19% до 35%. Ставка указывается в договоре, однако она может быть изменена. Если минимальный платеж не будет оплачен, то банк имеет право повысить процентную ставку с минимального уровня до максимального. Кроме того, важно учитывать, что ежедневно будет начисляться пеня в размере 0,1% от суммы задолженности. Задолженность, при ее несвоевременном погашении, будет только увеличиваться.

После погашения задолженности в полном объеме можно на следующий день снимать опять деньги, так как льготный период снова будет действовать 50 дней. Для клиентов, которые пользуются «Сбербанком Онлайн», имеется возможность контролировать необходимость погашения задолженности в личном кабинете. Здесь можно отслеживать не только все затраты, но и контролировать, когда следует вернуть задолженность, а также сколько нужно внести минимальный платеж.

При пользовании кредитной картой немаловажно учитывать следующие нюансы:

- В течение отчетного времени использовать кредитку можно для оплаты безналичным способом без ограничений.

- При снятии денег в банкомате, нужно понимать, что льготный период действовать не будет.

- Проценты начисляются сразу по истечению грейс-периода. Если деньги не поступят на счет в указанный срок, то автоматически будут вычтены проценты.

- Пеня начисляется только в случае, если клиент не погашает обязательный платеж.

- Для пополнения счета имеется множество различных вариантов. Выбирать можно любой, который удобен для клиента.

- Обязательно учитывать время зачисления денег, так как если они будут отправлены досрочно, но придут по истечению грейс-периода, то проценты уже будут насчитаны.

Чтобы не возникали проблемы при зачислении денег на карту, следует при любом варианты печатать чек. Этот чек единственное доказательство проведения операции.

Условия снятия налички

Действие льготного периода распространяется на проведение только определенного вида платежей. К ряду таковых платежей относятся:

- Расчет за товар в розничных магазинах.

- Приобретение товаров в онлайн-магазинах.

- Проведение расчетов по квартплате, а также подобным операциям.

Применение грейс-периода не распространяется при проведении следующего типа платежей:

- Если клиент переводит внутренний перевод между своими счетами.

- При снятии наличных с кредитной карты в банкомате.

Если необходимо воспользоваться живыми деньгами, то рекомендуется взять прямой кредит в банке. Это позволит избежать начисления процентов и пени, а также начисление комиссии за обналичивании денег в банкомате.

Это интересно! Основная цель кредитных карт заключается в том, чтобы перевести клиентов на безналичные способы оплаты, которые выгодны для самих банков. Чем больше операций в стране проводится безналичным способом, тем больше наличных поступает в банк.

Льготный период на кредитке Сбербанка – это не единственное преимущество, предоставляемое банком. Еще одним положительным свойством является уникальная акция под названием «Спасибо от Сбербанка». Это бонусная программа, посредством которой на счет клиента поступают баллы при каждой безналичной операции. Эти баллы приравниваются к рублю 1:1. Потратить баллы можно в любом магазине, который является компаньоном Сбербанка.

Льготный период составляет 50 дней, но не стоит принимать эту информацию прямо. Перед тем, как спешить потратить деньги на кредитном пластике, требуется первоначально разобраться с особенностями и условиями их возвращения.

No related posts.