Что значит рефинансирование кредита на ипотеку

Содержание

- 1 Что значит этот термин простыми словами?

- 2 Какие банки предлагают такую услугу?

- 3 Условия

- 4 Когда выгодна данная процедура?

- 5 Основные моменты и нюансы при написании заявки

- 6 Оформление в своем и другом банке

- 7 Какие документы нужно предоставить?

- 8 Найти подходящий банк

- 9 Подать заявку

- 10 Собрать документы на недвижимость

- 11 Выкупить квартиру у старого банка

- 12 Снять и наложить обременение

- 13 Как изменились условия по кредиту

- 14 Что такое перекредитование ипотеки?

- 15 Выгодно ли перекредитование ипотеки для заёмщика?

- 16 Общие условия перекредитования ипотечного кредита

- 17 Условия перекредитования ипотеки в Сбербанке в 2019 году

- 18 Как произвести процедуру перекредитования?

- 19 Лучшие предложения по перекредитованию от банков

- 20 Минусы рефинансирования ипотеки

Еще лет 10-15 назад кредиты пугали большую часть российского населения, процентные ставки были высокими, а условия более жесткими. С каждым годом ставки меняются, иногда в более выгодную сторону.

Еще лет 10-15 назад кредиты пугали большую часть российского населения, процентные ставки были высокими, а условия более жесткими. С каждым годом ставки меняются, иногда в более выгодную сторону.

Для того, чтобы снизить процентную ставку можно воспользоваться рефинансированием ипотечного кредита. Такая услуга предоставляется во многих банках. Разберемся, что означает этот термин.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-46-18 . Это быстро и бесплатно !

Что значит этот термин простыми словами?

Итак, что это такое объясним простыми словами. Рефинансирование ипотеки означает ее «перекредитование», это заключение нового договора на лучших условиях. При этом старый договор полностью погашается той организацией, что проводит рефинансирование, а составляется новый договор с заемщиком на других условиях.

Итак, что это такое объясним простыми словами. Рефинансирование ипотеки означает ее «перекредитование», это заключение нового договора на лучших условиях. При этом старый договор полностью погашается той организацией, что проводит рефинансирование, а составляется новый договор с заемщиком на других условиях.

В качестве улучшения условий подразумевается снижение процента, может меняться срок ипотеки или снижаться ежемесячный платеж.

Какие банки предлагают такую услугу?

Практически все банки, которые сами выдают ипотечные кредиты, работают с программой рефинансирования. У банков тоже есть свой интерес – новый клиент. Если заемщика перестали устраивать условия в его банке, а в «перекредитовании» там отказала, то это как бы шанс для других организаций получить нового клиента.

Вот некоторые банки, предоставляющие выгодные условия рефинансирования:

| Банк | % ставка |

| АТБ | 9,0 |

| Бинбанк | 9,0 |

| Россельхозбанк | 9,15 |

| Тинькофф | 9,20 |

| Газпромбанк | 9,20 |

| Открытие | 9,35 |

| Райффайзен | 9,35 |

| Сбербанк | 9,50 |

| Промсвязьбанк | 9,50 |

| Зенит | 9,60 |

| Альфабанк | 9,70 |

| АК Барс | 9,90 |

| Уралсиб | 10,4 |

| Юникредитбанк | 10,5 |

Учесть стоит тот момент, что при наличии задолженности по кредиту, банки могут отказать в «перекредитовании ипотечного кредита».

О банках, в которых можно воспользоваться услугой рефинансирования ипотеки, читайте в этом материале.

Условия

- Хорошая кредитная история – отсутствие задолженностей по другим кредитам.

Отсутствие в условиях действующего договора запрета на досрочное погашение кредита. Если в договоре прописан срок, в который нельзя будет погасить кредит раньше, то нужно дождаться истечения этого срока.

Отсутствие в условиях действующего договора запрета на досрочное погашение кредита. Если в договоре прописан срок, в который нельзя будет погасить кредит раньше, то нужно дождаться истечения этого срока.- Если по справкам о доходах физического лица сумма стала значительно меньше, чем при получении кредита.

- Недвижимость, приобретенная в ипотеку в другом банке, должна соответствовать требованиям кредитора.

- При совместно приобретенной с супругом недвижимости, необходимо согласие супруга.

Об условиях рефинансирования ипотеки написано в этой статье.

Кто имеет право воспользоваться услугой и причины для отказа

Рефинансировать ипотеку может каждый, для кого это выгодно, в своем либо другом банке. Окончательное решение о рефинансировании принимает банк. Поэтому нужно соблюсти некоторые условия, которые могут повлиять на решение и из-за которых банковская организация может отказать. Такие как:

- Задолженность по выплатам в другом банке.

- В договоре есть пункт, который запрещает погасить кредит раньше срока.

- Доход заемщика ниже необходимого по требованиям банка.

- Недвижимость не соответствует требованию рефинансирующей организации.

- Супруг/Супруга против рефинансирования в другом банке.

То есть причиной отказа может стать несоблюдение условий для возможности провести эту процедуру.

О том, кто может получить рефинансирование ипотечного кредита и может ли банк отказать в этой процедуре, можно узнать здесь.

Возможно ли повторно перекредитовать ипотечный заем?

Повторно рефинансировать уже однажды рефинансированную ипотеку можно, если на то есть причины и выгода. Помните, что кредиторы дают рефинансирование тоже не из благих побуждений, они точно так же заинтересованы в выгоде.

Если хорошая кредитная история, то шансы получить повторную возможность «перекредитования» высоки, так как банк видит своевременность платежей по существующему кредиту и уверен в этом клиенте.

Возможности перекредитования льготных займов

Льготные ипотеки подразумевают под собой ипотечный кредит с поддержкой государства. Рефинансировать льготный кредит никто не запрещает, но прежде чем заняться этим, нужно хорошенько просчитать выгоду, свои плюсы и минусы.

Льготные ипотеки подразумевают под собой ипотечный кредит с поддержкой государства. Рефинансировать льготный кредит никто не запрещает, но прежде чем заняться этим, нужно хорошенько просчитать выгоду, свои плюсы и минусы.

Кредит уже льготный, предоставлены хорошие условия, изначально условия кажущиеся хорошими, могут такими не оказаться. Если выгода есть, то рефинансирование происходит точно так же, как при обычной ипотеке – погашается долг по льготной ипотеке и заключается договор на новые условия займа.

О рефинансировании льготных ипотечных кредитов подробнее говорится здесь.

Когда выгодна данная процедура?

Выгода – это основной «мотиватор» рефинансирования. Выгода при рефинансировании кредита заключается в экономии денежных средств или в увеличении срока договора с понижением ежемесячных выплат.

Исходя из того, какую выплату хочет получить заемщик, нужно и рассчитывать необходимость этих действий.

Плюсы и минусы

Плюсы:

- Понижение процента по кредиту.

- Возможность увеличить срок выплат.

- Снизить сумму ежемесячного платежа.

Чтобы эти плюсы не превратились в минусы внимательно необходимо ознакомиться с условиями рефинансирования, рассчитать затраты, оценить выгоду.

Используйте возможность «перекредитования» при крупных займах на длительный срок (ипотека).

Используйте возможность «перекредитования» при крупных займах на длительный срок (ипотека).- Если в предыдущем банке, где был оформлен кредит, за его досрочное погашение комиссия взимается высокая, выгода может перерасти в финансовые потери.

- Если первичный займ был с залоговым обеспечением, то при рефинансировании нужно этот залог перевести на тот банк, в котором вы его проводите, а это время. Пока идет время переоформления документов, процентная ставка может быть выше, так как риски банка выше, в связи с этим вся предполагаемая выгода может прогореть.

О подводных камнях рефинансирования ипотеки и возможных рисках мы писали в отдельном материале.

Основные моменты и нюансы при написании заявки

Любое рефинансирование начинается с рассмотрения заявления. Заявление пишется в банке, где проводят эту процедуру.

К заявлению прикладывают пакет документов, который нужен для рассмотрения заявки. В заявлении указывается:

- фамилия, имя и отчество;

- номер телефона;

- данные предыдущего кредитного договора.

Оформление в своем и другом банке

Процентные ставки понизились с момента приобретения ипотеки, стало не комфортно платить большие суммы ежемесячно? – все это можно решить с помощью рефинансирования. В первую очередь идем в свой банк.

- Обратиться в свой банк с заявлением о желании рефинансировать кредит.

- Предоставить справки о доходах.

Маловероятно, что свой банк одобрит эту процедуру и согласится пожертвовать процентами, на которые он рассчитывал изначально. Если свой банк отказал, то рефинансировать кредит можно в любом банке, предоставляющем такую услугу. Для этого нужно:

- Выбрать банк, уточнить условия и требования.

- Подать заявление на рефинансирование в выбранный банк и пакет документов.

- Дождаться ответа о принятии решения.

- В случае положительного решения принести в банк все необходимые документы для заключения договора.

- Рефинансирующая организация оплачивает долг в том банке, где взята ипотека.

- Оформляется новая ипотека со всеми страховками, залогами и пр.

О нюансах рефинансирования ипотеки в своем и другом банке рассказано тут.

Особенности процесса через АИЖК

Агентство ипотечного жилищного кредитования – занимается как раз вопросами рефинансирования ипотечных кредитов. Организация не является банком и не дает займы из своих активов, она является посредником между банком и заемщиком.

Агентство ипотечного жилищного кредитования – занимается как раз вопросами рефинансирования ипотечных кредитов. Организация не является банком и не дает займы из своих активов, она является посредником между банком и заемщиком.

Все бы ничего, но при рефинансировании через АИЖК увеличивается не только срок рассмотрения заявки, но и процентная ставка выходит выше банковской. АИЖК не является организацией, которая бесплатно оказывает помощь нуждающимся в рефинансировании, у нее есть своя выгода, а именно:

- берут 0,5% – подтверждают доход заемщика дополнительной справкой;

- еще 0,5% за положительный ответ от банка при рассмотрении заявления по двум документам;

- прибавят 0,7% если отказываются страховать жизнь у них;

- 2% в пользу АИЖК до регистрации.

Процедура по ДДУ

Не все банки готовы рефинансировать ипотеки, где недвижимость находится на этапе строительства и не имеет документов о собственности.

Крупные банки этого не боятся и идут на «перекредитование» по ДДУ на тех же условиях:

- На руках имеется договор ДДУ.

- Больше полугода идут оплаты по ипотеке и своевременно.

- Рефинансирование ипотеки делается впервые.

Можно ли оформить по двум документам?

Заявление на рефинансирование требует сбора пакета документов, но если нет возможности предоставить весь пакет, в некоторых банках можно обойтись двумя документами: паспорт и СНИЛС. Конечно, процентная ставка будет немного выше, чем при соблюдении формальностей, но и этот вариант возможен и может быть удобен.

Подробную информацию о рефинансировании ипотеки по двум документам вы найдете здесь.

На квартиру

Квартира – это недвижимое имущество. Процедура рефинансирования ипотеки на квартиру проходит точно так же, как на любое другое имущество. Документом, подтверждающим собственность, будет являться выписка из ЕГРН.

Об особенностях рефинансирования ипотеки на квартиру в новостройке, вторичное жилье или комнату мы писали тут.

На дом, землю и строительство

Ипотечные ставки на частные дома с землей выше, чем ставки на квартиры. Точно так же при рефинансировании. Связано это с рисками, которые могут произойти: сложность в реализации объекта, чаще уничтожаются пожарами, чем квартиры.

О рефинансировании ипотеки на дом с земельным участком или на строительство читайте в нашем материале.

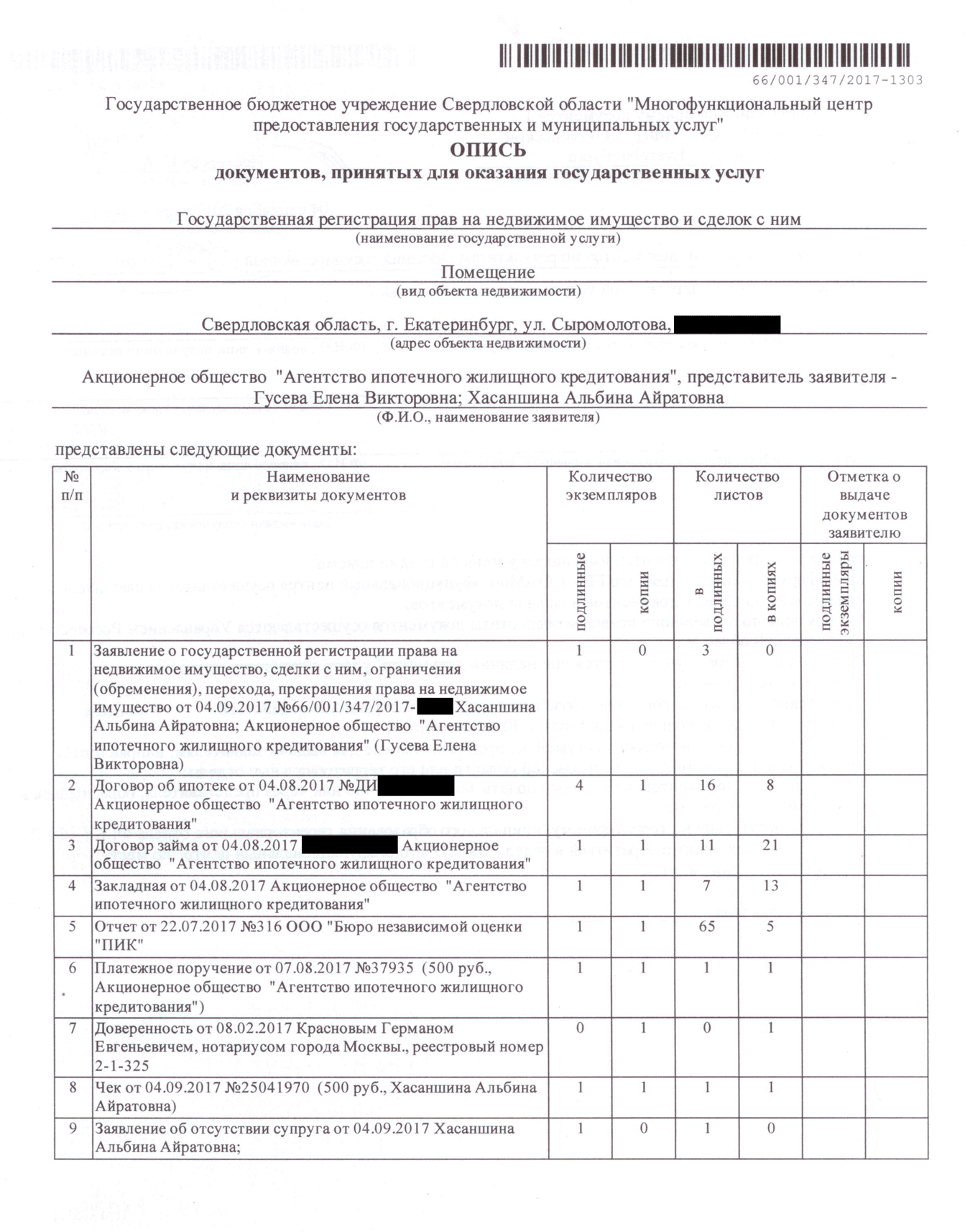

Какие документы нужно предоставить?

Прежде чем начнется процедура рефинансирования, будущий кредитор рассматривает заявление от заемщика и некоторые документы:

Паспорт.

Паспорт.- СНИЛС.

- Договор с предыдущим банком.

- Справку о сумме оставшегося основного долга.

- Справку о заработной плате.

- Документы на имущество.

После одобрения новому кредитору нужно предоставить весь список документов, такой же, как собирался при оформлении ипотеки.

При оформлении нового договора обратите внимание на следующие пункты, которые могут иметь свои особенности:

- процентная ставка (может отличаться от изначально обещанной);

- форма выплаты кредита (смотрите, чтоб была такая же как в предыдущем договоре, легче сравнить платежи);

- дополнительные суммы (наличие комиссии при оформление и при ежемесячной оплате);

- размер страховки (может значительно превышать прошлую сумму, это бывает не выгодно).

О том, какие документы могут понадобиться для рефинансирования ипотеки и как составить договор с банком, говорится в этой статье.

Можно сделать вывод, что рефинансирование – это ни какая-то отдельная процедура, незнакомая людям, а вполне понятная система кредитования. По системе рефинансирования другой банк погашает долг заемщика, заключая с ним новый кредитный договор. Тем самым банк получает нового клиента, а заемщик более выгодные условия.

При правильном подходе к «перекредитованию» можно сэкономить денежные средства или получить более комфортные условия.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 938-46-18 (Москва)

+7 (812) 425-63-64 (Санкт-Петербург)

Это быстро и бесплатно !

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

И сэкономить 2 700 000 рублей

В июле 2015 года я купила квартиру в ипотеку и обязалась выплачивать 14,75% годовых в течение 25 лет.

За два года я выплатила всего 20 тысяч рублей из основного долга и отдала банку целых 640 тысяч рублей процентов.

Чтобы платить меньше, я сделала рефинансирование: взяла в другом банке кредит по сниженной ставке и погасила за его счет ипотеку. Теперь я плачу 9,75% и экономлю 2 700 000 рублей. Расскажу, как у меня это получилось.

При рефинансировании я взаимодействовала с двумя банками. Чтобы не сбить вас с толку, я называю банк, в котором брала ипотеку, «старым» банком, а тот, в котором рефинансировала кредит, — «новым».

Что нужно, чтобы рефинансировать ипотеку

- Найти подходящий банк.

- Подать заявку на рефинансирование ипотечного кредита.

- Собрать документы.

- Погасить предыдущий долг и выкупить квартиру.

- Снять и наложить обременение на квартиру.

Это долгий процесс, но если все делать по плану, то уже через пару месяцев можно будет платить меньше.

Найти подходящий банк

У меня была цель снизить ставку по ипотеке минимум на 2 процентных пункта. Срок я хотела оставить прежним, чтобы уменьшить ежемесячный платеж.

Подходящий банк искала в интернете. Открывала сайты, переходила в разделы с рефинансированием ипотеки и сравнивала размеры, сроки и валюту кредита.

Чтобы привлечь клиентов, банки пишут «от 9,25%», «от 10%», «от 10,5%». На практике оказалось, что кредит по такой ставке дадут только тем, кто просит мало, вернет быстро, получает зарплату на карту этого же банка, а еще застрахует жизнь и квартиру. Я не соответствовала этим требованиям, и никаких супервыгодных ставок мне не дали.

Узнать примерную ставку для моих условий я смогла с помощью ипотечного калькулятора. Такой есть на сайте почти каждого банка.

Условия одного из банков меня устроили: от меня требовали подтвердить доход справкой 2- НДФЛ и застраховать жизнь, а взамен я могла получить ипотеку под 9,75% вместо нынешних 14,75%.

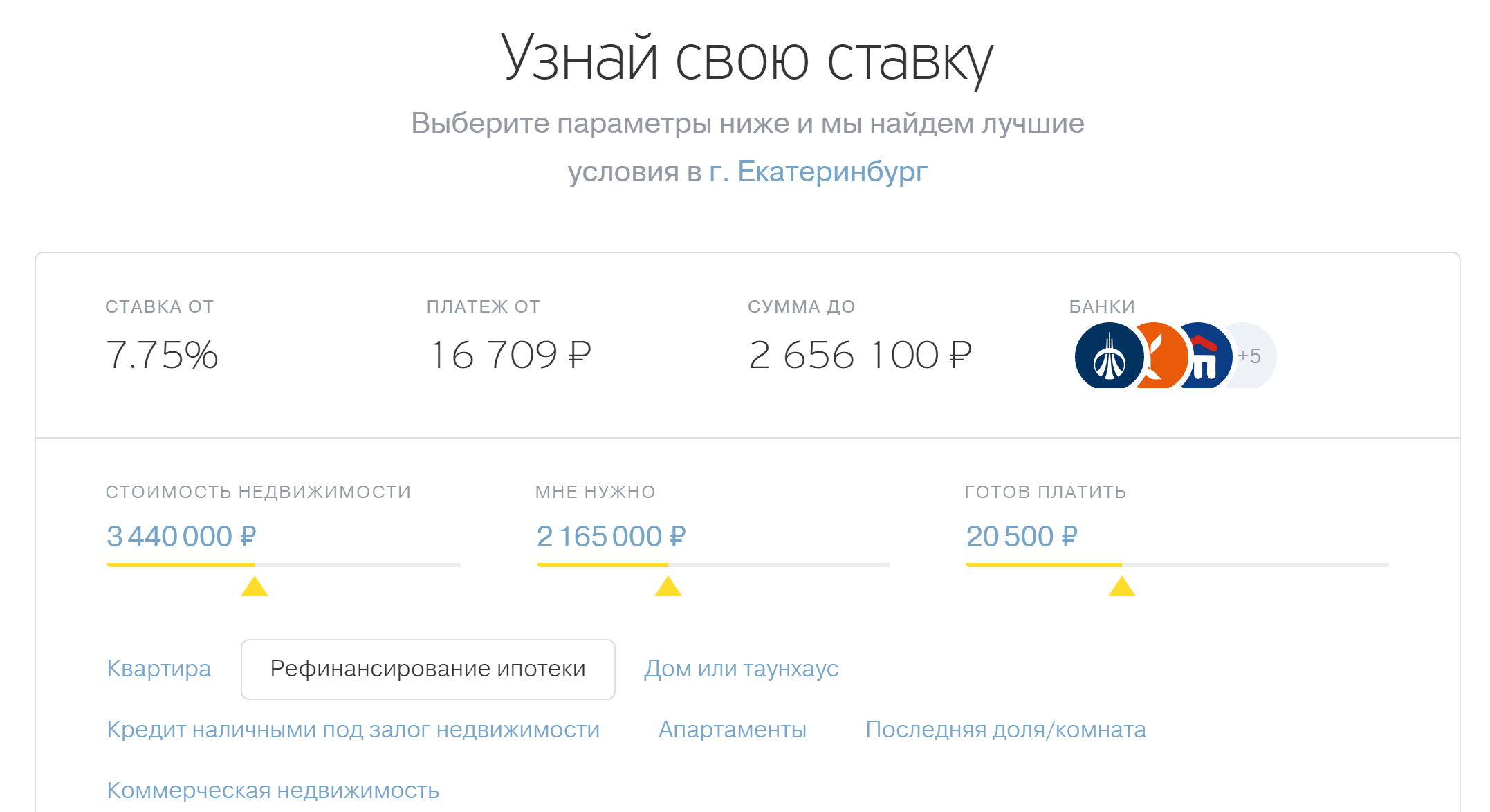

Чтобы узнать примерную ставку рефинансирования, надо указать стоимость недвижимости, необходимую сумму кредита и удобный ежемесячный платеж

Чтобы узнать примерную ставку рефинансирования, надо указать стоимость недвижимости, необходимую сумму кредита и удобный ежемесячный платеж

Подать заявку

Заявка на рефинансирование ипотеки — это резюме заемщика. Банк как бы знакомится с клиентом, оценивает его доход и кредитную историю и решает, дать в долг или нет.

Правильно заполненная заявка — это 80% успеха. Важно было подтвердить, что я соответствую требованиям банка, способна выплатить кредит и в целом надежный клиент.

В отличие от обычной ипотеки при рефинансировании новый банк еще проверяет, как я выполняла обязательства перед старым банком. Если бы были просрочки по платежам или несвоевременные выплаты страховки, мне бы отказали.

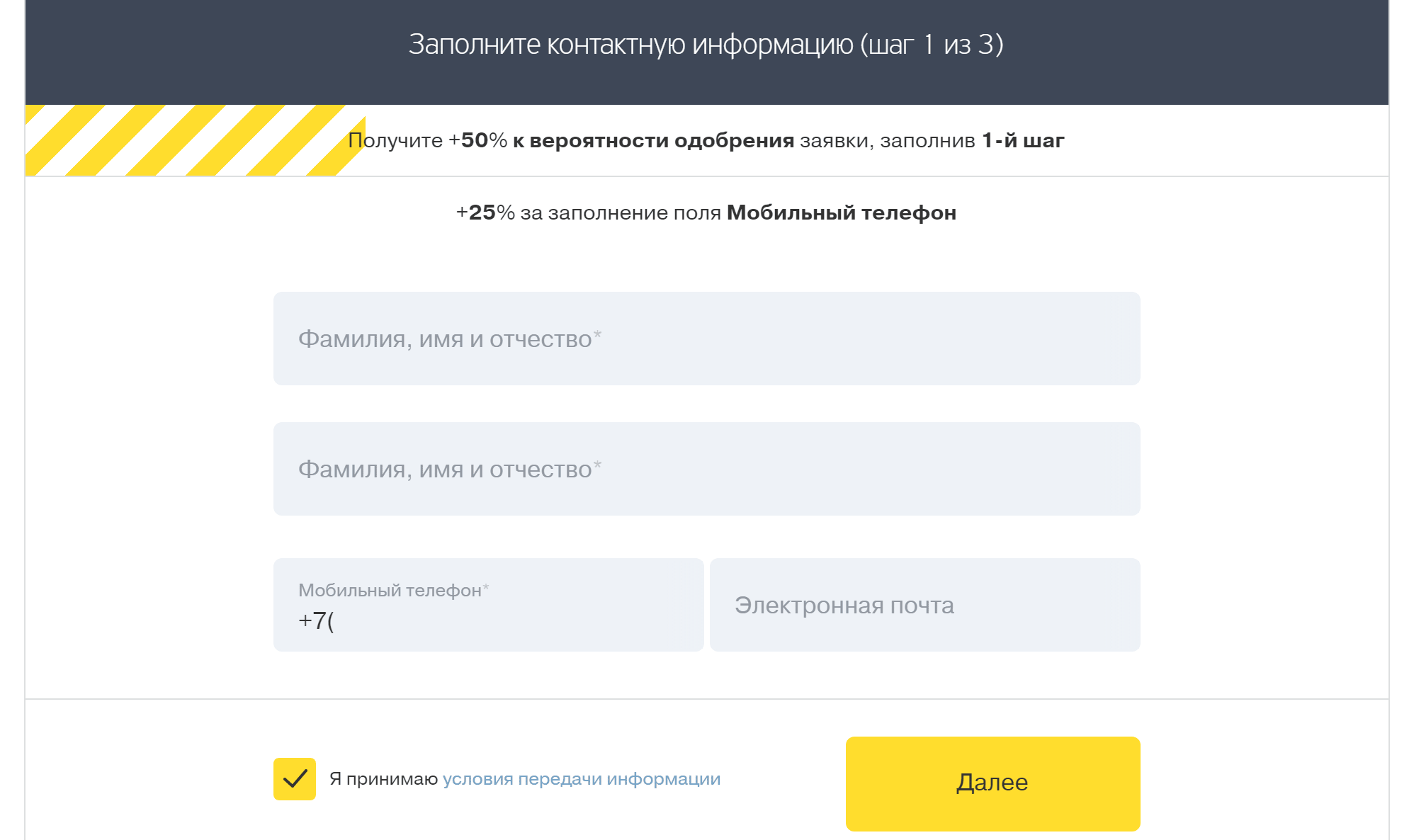

В заявке я указала основные данные: ФИО, номер мобильного телефона, электронную почту

В заявке я указала основные данные: ФИО, номер мобильного телефона, электронную почту

Банк попросил прислать копии документов для проверки:

- Паспорт.

- СНИЛС .

- Трудовую книжку.

- Справку 2- НДФЛ .

- Кредитный договор со старым банком.

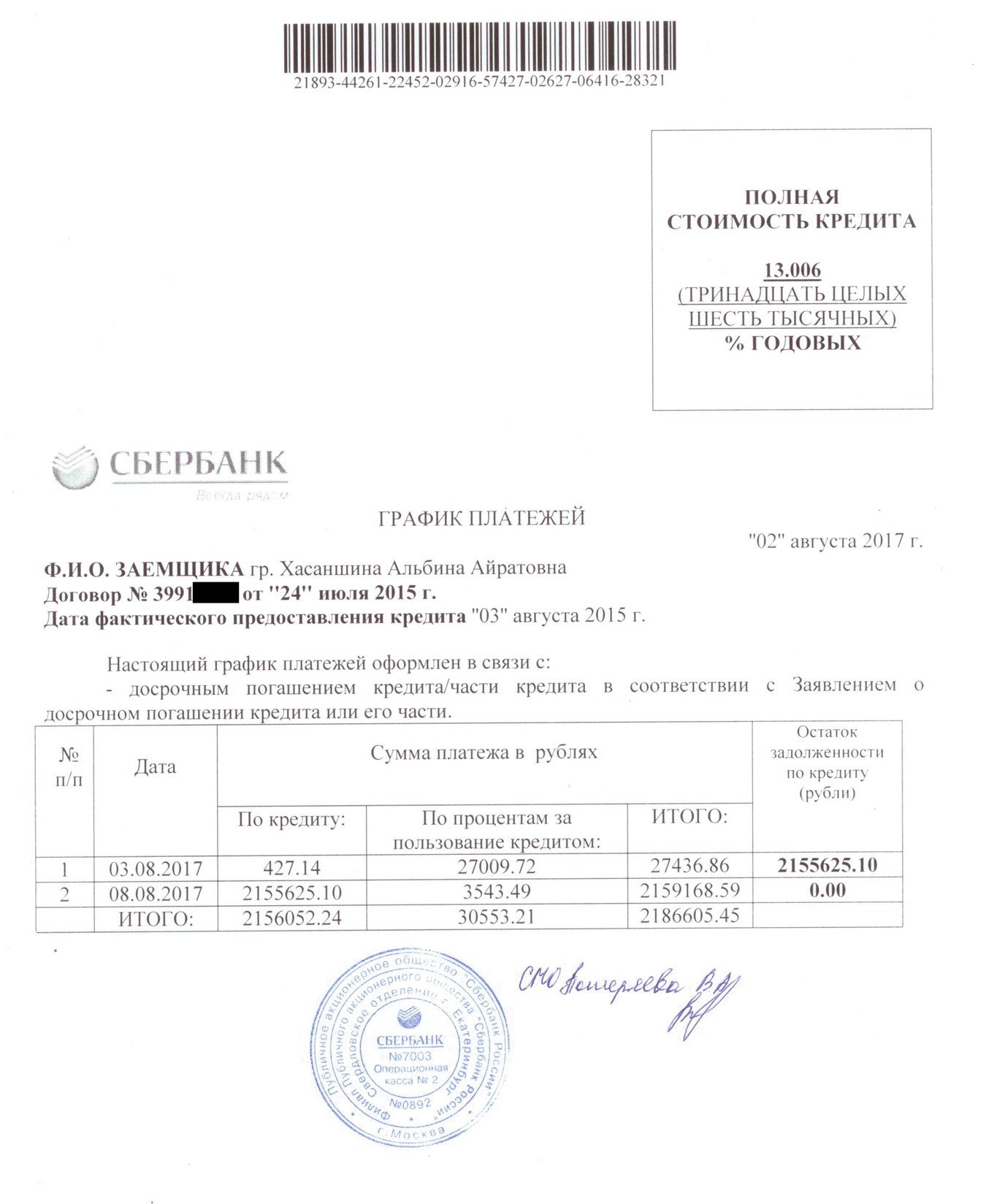

- График платежей.

- Справку об остатке ссудной задолженности.

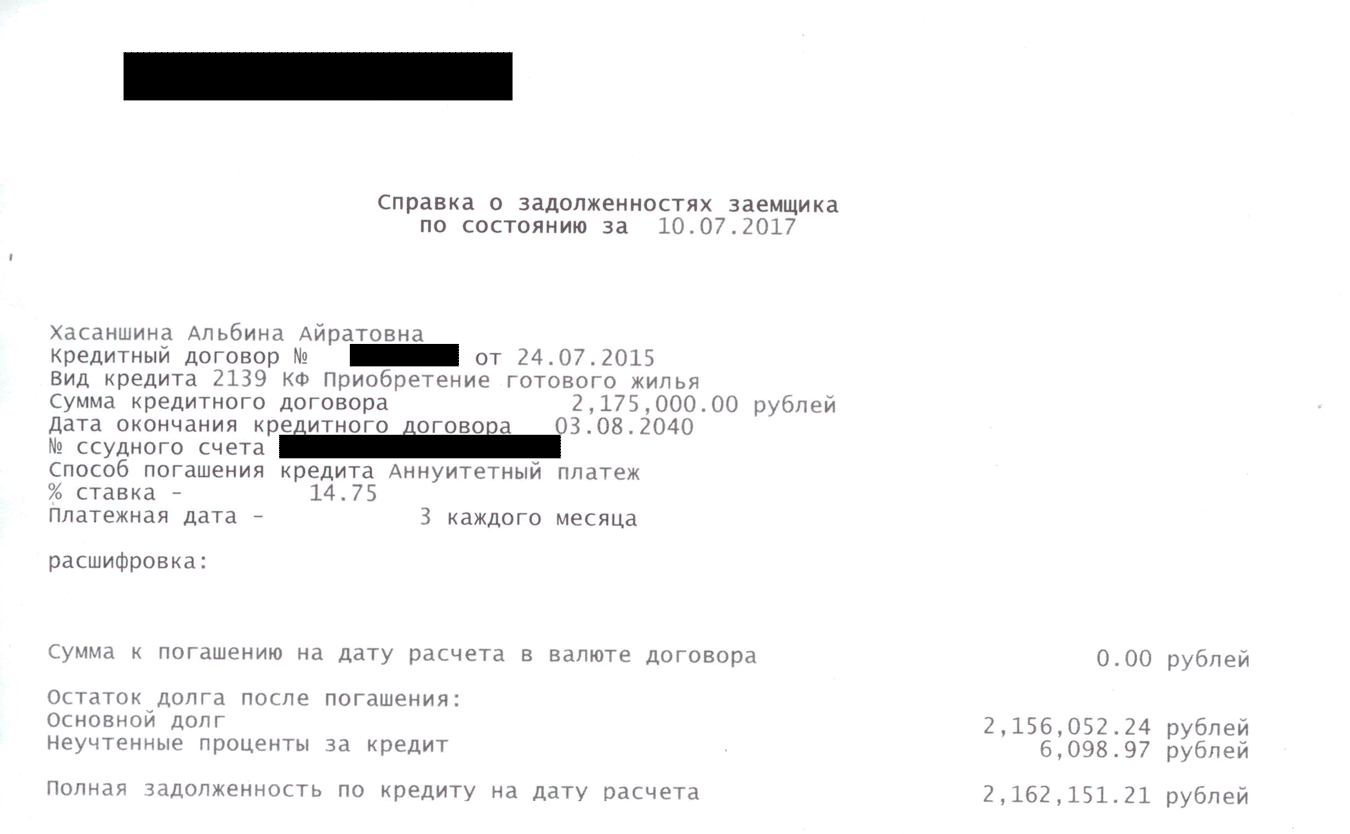

Справку об остатке ссудной задолженности мне выдали за две минуты в офисе старого банка

Справку об остатке ссудной задолженности мне выдали за две минуты в офисе старого банка

Через восемь дней мне позвонили из службы проверки заемщиков и задали уточняющие вопросы: где и кем я работаю, какой у меня стаж и зарплата, попросили номер телефона моего руководителя или отдела кадров.

Так банк проверил достоверность информации и убедился, что у меня хватит зарплаты и что в ближайшее время я не попаду под сокращение. На следующий день мне одобрили кредит.

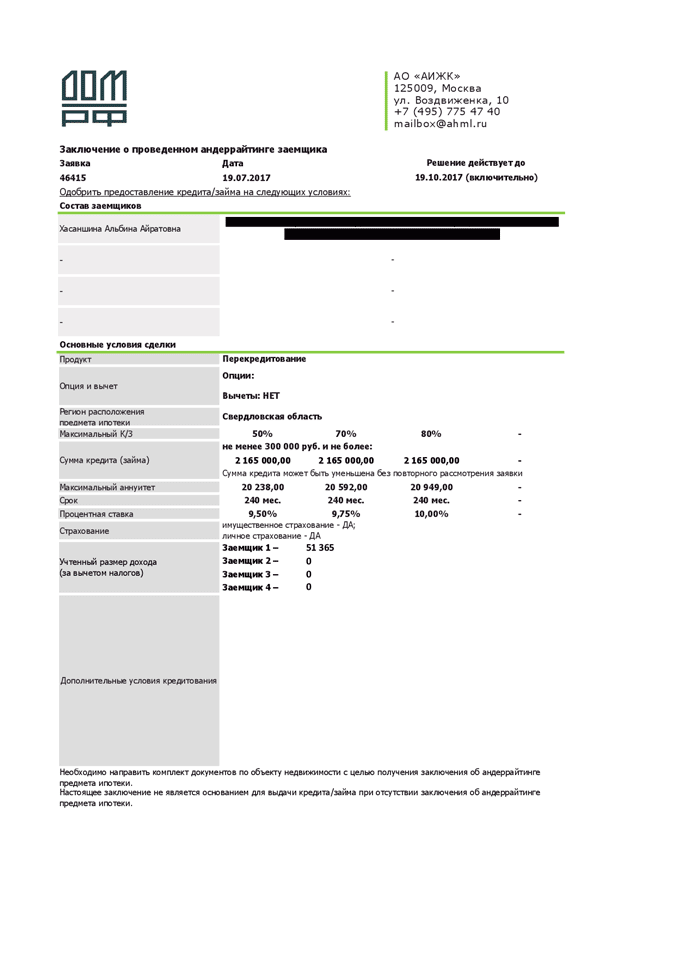

Заключение об одобрении кредита. У банка я попросила 65% стоимости квартиры под 9,75% годовых

Заключение об одобрении кредита. У банка я попросила 65% стоимости квартиры под 9,75% годовых

Собрать документы на недвижимость

Документы на недвижимость нужны, чтобы банк проверил квартиру, которую берет в залог. Банк интересует, не занижена ли стоимость квартиры, не рухнут ли стены дома через неделю и действительно ли это квартира клиента.

Когда я просто брала ипотеку, эти документы предоставил банку продавец квартиры. При рефинансировании это моя обязанность.

Чтобы доказать ценность квартиры, я заказала ее оценку. Обратилась в компанию, которую посоветовал банк. Оценщик сфотографировал комнаты, подъезд и двор. За услугу я заплатила 2500 рублей. Отчет готовили два дня.

Пока готовили отчет, я собрала остальные документы:

- Договор купли-продажи квартиры.

- Свидетельство о собственности.

- Кадастровый паспорт.

- Кредитный договор.

- График платежей.

- Договор страхования и квитанцию об оплате страховой премии.

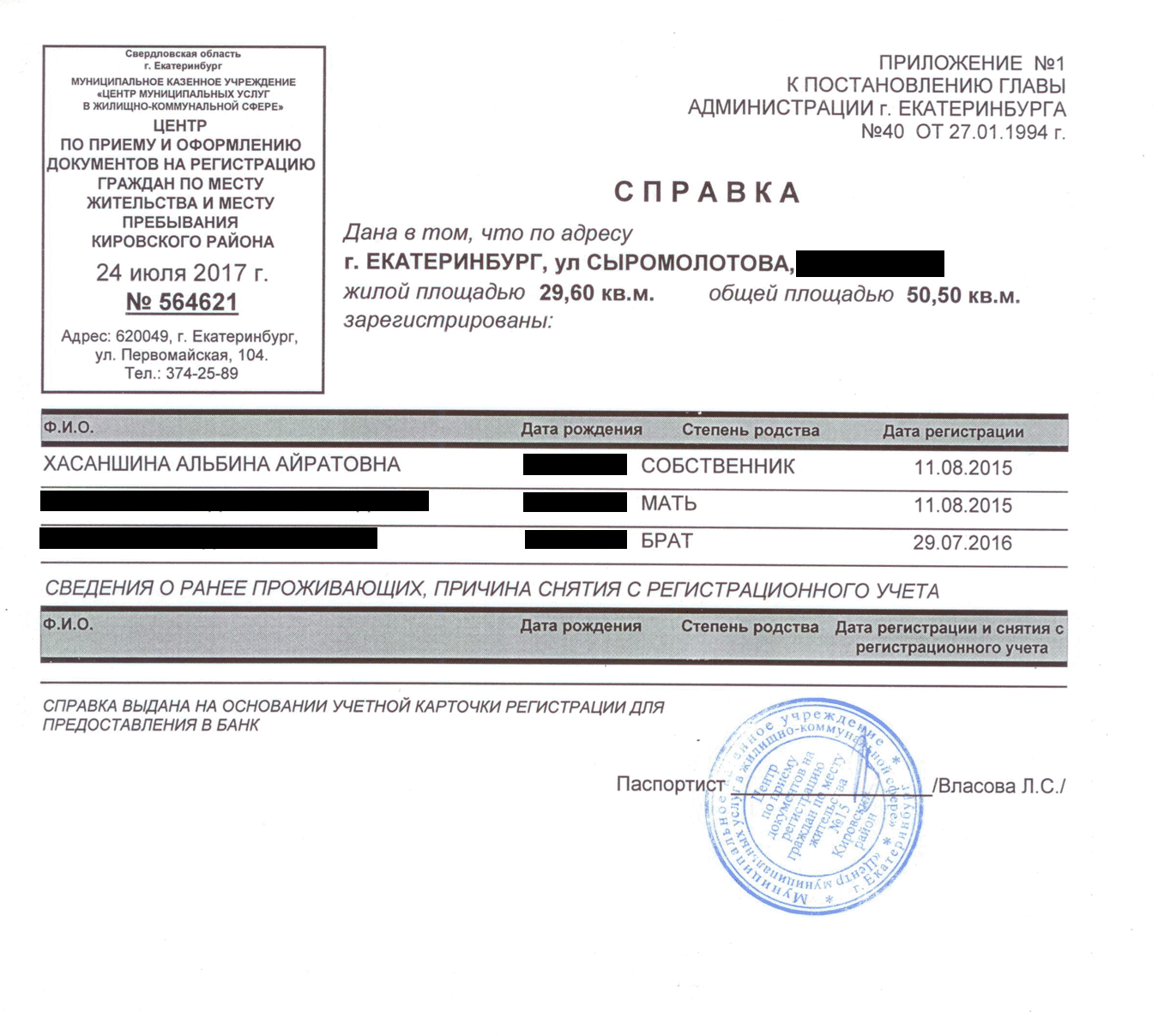

- Справку Ф40 из паспортного стола.

- Справку об отсутствии задолженности по коммунальным платежам из расчетного центра.

- Справку об остатке ссудной задолженности.

Чаще всего расходы на рефинансирование достигают 35—50 тысяч рублей. Они идут на сбор документов, переоформление кредита и страховки, оплату государственных пошлин. Мне повезло со страховкой: как раз заканчивалось действие предыдущего договора и я просто заключила новый. Часть документов на квартиру находилась дома, а недостающие мне бесплатно выдали в старом банке, паспортном столе и расчетном центре.

В справке по форме № 40 написано, кто прописан в квартире. Паспортист выдал мне ее за пять минут

В справке по форме № 40 написано, кто прописан в квартире. Паспортист выдал мне ее за пять минут

Выкупить квартиру у старого банка

Проверив квартиру, новый банк приготовился выкупить ее у старого. На этом этапе происходит само рефинансирование: клиент подписывает документы по свежему кредиту, а новый банк погашает долг перед старым банком.

Я пришла в новый банк и подписала документы. Потом сообщила старому банку, что хочу выкупить у них квартиру, и уточнила свою задолженность, затем передала реквизиты для зачисления в новый банк.

Пока я собирала документы, старый банк продолжал ежедневно начислять проценты по ипотеке. 8 августа, в день полного досрочного погашения, по кредиту вместе с процентами набежало 2 159 168 рублей 59 копеек. У нового банка я просила только 2 155 625 рублей 10 копеек. Разницу 3543,49 Р пришлось доплатить самой.

Остаток по процентам заемщик может узнать в офисе банка

Остаток по процентам заемщик может узнать в офисе банка

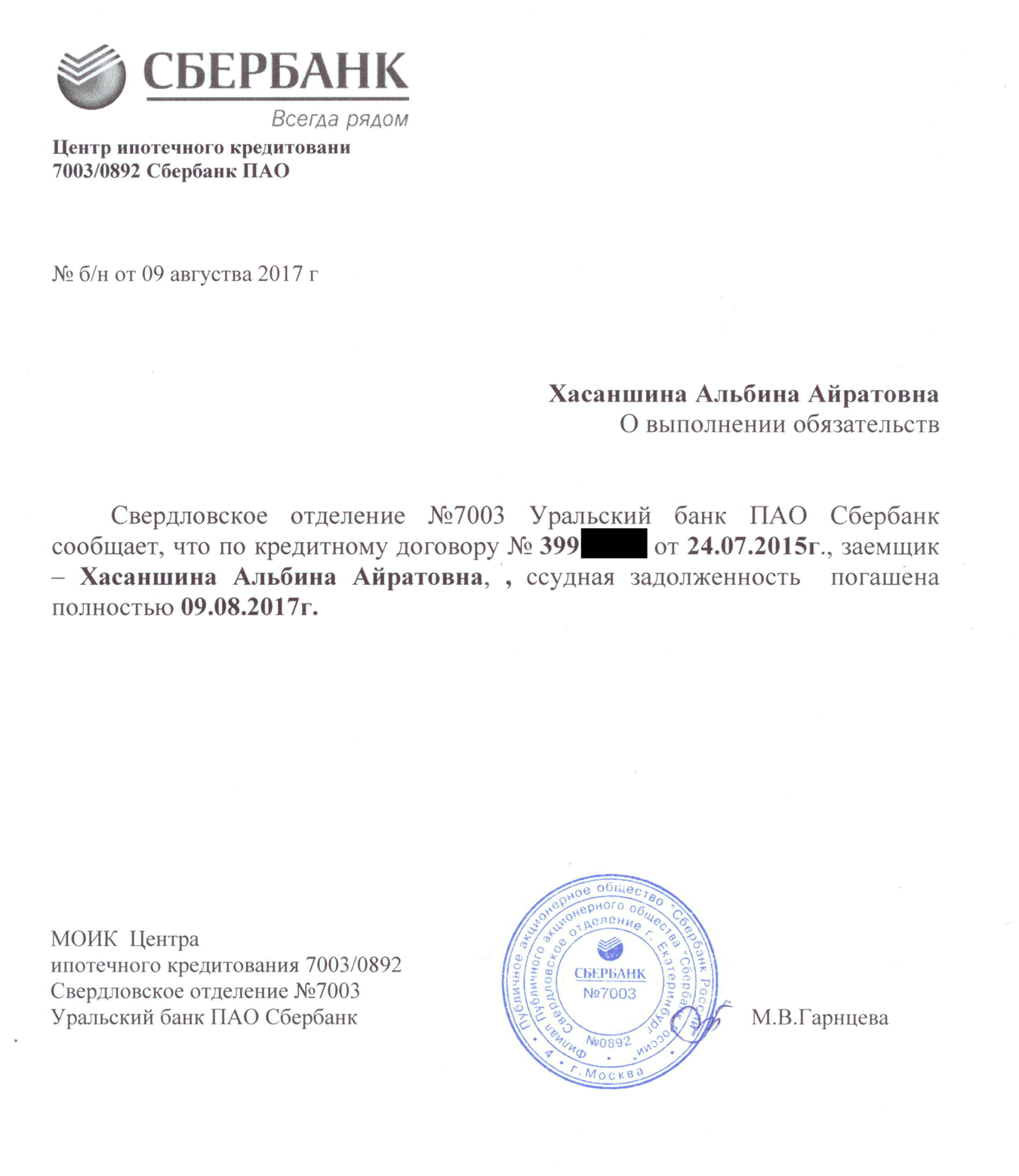

Я не знала, что эти деньги надо класть на специальный счет, и положила их на карту, с которой банк списывал платежи по ипотеке. 8 августа банк увидел, что денег на специальном счете не хватает, и не провел досрочное погашение. За 24 часа банк начислил мне еще 708 рублей процентов. Утром 9 августа я пришла в офис банка, перевела недостающую сумму и погасила ипотеку.

Справка о досрочном погашении нужна, если старый банк по забывчивости опять потребует денег

Справка о досрочном погашении нужна, если старый банк по забывчивости опять потребует денег

Снять и наложить обременение

При ипотеке квартира считается моей собственностью с обременением. Я могу жить в ней, делать текущий и капитальный ремонт. Однако сделать перепланировку, сдать в аренду, подарить другому человеку или продать без письменного согласия банка нельзя. Это и есть обременение, или залог.

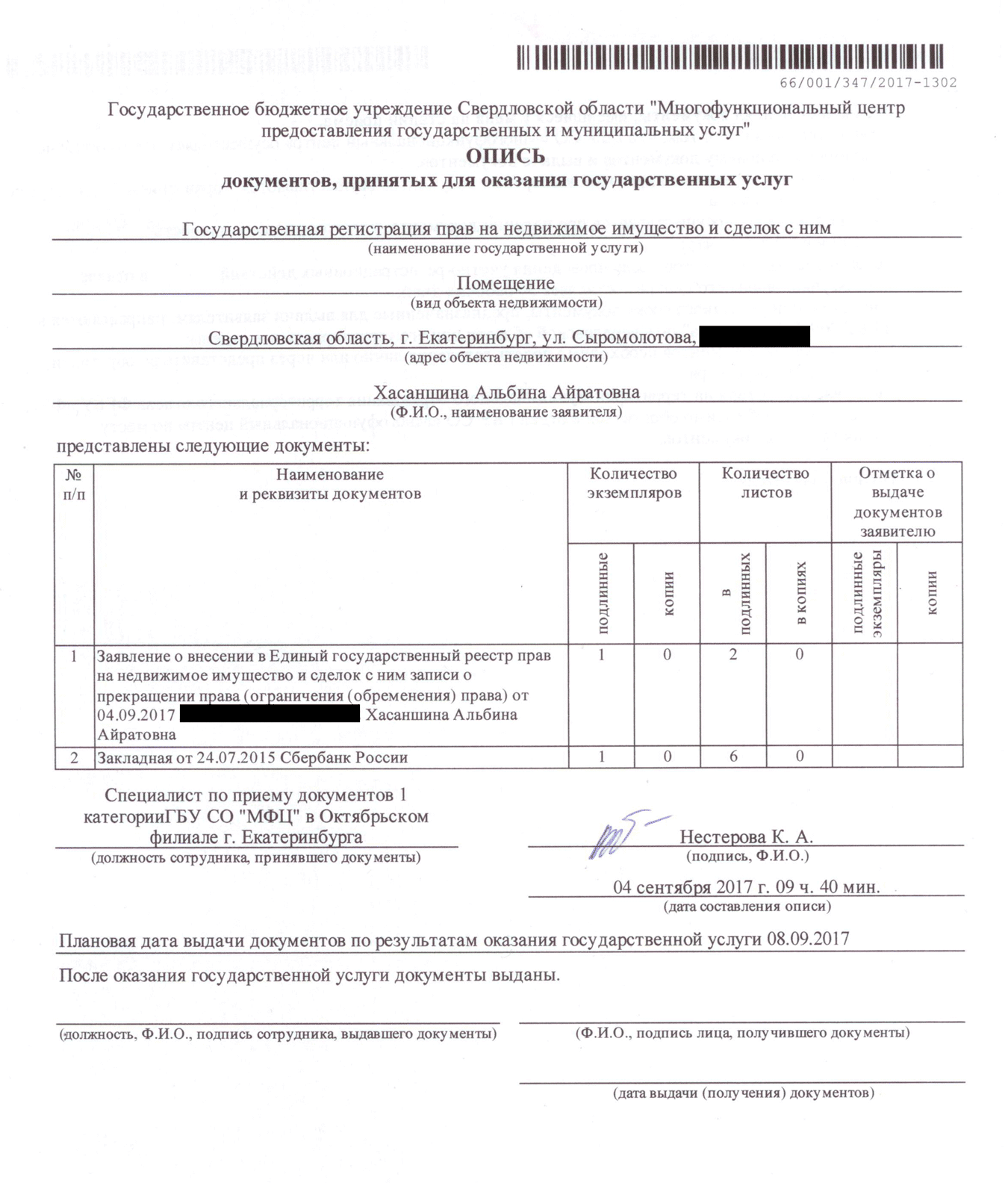

Мне нужно было забрать квартиру из залога у старого банка и передать в залог новому. В старый банк я написала заявление с просьбой выдать закладную с отметкой об исполнении обязательств. Пока закладная не перешла от старого банка к новому, кредит является необеспеченным и по нему может действовать повышенная процентная ставка. Таким образом банк стимулирует заемщика быстрее решить вопрос с документами. Обычно банк готовит закладную месяц, но я получила документ через две недели.

Вместе со специалистом из нового банка я пошла в МФЦ , показала закладную с отметкой и написала два заявления: на снятие обременения и наложение нового обременения. Предоставила сведения о квартире и заплатила госпошлину 500 рублей. Через неделю квартира перешла в залог новому банку.

Чтобы забрать квартиру из залога у старого банка, я написала заявление на снятие обременения и предоставила закладную с с отметкой об исполнении обязательств

Чтобы забрать квартиру из залога у старого банка, я написала заявление на снятие обременения и предоставила закладную с с отметкой об исполнении обязательств  Чтобы передать квартиру в залог новому банку, я предоставила в МФЦ документы по списку

Чтобы передать квартиру в залог новому банку, я предоставила в МФЦ документы по списку

Как изменились условия по кредиту

Я рефинансировала ипотеку за два месяца. Если не считать плановых ежемесячных платежей и страхового взноса, на оформление документов потратила 7250 рублей — расходы пошли на оценку квартиры, оплату госпошлины в МФЦ , разницы между запрашиваемой суммой и суммой, необходимой для досрочного погашения, процентов. По сравнению с выгодой, которую я получаю от рефинансирования, это копейки.

Перекредитование ипотеки под меньший процент сегодня весьма актуально в России.

Перекредитование ипотеки под меньший процент сегодня весьма актуально в России.

Рассмотрим, выгодна ли данная процедура и как её можно осуществить в 2019 году.

Что такое перекредитование ипотеки?

Перекредитование в банковских кругах принято обозначать термином «рефинансирование». Данная процедура представляет собой оформление нового займа с целью погашения первоначального.

Рефинансирование в рамках ипотечного кредита подразумевает передачу прав на обременение недвижимого имущества банку, произведшему перекредитование.

Рефинансирование не производится в тех случаях, когда не хватает денег на взносы по кредиту. Цель этой процедуры – получение выгоды от смены банка-кредитора. Выгода от перекредитования может быть получена, к примеру, за счёт снижения процентной ставки.

Сегодня на ипотечном рынке наметилась чёткая тенденция к снижению процентной ставки, поэтому ипотечные займы, оформленные несколько лет назад, на фоне сегодняшних предложений банков, обходятся намного дороже.

В процессе перекредитования можно изменить также валюту, в которой выданы кредитные средства. Например, перейти с рублевого кредита на долларовый или наоборот.

Провести процедуру перекредитования можно в том же банке, который ранее выдал кредит, или в другом банковском учреждении.

Выгодно ли перекредитование ипотеки для заёмщика?

Финансовые аналитики рекомендуют при планировании ипотечного перекредитования обратить внимание на несколько моментов. Процедура рефинансирования может стать выгодной для заёмщика, если:

Финансовые аналитики рекомендуют при планировании ипотечного перекредитования обратить внимание на несколько моментов. Процедура рефинансирования может стать выгодной для заёмщика, если:

- Ставка по ипотеке ниже действующей как минимум на 1%, а лучше больше.

- Отсутствуют дополнительные платежи или комиссии по ипотеке (например, страховые взносы), либо они ниже текущих.

- Имеется возможность перевести ипотеку в зарплатный банк заёмщика.

- У заёмщика хватит свободного времени на проведение процедуры рефинансирования.

Кроме того, аналитики советуют перечитать действующий договор ипотечного займа и график платежей. В условиях договора не должно быть запрета на досрочное погашение займа и пункта о назначении штрафных санкций за это.

Если ипотека выплачивается уже много лет, перекредитование не имеет смысла: проценты, на которых можно было бы сэкономить за счёт рефинансирования, уже будут практически выплачены.

Если перекредитование планируется в другом банке, следует подсчитать расходы на его оформление. Затраты могут включать в себя:

- комиссию банка и ипотечного менеджера за оформление нового займа;

- страхование залоговой недвижимости, жизни и здоровья заёмщика и др.

Если оценочная компания, выдавшая отчёт об оценке заложенного дома или квартиры, не аккредитована в банке, где планируется процедура рефинансирования, то и оценку придётся проводить заново.

Соедините все расходы и сравните с предполагаемой выгодой. Если растраты превысят выгоду от уменьшения процентной ставки, то перекредитование пойдёт на пользу вашему бюджету. В ином случае проводить её просто нет смысла.

Общие условия перекредитования ипотечного кредита

Каждый банк выдвигает свои условия по рефинансированию ипотеки. Они практически ничем не отличаются от стандартных условий и требований по оформлению ипотеки в каждом конкретном банке.

Рассмотрим общие условия:

Требования к заёмщику:

- Возраст: от 21 до 65-70 лет на время окончания ипотеки.

- Стаж работы: от 3 месяцев на последнем месте и от 1 года общего стажа.

- Платёжеспособность.

При перекредитовании платёжеспособность оценивается заново. Если у клиента снизилась зарплата или, например, супруга ушла в декрет, то банк может отказать ему в данной услуге. Шансы на перекредитование также снижаются в случае, если заёмщик ранее допускал просрочки по платежам.

Условия перекредитования ипотеки в Сбербанке в 2019 году

Сбербанк недавно запустил программу перекредитования ипотеки других банков на более выгодных условиях, чем в предыдущие годы.

Условия и требования

В Сбербанке можно рефинансировать ипотеку под залог:

В Сбербанке можно рефинансировать ипотеку под залог:

- квартиры;

- жилого помещения в таун-хаусе;

- дома (с земельным участком или без), комнаты или части дома.

Условия:

- Срок: до 30 лет.

- Минимальная сумма: от 500 000 рублей.

- Максимальная: 5 000 000 рублей.

- Процентные ставки: от 9,9%.

Требования к заёмщику:

- Возраст: от 21 года до 75 лет (на момент окончания срока ипотеки).

- Стаж работы: не менее полугода на текущем месте работы и не менее 1 года общего стажа за последние 5 лет (это требование не распространяется на зарплатных клиентов).

- Хорошая кредитная история.

- Отсутствие факта реструктуризации долга ранее.

Необходимые документы

Для рассмотрения заявки на перекредитование ипотеки в Сбербанк необходимо предоставить следующие документы:

- заявление-анкету заёмщика / созаёмщика;

- паспорт заёмщика / созаёмщика с отметкой о регистрации;

- документы, подтверждающие платёжеспособность и трудовую занятость заёмщика / созаёмщика / поручителя.

Требования к рефинансируемым займам

Сбербанк предъявляет весьма строгие требования к перекредитуемым займам, а именно:

Сбербанк предъявляет весьма строгие требования к перекредитуемым займам, а именно:

- Отсутствие просроченной задолженности.

- Своевременное внесение платежей в течение последнего года.

- Срок действия рефинансируемого займа — не менее 180 календарных дней с момента заключения первоначального ипотечного договора.

- Не менее 90 дней до окончания срока действия договора.

- Отсутствие факта реструктуризации по рефинансируемым кредитам.

Рефинансировать можно также ипотеку, взятую в самом Сбербанке.

Для одобрения процедуры перекредитования Сбербанком необходимо, чтобы:

- Отсутствовали просрочки по платежам.

- Ипотека была выдана не менее 1 года назад.

- Остаток долга был более 500 000 рублей.

- Ипотечный кредит не был реструктурирован ранее.

Как произвести процедуру перекредитования?

Алгоритм проведения рефинансирования следующий:

- Узнайте, наложен ли мораторий в вашем банке на досрочное расторжение ипотечного договора.

- Соберите необходимые документы, соответствующие требованиям банка.

- Подайте заявление с просьбой о перекредитовании.

- Дождитесь решения банка.

- Подпишите новый кредитный договор.

- Пройдите процедуру перезалога недвижимости.

- Застрахуйте объект залога.

- В итоге банк погасит ваш остаток долга в другом банке безналичным переводом.

Лучшие предложения по перекредитованию от банков

Обратите внимание! Ставки и условия по рефинасированию ипотеки могут меняться. Самую актуальную информацию вы найдёте, если зайдёте на официальную страницу каждого банка по указанной ссылке.

Далее предлагаем таблицу с указанием минимальных процентных ставок, предлагаемых различными банками в 2019 году для заёмщиков, желающих рефинансировать ипотечный кредит.

| Банк | Миним. процентная ставка | |

| Тинькофф | 8,00% | https://www.tinkoff.ru/loans/mortgage/refinansirovanie-ipoteki/ |

| ДОМ.РФ | 9,75% | https://дом.рф/mortgage/prod_perecredit/ |

| АИЖК | 9,0% | http://www.aigk.ru/ru/participants/prodoptions/prod_perecredit/pass/ |

| Альфа-банк | 9,39% | https://alfabank.ru/get-money/mortgage/programs/mortgage-refin/ |

| Газпромбанк | 9,5% | https://www.gazprombank.ru/personal/take_credit/mortgage/42163/ |

| Банк Открытие | 9,65% | https://www.open.ru/ipoteka/refinancing |

| Банк ВТБ Москва | 9,2% | https://www.vtb.ru/personal/ipoteka/refinansirovanie/ |

| Сбербанк | 9,9% | https://www.sberbank.ru/ru/person/credits/refinancing_mortgages |

| Россельхозбанк | 10,0% | https://www.rshb.ru/natural/loans/mortgage_all/ |

| Райффайзенбанк | 10,25% | https://www.raiffeisen.ru/retail/mortgageloans/refinansirovanie-kreditov-inyh-bankov/ |

| Дельтакредит | 10,5% | https://www.deltacredit.ru/mortgage-credit/refinansirovanie/ |

| Уралсиб | 10,5% | https://www.uralsib.ru/credits/ipoteka/refinansirovanie-ipoteki/ |

| Абсолютбанк | 10,74% | https://absolutbank.ru/personal/loans/mortgage/refinancing/ |

Конечно, при планировании перекредитования в расчёт необходимо брать не только процентную ставку. Значение имеют и другие условия, выдвигаемые банком.

К примеру, в Россельхозбанке, чтобы воспользоваться минимальной процентной ставкой по рефинансированию, необходимо приобрести страховку. В ином случае ставка увеличивается на 1%.

К примеру, в Россельхозбанке, чтобы воспользоваться минимальной процентной ставкой по рефинансированию, необходимо приобрести страховку. В ином случае ставка увеличивается на 1%.

Зато данный банк предлагает несколько преимущественных условий, как то:

- возможность изменить срок договора и размер платежа;

- льготы для бюджетных работников и зарплатных клиентов Россельхозбанка;

- возможность выбора графика погашения кредита (аннуитетный или дифференцированный).

Акцентировать внимание стоит также и на процедуре смены залогодержателя по ипотечной недвижимости. Это самый хлопотный этап, который в каждом банке реализуется по-своему.

Так, например, рефинансирование ипотеки в ВТБ предполагает, что 3-4 месяца банки без участия заёмщика разбираются с передачей закладной и регистрацией новой записи держателя. В этот период в ВТБ будет действовать повышенная ставка по ипотеке (на 2% больше).

А вот в Райффайзенбанке условия другие: после гашения ипотеки в банке заёмщик сам получает закладную и передаёт её в Райффайзенбанк. Затем происходит регистрация нового ипотечного договора и ставится отметка о новом держателе закладной.

Минусы рефинансирования ипотеки

Прежде чем начать процедуру перекредитования, стоит изучить все плюсы и минусы этой процедуры. О выгодных для заёмщика преимуществах рефинансирования было сказано выше.

Прежде чем начать процедуру перекредитования, стоит изучить все плюсы и минусы этой процедуры. О выгодных для заёмщика преимуществах рефинансирования было сказано выше.

А какие минусы могут свести на нет все планируемые выгоды проведения перекредитования? Зная недостатки, можно будет понять, стоит ли в вашем случае рефинансировать ипотеку.

Рефинансирование окажется невыгодным, если прошло уже половина срока договора. Это объясняется тем, что большинство банков устанавливают по ипотеке аннуитетную схему гашения задолженности (выплаты равными ежемесячными суммами).

При такой схеме заёмщик в первые годы выплачивает в основном проценты. Тело кредита начинает активно погашаться уже во второй половине периода кредитования. Если рефинансировать ипотеку после погашения большей части процентов, экономии не получится.

Большим минусом процесса перекредитования являются дополнительные расходы, включающие повторное страхование и проведение оценки недвижимости. Эти услуги, конечно, платные и съедают добрую часть экономии от перекредитования.

Кроме того, чтобы инициировать процедуру рефинансирования, заёмщик должен собрать огромный пакет документов. Стандартных справок с места работы и документов на недвижимость будет недостаточно.

Потребуются ещё документы от банка о текущем размере задолженности, полноте и своевременности выполнения обязательств и др. А суетный сбор документов отпугивает многих клиентов.

Итак, прежде чем перекредитовать ипотеку, следует тщательно проанализировать преимущества такой процедуры для вас. Иногда даже самые простые расчёты позволят понять, стоит ли начинать процедуру в вашем случае или лучше от неё отказаться.

No related posts.