Форма кнд 1150063 заявление образец заполнения

Содержание

- 1 Общий порядок заполнения формы по КНД 1150063

- 2 Кем должна заполняться форма по КНД?

- 3 Правила оформления формы по КНД

- 4 Как правильно вносить информацию в листы с заявлением на предоставлении налоговой льготы?

- 5 Сроки сдачи формы по КНД

- 6 Ответственность за не предоставление документов

- 7 Общий порядок оформления

- 8 Кто может составить заявления

- 9 Из чего состоит форма КНД

- 10 Правила оформления

- 11 Правила оформления заглавного листа

- 12 Заявление о получении льготы

- 13 Правила сдачи документов

- 14 Общие положения

- 15 Скачать Бланк КНД 1150063

- 16 Как оформить?

- 17 Кто и в какие сроки должен сдавать документы?

Сегодня российские граждане, имеющие право получать субсидии за счет уплаты имущественных налогов, могут оформить соответствующее заявление. Заносить информацию в форму по КНД 1150063 , пример заполнения которой можно посмотреть в этой статье, необходимо без единой ошибки. Это следует сделать, например, при получении статуса инвалидности, дающего право на льготы, или в случае владения несколькими объектами налогообложения.

Форма по КНД состоит из нескольких листов, каждый из которых посвящен конкретному объекту имущества, находящегося у физического лица в собственности, и облагаемого налоговыми сборами. При передаче заявления в ИФНС заполнение всех страниц формы не требуется. Налогоплательщику следует внести данные только в нужные ему листы.

Подача бланка, который подтверждает право на получение льгот по налогам, является правом, а не обязанностью физлица.

Гражданин не обязан предоставлять в налоговую службу документы-основания, поскольку при необходимости инспекторы ИНФС самостоятельно запросят информацию о них в соответствующих органах, а затем проинформируют налогоплательщика о принятом решении.

Обратиться с формой по КНД физическое лицо может через личный кабинет ИФНС или лично.

Скачать бланк формы по КНД 1150063

Общий порядок заполнения формы по КНД 1150063

В настоящее время существуют определенные особенности составления заявления, на основании которого граждане получают право на оформление льготы на имущественный, транспортный и земельный налоги.

Порядок заполнения формы по КНД 1150063 регламентирован действующим налоговым законодательством. Однако чтобы научиться правильно заполнять бланк, стоит ознакомиться с его готовым примером.

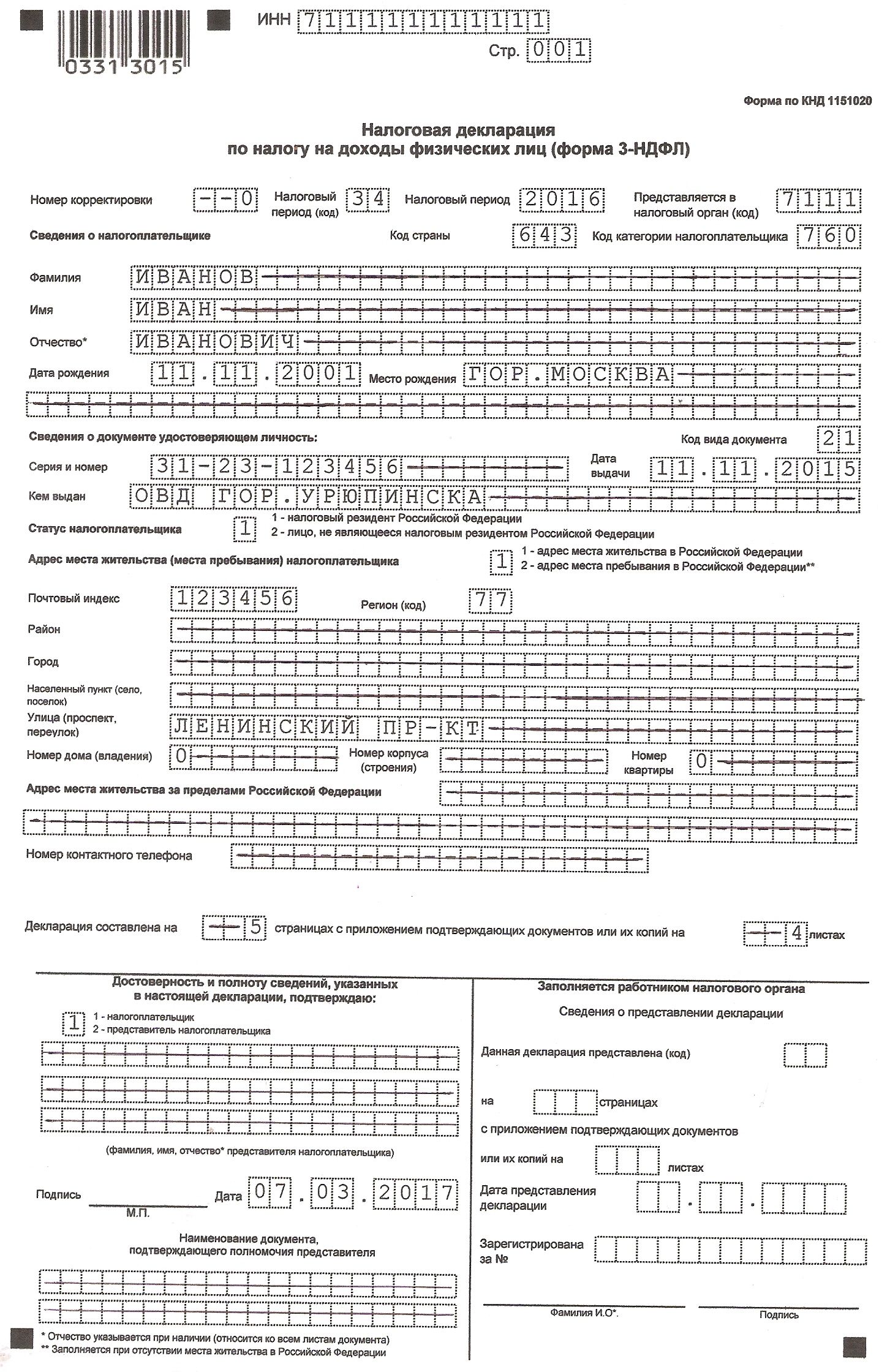

Пример заполнения формы для получения льгот

На первой странице указываются данные налогового органа (код), ИНН и ФИО налогоплательщика, его дата и место рождения, паспортные и контактные данные, а также способ информирования о результатах рассмотрения, дата и подпись. В левом нижнем углу бланка прописываются сведения доверенного лица, если за налогоплательщика подает документ его представитель.

На второй странице формы заполняются сокращенные ФИО человека, от лица которого подается заявление. В графе налоговой льготы выбирается код. Ниже подробно прописываются данные марки и государственного номера транспортного средства, а также срок предоставления льготы. Далее указывается основание на получение права на субсидию. В примере выше этим документом служит справка об инвалидности. Но в вашем случае может быть задействован другой документ. В следующей графе вносится информация об органе, выдавшем документ, его дате получения и периода действия, а также прописываются серия и номер.

На третьей странице заявления снова вносятся сокращенные ФИО налогоплательщика. В следующей графе указывается кадастровый номер земельного участка, срок действия льготы, а также данные документа, на основании которого она выдается. Информация заполняется аналогично сведениям со второго листа.

На четвертой странице прописываются сокращенные ФИО лица, получаемого льготу на налог на имущество. Чуть ниже выбирается вид и указывается номер объекта недвижимости. В обязательном порядке проставляется срок предоставления льготы, и вносятся данные документа, на основании которых налогоплательщик ее получает.

Кем должна заполняться форма по КНД?

Бланк на предоставление льгот на налоги в обязательном порядке, согласно налоговому законодательству, должны заполняться лицом, лично владеющим имуществом. Данные в форму заявления также могут быть внесены и его представителем, при наличии доверенности. Однако в этом случае доверенному лицу придется заполнять заявление от своего имени.

Состав формы по КНД

В состав заявления для получения налоговых льгот входят:

- титульный лист;

- памятка о льготе на налог;

- бланк о предоставлении льготы.

Каждая страница формы должна быть пронумерована с двух сторон в верхней части на специальном поле.

Правила оформления формы по КНД

Заявление на получение льготы на налог заполняется от руки или на компьютере. Если данные прописываются ручным способом, то в документ они должны быть внесены гелиевой ручкой черного цвета.

Бланк составляется в 1 экземпляре без помарок. Категорически запрещается использовать корректоры и другие средства для исправления ошибок. При внесении неправильной информации, заявление должно быть переписано заново.

Для каждого вида данных в бланке есть специальные поля с ячейками, в которые и должны быть вписаны соответствующие цифры, буквы и символы.

Заполнение титульного листа

В титульный лист вносится информация во все поля, за исключением тех, что отмечены фразой «Заполняется налоговым работником». Данные прописываются налогоплательщиком лично или его доверенным лицом.

В графе ИНН указывается код, присвоенный налоговым органом гражданину, который зарегистрирован в качестве ИП. Если человек является обычным физическим лицом, то в строке ИНН он должен указывать номер личного документа.

В пункте №1 прописывается код ИФНС, который выбран налогоплательщиком при заполнении формы. Налоговая служба присваивается в зависимости от регистрации или местоположения имущества.

В пункте №2 указываются личные данные налогоплательщика без сокращений, его сведения из паспорта и информация об органе, выдавшем документ.

Далее, в титульном листе заполняется контактная информация. При указании номера телефона нельзя вставлять пробелы, а во все оставшиеся ячейки должны быть внесены ровные прочерки.

В пункте №3 в графе с фразой «Заявление составлено на…» следует указать количество заполненных страниц документа. В следующей строке необходимо прописать общее число страниц, подлежащих копированию. Эти листы доказывают право физлица получать льготы на налоги, положенные ему на законных основаниях.

В пункте №4 уточняется достоверность всей заполненной выше информации. Для этого лицу, заполняющему документ, необходимо поставить текущую дату и подпись. Ниже в графе с реквизитами, следует прописать данные из паспорта, если заявление составляется представителем плательщика.

Подпись и дата на титульном листе не ставится, если документ заполняется в электронной форме и отправляется через личный кабинет налогоплательщика.

Как правильно вносить информацию в листы с заявлением на предоставлении налоговой льготы?

Листы с данными о льготах на налог в обязательном порядке заполняются согласно информации об объекте владения и виду налога, который предполагает льготные условия налогообложения.

Если вы, как налогоплательщик, имеете право на получение нескольких видов льгот, то на каждую собственность должен быть составлен отдельный бланк.

В верхней части заявления вносятся фамилия и инициалы плательщика, а также его ИНН. В следующем пункте указывается информация об имуществе с помощью кодового шифра и полного наименования. Затем прописывается срок действия льготы и данные документа, являющегося основанием для ее получения. В конце страницы ставится дата и подпись.

Сроки сдачи формы по КНД

Сдавать заявление по КНД 1150063 должны физические лица и ИП, имеющие по закону право на получение налоговых льгот. Форма и сроки ее сдачи утверждены Правительством РФ и регламентированы действующим налоговым законодательством.

Согласно приказам ИФНС РФ, сроки составления и передачи заявления на получение льгот не ограничены. В связи с этим, налоговые органы не имеют права отказать в его принятии.

Сроки же предоставления льгот, напротив, ограничены. Получив ваши документы, инспекторы ИФНС обязаны рассмотреть их и утвердить в течение суток.

Ответственность за не предоставление документов

Налогоплательщик нуждается в оформлении налоговых льгот лично, поэтому заполнение и сдача формы по КНД 1150063 является его прямым интересом. Законодательство не предусматривает наложение штрафных санкций за позднюю передачу бумаг в ИФНС, в связи с чем, документы могут быть поданы в любое время.

Таким образом, обратиться с заполненным бланком на получение налоговой льготы на транспорт, землю или недвижимость физическое лицо и индивидуальный предприниматель вправе в ИФНС или через личный кабинет налогоплательщика. Получить данные о льготах он может на сайте налоговой службы России или через сервис, содержащий справочные сведения о ставках и льготах по налогам на имущество.

Форма КНД 1150063 заполняется гражданами, которым могут быть предоставлены льготы по налогообложению. В том числе при получении степени инвалидности, имении более двух объектов, подлежащих обложению налогами и владении грузовым транспортным средством по программе «Платон».

Общий порядок оформления

Правила заполнения бланка для получения льгот по налогам регламентированы налоговым кодексом РФ. В список льгот входят земельные, транспортные и льготы на обладание недвижимым имуществом. Данная форма КНД 1150063 является обязательной при подаче заявления с целью их получения.

Кто может составить заявления

Как заявление целиком, так и бланк в отдельности может быть выполнено непосредственно владельцем или его представителем. Если форма заполняется представителем, тот обязан выполнять её от своего имени.

Из чего состоит форма КНД

Заявление обязательно должно включать в себя:

- заглавный лист;

- текст памятки о правилах получения налоговой льготы;

- 6 частей заявления о получении льготы.

При этом каждая страница должна иметь соответствующую нумерацию. Специальные для этого поля отводятся в верхней части каждого из листов. Справа от сокращения «Стр.» доступны три пустых клетки. Нумерация должна начинаться по возрастанию с 0-0-1 для первой страницы.

Правила оформления

Допускается заполнение бланков как вручную, так и при помощи программного обеспечения. Каждый из методов имеет свои требования и особенности. Форма заполняется в единичном экземпляре. Распечатка бланка обязательно должна быть двусторонней. Для заполнения каждой графы выделяется соответствующее поле, состоящее из пустых ячеек. В них вписываются необходимые буквенные знаки и числа. Скачать форму заявления можно на официальном сайте Федеральной налоговой службы РФ. Несмотря на то, что существуют и другие источники, предлагающие эту возможность, пользоваться ими настоятельно не рекомендуется. Нередко сторонние сайты могут содержать вредоносные программы, неосознанная установка которых может нанести вред компьютеру.

Особенности рукописного оформления

- Бланк заполняется черной гелевой ручкой.

- Не допускаются никакие исправления написанного, включая поправки корректирующей ручкой.

- Каждый символ должен быть написан строго в размерах клетки, не выходя за её рамки.

- Все буквы должны быть заглавными.

- Письмо должно имитировать печатный шрифт, не допускается вариативность почерков и каллиграфии.

- Все поля заполняются сверху вниз, от левого края к правому.

- В случае, если в выделенное поле не будет вписываться ничего, оно обозначается продольным прочерком, идущим от начала к концу всей графы.

Особенности оформления с помощью ПК

- Обязательный к использованию шрифт — Courier New.

- Размер текста должен быть в диапазоне от 16 до 18.

- Запрещается изменение количества граф или ячеек, из которых они состоят.

- Прочерк в компьютерной версии бланка не обозначается специальным образом. Вместо этого невостребованные поля должны оставаться пустыми.

Правила оформления заглавного листа

Пункты, которые будут заполняться сотрудниками налоговой службы отмечены специальной пометкой. Все остальные обязательны к заполнению подающим заявление. В том числе указывается:

- код органа налоговой службы, который будет рассматривать заявление;

- ФИО;

- дата и место рождения;

- серия и номер паспорта;

- идентификационный код;

- мобильный телефон заявителя;

- авторство (непосредственно получатель льгот или его доверенное лицо);

- дата и подпись.

Заявление о получении льготы

- Бланк предусматривает получение льгот лишь по одному объекту собственности. В случае, если их 2 и больше, отдельная форма выполняется для каждого из них.

- В верхней части заявления указывается ИНН и фамилия заявителя. В графе 4 указывается время действия льгот. В графе 5 — данные из документа, подтверждающего право на их получение.

- В пункте 5 вписываются данные о земельных участках, включая кадастровый номер. В остальных графах нужно вписать данные из документа о праве собственности.

- Пункт 6 отражает данные о недвижимости. А именно, указание номера недвижимости и документов, позволяющих получать налоговые льготы.

Правила сдачи документов

Документация КНД 1150063 сдается гражданами, имеющими право получения льгот по налогам. Исходя из положения ФНС РФ ММВ-7-21/897, срок подачи документов не ограничивается временными рамками. Налоговые службы не в праве не рассматривать заявления из-за несоответствия срокам. Решения по поданным документам принимаются инспекцией в кратчайшие возможные термины.

Также налоговое законодательство РФ не предусматривает никаких штрафов за задержку в подаче бланков. Предполагается, что получение льгот является личной ответственностью граждан.

©Пенза-Взгляд, 2015–2016. Портал актуальных новостей «Пенза-Взгляд».

Новости Пензы. События, факты, мнения.

Использование материалов разрешено только с предварительного согласия правообладателей. Все права на фото-видео, графический и изобразительный контент принадлежат их авторам. При цитировании материалов гиперссылка на penzavzglyad.ru обязательна.

Редакция не несет ответственности за содержание блогов и комментариев, а также не предоставляет справочной информации. Позиция «Пенза-Взгляд» не всегда совпадает с мнением авторов статей, опубликованных на интернет-портале.

Все замечания, пожелания и предложения присылайте на penzavzglyad@yandex.ru. Прогноз погоды предоставлен сервисом Яндекс.Погода.

Настоящий ресурс может содержать материалы 18+.

Граждане, которые имеют право получение льгот благодаря налогам на имущество, нужно оформить заявление. Обязательно необходимо заполнить этот бланк при получении степени по инвалидности, которые дают право на льготные условия, или при наличии двух и более объектов, предполагающих налогообложение. Льготы предполагаются по одному объекту. Если у ИП в имуществе находится грузовой автомобиль, то для оплаты «Платона» потребуется заполнение этого документа.

Общие положения

Существует определенный порядок оформления заявления, предоставляющего льготные условия по транспортным, земельным налогам, а также по налогу на наличие имущества физическими лицами.

В налоговом кодексе Российской Федерации описан порядок заполнения формы для получения налоговой льготы на имущество. Надежнее ознакомиться с примером.

Скачать Бланк КНД 1150063

Скачать PDF (*.pdf) Скачать DOCX (*.docx) Скачать EXCEL* (*.xls)

* — Увы, в формате excel (xls) бланк не может быть предоставлен

** — Все документы проверены антивирусом Avast на наличие вирусов

Кем заполняется?

Заявление для предоставления налоговых льгот по имуществу должно быть заполнено человеком, который владеет имуществом. Бланк заявления может заполнить представитель, тогда заполнять необходимо от своего имени.

Состав формы по КНД

- Титульный лист;

- Страница с памяткой о налоговой льготе;

- Заявление о предоставлении налоговой льготы, состоящее из шести частей.

Каждую страницу нужно пронумеровать. Начать необходимо с первого листа – в верхней части страницы есть поля, в которых три свободных клетки. Оно называется «Стр.». На первой странице впишите «0 0 1». На обратной стороне впишите «0 0 2», так заполните номера на всех страницах.

Как оформить?

Бланк о налоговой льготе заполните от руки, черной гелиевой ручкой. Можно воспользоваться программным обеспечением, которое предусматривает распечатку файлов. Применяют двустороннюю печать через эксель.

Заявление о налоге заполняется только в единичном экземпляре. Запрещено исправлять ошибки с использованием штрих-корректора или аналогичных средств.

Для каждого показателя есть единственное поле, которое состоит из ограниченных ячеек для заполнения. В них вписывают числа и символы, в зависимости от поля.

Каждую страницу нужно пронумеровать. Начать необходимо с первого листа – в верхней части страницы есть поля, в которых три свободных клетки. Оно называется «Стр.». на первой странице впишите «0 0 1». На обратной стороне впишите «0 0 2», так заполните номера на всех страницах.

Рукописный способ

- Чтобы заполнить поля для текста, чисел, кодов, начните с самой левой ячейки в правую сторону;

- Поля с текстом заполняйте так, чтобы в одной ячейке находился один символ, не заходя за контур клетки. Буквы должны быть заглавными, печатным почерком;

- В ячейках, в которые нечего вписать, ставьте прочерк. Так же в пустых ячейках, которые остались после заполнения.

Прочерк – это непрерывная линия, которая проводится посередине ячейки от левого до правого края.

С помощью программного обеспечения

Заполняя заявление на компьютере, в форме заявления можно не вставлять прочерки в незаполненные ячейки. Скачать его можно на сайтах по помощи с преодолением жизненных трудностей. Также скачать файл можно на официальном сайте налоговой. Сначала рекомендуется ознакомиться с образцом. Файл сохранен в формате Excel, доступен для распознавания в Word. Не допускайте скачиваний из сомнительных источников. Нельзя менять положение, количество ячеек, размеры граф. Заполнение допускается в программе excel или word шрифтом Courier New 16, 17 или 18 размером. Сохраните в стандартном формате.

Титульный лист

Все поля, кроме тех, у которых отмечено «Заполняется работником налогового органа», должны быть заполнены человеком, который платит налоги.

В строке ИНН 1 укажите цифровой код, который присвоен ФНС России для каждого гражданина. Если человек не зарегистрировал индивидуальное предпринимательство, то он может не указывать свой ИНН, если далее он укажет свои паспортные данные в пункте 2.

В пункте 1 укажите код налогового органа, который выбран плательщиком, заполняющим бланк. Орган выбирается в зависимости от места жительства или от месторасположения недвижимости и транспорта в случае переезда.

Во втором нужно указать личную информацию, а именно: фамилию, имя и отчество полностью, сокращать запрещено. Также дату рождения, родной город плательщика, который указан в паспорте. Необходимо записать паспортные данные, указав кодом вида документа «1». Впишите серию и номер паспорта, дату выдачи паспорта и орган, который его выдал. Вся информация внимательно списывается из паспорта, налоговики проверяют каждый документ о налоговых льготах.

Если заполняющий указал идентификационный номер, то можно заполнить только ФИО.

Далее нужно указать мобильный номер плательщика, не пропуская код страны. В мобильные номера нельзя вставлять пробелы или прочерки, только в оставшихся пустых ячейках. Не пропускайте ячейки, удобнее всего использовать эксель.

В третьем пункте есть строка «Заявление составлено на -». В пустой левой ячейке укажите число страниц, которые заполнены. В следующем поле при необходимости нужно написать число листов для копирования. Они подтверждают возможность физического лица получать налоговые льготы, которые ему положены по закону.

Следующий пункт уточняет достоверность информации. Если Вы являетесь налогоплательщиком, то впишите код «1». Если Вы – представитель плательщика, впишите «2», и напишите свои ФИО в трех строчках. Чтобы доказать достоверность, представитель должен поставить дату и свою подпись. Ниже, на строке «Наименование и реквизиты» он должен указать вид и реквизиты своего паспорта, удостоверяющего личность.

При заполнении от руки проставьте дату заполнения и Вашу подпись в соответствующих полях. В электронном виде, заполняя заявление в личном кабинете, писать дату и ставить подпись нет необходимости.

Лист с заявлением о льготе

Страницы, на которых находится информация о налоговых льготах, должны быть заполнены согласно объекту собственности и типу налога, предполагающему льготные условия налогообложения.

Если налогоплательщик имеет возможность получения льгот по налогам на два и больше объекта собственности, то бланк должен быть заполнен по каждой собственности по отдельности.

Вверху заявления запишите ИНН и фамилию.

В пункте 4 сначала указывают вид транспорта с помощью кода. Каждому виду транспорта соответствует код, они записаны в заявлении по налоговым льготам. Пример: если в собственности легковой автомобиль – ставится номер «0 1». Вписывается марка и модель автомобиля, а ниже указываются государственный регистрационный номера этой машины, на которую накладывается налоговые льготы.

В четвертой строке необходимо заявить о длительности действия налоговой льготы. Если она ограничена, то укажите два даты – начальную и конечную.

Пятое поле необходимо для информации о документе, который подтверждает право плательщика получать льготу для этого объекта.

Полное заполнение сведений пункта 4.5:

- Первая строка — указывается полное название справки, пенсионного удостоверения, или иного документа, предполагающего льготу на налоги;

- Вторая строка – название организации, которая выдала документ;

- Третья строка – дата получения документа;

- Четвертая строка – периоды действия налоговой льготы: бессрочная или на ограниченный срок с указанием начальной и конечной даты;

- Пятая строка – для номера документа.

В пятом пункте находится информация о земельных участках. В первом поле требуется записать кадастровый номер участка земли, который заявляется на получение льготных условий по налогам.

Остальные поля должны быть заполнены аналогично с полями в предыдущем пункте: нужно название документа, организации, дату его оформления, длительность действия и номер, подтверждающий факт подачи заявления.

В шестом пункте содержится информация о предоставлении льгот по налогам для имущества физлица:

Первая строка нужна для указания вида недвижимости с использованием соответствующего кода. Если в собственности находится жилой дом, укажите код «1». Для каждого типа собственности, предполагающим налоговые сборы, есть свой код, который указан на бланке.

Во второй строке заполняется номер объекта недвижимости, который предполагает налоговую льготу. Запишите соответствующий код, они записаны правее. Выберете один образец и впишите.

Остальные поля шестого пункта необходимы для указания самого документа, предполагающего льготные условия по налогам. Заполнение их выполняется аналогично указанным выше порядкам. Налоговые льготы предусмотрены для всех видов собственности.

Кто и в какие сроки должен сдавать документы?

Сдать документы по КНД 1150063 должны плательщики налогов — физлица, которые имеют возможность получать льготы по налогам. Они установлены правительством, и задокументированы законами. Приказами ФНС РФ ММВ-7-21/897 сроки заполнения заявления не ограничены, налоговики не имеют права не принимать его. Сроки предоставления льгот минимальны, инспекция и другие службы обязаны рассмотреть Ваши документы. Утверждены они будут как можно скорее, уведомление придет в течение суток.

Штрафы за задержку документов

Человек, который платит налоги, лично нуждается в льготе, поэтому в его интересах заполнить и сдать бумаги. Закон не предусматривает штрафов или санкций от инспекции из-за поздней сдачи бланка для налоговой льготы по транспортному или другому налогу.

No related posts.