Новости по самозанятым гражданам в 2018 году

Содержание

- 1 Где будет проводиться эксперимент по самозанятым и когда?

- 2 Каким критериям нужно соответствовать, чтобы стать самозанятым?

- 3 Но есть сдерживающие ограничения

- 4 Также накладываются ограничения по видам доходов:

- 5 Ставки по налогам

- 6 Важно!

- 7 Нужно ли сдавать налоговую отчетность?

- 8 Нужно ли будет использовать онлайн-кассу, как у ИП и ООО?

- 9 Нужно ли будет платить страховые взносы в ПФР и на ОМС (медицинское страхование)

- 10 Как стать самозанятым гражданином? Как будет проходить процедура постановки на учет в ФНС?

- 11 Где скачать программу «Мой налог»?

- 12 Можно ли быть самозанятым и одновременно работать как обычный наемный сотрудник?

- 13 А госслужащие? Смогут встать на учет?

- 14 Как правильно посчитать налог?

- 15 Есть ли льготы?

- 16 Будут ли штрафы?

- 17 А что насчет иностранцев?

- 18 Рекомендованные статьи:

- 19 49 комментариев к “Законопроект о самозанятых опубликован! Краткий обзор изменений на 2019 год!”

- 20 Дополнительно

Правительство давно предпринимает попытки легализовать самозанятых граждан. В четверг, 15 ноября, депутаты Госдумы в окончательном, третьем чтении одобрили пакет законопроектов, который вводит так называемый налог на профессиональный доход. Инициатива преподносится как еще один инструмент борьбы с теневой занятостью.

Документ предполагает введение льготного налогового режима для тех, кто получает годовой доход до 2,4 млн рублей от продажи товаров или услуг, но при этом не имеет своего работодателя.

Пока речь идет о десятилетнем эксперименте в четырех субъектах страны: в Москве, Московской и Калужской областях, а также Татарстане.

Такой «пилотный проект» продлится на этих территориях с 1 января 2019 года до 31 декабря 2028 года.

«Новым режимом смогут воспользоваться физические лица, получающие доходы от деятельности, при осуществлении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам», — говорится в пояснительной записке к поправкам в Налоговый кодекс РФ.

Как ранее объяснял председатель думского комитета по бюджету и налогам Андрей Макаров, гражданам, которые хотят выйти из тени и войти в легальное поле, предоставляется «уникальный, специальный налоговый режим».

Налоговая ставка в размере 4% предусмотрена для тех, кто продает товары или услуги физическим лицам. Если человек взаимодействует с организациям или индивидуальным предпринимателям, то ставка составляет 6%. По словам депутата,1,5% зачисляются в Фонд обязательного медицинского страхования. Также проект закона предусматривает, что в региональные бюджеты будет идти 63% дохода от введенного налога. В бюджет федерального ОМС планируется направлять 37% доходов.

Налогоплательщики не обязаны представлять отчетность и уплату единого платежа с выручки, включающего страховые взносы. Взаимодействие с налоговой службой будет происходить через мобильное приложение «Мой налог».

Впрочем, эксперты считают, что даже такие послабления не приведут к регистрации самозанятых.

«Сложно представить, чтобы уборщица, дворник или сиделка заводили специально себе смартфоны, и, приходя в дом, получая деньги за свою работу, допустим, уборку квартиры за две тысячи рублей, затем выписывали электронный чек через приложение», — поделился мнением депутат Ярослав Нилов.

Он считает, что необходимо идти другим путем — через добровольную патентную систему.

Директор Центра социально-политического мониторинга Института общественных наук (ИОН) РАНХиГС Андрей Покида также считает, что новая система не приведет к регистрации самозанятых.

«Пока существенно карать не начнут, люди никуда переходить не будут. На данный момент доверие самозанятых к органам власти, правоохранительным, контролирующим органам, оно очень низкое. Как следствие, наличие неправомерного поведения. Пока бороться с теневой занятостью тяжело», — сказал собеседник «Газеты.Ru».

Он также добавил, что сегодня не предлагается никаких стимулов таким предпринимателям и выглядит все так, что человек должен просто заплатить налоги и дальше может быть свободным. В новом законе есть послабления, но больше ничего. По его словам, имеющиеся сейчас способы легализации самозанятых пока не увенчались успехом.

В качестве примера глава комитета Госдумы по труду Ярослав Нилов привел норму в законе, по которой человек, занимающийся определенным видом деятельности и получая доход, например, няни, репетиторы, могут прийти в налоговую и зарегистрироваться в качестве самозанятых. При этом они будут освобождены от подоходного налога и страховых взносов на доходы, полученные от реализации своих услуг. «Таких зарегистрированы единицы, для всей страны порядка всего нескольких тысяч. Конечно, это капля в море», — сказал депутат.

«Половину из зарегистрированных в качестве самозанятых по старой схеме составляют бывшие индивидуальные предприниматели»,

Он считает, что в данным случае есть опасение, что индивидуальные предприниматели, которые не имеют наемных работников, могут воспользоваться новым механизмом и поменять свой статус.

Основным аргументам, почему необходимо легализовать самозанятых, выступает то, что такие люди не платят никаких налогов и взносов, соответственно, у них не формируется пенсия и официальный стаж, пояснил «Газете.Ru» Ярослав Нилов. Достигнув пенсионного возраста, самозанятые не смогут получить страховую пенсию, говорит он.

«Мы видим риски, в первую очередь, для тех людей, которые сегодня работают по гражданско-правовым договорам, например, водители, уборщики и дворники. Если сегодня работодатель платит за них взносы во внебюджетные фонды, формируя их пенсии, то с вступлением в силу нового закона он может сказать своим сотрудникам, чтобы те перевели свой статус (в связи с новым налоговым режимом — ред.), но при этом продолжали работать, возможно, что с большей зарплатой, но будущая пенсия формироваться не будет», — объяснил Нилов свою позицию. В данном случае такие методы будут дисбалансировать рынок труда.

По его словам, то, что средства пойдут в регион или на обязательное медицинское страхование, для гражданина не так ощутимо, потому что и сегодня регионы платят взносы в Фонд ОМС за безработных. Если бы речь шла о взносах в ПФР, то для человека был бы смысл переходить на новый налоговый режим, поясняет он.

По данным Минтруда,

сегодня в России порядка 15 млн человек, находящихся в трудоспособном возрасте, не уплачивают страховые взносы в ПФР.

«В результате проведенных мероприятий по снижению нелегальной занятости за 2015-2017 годы субъектами Российской Федерации легализовано более 6,3 млн человек, а сумма страховых взносов, дополнительно поступившая в бюджет Пенсионного фонда Российской Федерации, составила около 40 млрд рублей. С января по ноябрь 2018 года легализовано более 1,1 млн человек», — рассказали «Газете.Ru» в Минтруде.

«Платежи получаются минимальными. Эти люди получат социальную пенсию на пять лет позже и минимальную пенсию», — сказал глава «Опоры России» Александр Калинин. Он добавил, что если правительство до конца года разработает закон об индивидуальном пенсионном капитале (ИПК), то они смогут застраховать себя дополнительно и формировать свою пенсию самостоятельно.

Ранее вице-премьер и министр финансов Антон Силуанов говорил, что власти не преследуют цель собрать каких-то дополнительных налогов вводя налогообложение самозанятых. «Мы хотим, чтобы те предприниматели, которые работают в том числе без регистрации, без уплаты налогов, без участия в формировании своих социальных прав, могли очень простым методом регистрироваться, платить налог и, по сути дела, выполнять все обязательства гражданина, который работает», — заявил он.

На стадии обсуждения режима для самозанятых Минфин предлагал ввести налог на профессиональный доход со ставкой 3% для самозанятых, которые работают с физлицами, и 6%, если они реализуют товары и оказывают услуги юридическим лицам.

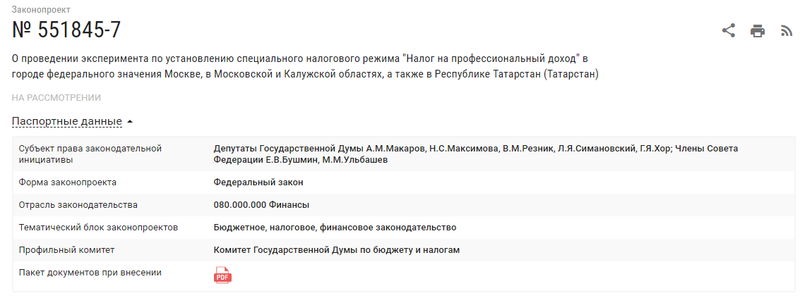

Ура! После долгих месяцев ожидания появился текст законопроекта 551845-7 “О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)” относительно нового эксперимента, который продлится начиная с 1 января 2019 и по 31 декабря 2028 года.

Ура! После долгих месяцев ожидания появился текст законопроекта 551845-7 “О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)” относительно нового эксперимента, который продлится начиная с 1 января 2019 и по 31 декабря 2028 года.

Это первый официальный по документ самозанятым , который можно изучить уже сейчас.

Сопроводительные документы и законопроект можно скачать на официальном сайте Госдумы:

Мы внимательно прочитали текст законопроекта и готовы дать краткую выжимку, так как документ очень большой.

Примечание. В режиме цитирования далее по тексту приведены выдержки из законопроекта.

Где будет проводиться эксперимент по самозанятым и когда?

Пилотный проект будет запущен 1 января 2019 года, а завершится 1 января 2029 года.

Он будет проходить только в следующих субъектах Российской Федерации:

- Москва

- Московская область

- Калужская область

- Республика Татарстан

В других субъектах РФ проведение эксперимента по самозанятым не предусмотрено. Но, начиная с 2020 года, регионы РФ смогут добровольно вступать в пилотный проект, если итоги за 2019 год по четырем субъектам из списка выше окажутся положительными.

Каким критериям нужно соответствовать, чтобы стать самозанятым?

Кроме того, что необходимо проживать в одном из четырех регионов, которые перечислены выше, нужно знать, что под самозанятыми гражданами понимаются:

Физические лица, получающие доходы от деятельности при осуществлении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам.

Но есть сдерживающие ограничения

В тексте законопроекта указано:

1. Налогоплательщиками налога на профессиональный доход признаются физические лица, в том числе индивидуальные предприниматели, перешедшие на специальный налоговый режим в порядке, установленном настоящим Федеральным законом.

2. Не вправе применять специальный налоговый режим:

- лица, осуществляющие реализацию подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации в соответствии с законодательством Российской Федерации;

- лица, осуществляющие перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд;

- лица, занимающиеся добычей и (или) реализацией полезных ископаемых;

- лица, имеющие работников, с которыми они состоят в трудовых отношениях;

- лица, осуществляющие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, за исключением лиц, оказывающих услуги по доставке товаров и приему (передаче) платежей за указанные товары (работы, услуги) в интересах других лиц;

- лица, применяющие иные режимы налогообложения, предусмотренные частью первой Налогового кодекса Российской Федерации, или осуществляющие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев применения иных режимов налогообложения и исчисления налога на доходы физических лиц с доходов от предпринимательской деятельности до перехода на указанный специальный налоговый режим;

- налогоплательщики, у которых доходы, учитываемые при определении налоговой базы, превысили в календарном году 2,4 миллиона рублей.

Также накладываются ограничения по видам доходов:

2. Для целей настоящего Федерального закона не признаются объектом налогообложения следующие доходы:

- доходы, получаемые в рамках трудовых отношений;

- доходы от продажи недвижимого имущества, транспортных средств;

- доходы от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений));

- доходы государственных гражданских и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений;

- доходы от продажи имущества, использовавшегося налогоплательщиками для личных, домашних и (или) иных подобных нужд;

- доходы от реализации ценных бумаг и производных финансовых инструментов;

- доходы от передачи имущества в доверительное управление, а также от участия в договоре простого товарищества (договоре о совместной деятельности);

- доходы от выполнения физическими лицами услуг (работ) по гражданско-правовым договорам, в которых заказчиком услуг (работ) выступает работодатель указанного физического лица или лицо, бывшее его работодателем менее двух лет назад;

- доходы от деятельности, указанной в пункте 70 статьи 217 Налогового кодекса Российской Федерации, полученные лицами, состоящими на учете в соответствии с пунктом 73 статьи 83 Налогового кодекса Российской Федерации;

- доходы от уступки (переуступки) прав требований;

- доходы в натуральной форме.

Ставки по налогам

Можно забыть про все предыдущие версии по ставкам налогов, которые мы публиковали ранее на нашем проекте, так как в законопроекте указаны следующие налоговые ставки для самозанятых граждан:

Налоговая ставка устанавливается в следующих размерах:

- 4 процента в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг, имущественных прав) физическим лицам;

- 6 процентов в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг, имущественных прав) индивидуальным предпринимателям для использования в предпринимательской деятельности и юридическим лицам.

Важно!

Налог будет рассчитываться автоматически, без участия самозанятых. Налог необходимо будет оплачивать каждый месяц, по итогам предыдущего месяца, до 25 числа.

Все будет проходить в полностью автоматическом режиме.

Сумма налога исчисляется налоговым органом как соответствующая налоговой ставке процентная доля налоговой базы, а при применении ставок, определяемых в соответствии с абзацами первым и вторым статьи 10 настоящего Федерального закона — как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз.

Уплата налога осуществляется в срок не позднее 25 числа месяца, следующего за истекшим налоговым периодом.

Налоговый орган уведомляет налогоплательщика через мобильное приложение «Мой налог» не позднее 10 числа месяца, следующего за истекшим налоговым периодом, о сумме налога, подлежащей уплате по итогам налогового периода.

В случае, если сумма налога, подлежащая уплате по итогам налогового периода, составляет менее 100 рублей, то указанная сумма добавляется к сумме налога, подлежащей уплате по итогам следующего налогового периода.

Нужно ли сдавать налоговую отчетность?

Налоговую декларацию сдавать не нужно.

Нужно ли будет использовать онлайн-кассу, как у ИП и ООО?

Как и писали ранее, применение онлайн-кассы не потребуется:

Но аналог кассового чека необходимо будет выдавать при помощи специального приложения “Мой налог”, которое будет опубликовано ФНС ближе к концу 2018 года.

1. При осуществлении расчетов, связанных с получением доходов от реализации товаров (работ, услуг, имущественных прав), являющихся объектом налогообложения, налогоплательщик обязан с использованием мобильного приложения «Мой налог» передать сведения о произведенных расчетах в налоговый орган, сформировать и обеспечить его передачу покупателю, если иное не предусмотрено настоящей статьей.

Передача сведений о произведенных расчетах в налоговый орган осуществляется автоматически при формировании чека при наличии у налогоплательщика договора с оператором связи на оказание услуг по обеспечению доступа к информационно-телекоммуникационной сети «Интернет» через компьютерное устройство, на котором применяется мобильное приложение «Мой налог».

2. При реализации товаров (работ, услуг, имущественных прав) в интересах налогоплательщика на основе договоров поручения, договоров комиссии либо агентских договоров с участием посредника в расчетах, налогоплательщик обязан передать в налоговый орган сведения о произведенных за налоговый период расчетах по каждой операции реализации или сводные сведения и сформировать чеки (сводные чеки) по указанным операциям, не позднее 9 числа месяца, следующего за налоговым периодом, в котором осуществлены расчеты с покупателями.

В случае, если указанные сведения об осуществлении расчетов направлены в налоговый орган посредником, действующим в интересах налогоплательщика на основе договоров поручения, договоров комиссии либо агентских договоров с участием в расчетах, с применением в установленном порядке контрольно-кассовой техники, обязанность налогоплательщика передать сведения о произведенных расчетах в налоговый орган и сформировать чек считается выполненной. Указанные сведения отражаются налоговым органом в мобильном приложении «Мой налог».

При реализации товаров (работ, услуг, имущественных прав) в интересах налогоплательщика на основе договоров поручения, договоров комиссии либо агентских договоров с участием посредника в расчетах у налогоплательщика обязанность по передаче покупателю чека по таким операциям отсутствует.

3. Чек должен быть сформирован налогоплательщиком и передан покупателю в момент расчета наличными денежными средствами и (или) с использованием электронных средств платежа. При иных формах денежных расчетов в безналичном порядке чек должен быть сформирован и передан покупателю не позднее 9 числа месяца, следующего за налоговым периодом, в котором осуществлены расчеты.

4. Чек может быть передан покупателю (заказчику) в электронной форме или на бумажном носителе.

В электронной форме чек может быть передан следующими способами:

путем направления чека покупателю (заказчику) на абонентский номер или на электронную почту, представленные покупателем;

путем обеспечения покупателю (заказчику) возможности в момент формирования чека в месте продажи считать компьютерным устройством QR-код, содержащийся на чеке.

Когда появится в публичном доступе приложение “Мой налог”, на нашем сайте будет опубликована инструкция по его использованию.

Нужно ли будет платить страховые взносы в ПФР и на ОМС (медицинское страхование)

Согласно данному законопроекту, этого не потребуется. Только налог в размере 4% или 6% (в зависимости от типа клиента).

Но можно будет платить взносы в ПФР на добровольной основе для того, чтобы увеличить размер будущей пенсии.

То есть, новость, о которой мы писали ранее, подтвердилась.

Как стать самозанятым гражданином? Как будет проходить процедура постановки на учет в ФНС?

Для постановки на учет в ФНС необходимо установить на свой смартфон мобильное приложение “Мой налог” и пройти простую регистрацию. Для этого понадобятся паспортные данные и фотография. Мы тоже ранее писало про эту процедуру, новость подтвердилась.

Где скачать программу «Мой налог»?

На сайте есть небольшой обзор этой программы для самозанятых. Регистрация действительно занимает несколько минут:

Можно ли быть самозанятым и одновременно работать как обычный наемный сотрудник?

После того, как был опубликован проект закона о самозанятых на 2019 год, многие читатели стали спрашивать о том, можно ли совмещать самозанятость и работу в качестве наемного сотрудника в какой-либо организации?

Ведь многие совмещают основную работу с хобби, которое приносит небольшой доход. Ответ на этот вопрос читайте здесь:

А госслужащие? Смогут встать на учет?

Для госслужащих разрешен только один вид деятельности: сдача в аренду жилого помещения. Подробнее читайте в статье:

Как правильно посчитать налог?

Несмотря на видимую простоту расчета налога для самозанятых, вопросы у читателей возникают. Спрашивают, можно ли учитывать расходы, когда платить, что если не будет дохода…

Мы собрали ответы на несколько частых вопросов, которые постоянно задаются:

Есть ли льготы?

Самые продвинутые читатели проекта стали спрашивать, есть ли льготы для самозанятых граждан? Может быть, что-то предусмотрено в законе для пенсионеров, инвалидов или есть другие тонкости для отдельных категорий?

Будут ли штрафы?

В законе предусмотрены штрафы. Пожалуйста, почитайте рубрику «Штрафы».

А что насчет иностранцев?

В Российской Федерации работает много иностранных граждан, как правило, из стран СНГ. Смогут ли они тоже получить официальный статус самозанятого гражданина?

Да, смогут, но только граждане стран, которые входят в союз ЕАЭС:

Уважаемые читатели, учтите, что это законопроект. По мере поступления новой информации по его изменениям, мы будем обновлять информацию на сайте.

С уважением, команда проекта для самозанятых граждан РФ

Рекомендованные статьи:

С уважением, команда проекта для самозанятых граждан РФ

Не пропустите важные изменения!

Подписывайтесь на новости для самозанятых граждан и ИП!

Проверьте свою почту и подтвердите получение рассылки!

Проверьте правильность данных еще раз.

Нажимая на кнопку "Подписаться", Вы даете согласие на обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

49 комментариев к “Законопроект о самозанятых опубликован! Краткий обзор изменений на 2019 год!”

Я так понимаю, что это закон не относится к тем, кто сдает в аренду нежилое помещение или апартаменты?

меня так же этот вопрос интересует, те ИП под упращенкой сдающий нежилое помещение не подпадает под эту категорию? Так? Даже если закрыть ИП.

Ольга, коммерческую недвижимость не получится сдавать в аренду самозанятым.

Только жилые помещения.

Я ИП на псн, открыл магазин непродовольственных товаров. Могу ли я перевести ПСН на Налог на самозанятых?

Нет. ИП, если хочет стать самозанятым, не может совмещать этот режим с другими системами налогов.

Кроме того, перепродажа товаров для самозанятых запрещена.

«Для целей настоящего Федерального закона не признаются объектом налогообложения следующие доходы: доходы от деятельности, указанной в пункте 70 статьи 217 Налогового кодекса Российской Федерации, полученные лицами, состоящими на учете в соответствии с пунктом 73 статьи 83 Налогового кодекса Российской Федерации;»

Что же получается: не признается объектом налогообложения доходы от деятельности репетитора. Или я что-то не так понимаю.

Вам надо будет написать Заявление о переходе от ИП к Самозанятой. В этом случае признается.

А какой должен быть минимальный годовой доход, чтобы нужно было регистрироваться как самозанятый? Или любой доход до 2,4 млн в год — это уже самозанятый?

Не совсем ясно значение слова «самозанятый». Это официально безработный человек, но имеющий доход от, например, репетиторства? Считается ли самозанятым, например, преподаватель музыкальной школы, получающий зарплату, но помимо основной работы имеющий 4-5 частных учеников?

Те, кто на данный момент зарегистрированы в налоговой как самозанятые, должны будут перерегистрироваться в 2019г? Или будут перерегистрированы автоматически? Или им нужно будет сниматься с учета в налоговой и регистрироваться через мобильное приложение?

Почему бы не применить закон по всей России. Получается, что в остальных регионах ИП, желающим перейти в самозанятые , с 01.07.19 надо применять онлайн кассы?

Каким образом будет вычисляться налог в 4 % ? От зароботка который я укажу?А если это сезонная работа ,предусмотренны ли налоговые каникулы?

Добрый день)) Я зарегистрирована как ИП 6%. Могу ли я перейти в статус самозанятой с 2019 года?

Если живете в одном из регионов, который принимает участие в пилотном проекте и выполняете условия (см. статью), то да. Сможете.

Не совсем понятно в законопроекте, сам статус. Т.е. например, ИП на УСН 6% хочет перейти на спец.режим, в этом случае у него закрывают ИП и ставят статус «самозанятый», т.е. при заключении договоров он уже не может писать «ИП», а должен писать «самозанятый»? Или все же ИП остается, только меняется сам налоговый режим с УСН 6% на НПД 4-6%?

Объясните всё-таки мне, как быть, если я хочу заниматься репетиторством в 2019 году в регионе, где не проводится эксперимент? Ведь налоговые каникулы для самозанятых никто не продляет, как я понял. А регистрироваться как ИП — это значит платить конский налог.

В соответствии с законом, для тех самозанятых, кто оказывает услуги или продает товары физическим лицам, налоговая ставка составит 4%, а для тех, кто оказывает услуги юридическим лицам или индивидуальным предпринимателям, — 6%. Уплата налогов будет осуществляться по упрощенной процедуре — для регистрации нужно будет скачать мобильное приложение Федеральной налоговой службы «Мой налог». Отчисление налога необходимо делать ежемесячно не позднее 25-го числа.

Дополнительно

Текст поправок в НК РФ в связи с проведением эксперимента по установлению специального налогового режима «Налог на профессиональный доход»

Специальный режим пока коснется четырех субъектов Федерации – Москвы, Московской области, Калужской области и Республики Татарстан. Продлится налоговый эксперимент 10 лет – с 1 января 2019 года по 31 декабря 2028 года.

Однако читатели официального сайта Государственной Думы задают многочисленные вопросы о том, как будет работать и кого именно коснется новый закон. По их просьбе на наиболее часто поступающие в адрес Редакции вопросы отвечает Председатель Комитета по бюджету и налогам Андрей Макаров

Кого именно можно считать самозанятым? Определены ли в законе конкретные виды деятельности?

Самозанятые — это лица, у которых нет работодателя и у которых нет наемных работников, то есть это граждане, получающие доход от своей личной трудовой деятельности.

Кроме того, их максимальный доход не должен превышать 2,4 млн рублей в год (200 тыс. рублей в месяц).

Действуют и несколько других ограничений: скажем, нельзя воспользоваться данным налоговым режимом, если ты торгуешь подакцизными товарами, например, алкоголем или бензином. Это также не смогут быть, например, нотариусы, арбитражные управляющие, адвокаты, поскольку их деятельность регулируется отдельными законами.

Будут ли являться самозанятыми граждане, оказывающие разовую помощь, например, на садовом участке (вскопать, убрать и т. д.)? Регулируются ли законом разовые или периодические услуги?

Нет, здесь нужно в первую очередь подходить с точки зрения здравого смысла: например, налог не станут взимать с того, кто помог вскопать соседу грядку, но если человек на регулярной основе занимается тем, что вспахивает грядки и зарабатывает этим, мы данным законом даем возможность самому легализоваться.

Подчеркну, это закон, который предоставляет право, а не налагает обязанности.

Этот закон также не устанавливает никаких дополнительных налоговых проверок или возможности кого‑то поймать за неуплату налогов. Напомню, что ответственность за уклонение от уплаты налогов и так есть в российском законодательстве – вплоть до уголовной. И данным законом мы просто даем людям еще одну удобную возможность выполнять свою конституционную обязанность — платить установленные законом налоги и сборы.

Может ли ИП перерегистрироваться в самозанятого, чтобы платить меньший налог?

Однако у тех людей, которые на сегодняшний день уже являются индивидуальными предпринимателями, режим налогообложения также достаточно выгодный и имеет и свои плюсы, и свои минусы. Потому что, скажем, на сегодняшний день ставка налога 6%, но в каких‑то случаях она может уменьшаться до 1%.

Данный закон направлен на то, чтобы из «серой зоны» имели возможность выйти именно те люди, которые никак не зарегистрированы. Но любой человек, если он сочтет для себя данный режим более выгодным, сможет им воспользоваться – у людей должны быть равные возможности.

Смогут ли самозанятые получать справки о доходах для приобретения государственных гарантий и льгот?

Да, конечно. Любой гражданин может обратиться в налоговую и получить справку о том, какие налоги он заплатил и какой доход получил.

В бюджет какого уровня пойдут эти зачисления? На что пойдут вырученные средства?

В законе прописано, что средства будут зачисляться в региональный бюджет по месту осуществления деятельности. Это связано с тем, что эксперимент будет проводиться в четырех регионах – Москве, Московской области, Калужской области и Республике Татарстан. Регионы получают возможность распределить эти средства и направить часть этих доходов в муниципалитеты.

И это очень важно для регионов. Потому что сегодня регионы за неработающее население осуществляют платежи в Фонд обязательного медицинского страхования. Как только человек выходит из «серой» зоны, 1,5% от уплаченного им налога будут зачисляться в ФОМС, и регион за него платить в ФОМС уже не будет.

В свою очередь, если человек самозанятый и осуществляет свою деятельность в нескольких регионах, то он сам будет в праве решить, в каком именно регионе ему удобнее зарегистрироваться, во всех регионах регистрироваться не надо.

Еще одно преимущество – уплату налога человеку не придется делать несколькими платежками: что‑то в ФОМС, а что‑то в бюджет. Будет действовать упрощенная система уплаты.

Но хотелось бы подчеркнуть еще один важный момент, чтобы не возникало вопросов, что государство может людей обмануть – люди зарегистрируются, а государство потом поднимет ставки.

Это уникальное решение, такого не было в нашем налоговом законодательстве: в законе прописано, что неухудшение его условий законом гарантировано на 10 лет.

Не могут вноситься никакие изменения, ухудшающие положения плательщика, ни с точки зрения ставки, ни с точки уровня дохода.

No related posts.