Нужно ли включать в рсв уволенных сотрудников

Содержание

- 1 Увольнение в одном отчетном периоде, выплаты – в другом

- 1.1 Записи в разделе 6 о выплатах уволенному работнику

- 1.2 Документ

- 1.3 Образец. Записи о выходном пособии и компенсации за неиспользованный отпуск уволенному работнику

- 1.4 Пример 1. Уволенному в декабре сотруднику начислены выплаты в январе.

- 1.5 Записи о компенсации и выходном пособии в составе показателей подраздела 2.1

- 1.6 Документ

- 1.7 Уволенного работника нужно включить в показатель численности на титульном листе

- 1.8 Записи о выплатах уволенному работнику в РСВ-1 за полугодие, 9 месяцев и год

- 1.9 На заметку

- 2 Уволенный работник получил в отчетном периоде пособие

При заполнении расчета по взносам в разделе 3 «Персонифицированные сведения» нужно показывать всех застрахованных лиц, в пользу которых в течение трех последних месяцев отчетного периода были начислены выплаты, включая работников, уволенных в предыдущем периоде. А нужно ли показывать в разделе 3 бывших сотрудников, которым никакие выплаты не начислялись?

Из разъяснений, выпущенных Минфином (Письмо Минфина от 20.10.2017 № 03-15-05/68646, Письмо Минфина от 21.09.2017 № 03-15-06/61030), однозначно понятно лишь то, что подраздел 3.2 «Сведения о суммах выплат и иных вознаграждений, исчисленных в пользу физлиц…» на таких работников заполнять не нужно. Что логично, ведь раз выплат не было, включать то и нечего. Но остается неясным, следует ли указывать таких уволенных в подразделе 3.1 «Данные о физлице – получателе дохода». Недавно ФНС выпустила разъяснение (Письмо ФНС от 04.10.2017 № ГД-4-11/19965@), в котором говорится следующее: «…в случаях невключения в расчет по страховым взносам за отчетный (расчетный) период уволившихся сотрудников в предыдущем отчетном периоде и не получавших выплаты в отчетном (расчетном) периоде необходимо представить в налоговый орган по месту постановки на учет уточненный расчет по страховым взносам за отчетный (расчетный) период, указав в разделе 3 расчета всех застрахованных лиц, в пользу которых в отчетном (расчетном) периоде начислены выплаты и иные вознаграждения, в том числе и уволенных в предыдущем отчетном периоде».

Значит ли это, что налоговики настаивают на включении в расчет, в том числе бывших работников, которым после увольнения выплаты не начислялись? Например, если сотрудник уволился в марте 2017г., нужно ли включать его в расчеты по взносам за полугодие и за 9 месяцев?

За разъяснениями мы обратились к специалисту ФНС Савостиной Елене Викторовне. И вот что она нам ответила:

«Если работник уволился в марте 2017 г., то на него необходимо заполнить раздел 3 и представить его в составе расчета по страховым взносам за I квартал 2017 г. В нем нужно отразить все выплаты, начисленные работнику в январе, феврале и марте.

Если после увольнения работнику в апреле начислили выплаты, тогда на него нужно заполнить раздел 3 и представить его в составе расчета по взносам за полугодие 2017 г. И отразить в нем все выплаты, начисленные работнику в апреле. Если же плательщик взносов этого не сделал, он должен представить уточненный расчет по взносам за отчетный (расчетный) период, в котором производились выплаты. Именно об этом и сказано в Письме ФНС от 04.10.2017 № ГД-4-11/19965@.

Если же после увольнения работнику выплаты до конца года не начислялись, то за последующие отчетные периоды раздел 3 на него заполнять не нужно. Применительно к условиям рассматриваемого примера на уволившегося в марте работника не надо заполнять раздел 3 и сдавать его в составе расчета за полугодие, за 9 месяцев, за 2017 г. Это подтверждается контрольными соотношениями по проверке расчета по взносам. Ведь количество застрахованных работников по ОПС за отчетный квартал, отраженных в графе 2 подраздела 1.1 приложения № 1 к разделу 1 расчета, должно быть равно количеству работников, на которых представлены разделы 3 и у которых в подразделе 3.1 указан признак «1» по строке 160 (застрахован в системе ОПС)».

Каждый год компания СКБ Контур проводит конкурс для предпринимателей «Я Бизнесмен», в нем участвуют сотни бизнесменов из разных городов России — от Калининграда до Владивостока.

Благодаря конкурсу мы создали вдохновляющую коллекцию бизнес-историй, рассказанных людьми, которые превращают небольшие стартапы в успешные компании.

Их опыт и cоветы будут полезны каждому, кто задумывается об открытии своего дела.

Для старта необходимы некоторые предварительные условия: идея, немного денег и, что самое важное, желание начать

- При заполнении формы РСВ-1 за I квартал проверьте, не было ли выплат уволенным. По общему правилу на уволенных работников не надо заполнять раздел 6. Но ситуация иная, если бывший работник в отчетном квартале получил выплаты, облагаемые страховыми взносами

- При заполнении раздела 6 формы РСВ-1 воспользуйтесь примером и образцом

- Если уволенный сотрудник принес больничный – это не повод включать его в РСВ-1

Увольнение в одном отчетном периоде, выплаты – в другом

По общему правилу рассчитаться с увольняемым специалистом надо в последний день его работы. Но на практике бывает, что полный расчет производится позже.

Например, сотрудник уволился в конце декабря, а в I квартале ему начислены и выплачены выходное пособие в размере трехкратного среднемесячного заработка и компенсация за неиспользованные дни отпуска.

Нужно ли включать бывшего работника в отчет РСВ-1 за I квартал 2016 года? Да, ведь суммы начислены в отчетном периоде. Отразите их в форме РСВ-1.

На выходное пособие в пределах трехкратного среднемесячного заработка взносы не начисляются (письмо Минтруда России от 27 января 2016 г. № 17-4/В-29). Однако эта выплата относится к объекту обложения страховыми взносами (ч. 1 ст. 7 Закона № 212-ФЗ).

Записи в разделе 6 о выплатах уволенному работнику

Документ

В разделе 6 формы РСВ-1 укажите персональные сведения о человеке, которому начислили выплаты в последние три месяца отчетного периода. Об этом говорится в пункте 3 Порядка заполнения.

Подраздел 6.1. Поставьте знак «Х» в поле «Сведения об увольнении застрахованного лица».

Подраздел 6.4. Отразите в графе 4 «Сумма выплат и иных вознаграждений, начисленных в пользу физического лица»:

- компенсацию за неиспользованный отпуск;

- выходное пособие.

В показатель графы 5 «База для начисления страховых взносов» войдет только компенсация за неиспользованный отпуск.

Подраздел 6.5. Укажите страховые взносы с компенсации.

А вот подраздел 6.8 заполнять не нужно. Ведь в I квартале 2016 года сотрудник уже не работал в учреждении.

Образец. Записи о выходном пособии и компенсации за неиспользованный отпуск уволенному работнику

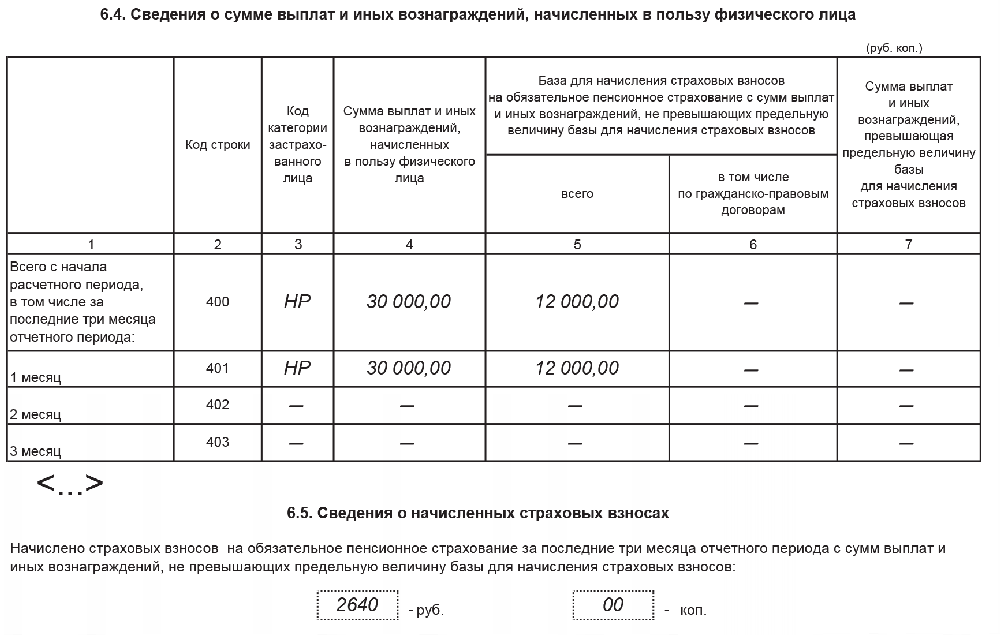

Пример 1. Уволенному в декабре сотруднику начислены выплаты в январе.

Выходное пособие – 18 тыс. руб. (эта выплата в пределах трехмесячного среднего заработка). Компенсация за неиспользованный отпуск – 12 тыс. руб.

Страховые взносы бухгалтер начислил только с компенсации за неиспользованный отпуск. В частности, пенсионные взносы составили 2640 руб. [12 000 руб. × 22%].

Рассмотрим, как отразить выплаты в подразделе 6.4 и страховые взносы в подразделе 6.5 формы РСВ-1.

В подразделе 6.4 по строкам 400 и 401 бухгалтер показал:

– в графе 4 – общую сумму выплат, которые являются объектом обложения. Это выходное пособие и компенсация за неиспользованный отпуск – 30 тыс. руб. [18 000 + 12 000];

– в графе 5 – облагаемую базу. В нее входит только компенсация за неиспользованный отпуск 12 тыс. руб.

В подразделе 6.5 бухгалтер отразил пенсионные взносы с компенсации за неиспользованный отпуск – 2640 руб.

Образец заполнения подразделов 6.4 и 6.5 приведен выше.

Записи о компенсации и выходном пособии в составе показателей подраздела 2.1

Включите компенсацию за неиспользованный отпуск и выходное пособие в показатели строк 200 и 210 подраздела 2.1. В них отражают выплаты, которые являются объектом обложения страховыми взносами в ПФР и ФФОМС.

Выходное пособие включите в состав показателей строк 201 и 211. В них отражают необлагаемые выплаты на основании статьи 9 Закона № 212-ФЗ и международных договоров. Выходное пособие не облагается пенсионными и медицинскими взносами в пределах трехкратного среднемесячного заработка. С этим согласны и чиновники (письмо Минтруда России от 27 января 2016 г. № 17-4/В-29).

Укажите облагаемую базу в строках 204 и 213. Это разница между суммой выплат – объектом обложения взносами и необлагаемыми выплатами.

Документ

Уволенного работника нужно включить в показатель численности на титульном листе

Учтите бывшего работника как отдельную единицу при определении показателя «Количество застрахованных лиц…» на титульном листе формы. В расчете за I квартал 2016 года этот показатель должен быть равен значению «итого» графы 4 подраздела 2.5.1 (подп. 15 п. 1.1. Методических рекомендаций). То есть количеству поданных разделов 6.

Записи о выплатах уволенному работнику в РСВ-1 за полугодие, 9 месяцев и год

Раздел 6 по уволенному работнику не заполняйте начиная с расчета за полугодие 2016 года.

Подраздел 2.1 вы заполняете нарастающим итогом с начала года.

Компенсация за неиспользованный отпуск весь год будет числиться:

- в строках 200 и 210 – объект обложения по пенсионным и медицинским взносам;

- строках 204 и 213 – облагаемая база по пенсионным и медицинским взносам.

Выходное пособие весь год будет числиться:

- в строках 200 и 210 – объект обложения по пенсионным и медицинским взносам;

- строках 201 и 211 – необлагаемые выплаты по пенсионным и медицинским взносам.

Численность. Количество застрахованных лиц на титульном листе у вас будет равно:

- количеству разделов 6 за отчетный период;

- показателю в графе 4 подраздела 2.5.1.

На заметку

С больничных, как и с других пособий, не надо платить страховые взносы (п. 1 ч. 1 ст. 9 Закона № 212-ФЗ)

Уволенный работник получил в отчетном периоде пособие

Если уволенный сотрудник заболел, он может принести бывшему работодателю больничный лист на оплату. Рассмотрим ситуацию на примере.

Пример 2. Сотрудник уволился 25 декабря 2015 года. 20 января 2016 года он принес больничный лист (с 12 по 18 января).

Ему оплатили 60 процентов среднего заработка. Надо ли отражать такую выплату в форме РСВ-1 за I квартал 2016 года? Нет. В данном случае пособие не является выплатой в рамках трудовых отношений. Ведь человек уже уволен. Значит, пособие – не объект обложения страховыми взносами. Поэтому бухгалтер не покажет эту сумму в РСВ-1.

No related posts.