Оправдательные документы к авансовому отчету

Содержание

- 1 Выдача подотчетных сумм

- 2 Авансовый отчет

- 3 Порядок заполнения

- 4 Оправдательные документы

- 5 Кассовый чек и бланк строгой отчетности

- 6 Товарный чек и накладные

- 7 Счета-фактуры и УПД

- 8 Хранение авансовых отчетов

- 9 Получение подотчетных сумм

- 10 Пример инструкции для подотчетника

- 11 Возмещение работнику потраченных личных средств

Полагаем, что сотрудник действовал от имени вашей организации на основании выданной доверенности, поскольку работник, не имеющий доверенности организации, при расчетах выступает как частное лицо. Услуги, оказанные вашей организации, получены.

Подотчетному лицу следует приложить к авансовому отчету следующие документы:

1. Документ, подтверждающий факт оплаты оказанных (полученных) услуг.

В случае оплаты вашей организацией (через подотчетное лицо) выполненных услуг наличными денежными средствами подтверждением получения наличных денежных средств должен быть кассовый чек, который формируется в кассовом аппарате исполнителя услуг.

Обращаем внимание, в общем случае согласно пункту 1 статьи 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» (далее – Закон № 54-ФЗ) при получении наличных денежных средств в т. ч. и за оказание услуг организациями и индивидуальными предпринимателями, обязательно применение контрольно-кассовой техники, включенной в государственный реестр.

Однако организации и индивидуальные предприниматели, являющиеся плательщиками ЕНВД), для отдельных видов деятельности, не подпадающих под действие пунктов 2 и 3 статьи 2 Закона № 54-ФЗ, при осуществлении деятельности, установленной пунктом 2 статьи 346.26 НК РФ, могут не применять контрольно-кассовую технику при получении наличных денег, если по требованию покупателя выдают документ, содержащий следующие сведения:

· порядковый номер документа, дату его выдачи;

· наименование для организации и фамилию, имя, отчество для индивидуального предпринимателя;

· наименование и количество оплачиваемых приобретенных товаров, выполненных работ, оказанных услуг;

· сумму оплаты, осуществляемой наличными денежными средствами или с использованием платежной карты, в рублях;

· должность, фамилию и инициалы лица, выдавшего документ, и его личную подпись.

Говоря иными словами, для принятия в целях исчисления УСН расходов вашей организации необходимо иметь:

· в общем случае – чек ККТ от контрагента (выданный сотруднику при оплате выполненных услуг);

· в частном случае (при применении контрагентом режима ЕНВД) – документ, выданный по требованию вашей организации, содержащий обязательные сведения.

2. Документ, подтверждающий факт получения вашей организацией услуг.

При оказании услуги оформляется первичный документ – двусторонний акт, свидетельствующий об оказании оговоренного объема услуг (услуга не имеет материально-вещественного воплощения, соответственно подтвердить факт оказания услуги в объеме, предусмотренном договором, и по установленной цене следует актом). Документ должен быть оформлен в соответствии с требованиями пункта 2 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

Что касается вопроса о том, обязательно ли представлять договор, то по нашему мнению наличие договора не обязательно.

По нормам гражданского законодательства (гл. 28 части первой ГК РФ) договор считается заключенным, если одна сторона сделала предложение, а другая сторона совершила действие по исполнению указанных в этом предложении условий (такие как отгрузка товаров, предоставление услуг, выполнение работ, уплата соответствующей суммы и т. п.).

Обращаем внимание, что согласно пункту 6 Указания Банка России от 07.10.2013 № 3073-У «Об осуществлении наличных расчетов», действующему в настоящее время, наличные расчеты в валюте РФ между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 тысяч рублей. Говоря иными словами, если сумма по договору между вашей организацией и контрагентом превышает 100 000 рублей, то все расчеты по договору должны производиться в безналичном порядке.

О том, как удерживать задолженность по подотчетным суммам в «1С:Предприятии» – см. в справочнике «Кадровый учет и расчеты с персоналом в программах “1С”» раздела «Кадры и оплата труда» в информационной системе 1С:ИТС

Организация должна разработать и утвердить локальные нормативные акты, регулирующие порядок оборота наличных денежных средств, в том числе их выдачу подотчетным лицам. Такими документами являются:

- положение о расчетах с подотчетными лицами, разработанное с учетом требований Указания Банка России от 11.03.2014 № 3210-У (далее — Порядок № 3210-У);

- список работников, имеющих право на получение подотчетных средств, утвержденный руководителем организации;

- приказы о служебных командировках;

- заявление работника на выдачу подотчетных сумм (с указанием счета для перечисления денег в безналичном порядке).

Таким образом, подотчетные суммы выдаются только в определенном порядке на основании приказа директора компании и/или заявления работника.

Выдача подотчетных сумм

Общий порядок выдачи денежных средств под отчет установлен п. 6.3 Порядка № 3210-У. Следовательно, организация может выдать подотчетные денежные средства следующими способами:

- наличными деньгами из кассы;

- безналичным переводом на банковскую карту (см. Письмо Минфина РФ от 25.08.2014 № 03-11-11/42288).

Выдавать наличные деньги можно работникам, с которыми заключен трудовой договор или договор гражданско-правового характера (см. Письмо ЦБ РФ от 02.10.2014 № 29-Р-Р-6/7859).

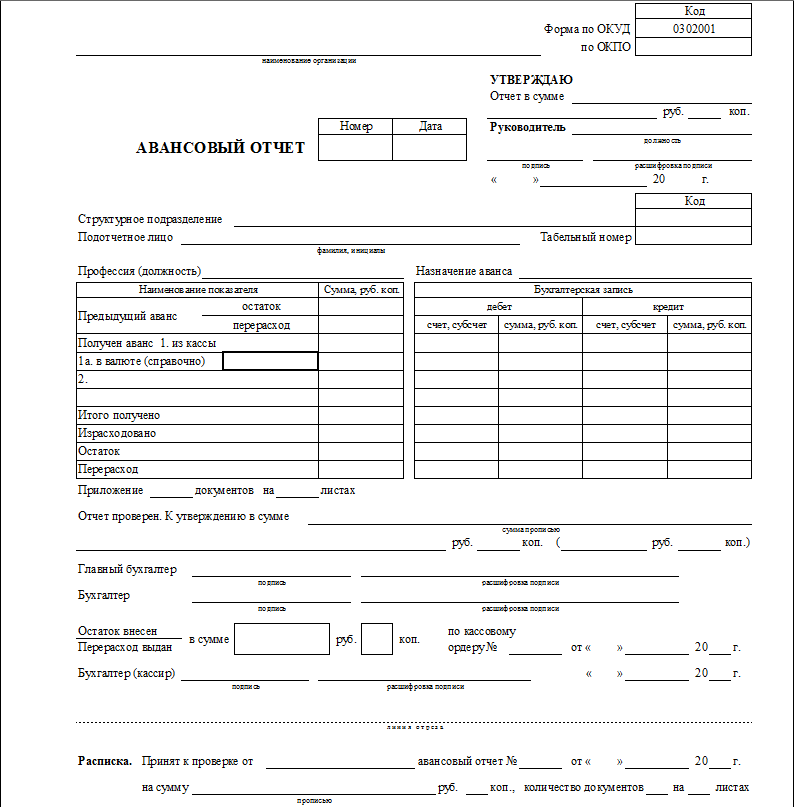

Авансовый отчет

Форма авансового отчета 2019 года осталась без изменений. Не забудьте, что к авансовому отчету в обязательном порядке должны прилагаться оправдательные документы.

В законе не содержится требований об обязательном применении унифицированных форм первичных учетных документов. Одновременно с этим каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом, что определено п. 1 ст. 9 закона № 402-ФЗ. Организации имеют право выбора:

- самостоятельно разрабатывать формы отчетов;

- воспользоваться унифицированной формой № АО-1 (утв. Постановлением Госкомстата России от 01.08.2001 № 55).

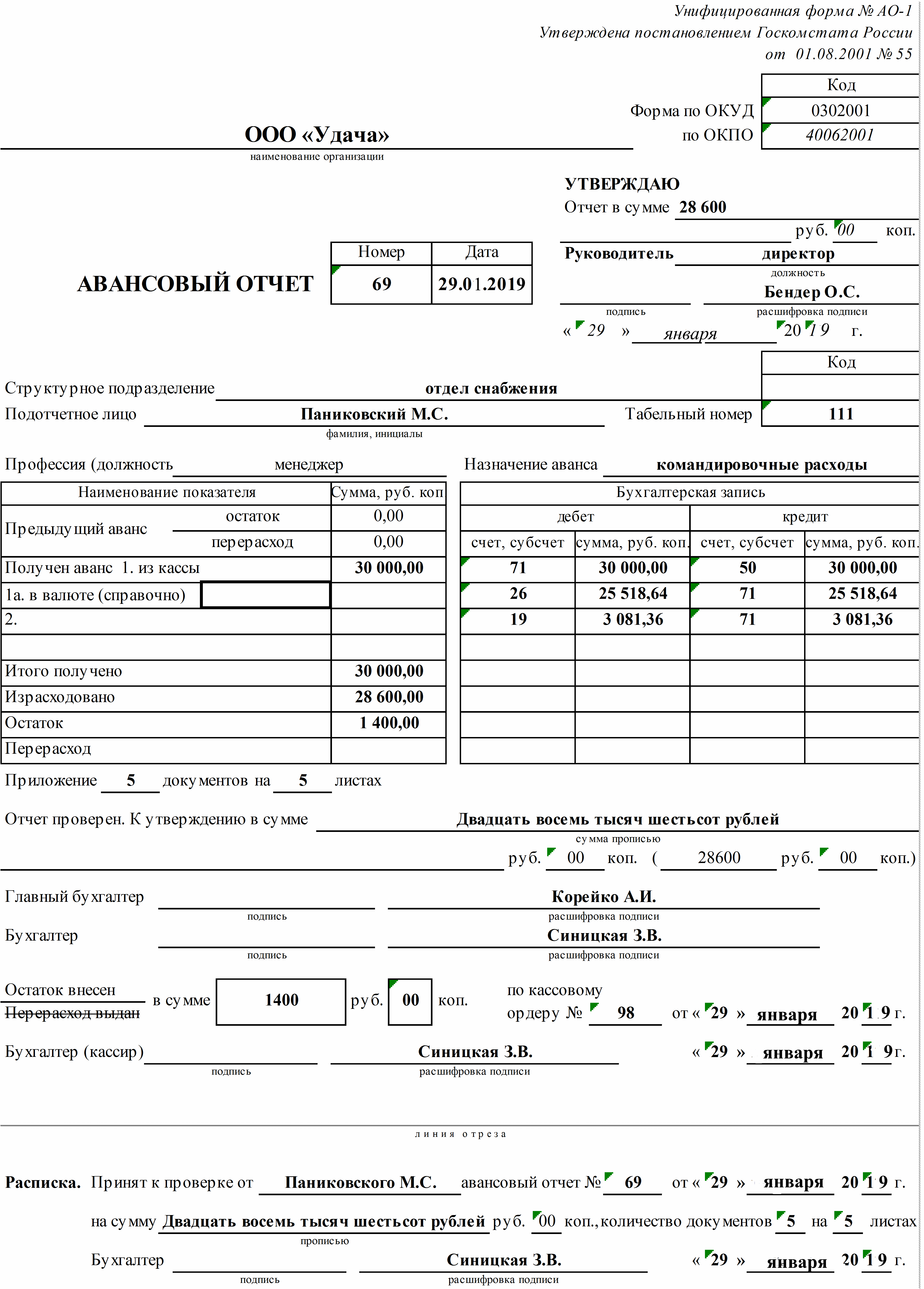

Скачать бланк авансового отчета по форме № АО-1 в формате таблицы Excel бесплатно можно в конце статьи, а пример заполнения показан на рисунке ниже.

После получения денежных средств подотчетное лицо обязано в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы денежные средства под отчет, или со дня выхода на работу, передать авансовый отчет с прилагаемыми оправдательными документами (п. 6.3 Указания № 3210-У) в бухгалтерию. Если авансовый отчет не составлен своевременно, то это нарушение кассовой дисциплины (ст. 15.1 КоАП РФ).

Порядок заполнения

Рассмотрим, как заполнить авансовый отчет (образец заполнения 2019 г. смотрите ниже). Для примера подойдет унифицированная форма АО-1 «Авансовый отчет».

Подотчетное лицо вносит данные в следующие поля.

Заполнение лицевой стороны формы № АО-1:

- наименование организации, которая выдавала денежные средства под отчет;

- дата составления;

- структурное подразделение;

- данные подотчетного лица: Ф.И.О., должность, таб. номер;

- назначение аванса, например: командировочные расходы, хоз. нужды и др.;

- в нижней части следует указать количество приложенных оправдательных документов.

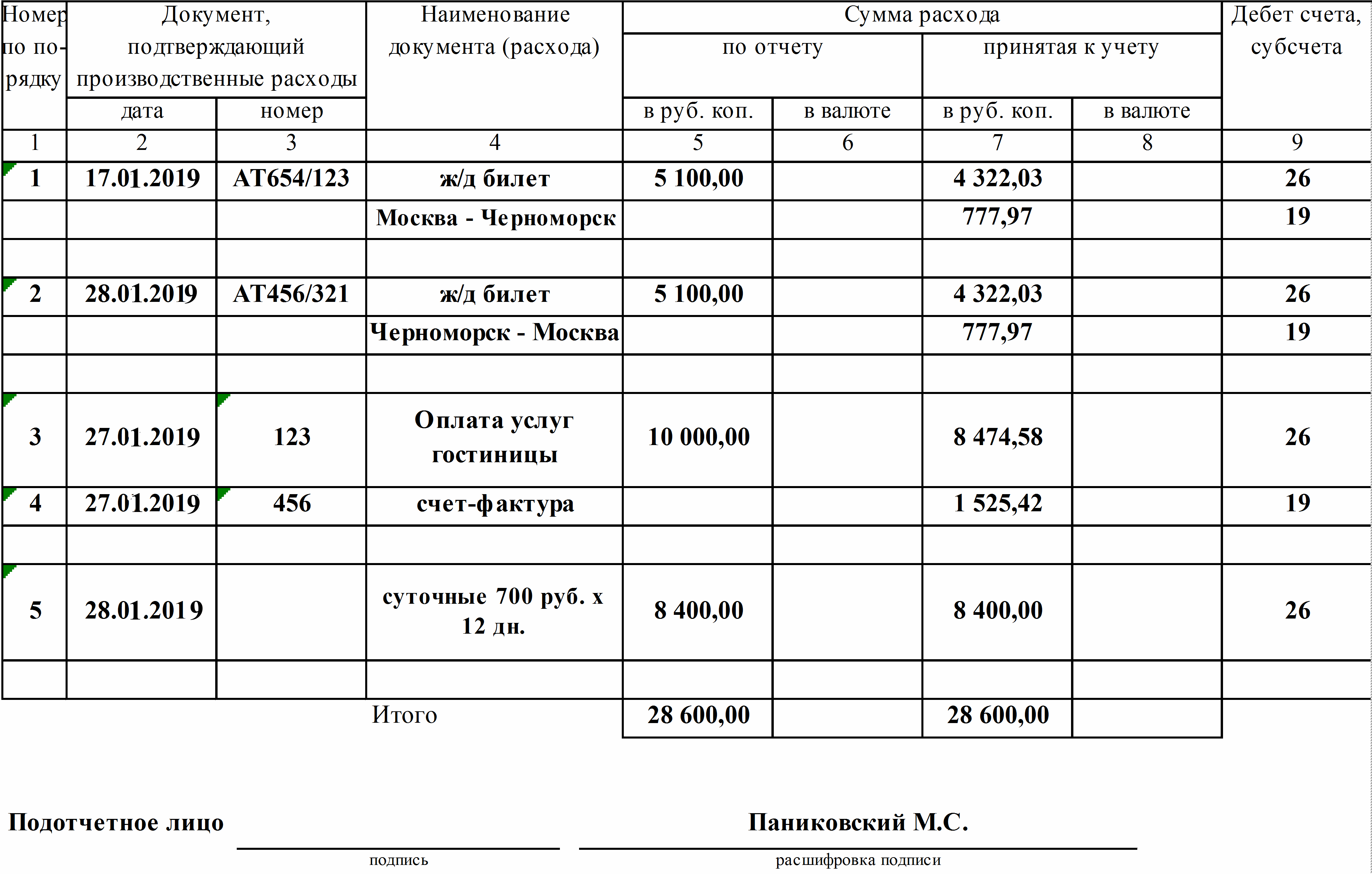

Заполнение оборотной стороны формы № АО-1:

- все реквизиты оправдательного документа(ов), подтверждающего произведенные расходы;

- сумма произведенных расходов отражается в столбце «Сумма расхода по отчету».

Работник финансовой или бухгалтерской службы проверяет поля, заполненные подотчетным лицом, и дополнительно заполняет следующие поля:

- номер;

- сведения о выданных денежных средствах с разбивкой по суммам: предыдущие авансы (остаток или перерасход); выданные из кассы по текущим расходам (справочно с указанием валют);

- «израсходовано» — следует указать утвержденную сумму;

- «остаток/перерасход» — рассчитывается сумма оставшихся денежных средств;

- «бухгалтерская запись» — должна содержать проводки, которые будут проведены по итогам утверждения отчета.

После проверки правильности заполнения документа, точности, а также целевого использования выданных средств бланк направляется на утверждение руководителю организации.

После утверждения авансового отчета на его оборотной стороне указываются суммы в столбце «Сумма расхода, принятая к учету» с указанием счетов бухгалтерского учета, на которые будут отнесены затраты подотчетного лица. Авансовый отчет, проводки по нему должны соответствовать записям, сделанным в регистрах бухгалтерского учета. Далее проводятся окончательные расчеты с подотчетным лицом.

Отрывную часть авансового отчета возвращают работнику. Этот корешок является доказательством предоставления отчетности по подотчетным средствам.

Образец заполнения АО-1

Оправдательные документы

Оправдательные документы можно условно разделить на две группы:

- финансовые — подтверждают факт оплаты денежных средств и расходование подотчетных сумм по назначению;

- товаросопроводительные — подтверждают факт получения материальных ценностей.

Все оправдательные документы должны содержать обязательные реквизиты: наименование контрагента, дата, содержание факта хозяйственной жизни, количество, стоимость, а также Ф.И.О., должность и подпись лица, составившего отчет.

Рассмотрим особенности заполнения различных видов оправдательных документов.

Кассовый чек и бланк строгой отчетности

Кассовым чеком или бланком строгой отчетности (далее — БСО) подтверждается фактическая оплата (то есть факт, что подотчетное лицо полученные деньги потратил). Бланки должны содержать обязательные реквизиты, предусмотренные ст. 4.7 54-ФЗ.

С учетом специфики деятельности или особенностей своего местонахождения контрагенты производят расчеты без применения ККТ (п. 2, 3, 5–7 ст. 2 закона № 54-ФЗ).

Обязательными реквизитами БСО являются:

- название;

- серия;

- нумерация БСО;

- дата оплаты и дата оформления БСО;

- наименование поставщика услуг с указанием ИНН и адреса;

- наименование и стоимость услуг;

- должность, личная подпись и Ф.И.О. сотрудника поставщика;

- печать (при наличии);

- выходные сведения типографии, изготовившая бланк.

Товарный чек и накладные

Товарный чек не имеет унифицированной формы. Соответственно, каждая организация вправе разрабатывать бланки самостоятельно. Это касается и накладных. Необходимо проверить в бланке только наличие обязательных реквизитов.

Следует отметить, что эти документы являются товаросопроводительными и не содержат подтверждения оплаты, соответственно, не уменьшают размер подотчетных сумм, за исключением случаев, когда приобретение ТМЦ осуществляется у плательщиков ЕНВД, не использующих ККТ. В этом случае подтверждением затрат будет являться товарный чек (см. Письмо Минфина России от 19.01.2010 № 03-03-06/4/2, от 11.11.2009 № 03-01-15/10-499, от 06.11.2009 № 03-01-15/10-492, от 01.09.2009 № 03-01-15/9-436).

Счета-фактуры и УПД

Счет-фактура является налоговым документом, предоставляющим в данном случае возможность принять НДС к вычету из бюджета. Обратим внимание, что счета-фактуры физическим лицам, приобретающим товары (работы, услуги) за наличный расчет, выдаются только при наличии доверенности на получение данной формы (п. 7 ст. 168 НК).

Универсальный передаточный документ является одновременно налоговым и товаросопроводительным документом. По УПД можно одновременно принять ТМЦ и учесть к вычету из бюджета НДС.

Счет-фактура и УПД не являются документами, подтверждающими оплату материальных ценностей, соответственно, не уменьшают размер подотчетных сумм.

Отдельного рассмотрения требует порядок документального оформления командировочных и представительских расходов. Ниже отметим ключевые моменты для этих групп затрат.

Командировочные расходы

После вступления в силу изменений, принятых Постановлением Правительства № 749 «Об особенностях направления работников в служебные командировки» (далее — Постановление № 749), бланки командировочного удостоверения, служебного задания и отчета о выполненной в командировке работе не являются обязательными для заполнения. Организации вправе в локальном нормативном акте предусмотреть необходимость заполнения указанных форм.

Если организация примет решение не применять командировочные удостоверения, то для подтверждения суточных необходимо к авансовому отчету по командировке приложить бухгалтерскую справку произвольной формы. Форму справки следует утвердить в составе учетной политики.

Законодательство не ограничивает размер выплат в виде суточных работникам организации. Размер выплаты суточных следует утвердить приказом или указать в положении о командировочных расходах. Суточные освобождены от уплаты страховых взносов в размере, не превышающем 700 рублей за каждый день нахождения в командировке на территории РФ, и не более 2500 рублей за каждый день нахождения в заграничной командировке (п. 2 ст. 422 НК). В том же размере суточные не включаются в доход работника при исчислении НДФЛ (п. 3 ст. 217 НК РФ).

Не следует забывать, что при командировках в местность, откуда работник имеет возможность ежедневно возвращаться домой, или направлении сотрудника в однодневную поездку, суточные не выплачиваются (п. 11 Постановления № 749).

Электронный билет

Авансовый отчет по командировке 2019 необходимо заполнить с учетом мнения Минфина, изложенного в письме № 03-03-06/1/35214 от 06.06.2017. В данном письме разъясняется, что если авиабилет приобретен в электронной форме, для целей налогообложения прибыли документальным подтверждением являются квитанция электронного билета и посадочный талон.

При этом посадочный талон должен подтверждать факт услуги воздушной перевозки подотчетному лицу. Как правило, данным реквизитом является штамп о досмотре.

При отсутствии штампа о досмотре на распечатанном электронном посадочном талоне налогоплательщику необходимо подтвердить факт оказания подотчетному лицу услуги воздушной перевозки иным способом.

Учет сервисных услуг, оказываемых перевозчиками

Очень часто проездной билет повышенной комфортности включает стоимость сервисных услуг (набор питания, предметы первой необходимости и гигиены, включая постельные принадлежности, печатную продукцию и т. д.).

Минфин в письме № 03-03-РЗ/37488 от 16.06.2017 разъяснил, как учитывается стоимость дополнительных сервисных услуг.

Не облагается НДФЛ стоимость дополнительных услуг при проезде в вагонах повышенной комфортности (п. 3 ст. 217 НК).

Для целей налогообложения прибыли организаций стоимость дополнительных сервисных услуг учитывается полностью в составе прочих расходов (пп. 12 п. 1 ст. 264 НК).

А вот по НДС мнение обратное: если сумма дополнительных сборов и сервисных услуг сформирована с учетом стоимости услуг по предоставлению питания, сумма НДС вычету не подлежит (п. 7 ст. 171 НК РФ).

Представительские расходы

Ни один из действующих нормативных актов не содержит указаний на объем и порядок оформления представительских расходов. Исходя из этого, организация должна самостоятельно разработать и утвердить в учетной политике или специальном нормативном акте перечень оправдательных документов, которые подтверждают обоснованность и деловые цели представительских расходов, осуществляемых подотчетными лицами.

Для правильного отражения расходов по приему и обслуживанию российских и иностранных делегаций рекомендуем оформлять следующие документы (см. Письма Минфина № 03-03-06/4/26 от 22.03.2010 и № 03-03-06/1/807 от 13.11.2007):

- приказ о назначении комиссии для проверки правомерности списания представительских расходов;

- общая смета на прием делегации за подписью руководителя организации с указанием лица, ответственного за прием делегации и перечень расходов (детальный);

- документ, указывающий: цель прибытия делегации (например, приглашение), программу встречи, состав делегации с указанием должностей как с приглашенной стороны, так и со стороны организации;

- справка об израсходованных сувенирах или образцах готовой продукции с указанием что, кому и сколько вручено;

- расчет о проведенном буфетном обслуживании: с указанием вида продуктов, цены, количества и общей суммы, за подписью ответственного лица и лица, которое занималось сервировкой стола.

К отчетам должны быть приложены документы, подтверждающие приобретение продуктов, сувениров и других товарно-материальных ценностей.

К затратам на представительские расходы относят расходы в сумме, не превышающей 4 % от расходов налогоплательщика на оплату труда за отчетный (налоговый) период. Не признаются представительскими расходами следующие затраты:

- расходы на организацию развлечений;

- расходы, связанные с отдыхом.

Датой признания представительских расходов, оформленных через подотчетное лицо, является дата утверждения руководителем организации авансового отчета.

Хранение авансовых отчетов

Для целей налогового учета документы необходимо хранить 4 года (пп. 8 п. 1 ст. 23 НК РФ). Следует учесть, что если получен убыток, то документы, подтверждающие расходы, должны храниться 10 лет (п. 4 ст. 283 НК РФ).

ПРЕДУПРЕЖДАЕМ РАБОТНИКА

Если работник не отчитается в срок по подотчетным суммам, то в течение месяца можно удержать их из его зарплаты по распоряжению руководител

Подотчетные лица не всегда приносят в бухгалтерию идеальный пакет оправдательных документов по истраченным ими суммам. Отсюда проблемы с признанием расходов для целей налога на прибыль и применением вычетов по НДС. Чтобы минимизировать ошибки, подотчетников лучше вооружить письменной инструкцией о том, какие документы надо собрать при приобретении товаров (работ, услуг) либо при иных подотчетных тратах и как эти документы должны быть оформлены.

Получение подотчетных сумм

Чтобы получить деньги под отчет, работник должен написать заявление, завизировать его у руководителя, а затем принести в бухгалтери Выглядеть оно может, например, так.

Директору ООО «Промсервис»

Иванову Д.В.

от помощника бухгалтера

Куликова Е.А.

Выдать под отчет

3000 рублей на срок 10 дней

02.04.2012

02.04.2012

Заявление

Прошу выдать под отчет денежные средства в размере 3000 руб. на покупку канцелярских товаров.

Е.А. Куликов

Е.А. Куликов

Пример инструкции для подотчетника

Приведем готовый образец инструкции. В нем вы увидите ссылки на нормативные правовые акты — это для вашего удобства. Дублировать их в ваш вариант инструкции не обязательно.

ИНСТРУКЦИЯ

для подотчетных лиц

1. ПОРЯДОК ПОЛУЧЕНИЯ ДЕНЕГ В КАССЕ

1.1. Для получения наличных денег в ООО «Промсервис» в подотчет работник пишет заявление на имя руководителя с указанием целей их расходования, визирует его у руководителя и приносит в бухгалтерию.

1.2. Командированному сотруднику деньги выдаются в подотчет на время командировки, в остальных случаях подотчетные суммы предоставляются на срок 10 дней. Срок, на который выдаются наличные деньги, устанавливаете вы сам Никаких ограничений в законодательстве нет. Это может быть 1 день, месяц или более продолжительный период Если в течение этого времени подотчетные суммы не израсходованы, они должны быть возвращены в кассу организации.

1.3. Получить деньги под отчет можно лишь при условии полного погашения (задолженности) по ранее полученному авансу.

1.4. При отсутствии наличных денег в кассе сотрудники с разрешения руководителя могут использовать для приобретения товаров (работ, услуг) в интересах организации личные деньги с последующей их компенсацией по заявлению работника.

2. ОБЩИЕ ТРЕБОВАНИЯ К РАСХОДОВАНИЮ ДЕНЕГ

2.1. Деньги под отчет могут выдаваться работнику на любые цели, связанные с деятельностью ООО «Промсервис».

2.2. Подотчетные суммы должны расходоваться строго по назначению: лишь на те цели, на которые они были выданы (а в случае траты собственных средств — на заранее оговоренные с руководителем нужды). В противном случае руководитель вправе не утвердить авансовый отчет работника и нецелевые покупки не будут компенсированы работнику.

2.3. Максимальная сумма покупки у организации или у предпринимателя за наличный расчет не должна превышать 100 000 руб. по одному договор

2.4. Все расходы работник должен подтвердить оправдательными документами. При отсутствии подтверждающих документов авансовый отчет не будет утвержден руководителем.

3. РАСХОДЫ, ВОЗМЕЩАЕМЫЕ КОМАНДИРОВАННЫМ РАБОТНИКАМ

3.1. В случае служебной командировки работнику возмещаются расходы:

1) на проезд к месту командировки и обратно (в том числе на оплату белья в поездах, провоз багажа, страхование пассажиров на транспорте);

2) на проживание в гостинице (наем жилого помещения);

3) иные расходы работника, связанные с командировкой и произведенные с ведома руководителя (на оплату услуг по оформлению загранпаспорта, по оформлению виз, обязательной медицинской страховки, иные обязательные сборы и платежи).

3.2. За дни командировки в пределах территории РФ работнику выплачиваются суточные в размере 700 руб. в день, за пределами территории РФ — в размере 2500 руб. в день. Условие о размере суточных за дни командировки можно прописать в положении о командировках или ином локальном нормативном акте

4. ВОЗМЕЩАЕМЫЕ ПРЕДСТАВИТЕЛЬСКИЕ РАСХОДЫ

4.1. При организации и проведении встреч и переговоров с представителями других организаций возмещаются расходы:

1) на питание официальных лиц во время этих мероприятий, в том числе на алкогольные напитки;

2) на доставку официальных лиц транспортом к месту проведения мероприятия и обратно;

3) на оплату услуг переводчиков.

5. ТРЕБОВАНИЯ К ОПРАВДАТЕЛЬНЫМ ДОКУМЕНТАМ

5.1. Перечень оправдательных документов, представляемых работнико

1) при покупке в розничном магазине — кассовый чек и товарный чек (если в кассовом чеке нет перечня купленных товаров). Если в кассовом чеке выделен НДС, то потребуйте у продавца еще и счет-фактуру (следует иметь в виду, что продавец может его выдать, но не обязан);

2) при покупке в розничном магазине, не имеющем ККТ, — любой документ об оплате с перечнем товаров (например, товарный чек, квитанция и т. п.). Потребуйте у продавца написать на этом документе причину неиспользования ККТ (например, в связи с применением ЕНВД);

3) при оплате услуг (почтовые услуги, проезд в общественном транспорте, проживание в гостинице и т. п.) — кассовый чек, акт об оказании услуг или бланк строгой отчетности (БСО);

4) при покупке товаров (работ, услуг) у оптового продавца — кассовый чек, товарная накладная (акт об оказании услуг или выполнении работ), счет-фактура (если в чеке, накладной или акте выделен НДС), корешок доверенности на получение ТМЦ по форме (если она оформлялась);

5) при внесении предоплаты за товары (работы, услуги) — кассовый чек и счет-фактура на аванс (если в чеке выделен НДС);

6) при покупке товаров (работ, услуг) у физлица-непредпринимателя (например, в случае найма жилого помещения во время командировки) — договор и расписка физлица в получении денег;

7) при обмене валюты — справка о покупке или продаже валюты;

8) при внесении оплаты организации или предпринимателю, не связанной с расчетами за товары, работы или услуги (к примеру, поручено вернуть заем другой организации, внести пожертвование, уплатить членские взносы в СРО), — квитанция к приходному кассовому ордеру (ПКО).

5.2. Оправдательные документы, прилагаемые работником к авансовому отчету, должны быть оформлены следующим образом.

| Документ | На что обратить внимание в документах |

| Товарный чек | Чек обязательно должен содержат

|

| Документ об оплате, выдаваемый взамен кассового чека | Должны быть те же реквизиты, что и в товарном чеке, а также:

|

| БСО | Нужно проверить, чтобы в БСО были пропечатаны шестизначный номер и серия бланка, а также ссылка на сокращенное наименование типографии, ее ИНН, место нахождения, номер заказа, год его выполнения, тираж (если БСО был отпечатан в типографии). Кроме того, на БСО, кроме выдаваемых при перевозке пассажиров и багажа (билеты, багажные квитанции, квитанции на оплату услуг такси и др.), должна стоять печать продавца |

| Товарная накладная (акт об оказании услуг или выполнении работ) | В качестве покупателя и грузополучателя (заказчика) должно значиться ООО «Промсервис» |

| Счет-фактура | В качестве покупателя и грузополучателя должно значиться ООО «Промсервис» В счете-фактуре на аванс в строке 5 («К платежно-расчетному документу. ») должны быть указаны дата и номер кассового чека или ПКО, выданного работнику. А в графе «Наименование товара (описание выполненных работ, оказанных услуг), имущественного права» должно быть указано наименование товаров (работ, услуг), за которые вносится предоплата. Хотя возможна и общая формулировка — например, продукты питания, строительные материалы и т. д. |

| Квитанция к ПКО (унифицированной формы | Должны быть заполнены все графы, должна стоять печать, а также оттиск штампа, подтверждающего проведение операции (например, «Оплачено») |

| Справка о покупке или продаже валюты | Нужно проверить правильность заполнения паспортных данных. Печать банка не обязательн |

| Договор о приобретении товаров (работ, услуг) у физлица-непредпринимателя | В договоре должны быть указаны ф. и. о. физлица, его паспортные данные, цена и предмет договора (в договоре купли-продажи — наименование покупаемого товара, в договоре возмездного оказания услуг — вид услуги и сроки ее оказания, в договоре аренды — адрес помещения и срок аренд |

| Расписка физлица-непредпринимателя | Должны быть указаны дата ее составления, полученная сумма, ее назначение (ссылка на договор), ф. и. о. и паспортные данные получателя, его подпись |

6. СРОКИ И ПОРЯДОК ПРЕДСТАВЛЕНИЯ ОТЧЕТНОСТИ

6.1. По полученным в подотчет суммам работник должен отчитаться, представив в бухгалтерию авансовый отчет по форме в срок 3 рабочих дня по окончании срока, указанного п. 1.2 настоящей инструкции, либо со дня выхода на работу (в случае командировки или истечения срока, указанного в п. 1.2 настоящей инструкции, в период отсутствия работника на работе по причине болезни, отпуска и т. п.).

6.2. В случаях, указанных в п. 1.4 настоящей инструкции, работник представляет авансовый отчет не позднее чем через 10 рабочих дней со дня покупки.

6.3. На лицевой стороне авансового отчета работник указывает свои ф. и. о., полученный аванс, его назначение и др. А на оборотной — записывает по порядку перечень документов, подтверждающих расходы, пронумеровывает их в том же порядке и прикладывает к отчету.

6.4. Авансовый отчет работника проверяется в течение 5 рабочих дней. В случае утверждения отчета в этот же срок работнику выдается из кассы перерасход. Сроки утверждения авансового отчета работников, а также возмещения им перерасхода вы устанавливаете сами. Естественно, они должны быть разумными, иначе работник может потребовать выплатить ему компенсацию за задержку возмещения перерасхода

Возмещение работнику потраченных личных средств

Если работник потратил на нужды компании свои собственные средства, то заявление на имя руководителя о возмещении этих денег он может написать так.

No related posts.