Порядок оплаты патента для иностранных граждан

Содержание

- 1 Как оформить патент?

- 2 Каковы сроки действия и как продлить?

- 3 Детали

- 4 Работа иностранных граждан в РФ

- 5 Порядок приема на работу иностранных граждан в РФ

- 6 О трудовом патенте

- 7 Размер патентного платежа по регионам РФ

- 8 О сроках оплаты

- 9 О способах оплаты

- 10 Как проверить действительность патента

- 11 Нарушение сроков или неоплаченный патент: последствия

- 12 В какой срок оформляется патент на работу: Видео

- 13 1 comment on “ Патент для иностранных граждан в 2019 году: как оплатить ”

- 14 Платежи и сроки

- 15 Расчет суммы оплаты

- 16 Способы оплаты

- 17 Нужно ли хранить квитанции

- 18 Ответственность за неуплату налога на прибыль

Иностранный гражданин, законно находящийся на территории Российской Федерации в порядке, который не требует получения визы, может претендовать на получение патента на работу.

Иностранный гражданин, законно находящийся на территории Российской Федерации в порядке, который не требует получения визы, может претендовать на получение патента на работу.

Как оформить патент?

Порядок оформления патента достаточно прост, но занимает некоторое количество времени.

Для того, чтобы получить патент необходимо подать в 30-дневный срок пребывания в России в орган, который занимается разрешением вопросов в сфере миграции, следующие документы:

- заявление о выдаче патента по установленной форме;

- удостоверение личности иностранного гражданина, которое признаётся на территории России;

- миграционную карту, в которой цель въезда указывается «работа»;

- полис ДМС;

- документы, подтверждающие отсутствие у данного иностранного гражданина заболевания наркоманией и инфекционных заболеваний, ВИЧ-инфекции;

- документ, подтверждающий владение данным иностранным гражданином русским языком, знание им истории России и основ законодательства Российской Федерации;

- документы о постановке иностранного гражданина на учет по месту пребывания;

- 1 фото матовое цветное 3х4 см;

- квитанция об уплате НДФЛ в виде авансового фиксированного платежа за предыдущий период осуществления на основании патента трудовой деятельности у физлиц (если необходимо);

Если в 30-дневный срок иностранный гражданин не обратился в орган ФМС, то еще должен предоставить квитанцию об оплате штрафа.

Каковы сроки действия и как продлить?

Миграционный орган должен выдать иностранному гражданину патент на работу или уведомить его об отказе в его выдаче, не позднее чем через десять дней после того, как гражданин подал заявление о выдаче патента.

Миграционный орган должен выдать иностранному гражданину патент на работу или уведомить его об отказе в его выдаче, не позднее чем через десять дней после того, как гражданин подал заявление о выдаче патента.

Непосредственно патент выдаётся на срок от одного до трёх месяцев, но, при этом, может продлеваться до срока 12 месяцев.

Суммарные сроки продления патента должны не превышать двенадцать месяцев с того момента, как он был выдан изначально. Продление патента осуществляется на срок уплаты НДФЛ в виде фиксированного авансового платежа. Иначе срок действия патента прекращается уже с того дня, который является следующим за последним днём периода, в рамках которого уплачен указанный выше налог.

Общий порядок продления крайне прост. Для продления патента не нужно обращаться в миграционный орган – достаточно лишь оплатить НДФЛ за соответствующий период.

После того, как истекут двенадцать месяцев, в рамках которых может осуществляться продление, иностранный гражданин в праве обратиться в миграционные органы за переоформлением патента, который также можно в дальнейшем будет продлевать до 12 месяцев.

Детали

Необходимо помнить, что иностранные граждане, а также лица без гражданства, в отношении которых было принято положительное решение относительно выдачи патента, обязательно должны осуществить процедуру дактилоскопической регистрации.

Также важно помнить, что благодаря патенту иностранный гражданин может осуществлять трудовую деятельность на территории именно того субъекта Российской Федерации, где он был выдан.

Поэтому необходимо продумать заранее, в какой орган миграционной службы в каком регионе обратиться, ведь куда подаётся заявление – в том регионе придётся работать. Патент выдаётся иностранному гражданину только лично, по предъявлению принимаемого на территории России удостоверения личности.

Послабление в виде действующего безвизового режима въезда в Россию, увы, не делает проще трудовую жизнь иностранца, приехавшего в страну. Всем безвизовым мигрантам, кроме граждан ЕАЭС, для поступления на работу нужно, прежде всего, озаботиться получением разрешения на труд. Его оформление на начальном этапе потребует довольно много усилий и документов, далее, в течение года, также важна будет своевременная уплата патента для иностранных граждан в 2019 году.

Работа иностранных граждан в РФ

На беспрепятственное занятие трудовой деятельностью у российского работодателя могут рассчитывать только обладатели паспортов стран – участниц ЕАЭС. Остальные гости России, въехавшие по визе или в рамках безвизового режима, могут трудоустроиться только после выдачи соответствующего патента или разрешения.

Общим в данной ситуации является то, что никто из всех иностранных граждан не может претендовать:

- на занятие рабочих мест, подразумевающих звание государственного служащего, включая муниципальные и силовые органы и ведомства;

- на полноценный труд в подразделениях Министерства обороны и органов госбезопасности;

- на офицерскую должность в Вооруженных силах РФ;

- на получение членства в экипаже военного морского или воздушного судна.

Еще один объединяющий момент состоит в том, что все иностранцы должны оформлять полис ДМС и регистрироваться в миграционных отделах МВД.

Прочитайте подробнее об ограничениях для заграничных специалистов, перечне профессий для них и списке необходимых документов для трудовой деятельности иностранных граждан в РФ.

Порядок приема на работу иностранных граждан в РФ

Каждому работодателю, который считает целесообразным трудоустроить у себя в компании иностранного работника, процедуру оформления трудового договора нужно начать с выяснения налогового статуса будущего сотрудника и оснований его пребывания в РФ.

Кроме того, о приеме на работу иностранца работодатель должен известить ФНС, центр занятости и ГУВМ МВД.

Проще всего с теми, кто приехал из стран ЕАЭС. В порядке трудоустройства они практически приравнены к гражданам России. С теми, кто решил искать работу в РФ, перебравшись сюда из государств с безвизовым режимом въезда-выезда, заключение контракта о найме возможно только после предъявления кандидатом трудового патента. Причем устроиться на работу можно только в том регионе, который прописан в разрешительном документе, и исключительно по указанной в нем профессии. Самый сложный путь придется пройти с трудовыми мигрантами, вынужденными получать рабочую визу: тут понадобится разрешение миграционных служб и органов занятости.

Прочитайте более подробно о том, как осуществляется трудоустройство иностранных граждан в РФ.

О трудовом патенте

Законодатель запрещает работодателю трудоустраивать иностранцев без согласования с госорганами не по пустой прихоти, а для того, чтобы защитить право на труд собственных граждан, поэтому для первых действуют квоты на определенные специальности. Жители «визовых» стран изначально не имеют шансов получить рабочую визу, если таких специалистов можно найти в России. Тем, кто въезжает на территорию РФ по своему внутреннему паспорту, столкнуться с квотами придется уже в региональном УВМ МВД. В подтверждение того, что прибывший профессионал будет востребован в определенном регионе РФ и не создаст неудобств соотечественнику нанимателя, миграционные отделения выдают заявителю трудовой патент.

Узнайте о том, как пройти процедуру оформления, какие потребуются бумаги и тестирования, а также о продлении и прекращении срока действия патента на работу для иностранных граждан.

Размер патентного платежа по регионам РФ

Еще до приезда в Россию иностранец должен четко представлять себе, где, как и кем он намерен трудиться. И если профессия и конкретное место работы влияют на прогнозируемый размер доходов, то от выбора региона зависит величина ежемесячных фиксированных авансовых платежей по НДФЛ.

То, что основная масса мигрантов называет стоимостью патента, представляет собой предварительный взнос по налогу с доходов иностранных лиц, прибывших в Россию в целях трудоустройства; Федеральным законодательством установлена базовая ставка этого налогового платежа в размере 1948 рублей.

Но при этом каждый субъект РФ имеет право устанавливать собственный коэффициент, учитывающий нюансы регионального рынка труда. Применение данного показателя к базовой величине поднимает стоимость ежемесячных платежей в разы.

В большинстве областей этот коэффициент колеблется в пределах 1,5-2,5, но может достигать и 4-4,5, как в Якутии и Ямало-Ненецком автономном округе. Утверждается данный показатель ежегодно, и решение вступает в силу с 1 января наступающего года, но не ранее чем через 30 дней после принятия.

О сроках оплаты

Максимальный срок действия патента на работу – 12 месяцев с даты его выдачи. Работник может выплатить всю сумму авансовых взносов за этот год, а может вносить деньги ежемесячно. Каждый платеж будет продлевать срок действия документа на оплаченный период, но не более 365 дней.

Поскольку среди прибывающих трудовых мигрантов мало кто в состоянии заплатить всю сумму разом, то для иностранцев более актуален вопрос о приемлемых сроках совершения последующих платежей. Несмотря на горячие споры о точке отсчета, каждому заграничному работнику стоит ориентироваться на дату выдачи патента, ведь именно с этого дня он получает право на начало трудовой деятельности, а значит, и обязанность платить налоги с доходов.

Исходя из этой логики, следующий авансовый взнос, продлевающий действие патента, выданного 15 сентября, необходимо внести до 14 октября включительно, при этом стоит принять во внимание вероятность всевозможных накладок и не затягивать оплату до последнего дня. Более того, нужно помнить, что оплатить патент иностранного гражданина – обязанность его владельца и перекладывать эту обязанность на своих друзей или работодателя незаконно.

О способах оплаты

Поскольку своевременная оплата патента позволяет не только продолжать спокойно работать, но и продлевает период законного пребывания в РФ, то информация о том, где оплатить патент на работу для иностранных граждан, не теряет актуальности. Сегодня даже очень загруженный во все дни трудовой недели работник не скажет, что сложно найти способ или учреждение, где можно уплатить какой-либо налог или сбор.

В зависимости от личных обстоятельств трудовой мигрант может воспользоваться одним из предлагаемых ФНС вариантов:

- оплатить наличными через кассу любого банка;

- внести наличные средства через терминал;

- платить за патент иностранному гражданину можно онлайн – через порталГосуслуг или на сайте Федеральной налоговой службы , то есть по безналичному расчету с помощью банковской карты.

Онлайн-платежи

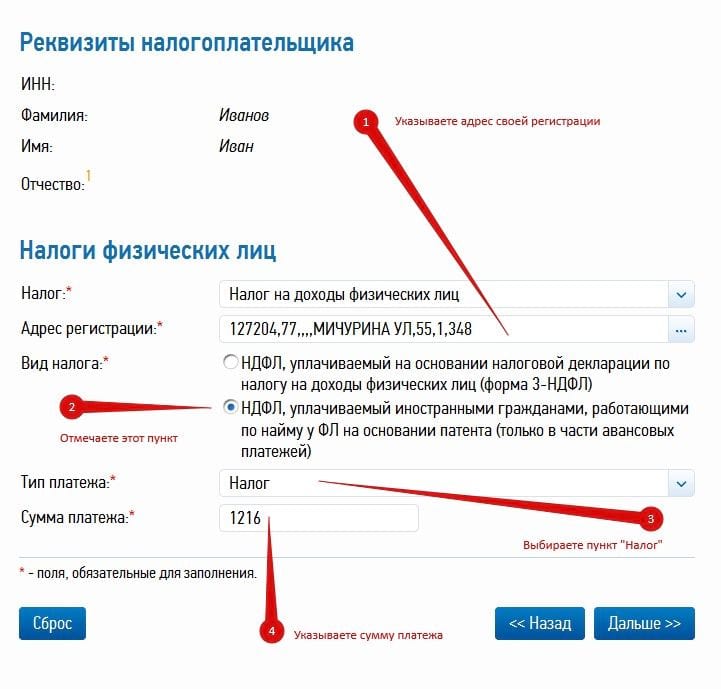

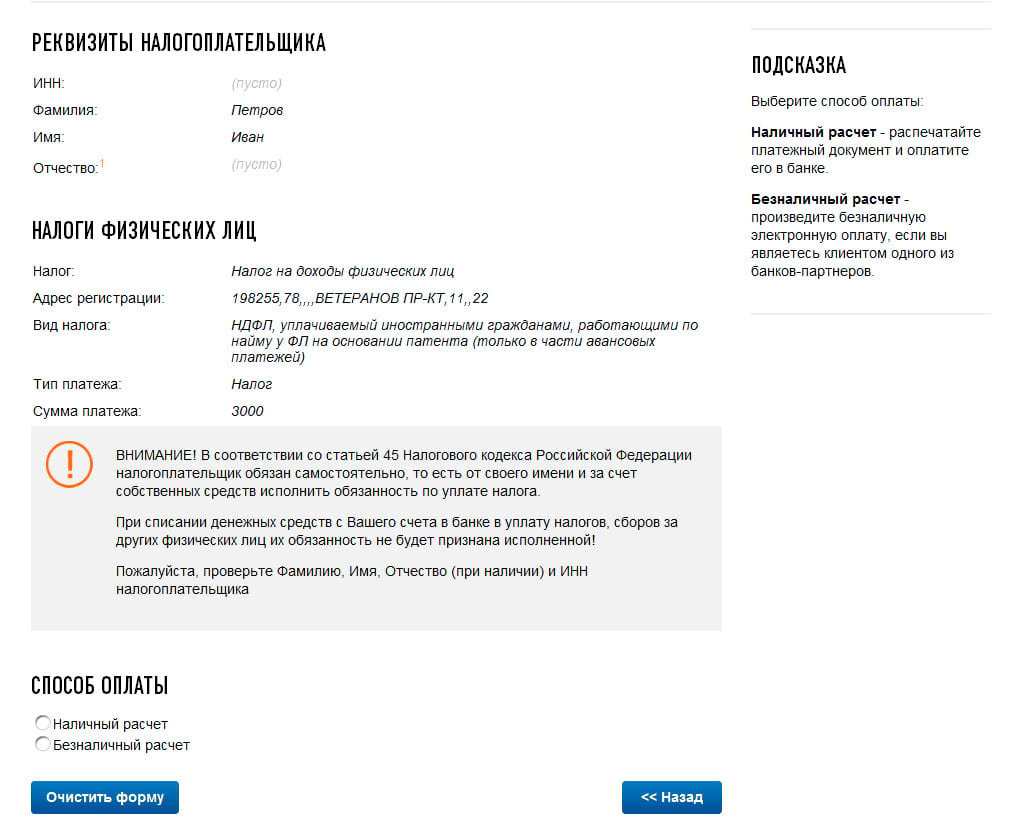

Во избежание ошибок и неточностей в реквизитах авансового платежа, процедуру оплаты лучше начинать с посещения сайте ФНС.

После выбора раздела «Заплати налоги» (расположен справа) нужно определиться с тем, что именно должен сделать налогоплательщик.

В случае с трудовыми мигрантами нужно выбрать кнопку «Уплата налогов, страховых взносов физических лиц».

Из предложенного списка видов платежей работник отмечает «Налог с доходов физлиц», ставит флажок напротив уточнения, что налог вносит иностранец, и указывает сумму, определенную в конкретном регионе.

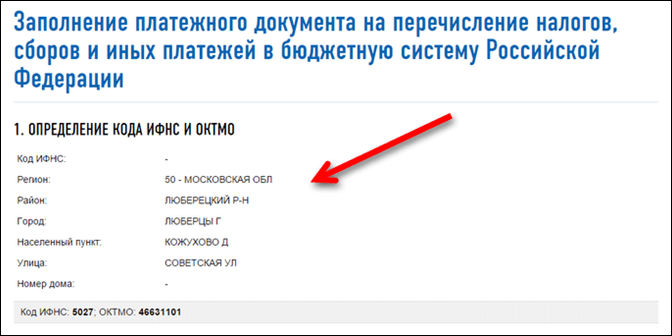

После нажатия кнопки «Далее» необходимо написать точный адрес регистрации в РФ и система сама определит коды ИФНС и муниципального образования.

Далее следует ввести свои данные (ФИО, код ИНН и адрес фактического проживания, если он отличается от данных регистрации).

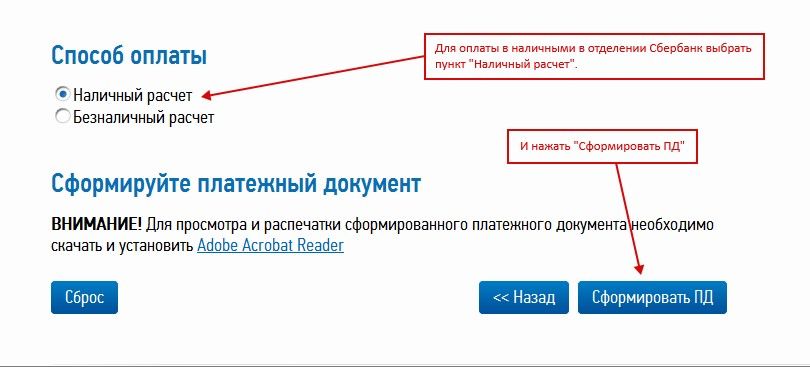

Как только вся необходимая информация будет внесена, система предложит выбрать способ оплаты (наличными или безналичный расчет). При выборе второго способа система автоматически покажет все доступные налогоплательщику варианты.

Можно остановиться на своем банке или воспользоваться сервисом расчетов банковской картой платежных систем Visa, Mastercard или «Мир» через раздел «Оплата Госуслуг.РФ».

Тем, кто решил, что посещение банка все-таки надежнее, нужно обозначить свое намерение флажком напротив фразы «Наличный расчет» и нажать «Сформировать платежный документ». Полученную квитанцию можно оплатить в кассе банковского учреждения или через терминал самообслуживания.

Оплата через терминал

Если нет желания стоять в очереди в кассу, можно поискать поблизости устройство для самостоятельной оплаты, тем более, что распечатанная с официального сайта налоговой службы квитанция содержит не только все необходимые реквизиты, но еще и QR-код для автоматического считывания. Как только сканер распознает его, все данные сами перенесутся в нужные ячейки.

Даже если сканер не смог считать изображение, заполнять все вручную не придется. Сформированный через онлайн-сервис документ имеет уникальный индекс, и, если указать его в соответствующем разделе на экране терминала, можно рассчитывать на автоматическое заполнение платежных реквизитов.

После обязательной проверки правильности данных и внесения достаточной суммы в купюроприемник необходимо дождаться печати чека, который, как и все остальные бумажные подтверждения оплаты, нужно сохранять, как минимум, в течение всего пребывания в РФ, поскольку работодатель может потребовать их предъявления в любой момент.

Как проверить действительность патента

Сегодня вопрос о том, как ИП увидеть, сколько работник-иностранец заплатил за патент, и проверить его подлинность, решается просто, при этом даже не нужно выходить из офиса.

Проверить кандидата на должность или уже устроенного специалиста можно несколькими способами:

- через сайт ГУВМ МВД и сервис проверки действительности разрешительных документов на работу;

- по запросу в местную ИФНС можно узнать о сроке действия патента и даже о выплаченных иностранным работником суммах;

- с использованием сервисов Многофункционального миграционного центра, если он существует в данном регионе. Для тех, кто живет и работает в столице, данный сайт – незаменимый помощник.

Второй способ более затратный по времени, но представляет собой официальный ответ фискального органа, а не справочную информацию.

Нарушение сроков или неоплаченный патент: последствия

Просрочка по оплате ежемесячных платежей опасна как для самого иностранного сотрудника, так и его нанимателя, потому что опоздание даже на один день автоматически аннулирует патент. Для работодателя это означает, что он не имеет права заключить с зарубежным специалистом трудовой договор или должен отстранить от работы уже принятого работника. Для самого работника данное нарушение требований миграционного учета может быть чревато наложением штрафа до 10 000 рублей и даже высылкой с запретом на дальнейший въезд в РФ.

В какой срок оформляется патент на работу: Видео

Д.А. Дружинин

Апрель 2017 – . Юрист миграционного портала 100migrantov.ru.

В 2017 году Решением государственной экзаменационной комиссии была присвоена квалификация «магистр».

С 2013 года Работа в сфере защиты прав иностранных граждан и лиц без гражданства в судах и ФМС России.

1 comment on “ Патент для иностранных граждан в 2019 году: как оплатить ”

Здравствуйте! Если я оплатил патент и платеж отправил на счет налоговой # 1, а зарегистрирован по адресу налоговой #4 одного и того же города. Является ли это грубой ошибкой и нужно ли мне перенаправлять платеж в налоговую по месту регистрации?

Патент на работу должны получать трудовые мигранты из стран с упрощенным визовым режимом, которые едут трудоустраиваться в Россию. Процесс оформления этого документа не представляет сложности, но существует несколько нюансов по оплате.

Платежи и сроки

Первое и самое важное – сроки, в которые необходимо его оплатить. Они довольно жесткие, и за нарушение не просто полагается штраф — разрешение аннулируется.

Все, кто нуждается в патенте для работы у физического или юридического лица по найму, а это трудовые мигранты из Абхазии и Азербайджана, Таджикистана и Молдовы, Узбекистана и Украины, обязаны не только представить все необходимые документы и оформить разрешение, но и своевременно его оплатить. Если оплата просрочена, собирается весь пакет документов заново.

Первый раз оплата вносится при подаче заявления на выдачу. То есть у заявителя на руках уже должна быть квитанция или иной платежный документ.

Что такое оплата патента

Это отправка в казну авансового платежа, который является налогом на доходы. Он ежемесячно взимается в бюджет за ведение трудовой деятельности.

- Оплата производится за три дня до истечения срока действия в банковских учреждениях;

- Онлайн может осуществляться в день окончания;

- Сумма должна вноситься полностью;

- Частичный платеж считается недействительным, и патент сгорает;

- Квитанция формируется на сайте налоговой службы;

- При получении документа работнику приходит сообщение, где указан срок, а также ежемесячная сумма, которую он должен оплатить;

- Также работник получает ИНН и ссылку на портал ФНС, где формируется электронная платежная квитанция;

- Заполнив правильно на сайте поля квитанции, иностранец получает бланк, который можно оплатить наличными, по безналу, онлайн или в банке;

- Вносится платеж НДФЛ за месяц, но можно заплатить сразу за весь период действия патента — не более 12 месяцев.

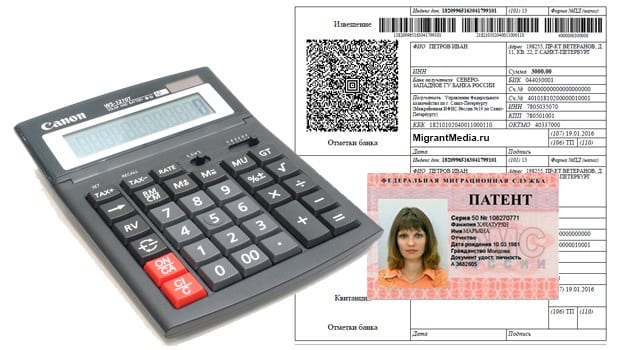

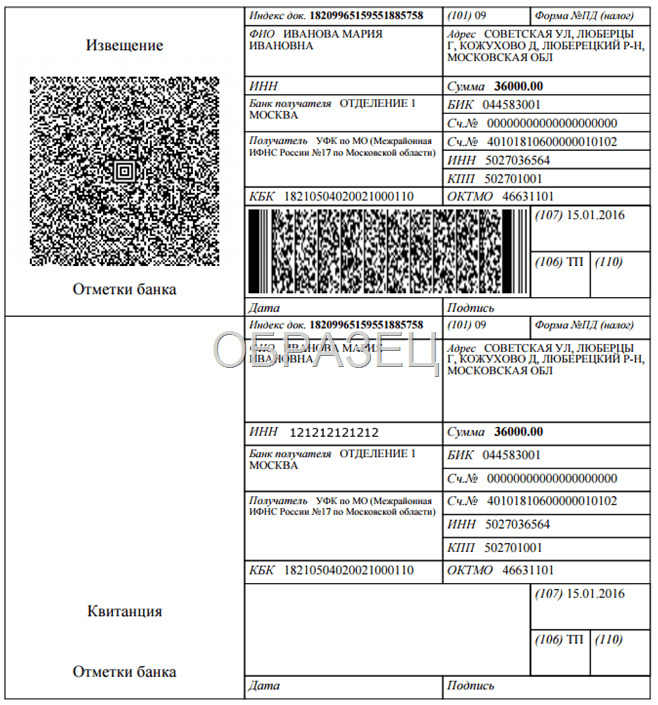

Заполненный образец квитанции

Заполненный образец квитанции

Заполнение платежной квитанции на сайте.

Расчет суммы оплаты

Сумма госпошлины формируется и сообщается налогоплательщику при готовности разрешения. Но многие хотят предварительно узнать ее еще до получения, поскольку каждый субъект РФ имеет право добавлять к базовой величине свой коэффициент, который может повысить стоимость патента в 4 и более раз.

Формула расчета

- Базовая ставка;

- Добавление коэффициента НДФЛ;

- Добавление регионального коэффициента.

Базовая ставка на 2019 год составляет для всех субъектов РФ 1200 рублей . Коэффициенты в разных регионах могут быть меньше или больше в 4,5 раза.

Формула расчета следующая: ЕП = БС*КД*РК

Таблица. Расшифровка формулы расчета

| Аббревиатура | Расшифровка |

| ЕП | Ежемесячный патентный платеж |

| БС | Базовая ставка, сумма которой едина — 1200 руб. |

| КД | Коэффициент-дефлятор НДФЛ – равен 1,686 |

| РК | Региональный коэффициент – разный для всех субъектов. |

Таким образом, при расчете две постоянные величины и одна переменная перемножаются между собой.

Расчет платежа по Московской области

Региональный коэффициент по области в 2019 году – 2,12535.

Сумма, которую иностранный гражданин, работающий по патенту в Московской области, ежемесячно должен платить в 2019 году – 4300 рублей.

Чтобы узнать сумму максимального платежа (12 месяцев), эта сумма умножается на 12.

Способы оплаты

Сформировав на сайте www.nalog.ru квитанцию и заполнив ее, иностранец может совершить оплату различными способами. Главное, помнить, что деньги мгновенно не зачисляются, особенно когда оплата идет через терминал или банк. Поэтому настоятельно рекомендуется налогоплательщикам во избежание проблем совершать оплату за 3-4 дня до истечения месяца со дня последнего месячного платежа. Особенно это актуально, если окончание оплаты приходится на выходные.

Можно совершить платеж следующими способами.

Электронная оплата на сайте

После формирования квитанции система предложит выбрать способ внесения денег. Если плательщик предпочел безналичный расчет, можно выбрать любой из 19 банков или сайт Госуслуги.

Варианты безналичной оплаты

Либо платеж осуществляется банковской картой в своем банке или банке-партнере. Либо совершается переход на сайт Госуслуги.

Платеж на Госуслугах

Платеж в банке

Если предполагается оплачивать наличными в кассе банка, необходимо распечатать сформированную платежную квитанцию и обратиться в ближайший банк.

Оплата на терминале

Платежный терминал принимает деньги наличными в любое время, в этом его преимущество перед банком.

- Необходимо взять с собой старую квитанцию или выписать реквизиты;

- Выбрать платежи наличными;

- В поиске организаций начать поиск по ИНН, набрав свой;

- Ввести КПК;

- Ввести КБК;

- Набрать ОКТМО;

- В статус плательщика ввести 13-значное число;

- Ввести адрес, ФИО, регион оплаты;

- Выбрать тип платежа и налоговый период;

- Ввести оператора сотовой связи, чтобы получить на счет телефона сдачу с платежа, напечатать свой номер;

- Послать купюры в приемник.

Нужно ли хранить квитанции

Как и при всех совершенных платежах, квитанции об оплате рекомендуется сохранять. По поводу оплаты за патент существует правило – хранение всех квитанций по текущему патенту совершается до тех пор, пока не получен новый.

То есть первая квитанция месячной оплаты хранится 12 месяцев. И только когда подана заявка на новый патент взамен истекшего, когда она удовлетворена, документ выдан, и на телефон получено сообщение о формировании нового платежа, старые квитанции можно выбросить.

Ответственность за неуплату налога на прибыль

Если патент иностранцу положено иметь (он гражданин безвизовой страны, жителям которой выдается патент в обязательном порядке), работодатель не имеет права заключать с ним трудовой договор.

Если патент аннулирован, значит у работника его нет, и трудовой договор должен быть немедленно расторгнут.

Кстати. После получения патента трудовой мигрант имеет двухмесячный срок для поиска работодателя в случае отсутствия предварительной договоренности. Копию трудового договора после его заключения он сразу отправляет в ГУВМ.

За просрочку оплаты полагается штраф, взимаемый в административном порядке. Сумма штрафа – от 2000 до 7000 рублей в зависимости от:

- Региона;

- Длительности просрочки;

- Предыдущей платежной истории и иных факторов.

Если патент все же оплачен, хоть и с опозданием, его все равно аннулируют, но дадут иностранцу возможность получить новый, если он пройдет всю процедуру оформления в срок до 15 дней. При этом работодателю придется расторгнуть договор с иностранным работником, а затем, при получении нового патента, снова заключить его.

При отсутствии патента у иностранца нет причин находиться на территории РФ, если срок его пребывания превысил положенный для безвизовой страны. Поэтому его депортируют. Вернуться он может только по истечении трех месяцев.

No related posts.