Приказ о персональной надбавке к окладу образец

Содержание

- 1 Виды надбавок к заработной плате

- 2 За что полагаются надбавки

- 3 Составные части приказа

- 4 Отношения с налоговой службой

- 5 Обязательно ли отражать в трудовом договоре

- 6 Требования

- 7 Форма приказа о надбавках

- 8 Приказ об установлении доплаты к зарплате работника по инициативе организации

- 9 Приказ об установлении надбавок работникам. Бланк

- 10 Правила назначения доплаты до минимального размера оплаты труда

- 11 Порядок доплаты до мрот в 2018 году (нюансы)

- 12 Доплата до мрот с 2018 года

- 13 Доплата до уровня мрот с целью соблюдения требований законодательства

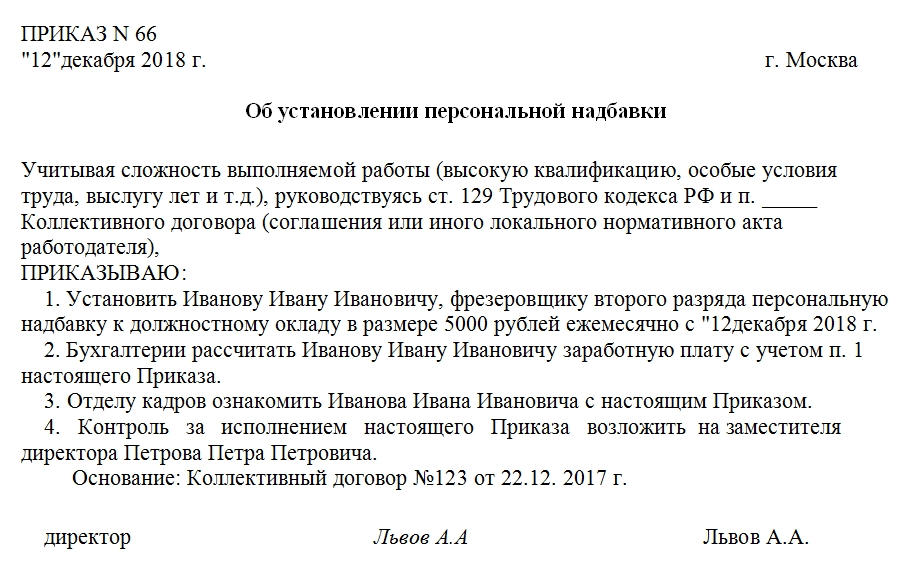

- 14 Приказ об установлении персональной надбавки

- 15 Приказ о доплате до мрот — образец 2018 года

- 16 Как в положении об оплате труда прописать доплату до мрот

- 17 Персональная надбавка

- 18 Персональная надбавка к окладу: обоснование

- 19 Приказ о персональной надбавке: образец

- 20 За что можно установить персональную надбавку

- 21 Виды персональных надбавок

Приказ о надбавке к заработной плате является важным первичным документом в сфере мотивационного управления персоналом организации. Его правильное оформление – залог отсутствия претензий со стороны контролирующих организаций.

Виды надбавок к заработной плате

При оформлении документации необходимо придерживаться точных формулировок. Если говорить о надбавках, то их иногда называют доплатами. Дело в том, что надбавки по своему функционалу разделяют на:

Вторые чаще называют доплатами. Это связано с тем, что доплаты являются компенсацией сотруднику за вредные условия труда, особо тяжелую работу, выполнение своих обязанностей сверх норм. В большинстве случаев это положенные по закону выплаты, которые работодатель не имеет права игнорировать.

Стимулирующие же надбавки – другое дело. Они являются добровольным проявлением благодарности какому-либо работнику либо работникам за их ответственность и труд. Надбавки такого рода влияют на мотивацию отдельных сотрудников. К таким выплатам относятся премии и другие поощрительные выплаты.

За что полагаются надбавки

Трудовой кодекс регулирует только минимально допустимые значения. Общий же уровень надбавок в конкретной организации остается на усмотрение руководителя. Так, надбавки могут устанавливаться:

- За наличие образования особого вида и уровня, ученой степени, наград и пр. Чем более квалифицированный работник выполняет возложенные на него обязанности, тем большей надбавки он заслуживает.

- За высокие результаты приложенных усилий в профессиональной деятельности в этой организации.

- За высокое профессиональное мастерство при выполнении своих обязанностей.

- За выполнение особо ответственной и важной функции в общем цикле работ и пр.

Составные части приказа

Оптимальный вариант – оформлять подобного рода документы на официальных бланках организации. На них в верхней части изначально печатаются необходимые для юридической грамотности оформления реквизиты компании. После реквизитов в приказе обязательно должны присутствовать:

- Номер приказа.

- Дата.

- Город.

- Ссылка на 129 статью Трудового кодекса.

- Ссылка на конкретный пункт коллективного трудового договора, Положения об оплате труда либо другого локального нормативного акта компании, в котором сказано о надбавках. Это – констатирующая часть приказа.

После слова «приказываю» располагается список распоряжений, разделенный на отдельные пункты. В них содержится:

- Должность и ФИО работника, который получает надбавку. При необходимости здесь же указывается структурное подразделение организации, в которой служит работник.

- Сумма надбавки. Она указывается в рублях, а не в процентах от оклада. Это происходит потому, что с юридической точки зрения надбавка является частью общих выплат.

- С какой периодичностью выплачивается указанная сумма. Она может быть как единовременной, так и начисляемой ежемесячно. Возможны варианты с выплатой квартальной надбавки при выполнении определенных показателей. Как бы то ни было, в трудовом договоре эта информация должна дублироваться. Противоречия в данных неприемлемы.

- С какого числа приказ будет исполняться, с какого числа фактически начинает начисляться надбавка к заработной плате.

- Распоряжение относительно обязанностей бухгалтера рассчитать положенные работнику выплаты с поправкой на первый пункт приказа.

- На кого возлагается ответственность за ознакомление работника с приказом.

- За кем остается контроль за выполнением всех пунктов документа.

- Основание. Здесь указываются дата и номер коллективного трудового договора, положения об оплате труда либо другого локального нормативного акта, в котором сказано о размерах надбавки в конкретных ситуациях.

В самом низу листа (в конце документа) должны располагаться подписи руководителя, представителя бухгалтерии (если она упоминалась в приказе), а также самого работника.

Регистрируется приказ о надбавке к заработной плате в журнале приказов по личному составу и хранится 75 лет.

Отношения с налоговой службой

Согласно 57 статье ТК, упоминание о размере надбавки является обязательным в трудовом договоре (либо присутствие в нем ссылки на локальный нормативный акт организации). Помимо этого, 255 статья НК четко говорит о том, что расходы налогоплательщика на оплату труда включают в себя надбавки любого рода.

Эти пояснения в законодательстве существуют для того, чтобы у руководителей организаций не было соблазна установить в своих компаниях всем работникам минимальную заработную плату, а остальное оформлять в виде надбавок.

Все доплаты и надбавки облагаются налогами, так же как и основной оклад работника.

Обязательно ли отражать в трудовом договоре

Так как надбавка (любого характера), согласно Трудовому кодексу, считается составной частью заработной платы, ее необходимо будет отразить в трудовом договоре. Это касается как коллективных договоров, так и на отдельного работника.

Но здесь есть определенные нюансы. Конкретная сумма надбавки в трудовом договоре может быть не отражена. Просто нужно дать ссылку на один из локальных нормативных актов компании, подробно рассматривающий этот момент. Им может являться подписанное и вступившее в силу Положение об оплате труда.

Требования

Условия, которые необходимо соблюсти работодателю при назначении каких-либо видов надбавок, можно найти в 147-154 статьях Трудового кодекса. В них обсуждаются основные ключевые моменты, которые касаются отношений работника и работодателя. Некоторые их них носят обязательный характер. Определяется также их минимально допустимый размер.

В целом можно сказать, что приказ о надбавке к заработной плате является неотъемлемой частью документооборота при назначении подобного рода выплат. Самое главное – не ограничиваться только им. Необходимо согласовывать содержащуюся в нем информацию с трудовым договором и локальными нормативными актами компании, которые устанавливают конкретный размер выплат.

Статьи о бухучете и справочная информация

Приказ о доплате

_____________________________________________ (наименование юридического лица)

ПРИКАЗ N ________

"___"________ ___ г. г. _______________

Об установлении персональной надбавки

Следует учесть, что в соответствии со ст. 57 Трудового кодекса РФ указание на размер оплаты труда, в том числе надбавки, является обязательным для включения в трудовой договор. В соответствии со ст. 255 Налогового кодекса РФ в целях исчисления налога на прибыль в расходы налогоплательщика на оплату труда включаются любые начисления работникам, в том числе стимулирующие начисления и надбавки, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами.

Учитывая сложность выполняемой работы (высокую квалификацию, особые условия труда, выслугу лет и т.д.), руководствуясь ст. 129 Трудового кодекса РФ и п. _____ Коллективного договора (соглашения или иного локального нормативного акта работодателя),

ПРИКАЗЫВАЮ:

1. Установить _________________________________________________________ (указать должность, структурное подразделение, Ф.И.О. работника) персональную надбавку к должностному окладу в размере __________ рублей ежемесячно (ежеквартально, на срок до _____________) с "___"________ ___ г. 2. Бухгалтерии рассчитать _____________________________________________ (Ф.И.О. работника) заработную плату с учетом п. 1 настоящего Приказа.

Форма приказа о надбавках

3. Отделу кадров ознакомить ___________________________________________ (Ф.И.О. работника) с настоящим Приказом. 4. Контроль за исполнением настоящего Приказа возложить на ___________________________________________________________________________ (указать должность, структурное подразделение, Ф.И.О. работника) (оставляю за собой). Основание: _______________________________________________. ________________________ ______________ ________________ (должность руководителя) (подпись) (Ф.И.О.)

Минтруд внес в Правительство законопроект, которым устанавливается так называемый график роста такого показателя, как минимальный размер оплаты труда. По планам чиновников, МРОТ, наконец, сравняется с прожиточным минимумом, но… только с 1 января 2019 года. Пока это еще весьма отдаленная перспектива. Зато уже с 1 июля 2017 года МРОТ совершенно точно увеличится с 7 500 руб. в месяц до 7 800 руб. А значит, с указанной даты в компаниях не должно быть сотрудников, которые получают ниже нового МРОТ.

С 1 июля 2017 года минимальный размер оплаты труда увеличится на 300 руб. и составит 7 800 руб. (ст. 1 Закона от 19 декабря 2016 г. N 460-ФЗ, ст. 1 Закона от 2 июня 2016 г. N 164-ФЗ).

Круг "обязанностей" МРОТ определен в статье 3 Закона от 19 июня 2000 г. N 82-ФЗ. Данной нормой закреплено, что минимальный размер оплаты труда применяется для регулирования оплаты труда и определения размеров пособий по временной нетрудоспособности, по беременности и родам, а также для иных целей обязательного социального страхования. Применение МРОТ для других целей не допускается.

Два вида МРОТ

Как видим, основное назначение МРОТ, что, собственно говоря, прямо следует из названия данного показателя — это регулирование оплаты труда работников. Надо сказать, что в данном случае мы имеем дело с конституционным правом граждан РФ на достойное вознаграждение. Так, непосредственно в Конституции РФ закреплено, что каждый имеет право на труд в условиях, отвечающих требованиям безопасности и гигиены, а также и на вознаграждение за труд без какой бы то ни было дискриминации и не ниже установленного федеральным законом минимального размера оплаты труда (ст. 37 Конституции).

Для целей реализации конституционного права граждан на получение зарплаты не ниже МРОТ в статье 133 Трудового кодекса (далее — ТК) также определено, что месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда. В то же время в соответствии с частью 11 статьи 133.1 ТК в том случае, если в регионе установлен свой МРОТ, зарплата за полностью отработанный месяц не может быть ниже этого регионального МРОТ. Исключением является только один случай — работодатель отказался присоединиться к соглашению по региональному МРОТ (ч. 3 ст. 133 и ч. 9 ст. 133.1 ТК).

Обратите внимание! Размер минимальной заработной платы в субъекте РФ не может быть ниже МРОТ, установленного федеральным законом (ст. 133.1 ТК).

Иными словами, Трудовым кодексом предусмотрено два вида МРОТ — федеральный и региональный. При этом, если в регионе установлен свой собственный МРОТ, то при установлении зарплаты сотрудникам именно на него и должны ориентироваться работодатели. Правда при одном условии — региональный МРОТ обязательно должен превышать федеральный МРОТ.

Таким образом, в связи с увеличением с 1 июля 2017 года размера федерального МРОТ возможно возникновение следующих ситуаций:

Новый федеральный МРОТ (7 800 руб.) не превышает установленный в регионе "зарплатный" минимум.

К примеру, в Москве минимальный размер заработной платы составляет 17 561 руб. (постановление Правительства Москвы от 6 сентября 2016 г. N 551-П). Соответственно, поскольку новый федеральный МРОТ значительно меньше московского МРОТ, то у столичных работодателей не возникает обязанность довести зарплату работников до нового МРОТ.

Новый федеральный МРОТ равен региональному значению минимального размера оплаты труда.

Эта ситуация аналогична предыдущей. То есть повышать зарплату в обязательном порядке работодателям не придется. Естественно, мы говорим только о тех из них, кто и до этого момента в силу требований законодательства выплачивал своим сотрудникам зарплату не ниже регионального МРОТ.

Новый федеральный МРОТ превысил размер региональной "минималки".

При таких обстоятельствах работодатель уже не сможет при установлении размера зарплаты своим сотрудникам ориентироваться на региональный МРОТ. Ведь в данном случае нарушено требование ТК — региональный МРОТ не может быть ниже федерального. Соответственно, компании придется пересмотреть размер оплаты труда сотрудников, которые ранее, то есть до 1 июля 2017 года, получали по минимуму.

"Трудовая" ответственность

За установление зарплаты ниже размера, предусмотренного трудовым законодательством, установлены административные штрафы (ч.

Приказ об установлении доплаты к зарплате работника по инициативе организации

6, 7 ст. 5.27 КоАП). За такое правонарушение выносится предупреждение или налагается штраф на должностных лиц в размере от 10 до 20 тысяч рублей; на ИП — от 1 до 5 тысяч рублей; на юрлиц — от 30 до 50 тысяч рублей.

В том случае, если указанное правонарушение совершено компанией (ИП) ранее подвергнутой административному наказанию за аналогичное правонарушение, размеры штрафных санкций заметно возрастут. Так, должностным лицам уже будет грозить штраф в размере от 20 до 30 тысяч рублей либо дисквалификация на срок от 1 года до 3 лет; ИП это "удовольствие" обойдется в 10 — 30 тысяч рублей, а юрлицо оштрафуют на 50 — 100 тысяч рублей.

Состав зарплаты — равнение на МРОТ

Необходимо отметить, что сам по себе тот факт, что оклад сотрудника не "дотягивает до МРОТ (федерального или регионального), вовсе не означает, что его работодатель автоматически становится нарушителем трудового законодательства.

Дело в том, что в соответствии со статьей 129 Трудового кодекса в состав заработной платы включаются:

— вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы (оклад);

— компенсационные выплаты (доплаты и надбавки компенсационного характера за работу во вредных условиях, в районах Крайнего Севера и т.п.);

— стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные подобные выплаты).

Отдельно имеет смысл остановиться на "северных" компаниях. Последняя судебная практика свидетельствует о том, что с МРОТ им надлежит сравнивать зарплату своих работников с учетом районных коэффициентов и других доплат (см. определения ВС от 19 сентября 2016 г. N 51-КГ16-10, от 8 августа 2016 г. N 72-КГ16-4). Судьи указали, что положениями действующего трудового законодательства не предусмотрено условие, согласно которому размер оклада как составной части месячной заработной платы не может быть ниже МРОТ. В силу статьи 133 ТК обязательным условием при начислении ежемесячной заработной платы работнику, полностью отработавшему за этот период норму рабочего времени и выполнившему нормы труда (трудовые обязанности), является установление ее размера не ниже МРОТ. В рассматриваемом деле зарплата работников с учетом "северной" надбавки превышала МРОТ. Поэтому ничего доплачивать своим сотрудникам компания не должна.

Обратите внимание! Из положений статьи 133.1 ТК прямо следует, что минимальный размер оплаты труда устанавливается в расчете на календарный месяц и распространяется на зарплату работника, который полностью отработал за месяц норму рабочего времени и выполнил норму труда. Соответственно, если работник оформлен на неполный рабочий день, то его зарплата вполне может быть ниже МРОТ. Главное, чтобы при пересчете ее на полную ставку полученная сумма не была меньше МРОТ (регионального или минимального — в зависимости от того, какой из них больше).

Как провести повышение зарплаты

С тем чтобы зарплата сотрудников соответствовала новому МРОТ на 1 июля 2017 года, работодателям необходимо заблаговременно произвести определенные действия. Причем существует несколько вариантов решения проблемы.

Так, можно повысить работникам оклад. Надо сказать, что это, пожалуй, наименее удачный способ довести зарплату сотрудников до МРОТ. Как минимум придется внести изменения в штатное расписание, составить и подписать дополнительное соглашение к трудовому договору с работниками и т.п. (ст. 72 ТК).

Учитывая, что законодатель планомерно и регулярно повышает размер МРОТ (как на федеральном уровне, так и на региональном), имеет смысл, что называется, пойти иным путем. В частности, как вариант в положении об оплате труда следует предусмотреть выплату доплаты к начисленной зарплате сотрудникам в случае, если таковая из расчета за полностью отработанный месяц окажется меньше величины МРОТ (федерального или регионального). Единственное, что не забудьте отразить в документах, — в любом случае в трудовом договоре, оформленном с каждым из сотрудников, должна быть ссылка на это положение.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Приказ об установлении надбавок работникам. Бланк

ТК РФ каждому работодателю необходимо организовать:

- проведение ежемесячного сравнения начисленной зарплаты каждого сотрудника с актуальным МРОТ;

- исчисление доплаты до МРОТ (если зарплата оказалась ниже);

- выплату исчисленной суммы доплаты сотрудникам.

Для достижения этой цели у работодателя есть несколько способов:

- ежемесячно по расчетам бухгалтерии издавать приказ о доплате до МРОТ с указанием конкретных сотрудников и суммы причитающейся им доплаты;

- оформить единожды распоряжение (приказ), предусматривающее(-ий) для расчетчиков зарплаты обязательные ежемесячные процедуры: сравнение начисленной зарплаты с МРОТ и определение суммы доплаты;

- включить раздел о доплате до МРОТ во внутренний локальный акт (в коллективный договор, положение об оплате труда и др.)

Как оформить приказ о доплате до МРОТ, расскажем далее.

Правила назначения доплаты до минимального размера оплаты труда

Внимание

С 2019 года порядок определения МРОТ подлежит корректировке: с этого дня он должен будет равняться величине прожиточного минимума для населения трудоспособного возраста в целом по России, исчисленного за II квартал предыдущего года. То есть в 2019 году МРОТ будет равняться размеру прожиточного минимума за II квартал 2018 года.

Согласно статье 133 ТК РФ месячная оплата труда работника, который полностью отработал положенную норму рабочего времени и, соответственно, выполнил в полном объеме свои трудовые обязанности, не может быть менее МРОТ. Виды МРОТ Статья 133.1 ТК РФ дает право субъектам РФ устанавливать МРОТ в размере, отличном от федерального.

В этом случае МРОТ должен быть установлен трехсторонним соглашением, заключенным между представителями работников и предпринимателей с участием представителей региональной власти.

Порядок доплаты до мрот в 2018 году (нюансы)

Когда оформлять доплату до МРОТ Принимая новых работников в штат каждое предприятие ориентируется и неукоснительно соблюдает трудовое законодательство в части заработной платы, времени ее выплаты, по уровню соответствия с минимальным предельным уровнем МРОТ. С момента издания приказа о назначении на должность сотрудник имеет право на достойное вознаграждение, которое не может быть ниже установленного регламентом субъекта.

Следовательно, если доход за полный отработанный период времени, за выполненный по нормам объем работ или тарифная ставка ниже МРОТ разницу необходимо начислить и выплатить в ближайший день выдачи зарплаты. При наступлении у сотрудников страхового случая, в расчетах среднего заработка МРОТ также регулирует размеры пособий по временной нетрудоспособности, по беременности и родам, а также по уходу за ребенком.

Доплата до мрот с 2018 года

- средства федерального, регионального или местного бюджета (для бюджетных организаций);

- средства работодателей (для остальных организаций).

Если окажется, что ваши сотрудники не получают доплату до МРОТ, отработав полную норму рабочего времени за месяц, и компания, и руководитель могут подвергнуться штрафу, предусмотренному ст.5.27 КоАП.

Что нужно оформить на предприятии, чтобы доплата вовремя рассчитывалась и выплачивалась сотрудникам, расскажем далее. Как работодателю организовать доплату? В целях исполнения требований ст.

К отказу при этом их руководство должно приложить протокол консультаций представителей организации и работников компании (профсоюза), а также предложения по срокам и мерам, которые фирма собирается предпринять для повышения заработной платы до уровня регионального МРОТ.

Доплата до уровня мрот с целью соблюдения требований законодательства

В избранноеОтправить на почту Приказ о доплате до МРОТ — образец 2018 года вы найдете в нашем материале. Из него вы также узнаете об алгоритме расчета суммы доплаты и иных связанных с данной темой нюансах.

Приказ об установлении персональной надбавки

Как связаны МРОТ и зарплата? Когда надо доплачивать до МРОТ и как правильно доплатить? Как работодателю организовать доплату? Как оформить приказ об установлении доплаты? Итоги Как связаны МРОТ и зарплата? Прежде чем представить вам образец приказа об установлении доплаты до МРОТ, выясним взаимосвязь зарплаты с МРОТ (минимальным размером оплаты труда). МРОТ и зарплата взаимосвязаны между собой достаточно тесно.

По нормам ст. 133 ТК РФ зарплата сотрудника за 1 месяц не может быть ниже МРОТ. При этом сотрудник должен отработать месячную норму рабочего времени и выполнить свои трудовые обязанности (норму труда).

Приказ о доплате до мрот — образец 2018 года

В том случае, если организация в течение 1 месяца не отказывается от исполнения регионального соглашения, она считается принявшей его условия по умолчанию. Соответственно, с момента официального опубликования данного соглашения организации необходимо будет платить своим сотрудникам заработную плату исходя из регионального МРОТ, а не федерального. Учет рабочего времени для расчета доплаты до МРОТ в 2018 году Практикам необходимо помнить, что при проведении доплат до МРОТ порядок зависит от количества отработанного времени. Согласно статье 91 ТК РФ под рабочим временем понимаются периоды, в течение которых работник должен исполнять свои трудовые обязанности.

Норма рабочего времени не должна превышать 40 часов в неделю. При этом важно помнить, что для ряда категорий трудящихся (несовершеннолетних, инвалидов, работающих во вредных условиях и т.

д.) норма рабочего времени сокращена.

Важно

МРОТ в 2018 году — виды, размер, нормативная база Учет рабочего времени для расчета доплаты до МРОТ в 2018 году Как оформить и правильно сделать доплату до МРОТ? Порядок и пример расчета МРОТ в 2018 году — виды, размер, нормативная база Согласно статье 3 закона «О минимальном…» от 19.06.2000 № 82-ФЗ минимальный размер оплаты труда — это условная величина, которая используется для регулирования размеров оплаты труда и назначения пособий или иных социальных выплат из фонда обязательного социального страхования. При этом применение МРОТ в других целях законодательно запрещается.

Ввиду положений статьи 1 ФЗ № 82 величина МРОТ устанавливается только федеральным законом. С 01.01.2018 его месячный размер равняется 9 489 руб., с 01.05.2018 он повышается до 11 163 руб.

Как в положении об оплате труда прописать доплату до мрот

Так, согласно статье 92 ТК РФ, для лиц в возрасте от 16 до 18 лет норма не должна превышать 35 часов в неделю. Соответственно, работнику данной категории достаточно в течение недели отработать только 35 часов, чтобы его оплата труда была не менее МРОТ. В то же время любой сотрудник, согласно статье 93 ТК РФ, по соглашению с организацией может работать на условиях неполного рабочего времени. В этом случае часть 3 указанной статьи обязывает работодателя рассчитывать оплату труда пропорционально фактически отработанному времени.

Инфо

МРОТ в данной ситуации должен применяться аналогично. То есть, к примеру, для сотрудника, работающего на 0,5 ставки, он должен составлять половину установленного ФЗ № 82.

Применение МРОТ для сдельщиков Помимо почасовой оплаты на практике может применяться и сдельная, размер которой зависит от фактической выработки.

ТК РФ условия оплаты труда (в том числе размер тарифной ставки или оклада (должностного оклада) работника, доплаты, надбавки и поощрительные выплаты) являются обязательными для включения в трудовой договор условиями. В соответствии с ч. 1 ст. 135 ТК РФ заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда.

Системы оплаты труда, включая размеры тарифных ставок, окладов (должностных окладов), доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, системы доплат и надбавок стимулирующего характера и системы премирования, устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права (ч. 2 ст. 135 ТК РФ).

Персональная надбавка

Похожие публикации

Такого понятия, как персональная надбавка, нет в законодательных актах, но вывод о ее законности можно сделать из статьи 135 ТК РФ, которая разрешает работодателям устанавливать любые надбавки и доплаты своим работникам.

Персональная надбавка к окладу: обоснование

Персональные надбавки к базовому должностному окладу могут быть предусмотрены в следующих документах:

- локально-нормативных документах, регулирующих начисление заработной платы и премий;

- трудовом договоре конкретного сотрудника.

В локально-нормативных актах, как правило, надбавки прописываются без привязки к конкретному человеку. Они устанавливаются за определенную работу или заслуги. Если указана персональная надбавка в трудовом договоре конкретного работника, то она распространяется только на него.

Персональные надбавки используются для достижения следующих целей:

- оплата работнику за выполнение поручений, не связанных с должностной инструкцией;

- мотивация и поощрение отдельных сотрудников.

Персональные надбавки могут носить как постоянный, так и разовый характер. То есть они могут выплачиваться постоянно, либо начисляться только в том месяце, когда работник выполняет дополнительную работу.

Все эти нюансы должны быть прописаны в приказе, которым работнику назначают персональную надбавку.

Приказ о персональной надбавке: образец

Приказ о персональной надбавке устанавливает ее для конкретного работника. Его необходимо издавать, даже если надбавка прописана в трудовом договоре. Это нужно для того, чтобы бухгалтерия имела основания для начисления надбавки, поскольку трудовой договор является документом, содержащим персональные данные, и поэтому доступ к нему имеет ограниченное количество лиц.

Приказ составляется в произвольной форме, на бланке организации. Он должен содержать следующие реквизиты:

- Дата и номер приказа;

- ФИО работника, которому устанавливается надбавка;

- Вид и размер надбавки;

- Порядок ее начисления;

- Период, на который она устанавливается;

- Документ на основании, которого она начисляется;

- Подпись руководителя;

- Подпись работника об ознакомлении с приказом.

Также можно составить приказ и на унифицированном бланке Т-11 или Т-11а, особенно если приказы составляются в специализированной кадровой или бухгалтерской программе.

Такой приказ нужно хранить только 5 лет, но на практике лучше сохранить его до проведения налоговой проверки, чтобы доказать обоснованность отнесения этих сумм на расходы по зарплате. А если надбавка установлена работнику постоянно, то копию с приказа можно поместить в его личное дело.

За что можно установить персональную надбавку

Критерии, по которым устанавливается персональная надбавка, определяются администрацией предприятия.

Она может быть установлена:

- за достижение определенных трудовых показателей (объем выручки, расширение круга должностных обязанностей, полезная инициатива работника и т.д.);

- за выполнение разовых поручений, не входящих в должностную инструкцию работника;

- за постоянное выполнение различных поручений и заданий;

- за стаж;

- за работу в особых условиях и т.д.

Фактически персональной надбавкой можно даже назвать доплату за совмещение должностей или премию. Единственно, ее нежелательно использовать для тех выплат, которые регламентированы законодательством (оплата ночных, праздничных, сверхурочных).

Снимается персональная надбавка следующим образом:

- если она была разовой, то ее выплату прекращают сразу после начисления. Дополнительных оснований для этого ненужно;

- если надбавка была установлена на неопределенный период, то ее снимают путем издания соответствующего приказа, в котором указывают основание и срок прекращения доплаты.

Работника обязательно нужно будет ознакомить с данным приказом.

Виды персональных надбавок

Персональная надбавка к заработной плате может быть следующих видов:

- твердая денежная сумма, которая плюсуется к основной зарплате работника;

- процентное соотношение от установленной суммы (оклада, полной заработной платы, премии и т.д.)

Причем одному работнику может быть установлено сразу несколько видов надбавок, как процентных, так и в твердой денежной сумме.

Персональная надбавка к заработной плате – это денежная сумма, которая может быть выражена как в твердой денежной сумме, так в процентном соотношении. Она устанавливается внутренними документами компании или трудовым договором конкретного работника. Помимо этого, издается приказ о надбавке, который служит основанием для ее начисления при расчете зарплаты.

Скачать бланк унифицированной формы Т-11 для приказа о персональной надбавке и посмотреть пример ее заполнения можно здесь.

No related posts.