Программа страхования финансовый резерв втб 24

Содержание

- 1 О программе

- 2 Условия программы

- 3 Порядок оформления

- 4 Как отказаться

- 5 Выгодно ли оформлять страховку

- 6 Отзывы

- 7 Зачем заключается страховой договор при оформлении кредита

- 8 Что значит для банка и заемщика страхование кредита

- 9 Как банк зарабатывает на страховке

- 10 Возврат страховки по кредиту ВТБ

- 11 Законодательная основа страхования

- 12 Изучаем свои права

- 13 Возвращать деньги по страховке или нет

- 14 Как расторгнуть договор страхования

- 15 Способы возврата денег

- 16 Условия возврата средств при досрочном расторжении страхового соглашения

- 17 Размеры страховой суммы

- 18 Отказ от коллективного страхования ВТБ Лайф

- 19 Возврат финансового резерва по программе Лайф ВТБ 24

- 20 Сотрудник банка не предупредил о страховке и не хочет принимать заявление на отказ

- 21 Стоит ли разбираться со страховкой?

Всем клиентам банка ВТБ, оформляющим потребительский кредит наличными, предлагается оформить страхование Финансовый резерв, которое защитит жизнь и здоровье заемщика и поможет исполнить обязательства перед банком в случае непредвиденных ситуаций. Для заключения страхового договора достаточно сообщить кредитному специалисту о соответствующем желании в процессе оформления кредита.

О программе

В ВТБ 24 можно взять потребительский займ на следующих условиях:

- сумма – до 5 млн. рублей;

- срок – до 7 лет;

- процентная ставка – от 11 % годовых.

В процессе выдачи кредита банк рассчитает ежемесячный платеж и выдаст гражданину график платежей, в соответствии с которым и должно будет производиться погашение долга.

Но в жизни могут возникнуть ситуации, при которых покрытие долговых обязательств становится невозможным или затрудненным. Тогда на помощь приходит программа страхования “Финансовый резерв”, объектом по которой являются имущественные интересы, связанные с:

- причинением ущерба жизни и здоровью застрахованного;

- неполучением ожидаемых доходов, которые застрахованный мог бы получить при обычных (планируемых) условиях.

Внимание! Программа страхования “Финансовый резерв” предлагается кредитными специалистами банка ВТБ всем клиентам, но оформлять или не оформлять – решают последние. Отказ от страховки не влияет на решение банка о предоставлении потребительского займа.

Суть продукта “Финансовый резерв” в следующем:

- заемщик оформляет потребительский займ;

- далее заключает договор страхования на страховую сумму, равную размеру остатка ссудной задолженности по кредиту;

- наступает страховой случай, и заемщик подтверждает документально его наступление;

- страховщик погашает задолженность перед кредитором, тем самым освобождая заемщика от необходимости самостоятельного исполнения обязательств.

Коллективное или индивидуальное

Из заявления, которое подается заемщиком в целях заключения страхового договора, становится ясно, что страхование финансовый резерв – коллективное, а значит, субъекты правоотношений несколько иные, чем при индивидуальном страховании:

- застрахованным лицом признается заемщик по потребительскому кредиту;

- страхователем является банк ВТБ;

- страховщиком выступает СК ВТБ Страхование.

Условия программы

Основные условия страхования следующие:

| Условие | Значение |

| Территория действия коллективной страховки | В силу п. 5.5. Особых условий страхования по страховому продукту “Финансовый резерв” (далее – Особые условия), по риску “Потеря работы” – территория РФ, по остальным рискам – весь мир |

| Минимальный возраст застрахованного лица | 18 лет на дату оформления страховки |

| Максимальный возраст застрахованного лица | По договору страхования “Лайф +” – не более 80 лет, по продукту “Профи” – не свыше 55 лет |

| Кто не принимается на страхование | Застрахованными лицами не могут быть те, кто стоит на учете в наркологическом или психоневрологическом диспансере, те, у кого уже есть группа инвалидности, а также лица, страдающие онкологией или сахарным диабетом |

| Исключения из страхового покрытия | Страховщик по договору коллективного страхования не покроет долговые обязательства застрахованного лица перед кредитором во многих случаях – например, если смерть или инвалидность наступили в результате умышленных действий заемщика, либо при его нахождении в состоянии алкогольного (наркотического) опьянения, либо в результате воздействия радиации |

Риски и тарифы

Перечень застрахованных рисков зависит от вида продукта, который решил оформить гражданин.

Так, в соответствии с п. 4.4.1. Особых условий, по направлению “Лайф +” защита будет действовать от следующих рисков:

- смерть застрахованного в результате несчастного случая или заболевания (НС и З);

- инвалидность, наступившая в результате НС и З;

- госпитализация в результате НС и З;

- травма.

Если гражданин выберет направление “Профи”, то застрахованы будут следующие риски:

- смерть из-за НС и З;

- инвалидность из-за НС и З;

- временная нетрудоспособность, наступившая в результате НС и З;

- потеря работы.

В силу п. 5.3. Особых условий, размер страховой премии определяет страховщик (ВТБ Страхование), исходя из совокупности данных факторов:

- размер страховой суммы (то есть остаток задолженности по кредиту);

- срок действия договора (то есть плановый срок выплаты кредита согласно кредитному договору);

- степень страхового риска.

При этом страховую премию уплачивает страхователь (банк). Заемщик же (застрахованный) вносит так называемую плату за страхование, которая включает в себя:

- вознаграждение банку за присоединение к коллективной страховке;

- компенсацию расходов банка по уплате страховой премии страховщику.

Порядок оформления

Оформить страхование Финансовый резерв заемщик может сразу после одобрения заявки по потребительскому кредиту.

Важно! Все, что нужно – это сообщить кредитному менеджеру о соответствующем желании. Предоставлять дополнительные документы не потребуется – достаточно будет тех, которые подаются в рамках потребительского кредитования.

Любые вопросы по поводу порядка, места, сроков оформления, действующих условий, тарифов, можно задать по бесплатным телефонам “горячих” линий:

- СК ВТБ Страхование – 8 (800) 100 – 44 – 40;

- банк ВТБ – 8 (800) 100 – 24 – 24.

Как отказаться

Гражданин имеет полное право в любое время после присоединения к коллективному страхованию расторгнуть соответствующие правоотношения, написав письменное заявление страхователю (банку). Возможность отказаться в любое время предусмотрена законодательно в ч. 2 ст. 958 ГК и не может быть отнята ни при каких условиях.

А вот возможность возврата премии, если гражданин отказывается от страховки, будет зависеть от положений:

- закона;

- Правил страхования;

- страхового договора.

Внимание! По закону (ч. 1 ст. 958 ГК) предусмотрено только 1 основание для возврата премии – вероятность наступления страхового случая стала равна нулю. Например, заемщик ушел из жизни, и его смерть не была признана страховым случаем.

Что касается возврата премии по продукту финансовый резерв Профи или Лайф + в “период охлаждения”, то он будет возможен, если это указано в Правилах страхования или страховом договоре. Указание ЦБ № 3854-У от 20. 11. 2015 года “О минимальных…” (далее – Указание № 3854-У) в данном случае не применяется, так как оно распространяет свое действие на возврат премии в первые 14 дней только, если страхователем является физлицо.

Судебная практика

Судебная практика неоднозначная. Суды выносят решения по спорным ситуациям как в пользу заемщиков, так и банков (страховых компаний).

Показательным является случай, когда один из жителей Новосибирска, оформивший в банке ВТБ 19 апреля 2017 года потребительский кредит на сумму чуть более 1 млн. рублей и, одновременно с этим, страховку “Финансовый резерв”, впоследствии отказался от договора страхования в “период охлаждения” и получил отказ от банка в возврате премии.

Гражданин обратился в Железнодорожный райсуд Новосибирска, где его исковые требования не были удовлетворены. Но апелляция не согласилась с вердиктом районного суда и обязала ООО СК ВТБ Страхование соблюдать требования Указания № 3854-У, в связи с чем с СК была взыскана не только страховая премия, но и компенсация морального ущерба, а также судебные расходы.

Есть и случаи, когда суды становятся не на сторону заемщиков – см., например, Решение Орджоникидзевского районного суда г. Новокузнецка № 2-563/2017 от 16 мая 2017 года.

Выгодно ли оформлять страховку

Оформлять страховой полис по программе “Финансовый резерв” одновременно и выгодно, и нет:

- выгодно потому, что в пользу банка не придется выплачивать большую сумму денежных средств в случае наступления страхового случая – это сделает СК;

- не выгодно потому, что приходится много переплачивать – сама страховая премия, да еще и комиссионное вознаграждение банку.

Отзывы

Отзывы клиентов о страховании финансовый резерв Лайф или Профи противоречивые, но зачастую имеют негативный окрас.

Вот один гражданин пишет о том, как его жену – постоянную клиентку ВТБ – обманул менеджер банка, навязав страховку и гарантировав, что от нее можно отказаться в “период охлаждения”– с перерасчетом графика платежей по кредиту. Однако потом выяснилось, что вернуть премию невозможно. Либо гражданин что-то понял не так, либо банк просто решил пойти ему “навстречу”, но впоследствии отзыв был дополнен тем, что проблема все же разрешилась в пользу клиента.

Вот еще один гражданин пишет, как ему навязали страховку, от которой он решил отказаться впоследствии, направив соответствующее заявление на электронную почту страховщика. Однако в установленные Правилами страхования сроки денежные средства так и не поступили на расчетный счет гражданина.

А вот еще одно физическое лицо пишет, какие финансовые убытки оно претерпело из-за отказа в возврате премии после досрочного погашения займа уже через 4 месяца после его взятия. Кроме этого, при оформлении страхования “Финансовый резерв” ему даже не вручили страховой полис.

Итак, в рамках продукта “Финансовый резерв” в ВТБ гражданам предоставляется возможность переложить на плечи СК гашение задолженности перед банком в случае получения травмы, ухода из жизни, наступления инвалидности или потери работы.

Есть какие-либо вопросы? Решить их не составит большого труда – нужно просто написать нашему дежурному юристу в чат.

Ваши лайки, комментарии и репосты – гарантия ежедневного обновления нашего сайта новыми интересными материалами о страховании.

Далее читайте интересный материал о возврате страховки ВТБ.

Возврат страховки ВТБ и изменения в заявлении Финансовый резерв в июле 2018 г.

Меня зовут Трофимов Денис. «ЮРИДИЧЕСКАЯ КОМПАНИЯ «ГРАНИ РИСКА». Статья подготовлена 14.08.2018 г.

В данной статье я подробно расскажу, какие произошли изменения в июле 2018 г. в тексте заявления на включение в число участников программы коллективного страхования в рамках страхового продукта «Финансовый резерв» в банк ВТБ (ПАО).

Вы получите ответы на следующие вопросы. Как изменения повлияют на возврат страховки ВТБ «Финансовый резерв»? Как изменения повлияли на условия страхования «Финансовый резерв»?

Для кого предназначено данная информация (кому стоит тратить свое время и читать данную статью): всем, кто берет или собирается брать потребительский кредит в банке ВТБ.

Информация будет полезна клиентам, которые будут возвращать страховку ВТБ «Финансовый резерв», так как статья содержит полезную информацию по возврату страховки ВТБ.

Информация будет полезна клиентам, которые думают оставлять или нет страховку ВТБ «Финансовый резерв» себе, так как статья содержит описание условий страхования и поможет определиться клиентам в своем выборе.

Записаться на консультацию

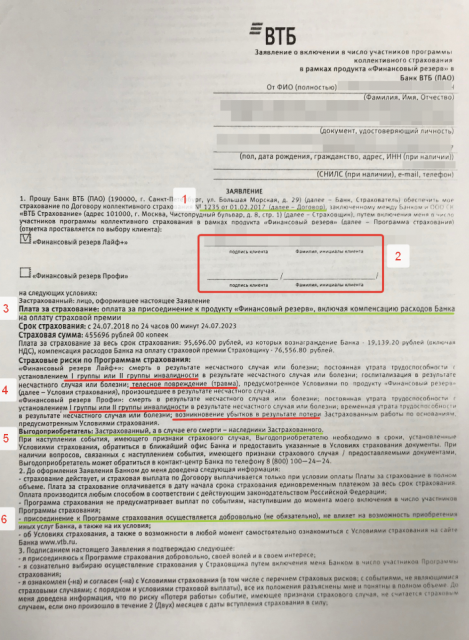

В статье Вы видите на слайдах цифры. Каждая цифра означает изменение в тексте заявления о включении в число участников программы коллективного страхования «Финансовый резерв». Итак, начнем!

- В пункте 1 заявления на страхование добавлен номер и дата договора страхования, заключенного между Банком ВТБ и страховой компанией «ВТБ Страхование». На возврат страховки ВТБ Финансовый резерв данное изменение не влияет. На условия страхования также данное изменение не влияет.

- Напротив названий программ «Финансовый резерв Лайф+» и «Финансовый резерв Профи» добавлены поля: «подпись клиента» и «Фамилия, инициалы клиента». На возврат страховки ВТБ Финансовый резерв данное изменение не влияет. На условия страхования также данное изменение не влияет.

- Добавлено в пункт 1 заявления на страхование поле «Плата за страхование» с расшифровкой данного термина. На возврат страховки ВТБ Финансовый резерв данное изменение не влияет. На условия страхования также данное изменение не влияет.

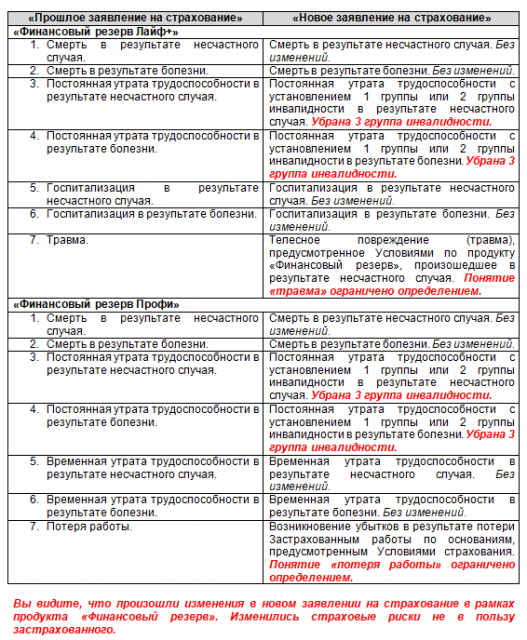

- Давайте сравним страховые риски (от чего страхуются заемщики) в прошлом заявлении на страхование со страховыми рисками, которые перечислены в новом заявлении на страхование.

5. Поле «Выгодоприобретатель» без изменений. Просто обратите на него внимание и посмотрите, кто получает страховую выплату при наступлении страхового случая.

Записаться на консультацию

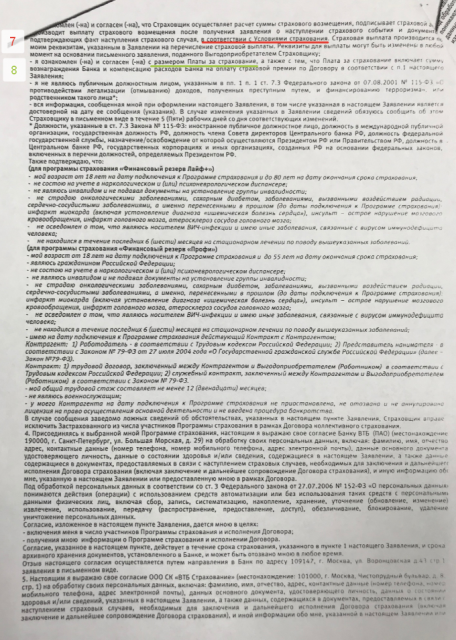

6. Посмотрите внимательно на пункт 2 заявления на страхование «Финансовый резерв». Давайте процитируем третий абзац данного пункта: «До оформления заявления Банком до меня доведена следующая информация: присоединение к Программе страхования осуществляется добровольно (не обязательно), не влияет на возможность приобретения иных услуг Банка, а также на их условия». Это один из моих любимых пунктов в заявлении на страхование! Необходимо помнить о данном пункте, когда Вы услышите, что при возврате страховки ВТБ «Финансовый резерв» Банк увеличит процентную ставку по кредиту и т.п. В соответствии с данным пунктом, Вы можете вернуть страховку ВТБ и это никак не повлияет на условия кредитования. Очень хорошо, что данный пункт не был исключен из текста заявления на страхование «Финансовый резерв».

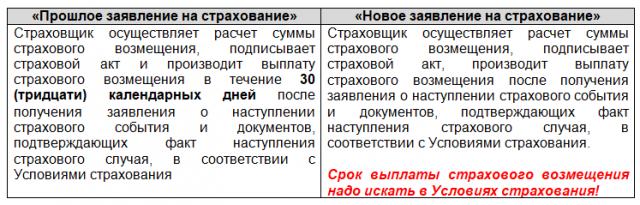

7. Из пункта 2 заявления на страхование «Финансовый резерв» убрали срок выплаты страхового возмещения. В прошлой редакции заявления на страхования был указан срок выплаты страхового возмещения: «Страховщик осуществляет расчет суммы страхового возмещения, подписывает страховой акт и производит выплату страхового возмещения в течение 30 (тридцати) календарных дней после получения заявления о наступлении страхового события и документов, подтверждающих факт наступления страхового случая, в соответствии с Условиями страхования». В новом заявлении данная формулировка выглядит так: «Страховщик осуществляет расчет суммы страхового возмещения, подписывает страховой акт, производит выплату страхового возмещения после получения заявления о наступлении страхового события и документов, подтверждающих факт наступления страхового случая, в соответствии с Условиями страхования». На возврат страховки ВТБ Финансовый резерв данное изменение не влияет. На условия страхования данное изменение влияет (теперь срок выплаты страхового возмещения надо искать в Условиях страхования).

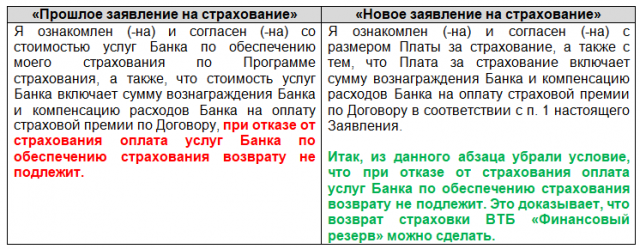

8. Давайте рассмотрим положительное изменение в новом заявлении на страхование «Финансовый резерв», которое свидетельствует о том, что вернуть страховку ВТБ «Финансовый резерв» стало возможно. Разберем один из абзацев пункта 2 нового заявления на страхование. Смотрите скрин.

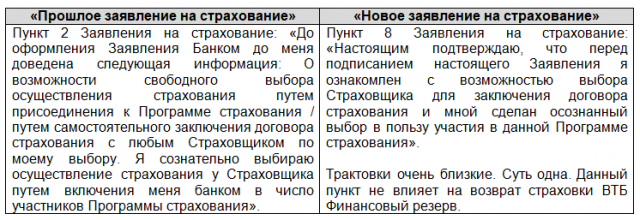

9. В новое заявление на страхование «Финансовый резерв» добавлен 8 пункт: «Настоящим подтверждаю, что перед подписанием настоящего Заявления я ознакомлен с возможностью выбора Страховщика для заключения договора страхования и мной сделан осознанный выбор в пользу участия в данной Программе страхования». Мне не совсем данный пункт нравиться, хотя он не влияет на возврат страховки ВТБ, так как не отменяет Указание ЦБ РФ от 20.11.2015 № 3854-У и определение Верховного суда РФ по делу №49-КГ17-24 от 31.10.2017 г. Давайте сравним прошлую редакцию и настоящую.

9. В новое заявление на страхование «Финансовый резерв» добавлен 8 пункт: «Настоящим подтверждаю, что перед подписанием настоящего Заявления я ознакомлен с возможностью выбора Страховщика для заключения договора страхования и мной сделан осознанный выбор в пользу участия в данной Программе страхования». Мне не совсем данный пункт нравиться, хотя он не влияет на возврат страховки ВТБ, так как не отменяет Указание ЦБ РФ от 20.11.2015 № 3854-У и определение Верховного суда РФ по делу №49-КГ17-24 от 31.10.2017 г. Давайте сравним прошлую редакцию и настоящую.

Вывод по сравнению старого и нового заявления на включение в число участников программы коллективного страхования в рамках страхового продукта «Финансовый резерв» в Банк ВТБ (ПАО):

- Убрана 3-я группа инвалидности из страховых рисков (ухудшение условий страхования).

- В страховых рисках ограничено понятие «травма» (ухудшение условий страхования).

- В страховых рисках ограничено понятие «потеря работы» (ухудшение условий страхования).

- Остался третий абзац пункта 2 заявления на страхование «Финансовый резерв»: «До оформления заявления Банком до меня доведена следующая информация: присоединение к Программе страхования осуществляется добровольно (не обязательно), не влияет на возможность приобретения иных услуг Банка, а также на их условия» (один из самых лучших пунктов для заемщика, который решил вернуть страховку ВТБ «Финансовый резерв»; Вы можете вернуть страховку ВТБ и это никак не повлияет на условия кредитования).

- Из пункта 2 заявления на страхование «Финансовый резерв» убрали срок выплаты страхового возмещения (ухудшение условий страхования). Теперь срок выплаты страхового возмещения надо искать в Условиях страхования.

- Из пункта 2 заявления на страхование «Финансовый резерв» убрали формулировку, что при отказе от страхования оплата услуг Банка по обеспечению страхования возврату не подлежит. Это доказывает, что вернуть страховку ВТБ «Финансовый резерв» можно (улучшение условий для возврата страховки ВТБ).

Оформляя кредит, банки предлагают одновременно подписать страховой договор. Это – не является обязательным условием, за исключением автокредитования и взятия ипотеки. Клиент сам принимает решение. Кредитозаемщикам ВТБ предлагает страхование по программе Лайф.

Каковы условия страхования, можно ли не подписывать страховой договор, как отказаться от кредита Лайф и вернуть вложенные средства волнует многих заемщиков. Все подобные финансовые вопросы требуют скрупулезного изучения.

Зачем заключается страховой договор при оформлении кредита

Получить приличный кредит сегодня можно, предоставив минимальный пакет документов. Но бывают определенные обстоятельства, когда погасить займ, не предоставляется возможным. Можно привести множество причин: болезнь, потеря трудоспособности, перевод на нижеоплачиваемую должность, сокращение, рождение ребенка. Учитывая эти обстоятельства, банки стараются застраховать свои средства от невозврата.

Что значит для банка и заемщика страхование кредита

При невозможности вовремя вернуть кредит, деньги за клиента возмещает кредитное страхование. Это – плюс и для банковского учреждения, и для кредитозаемщика, страховка покрывает задолженность. По этим вопросам страхования по программе Лайф надо обращаться ООО СК ВТБ.

При оформлении займа сотрудник банка рассчитывает ежемесячную сумму, которую необходимо уплатить по страховке. Если заемщик погашает кредит досрочно, страховой полис продолжает действовать. Это, как утверждают банки, – защита на завтрашний день.

Возникает вопрос, не слишком ли дорого? Необходимо ознакомиться с условиями, какие права есть у клиента по программе Лайф ВТБ страхования, как вернуть деньги.

Как банк зарабатывает на страховке

Говоря о размере страхового взноса, сотрудники банка, сильно занижают сумму. Как разобрать, каков размер взноса? По правилам страхования ВТБ 24 Лайф плюс страховка входит в общую сумму займа. На эту сумму и начисляются проценты. Но сумма страхования в графике погашения кредита отдельно не прописывается.

Но узнать ее можно самому. Надо на сайте открыть кредитный калькулятор. Ввести сумму кредита, сроки, указать % ставку, вид платежа, сумму ежемесячного платежа и переплату. Реальная цена страховки будет выше.

Возврат страховки по кредиту ВТБ

Сотрудники банка, оформляя кредит, «правдами и неправдами» стараются навязать клиенту страховку. При подписании договора займа люди подписывают и страховое соглашение. Но при досрочной выплате кредита многие интересуются, как вернуть средства по программе Лайф ВТБ страхование.

Возврат страховой премии осуществляется согласно действующему законодательству. Перед тем, как принять решение, необходимо изучить условия по страховому полису, свои права, что гласит закон, и только потом действовать. Существуют нюансы, по которым процедуру возврата средств невозможно осуществить.

Законодательная основа страхования

Если клиенту говорят, что страхование кредита обязательно, — это неправда. Согласно закону банки должны страховать только при предоставлении кредита на покупку авто и по ипотеке. Во всех остальных вариантах – страхование является добровольным.

Изучаем свои права

Финансовая грамотность в этих вопросах поможет действовать правильно. Какие права есть у клиента:

- Кредитозаемщик вправе расторгнуть соглашение по страхованию в течение 5 дней от момента подписания страхового договора. В страховании эти дни носят название «Период охлаждения». При обращении по расторжению соглашения клиент возвращает средства в полном размере.

- Клиент вправе расторгнуть соглашение досрочно, компенсация будет частичная. Необходимо в свободной форме написать заявление, банк обязан вернуть средства в 10-ти дневный период.

Возвращать деньги по страховке или нет

Перед принятием решения о разрыве страхового соглашения необходимо изучить еще ряд вопросов. Разрыв договора невозможен, если вы являетесь участником программы коллективного страхования ВТБ, финансовый резерв Лайф не возвращается.

Процедура может усложниться, если существует запрет на получения денег по страхованию. В этом случае на возврат средств можно рассчитывать после длительных разбирательств.

Как расторгнуть договор страхования

Вы подписали страховой договор, но потом изучили законодательство и свои права и решили вернуть страховку. На это отводится всего 5 дней.

Как вернуть средства по программе Лайф ВТБ 24 страхование:

- Пишем заявление на имя ВТБ банка с указанием номера страхового полиса и расчетного счета. Делаем копию документа, она понадобится, если банк откажет в возврате средств и придется обращаться в суд.

- Передаем заявление лично страховщику. Документ должен быть зарегистрирован.

Заявление можно отправить по почте заказным письмом с уведомлением, на руках будет подтверждение, что банк получил заявление.

Способы возврата денег

Условия возврата страховых средств расписаны в пунктах договора.

Изучив досконально условия ВТБ страхования, финансовый резерв Лайф можно вернуть двумя способами:

- Мирно, написав заявление.

- Обратившись в законодательные органы (суд), если банк отказывается возвратить деньги.

Перечень документов, необходимых для отказа от страхования:

- Страховой полис;

- Договор по кредиту;

- Паспорт;

- Заявление.

Условия возврата средств при досрочном расторжении страхового соглашения

Можно ли расторгнуть раньше срока ВТБ страхование Лайф плюс, условия прописаны в страховом полисе. Эту информацию можно найти на сайте ВТБ. При досрочном расторжении вся сумма по страховке не будет возвращена, клиенту возвращается только часть средств.

Для расторжения клиенту надо самому прийти в отделение банка и написать заявление с указанием номера страхового полиса и счета, на который будут возвращаться средства.

Поскольку при досрочном погашении кредита услуга со стороны страхователя была предоставлена не в полном объеме, банк должен вернуть оставшуюся часть страхового резерва.

Размеры страховой суммы

В полном размере средства будут возвращены, если клиент обратился в ВТБ в 5-ти дневный срок с момента подписания соглашения. Если кредитозаемщик решил отказаться от ВТБ страхования в более поздние сроки, финансовый резерв Лайф возвращается частично.

Отказ от коллективного страхования ВТБ Лайф

Если при оформлении индивидуального страхования клиент может расторгнуть договор и рассчитывать на возврат средств. В коллективном страховании все сложнее. «Период охлаждения» (5 дней) по этой программе не действует.

Можно подать в суд, рассчитывать на положительное решение не стоит. Хотя есть прецеденты, когда суд выносит решение в пользу кредитозаемщика. Без помощи адвокатов, разбирающихся в особенностях кредитного страхования, не обойтись.

Чтобы эти вопросы не возникали в будущем, при подписании договора кредитования лучше сразу отказаться от ВТБ страхование Лайф плюс.

Внимание! При отказе подписать договор страхования, банк может установить более высокую процентную ставку по кредиту.

Возврат финансового резерва по программе Лайф ВТБ 24

Рассмотрим вопрос, можно ли вернуть финансовый резерв без повышения процентной ставки за кредит. Риск повышения процентной ставки при отказе страхования остается. Через суд решить этот вопрос, как показывает практика, не возможно.

Какие шаги нужно предпринять:

- Изучить все кредитные документы по условиям повышения процентной ставки;

- Изучить программу Лайф ВТБ 24 страхование, все условия;

- Оценить экономическую эффективность отказа от страховки с учетом увеличения процентов по кредиту;

- Оформить страховку по другой программе, если понадобится;

- Подготовка документов на возврат по программе Лайф плюс ВТБ 24;

- Подача документов в отделение ВТБ;

- Если банк увеличивает процентную ставку, подаем заявление-претензию, касающуюся необоснованного повышения процентов по займу;

- Подача иска в суд.

Сотрудник банка не предупредил о страховке и не хочет принимать заявление на отказ

Для страхования кредита не требуется письменного заявления, клиент дает согласие в устной форме. Сотрудники банка не акцентируют внимание на страховке, а представляют на подпись весь пакет документов. Часто страховка просто навязывается. Для ее отказа надо написать заявление. Если документ не хотят рассматривать, необходимо уточнить причины отказа.

Основанием может быть:

- Обращение не по месту, заявление подается в то отделение, где заключался договор;

- Договоре страхования прописан пункт о невозможности его расторжения.

Если отказ от страховки и возврат страховой премии не противоречат правилам страхования, финансовый резерв Лайф ВТБ возвращается клиентам. ООО СК ВТБ идет навстречу и выполняет условия соглашения.

Стоит ли разбираться со страховкой?

Каждый клиент должен сам себе ответить, нужна ли ему страховка, какую сумму он хотел бы отдать за страхование займа. Если вы подписали соглашение по страхованию, но хотите отказаться от него, это можно сделать в любое время.

Согласно закону о защите прав потребителя клиент может подать иск в суд:

- Если с момента подписания договора прошло не более 3 лет;

- Закончился период «охлаждения»;

- Кредит погашен;

- При наличии задолженностей по кредиту.

На стороне клиента закон о защите прав потребителя:

- Банк не должен навязывать или утаивать дополнительные услуги;

- Банк не предоставил выбор: страховаться или нет, где оформить страховку;

- Сотрудник банка не предложил вариант кредитования без страховки.

В случае судебных разбирательств клиенту может быть выплачена сумма страховой премии и штраф банку за неисполнения требований законодательства.

No related posts.