Проверяем ндс по оборотно сальдовой ведомости

Содержание

- 1 Как посчитать НДС вручную по ОСВ

- 2 Введение

- 3 Исходные данные

- 4 Проверка данных отчетности

- 5 1.Проверяемые данные

- 6 2.Проверка Раздела 4

- 7 3.Проверка Раздела 3

- 8 4.Итоги проверки

- 9 Резюме

- 10 Проверка НДС

- 11 Проверяем налог самостоятельно

- 12 Проверка НДС: алгоритм действий

- 13 Как проходит сверка НДС налоговыми органами

- 14 Совет 1: Как проверить начисление ндс

- 15 Совет 2: Как проверить правильность начисления ндс

- 16 Совет 3: Как проверить книгу продаж и покупок

- 17 Совет 4: Как вести учет товара в магазинах

- 18 Совет 5: Как не платить авансовые платежи по НДС

- 19 Совет 6: Как избавиться от кредиторской задолженности

Как посчитать НДС вручную по ОСВ

Все организации – плательщики Налога на добавленную стоимость, по итогу квартала в срок до 25 числа обязаны рассчитать сумму налога и подать декларацию. Напомним, что декларация по НДС подается только! в электронном виде. С 01 января 2016 года если декларация предоставлена в бумажном виде она считается не поданной.

Любой бухгалтер по налогам обязан научиться считать НДС по оборотно-сальдовой ведомости (ОСВ).

Ниже распишем как это сделать.

- Проведите с помощью «Помощника по учету НДС» все счет-фактуры (в том числе авансовые).

- Сформируйте ОСВ за квартал.

- Обратите внимание на счет 62.02 – это авансы полученные, данный счет необходимо сверить с ОСВ по счету 76.АВ.

Существует несколько моментов когда с полученных авансов НДС к уплате не исчисляется, это случаи, прописанные в статье 154 НК РФ. Если Ваши операции под действие данной статьи не подпадают, по Дт 76 счета должен числиться НДС с полученных авансов (смотрите обороты по контрагентам в ОСВ Кт 62.02).

- Сформируйте анализ счета 19. В расчет необходимо брать только сумму в корреспонденции с 68 счетом.

Итак расчет: Оборот по Дт 90.03 (налог по реализации) + Оборот по Дт 76.АВ (налог к уплате с авансов полученных) + Оборот по Дт 76.ВА (восстановленный налог с авансов выданных в прошлом периоде) – Оборот по Кт 19 (входящий НДС от поставщика: помните про п.4, описанный выше) – Оборот по Кт 76.АВ (восстановленный НДС с полученных авансов) – Оборот по Кт 76.ВА (налог к вычету с перечисленных авансов)

По итогу этих вычислений у Вас получится сумма Вашего налога.

(если в Вашей организации в этом периоде проводились реализации еще и через 91 счет, необходимо прибавить сумму налога, который прошел по проводке Дт 91.02 Кт 68.02)

/ "Бухгалтерская энциклопедия "Профироста"

09.10.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Введение

На сегодняшний день в Интернете и даже в специализированных журналах можно легко найти информацию о том, как подготовить Декларацию по НДС в программе 1С:Бухгалтерия 8, редакция 3.0. Также, на многих ресурсах опубликованы статьи об организации учета по НДС в данной программе и о существующих в программе проверках ведения учета по НДС и способах поиска ошибок.

Поэтому не будем в статье еще раз подробно описывать принципы организации учета по НДС в 1С:Бухгалтерии 8, напомним лишь основные моменты:

- Для учета по НДС в программе используются внутренние таблицы, которые в терминах 1С называются «Регистры накопления». В этих таблицах содержится намного больше информации, чем в проводках по 19 счету, что позволяет отражать в программе

- При проведении документов программа сначала выполняет движения по регистрам, а уже на основании регистров формирует проводки по 19 и 68.02 счетам;

- Отчетность по НДС формируется ТОЛЬКО по данным регистров. Поэтому, если пользователь вводит какие-либо ручные проводки по счетам учета НДС, не отражая их в регистрах – эти корректировки в отчетности не отразятся.

- Для проверки корректности ведения учета по НДС (в том числе соответствия данных в регистрах и проводках) существуют встроенные отчеты – Экспресс-проверка ведения учета, Анализ учета по НДС.

Однако обычному пользователю-бухгалтеру намного более привычно работать со «стандартными» отчетами по бухгалтерскому учету – Оборотно-сальдовой ведомостью, Анализом счета. Поэтому естественно, что бухгалтеру хочется сопоставить данные этих отчетов с данными в Декларации – проще говоря, проверить Декларацию по НДС по оборотке. И если в организации простое ведение учета по НДС – нет раздельного учета, нет импорта/экспорта, то задача сверки Декларации с бухучетом достаточно проста. Но если в учете НДС появляются какие-то более сложные ситуации – у пользователей уже возникают проблемы сопоставления данных в бухучете и данных в Декларации.

Данная статья призвана помочь бухгалтерам выполнить «самопроверку» заполнения Декларации по НДС в программе. Благодаря этой статье пользователи смогут:

- самостоятельно проверять корректность заполнения Декларации по НДС и соответствие данных в ней данным бухгалтерского учета;

- выявлять места, в которых данные в регистрах программы расходятся с данными в бухучете.

Исходные данные

Итак, для примера возьмем организацию, которая занимается оптовой торговлей. Организация закупает товары как на внутреннем рынке, так и путем импорта. Товары могут быть реализованы по ставкам 18% и 0%. При этом организация ведет раздельный учет НДС.

В первом квартале 2017 года в учете зарегистрированы операции:

- Выданы авансы поставщикам, сформированы счета-фактуры на аванс;

- Получены авансы от покупателей, сформированы счета-фактуры на аванс;

- Приобретены товары под деятельность, облагаемую НДС 18%;

- Приобретены товары под деятельность, облагаемую НДС 0%;

- Приобретены импортные товары, зарегистрирован таможенный НДС;

- Зарегистрирован входящий НДС по услугам сторонних организаций, который должен быть распределен на операции по 18% и 0%;

- Приобретено основное средство по ставке НДС 18%, сумму налога необходимо распределить на операции по разным ставкам НДС;

- Реализованы товары по ставке НДС 18%;

- Реализованы товары под деятельность, облагаемую НДС 0%;

- Часть товаров, по которым НДС по ставке 18% ранее был принят к вычету, реализована по ставке 0% – отражено восстановление НДС, принятого к вычету;

- Отражена отгрузка без перехода права собственности и затем реализация отгруженных товаров;

- Подтверждена ставка 0% для реализаций;

- Выполнены регламентные операции по НДС – сформированы записи книги продаж и покупок, распределен НДС на операции по 18% и 0%, подготовлены записи книги покупок для ставки 0%.

Проверка данных отчетности

1.Проверяемые данные

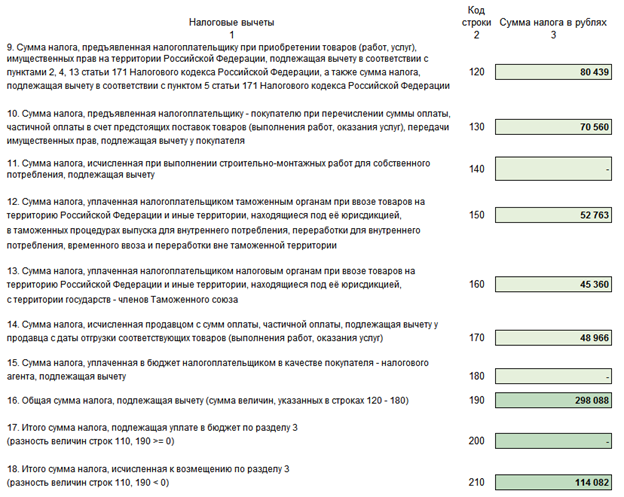

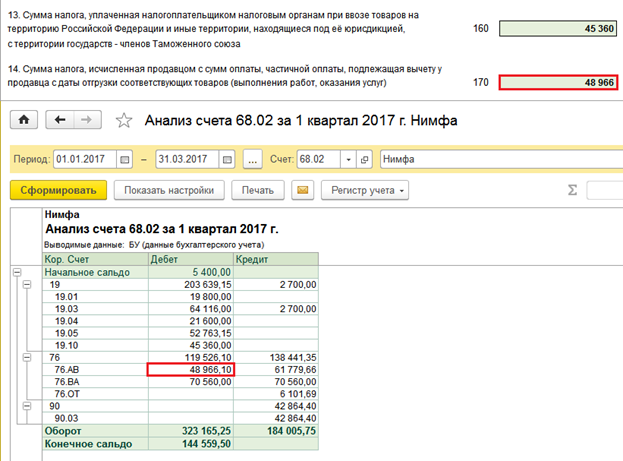

После выполнения всех регламентных операций по НДС, Декларация по НДС заполнена у нас следующим образом:

Приступаем к проверке Декларации.

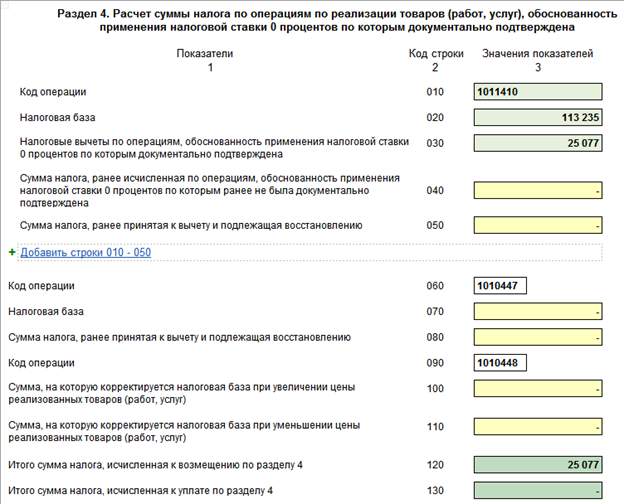

2.Проверка Раздела 4

Для начала, так как у нас были продажи по ставке 0%, проверим заполнение 4 Раздела Декларации:

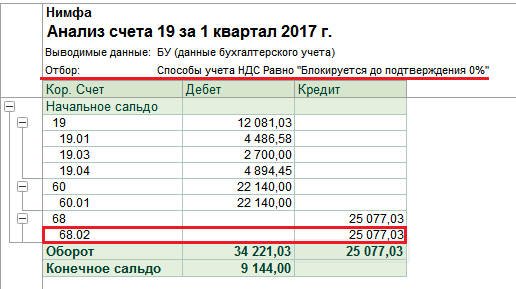

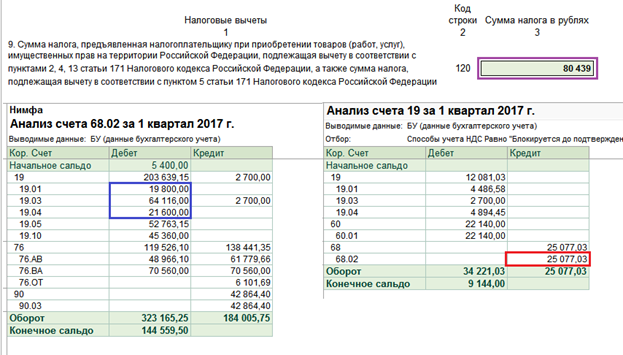

Для этого необходимо сравнить данные в 4 Разделе с оборотами по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02. Для этого сформируем отчет «Анализ счета» по счету 19, установив в нем отбор по способу учета:

Кредитовый оборот по счету 68.02 в этом отчете показывает нам общую сумму налога, которая «легла» на подтвержденные реализации по ставке 0%. Данная сумма должна совпадать со строкой 120 Раздела 4 Декларации по НДС.

3.Проверка Раздела 3

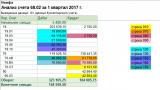

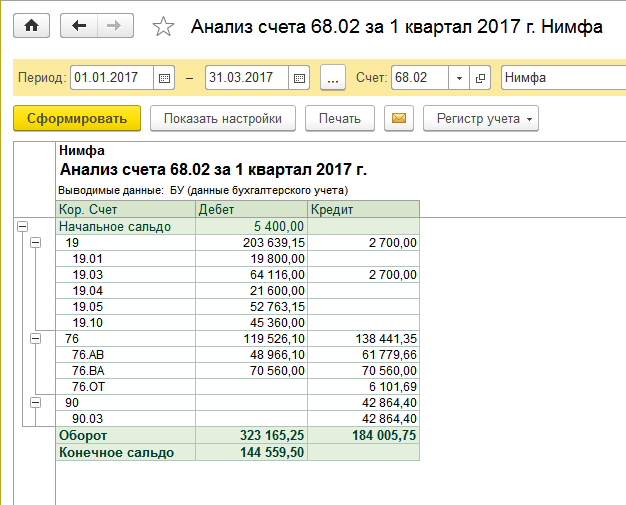

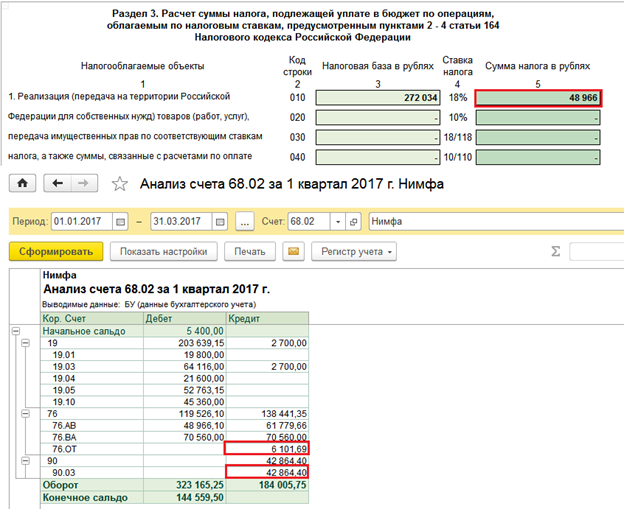

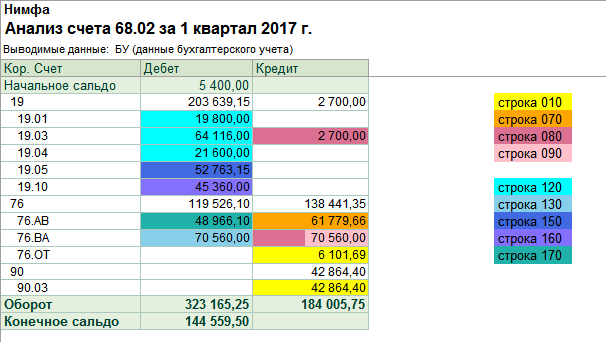

Далее выполняем проверку Раздела 3 Декларации. Основной отчет, которым будем пользоваться при проверке 3 Раздела Декларации – Анализ счета 68.02. За 1 квартал 2017 года отчет выглядит так:

В данной строке показываются суммы от продажи товаров, работ, услуг по ставке 18% и суммы налога, исчисленные с таких операций. Следовательно, сумма налога по данной строке должна соответствовать сумме кредитовых оборотов по счету 68.02 в корреспонденции со счетами 90.03 и 76.ОТ (отгрузки без перехода права собственности):

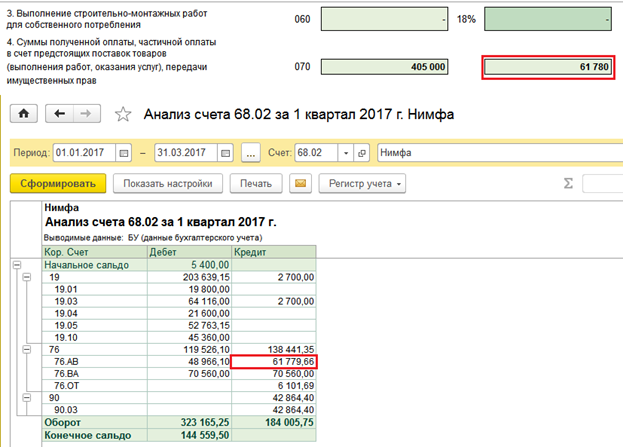

В строке 070 указываются суммы НДС с авансов, полученных от покупателей в отчетном периоде. Следовательно, для проверки этой суммы необходимо смотреть на кредитовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

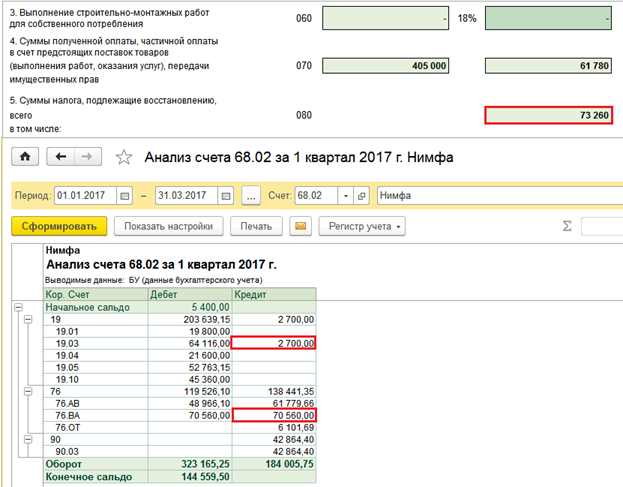

В строке должны быть отражены суммы НДС, подлежащие восстановлению по различным операциям. В данную строку включаются суммы НДС с авансов поставщикам, зачтенные в отчетном периоде, а также суммы НДС, восстановленного при изменении назначения использования ценностей.

НДС с авансов поставщикам учитывается по счету 76.ВА, поэтому суммы зачтенного НДС проверяем по кредитовому обороту счета 68.02 в корреспонденции со счетом 76.ВА. Суммы восстановленного НДС отражены в бухучете как кредитовый оборот по счету 68.02 в корреспонденции с субсчетами счета 19:

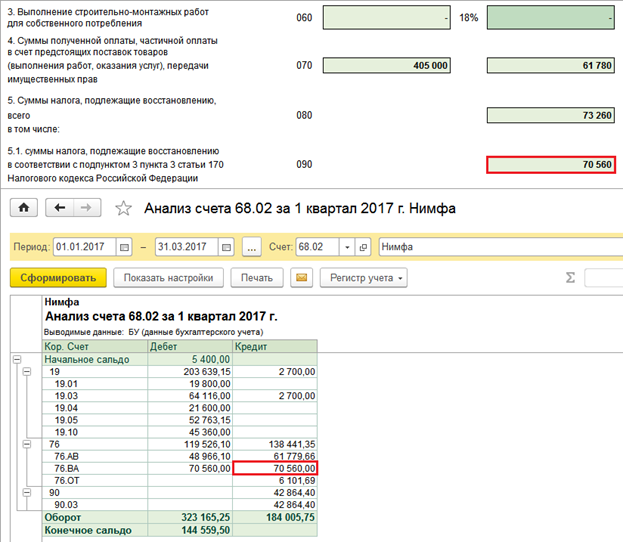

Данная строка является уточнением к строке 080 – здесь отдельно показываются суммы НДС с авансов поставщикам, зачтенных в отчетном периоде:

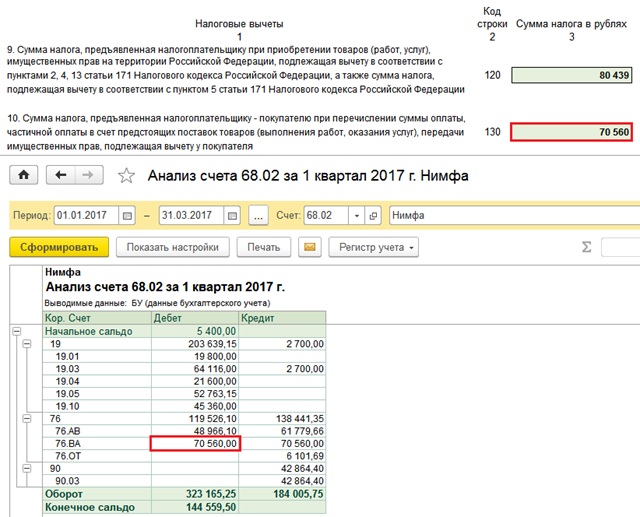

Как проверить строку 120 Декларации по НДС, если организация ведет раздельный учет по НДС? В строке должны быть отражены суммы налога по приобретенным товарам, работам, услугам, который подлежит вычету в отчетном периоде. Поэтому для проверки значения по этой строке необходимо из оборотов по дебету счета 68.02 в корреспонденции со счетами 19.01, 19.02, 19.03, 19.04, 19.07 вычесть обороты по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02 (сумма, указанная в строке 120 Раздела 4 Декларации).

В строке указываются суммы НДС с авансов, выданных поставщикам в отчетном периоде. Суммы начисленного НДС проверяем по дебетовому обороту счета 68.02 в корреспонденции со счетом 76.ВА:

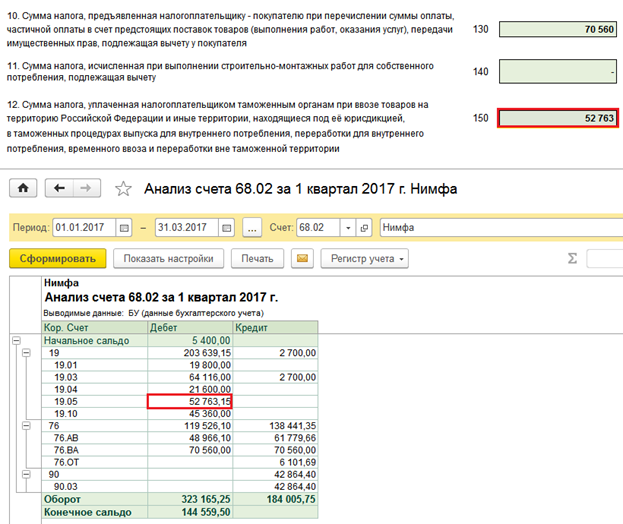

В строке 150 указываются суммы НДС, уплаченные на таможне при импорте товаров. Значение в этой строке должно совпадать с дебетовым оборотом по счету 68.02 в корреспонденции со счетом 19.05:

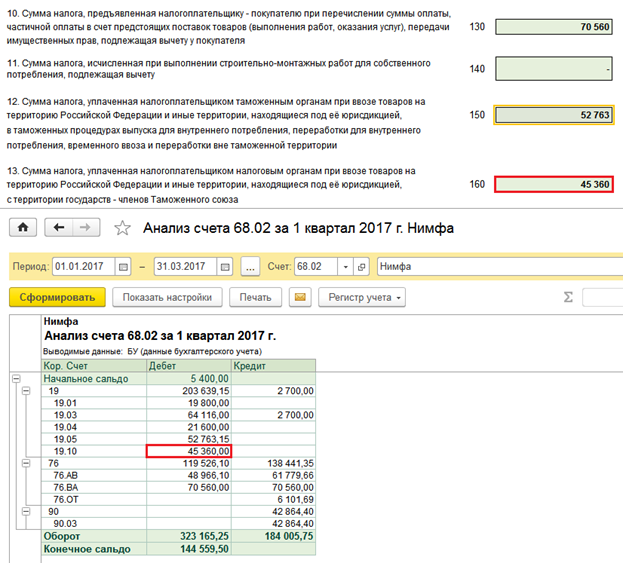

Строка заполняется суммами НДС, который наша организация уплатила при ввозе товаров из стран Таможенного союза. Данная строка сверяется с дебетовым оборотом счета 68.02 в корреспонденции со счетом 19.10:

И, наконец, строка 170 заполняется суммами НДС с авансов покупателей, полученных в отчетном периоде. Данное значение в бухучете отражено как дебетовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

4.Итоги проверки

Если собрать воедино все проверки для Раздела 3 и отразить их в отчете «Анализ счета» по счету 68.02, то получим вот такую «раскраску»:

По итогам проверки видим, что все суммы, отраженные в бухучете «нашли» свое место в Декларации по НДС. И каждая строка из Декларации, в свою очередь, может быть нами расшифрована с позиции отражения данных в бухгалтерском учете. Таким образом, мы убедились в том, что все операции в программе отражены корректно, без ошибок, данные в регистрах и проводках совпадают и, следовательно, наша отчетность по НДС является правильной и достоверной.

Резюме

Подвоя итоги, можно отобразить методику сверки Декларации и данных бухучета в виде таблицы:

Данные в бухучете

Строка 010, Раздел 3

Обороты Дт 90.03 Кт 68.02 + Обороты Дт 76.ОТ Кт 68.02

Строка 070, Раздел 3

Обороты Дт 76.АВ Кт 68.02

Строка 080, Раздел 3

Обороты Дт 19(…) Кт 68.02 + Обороты Дт 76.ВА Кт 68.02

Строка 090, Раздел 3

Обороты Дт 76.ВА Кт 68.02

Строка 120, Раздел 3

Обороты Дт 68.02 Кт 19(01, 02, 03, 04, 07)

Строка 130, Раздел 3

Обороты Дт 68.02 Кт 76.ВА

Строка 150, Раздел 3

Обороты Дт 68.02 Кт 19.05

Строка 160, Раздел 3

Обороты Дт 68.02 Кт 19.10

Строка 170, Раздел 3

Обороты Дт 68.02 Кт 76.АВ

Строка 120, Раздел 4

Обороты Дт 68.02 Кт 19(по способу учета «Блокируется до подтверждения 0%»)

Конечно, в программе 1С:Бухгалтерии 8, ред. 3.0 на сегодняшний день реализована методика учета НДС, которая позволяет максимально простым и удобным для пользователя способом отражать даже сложные и нестандартные операции по НДС. При этом в системе также заложено множество проверок, помогающих не допускать ошибки при отражении операций. Однако, к сожалению, все предусмотреть нельзя и ошибки вследствие человеческого фактора все же могут возникать.

Способ проверки отчетности по НДС, описанный в данной статье, поможет пользователю выявить наличие таких ошибок в учете и понять, какие разделы учета по НДС необходимо перепроверить. Кроме того, данный способ не отнимает много времени – потратив буквально полчаса, бухгалтер понимает, все ли правильно отражено в программе в части НДС или же нужно перепроверить какие-то моменты и начать использовать инструменты детального анализа и поиска ошибок по НДС.

Проверка НДС

Задача бухгалтерских сотрудников – полно и корректно отражать в учете все хозяйственные операции, происходящие на предприятии. Практика не всегда соответствует теории, поэтому никто не застрахован от различных ошибок и неточностей. Чтобы своевременно проконтролировать свою работу, полезно знать, как проверить НДС. Впоследствии даже небольшие оплошности могут стать фатальными для организации – привести к длительным разбирательствам с налоговыми службами, в том числе и судебным, к наложению штрафов.

Проверяем налог самостоятельно

Чтобы проверить правильность начисления налога, следует определить совокупные обороты организации по операциям, облагаемым НДС. Если сравнить их с данными бухгалтерского учета, станет ясно, все ли товары приняты в расчет.

Чтобы определить обороты, связанные с продажей продукции, используются следующие типы источников информации:

банковские выписки по расчетному счету компании;

приходные и расходные кассовые ордера;

ведомости расчетов с контрагентами;

счета, выставляемые заказчикам и покупателям.

При рассмотрении ведомости продаж становится очевидно, какие суммы поступали в виде аванса, какие – в форме фактической оплаты. Ошибки, допущенные в ходе расчета налога, делаются явными. Сверяйте все строчки документа и поверяйте каждый расчет, чтобы ничего не упустить. Впоследствии этим же алгоритмом будут пользоваться представители ИФНС.

Выявив допущенные недочеты, бухгалтер может подать уточнения в налоговую. Это необходимо сделать не позднее положенного срока, иначе на организацию будут наложены штрафы. Если неточности выявят в ходе камеральной проверки, недоплаченные суммы налога будут обложены пенями.

Проверка НДС: алгоритм действий

Чтобы проверить правильность расчета косвенного налога, можно воспользоваться сведениями из главной книги. Изучите каждую ее строчку. Проверьте, правильно ли указаны номера и суммы первичных документов, корректно ли произведен расчет НДС. Если в записях были допущены ошибки, исправьте их. Желательно сделать это до сдачи декларации в ИФНС.

Сформируйте оборотно-сальдовые ведомости по 60 и 62 счетам (расчеты с поставщиками и покупателям соответственно). Проверьте правильность проводок. Чтобы это сделать, достаточно отследить один момент: 60.2 и 62.1 могут проходить только по дебету, 62.2 и 60.1 – по кредиту. Если правило нарушается, нужно проверить данные учета и выявить, когда была сделана неправильная проводка.

Обратите внимание на сальдо по «обороткам». Оно должно совпадать с цифрами, указанными в Книгах продаж и покупок. Если это не так, просматривайте проводки и ищите, где указана неверная сумма.

Сформируйте «оборотку» по счету 41 «Товары». Обратите внимание на то, где находятся остатки на складе. Они должны быть положительными и проходить по дебету. Если это не так, поднимите первичные документы и выявите, в какой момент произошла пересортица.

Проверьте ведомость по счету 19. На конец периода на нем не должно быть остатка в дебете или кредите. Если он имеется, в ходе квартала были сделаны неверные проводки.

Изучите счет авансов, полученных от покупателей и заказчиков. Конечное сальдо, отраженное в «оборотке» по кредиту, должно быть равно произведению остатка по счету 62.2 на налоговую ставку.

Создайте в учетной программе отчет-субконто по всем контрагентам. Проверьте, все ли суммы разнесены по счетам согласно первичной документации. У вас не должно быть «зависших» сумм. Если у поставщика или покупателя есть несколько договоров, имеет смысл рассматривать отчет в разрезе каждого из них.

Как проходит сверка НДС налоговыми органами

Проверяя данные налогового учета предприятий, специалисты ИФНС в первую очередь обращают внимание на правильность формирования налоговой базы (НБ). Они смотрят на несколько значимых моментов:

При реализации товаров и услуг НБ признается их стоимость, очищенная от налогов. Если речь идет о подакцизном товаре, то акцизы прибавляются к цене.

Если организация продает основные средства, отраженные в балансе с учетом НДС, то НБ будет считаться разница между ценой реализации и остаточной стоимостью имущества.

Если организация работает по агентскому договору, то налог рассчитывается не со всей суммы полученных от контрагента средств, а от величины агентского вознаграждения.

Если товар передается безвозмездно, налоговая база исчисляется как его стоимость исходя из среднего уровня цен на рынке.

Если речь идет об уступке финансовых требований, используется стандартный алгоритм расчета.

Проверка начисленного НДС – важный элемент работы бухгалтера. Анализ данных учетной программы и их сверка с первичными документами позволяет своевременно выявить допущенные ошибки и неточности. Если они «вскроются» после сдачи декларации или в ходе камеральной проверки, компании могут грозить длительные разбирательства с налоговыми органами.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Клерк Регистрация 05.10.2012 Сообщений 24

1. Оборотная сальдовая ведомость (далее ОСВ) 90.1 *18/118 = 90.3 – если все так переходим к пункту 2

2. Смотрим ОСВ 62.2

Обороты по Кредиту 62.2 *18/118=Оборотам по Д 76.АВ

Обороты по Дебету 62.2 *18/118 = Оборотом по К 76.АВ

3. Смотрим 19 счет, что бы на конец отчетного периода не одна сумма там не висела

4. Теперь проверяем все с книгами покупок и продаж.

Формируем Анализ счета по 68.2, смотрим Обороты за период с Кредита счетов за минусом суммы по 51 счету (то что вы заплатили) (итог) = НДС по книге покупок

Формируем Анализ счета по 68.2, смотрим Обороты за период с Дебета (итог) = НДС по книге продаж

5. Обязательно проверяем еще и книгу продаж следующим образом:

Анализ счета 62.1 (берем только сумму по 91 + 90 счет) Это с кредита счетов + ОСВ 62.2 Обороты по К = Графа 4 Книги продаж "Всего включая продаж с НДС"

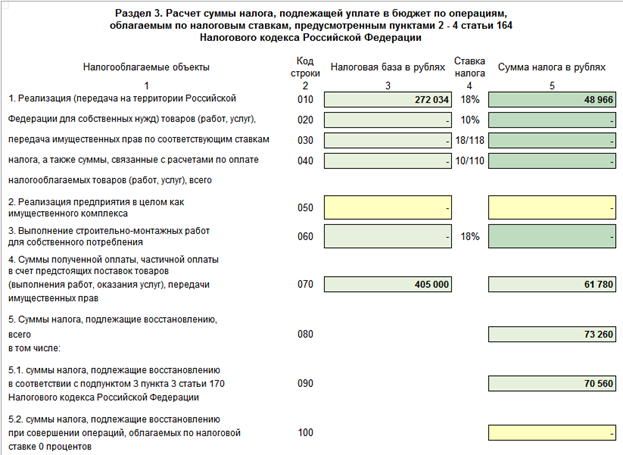

Теперь по имеющимся данным заполним Декларацию по НДС

Раздел 3.Расчет суммы налога, подлежащей уплате.

строка 010 Налоговая база ОСВ 90.1- ОСВ 90.3

строка 010 Сумма НДС ОСВ 90.3

Строка 070 Налоговая база ОСВ 62.2 Обороты по кредиту

Строка 070 Сумма НДС ОСВ 62.2 Обороты по К * 18/118 (либо ОСВ 76.АВ обороты по Д – эти суммы должны быть одинаковые, см.выше п.2)

Строка 120 Сумма НДС = Сумма НДС по строке 010+Сумма НДС по строке 070

Строка 130 Сумма НДС – ОСВ сч.19

Строка 200 Сумма НДС = ОСВ 62.2 Обороты по Д *18/118 (либо ОСВ 76.АВ обороты по К-эти суммы должны быть одинаковые, см. выше п.2)

Строка 220=строка 130+строка 200

Строка 230 = строка 120-строка 220

Если сумма по строке 230 получается с "+" то она остается в строке 230

Если сумма по строке 230 получается с "-" то она переносится в строку 240, а из строки 230 убирается.

Клерк Регистрация 05.10.2012 Сообщений 24

Перед этими всеми пунктами ещё посоветую просмотреть чтобы не было никакой красноты по сч.41 (товары), так же проверить счета 60.1 и 60.2, 62.1 и 62.2 – чтобы не было авансов и долгов по одному и тому же контрагенту, можно очень легко так увидеть ошибки разноски к примеру.Ещё посмотреть закрылся ли счет 10.

Последний раз редактировалось Damned_critic; 17.01.2013 в 15:01.

А как можно отследить по оборотке НДС подлежащее восстановлению.

Коллеги, добрвый день! Вклинюсь в тему. Тоже куча вопросов. Налог к уплате получился очень большой.

Раздел 3. стр. 20. выручка от продаж без НДС- 6677485 10% 667749

стр. 70 6143562 полученные авансы от покупателей 6143562 НДС с аванса 558506

стр.130 НДС с покупок 237974

стр.200 665224 что это?

НДС к выплате 323057

в предыдущих декларациях всегда стояло меньше ста тысяч.

Клерк Регистрация 05.10.2012 Сообщений 24

Сообщение от Аноним

А как можно отследить по оборотке НДС подлежащее восстановлению ?

не сходится совсем в чем может быть ошибка?

Например, в том, что где-то ошибочно указано "без НДС" или не стоит галочка какая-нибудь. Для поиска ошибки формируйте анализ счета и книгу продаж последовательно сначала по месяцам, определите в каком месяце расхождение, потом по декадам, потом еще мельче период, и находите день, в котором ошибка. За этот день проверяете и перепроводите все документы.

Сообщение от Аноним

ОСВ 62.2 Обороты по К

Совет 1: Как проверить начисление ндс

Начните проверку с главной книги. Сверьте номера и даты первичной документации, которая используется при заполнении бухгалтерского учета. Проверьте соответствие сумм платежей и начисленных на них НДС. Если какая-либо из информаций была записана не верно, то внесите исправления до подачи налоговой декларации, иначе данные суммы НДС будут выявлены во время налоговой камеральной проверки и обложены пеней.

Проанализируйте оборотно-сальдовую ведомость. Отдельно вынесите расчеты по счету 60 «Расчеты с подрядчиками и поставщиками» и счету 62 «Расчеты с покупателями и заказчиками». Разбейте данные показатели на субсчета. Запомните, что субсчета 60.2 и 62.1 должны быть только в дебете, а субсчета 60.1 и 62.1 – только в кредите. В противном случае необходимо выявить, когда произошла неправильная запись. Сверьте сальдо данных счетов на конец налогового периода с остатками по книге продаж и покупок. Они должны совпадать.

Создайте оборотно-сальдовую ведомость для счета 41 «Товары». Проверьте, что все остатки находятся в дебете и не выделены красным цветом. Если вы выявили в этом случае ошибку, то необходимо просмотреть счета-фактуры на факт образования пересортицы.

Проверьте сальдо по дебету в оборотно-сальдовой ведомости счета 19 «НДС по приобретенным ценностям». Данное значение должно быть нулевым.

Откройте ведомость субсчета 76 «Авансы», если таковые имелись в отчетном периоде. Возьмите значение кредита данного счета и сравните с величиной, полученной от умножения кредита субсчета 62.2 на ставку НДС. Данные суммы должны быть равны.

Воспользуйтесь программой 1С, в которой создайте субконто по контрагентам. Проверьте соответствие счетов, сопроводительных документов и оплаченных и полученных сумм. При наличии нескольких договоров с одним предприятием целесообразно формировать учет по каждому соглашению по отдельности. Это позволит избежать ошибок при расчете НДС.

Совет 2: Как проверить правильность начисления ндс

Совет 3: Как проверить книгу продаж и покупок

Совет 4: Как вести учет товара в магазинах

Совет 5: Как не платить авансовые платежи по НДС

Включите сумму полученного аванса в налогооблагаемую базу по НДС, а затем начислите и уплатите налог на добавленную стоимость в бюджет с общей суммы реализации по этой сделке (статья 54, пункт 1 статьи 162 Налогового кодекса Российской Федерации). Укажите в декларации сумму НДС, которая была посчитана с аванса и в том же периоде принята к вычету.

Если у организации есть переплата по налогу на добавленную стоимость, составьте и направьте в адрес инспекции письмо-заявление о просьбе засчитать налог с полученного аванса в счет переплаты (статья 78 Налогового кодекса РФ).

Проверьте состояние расчетов с бюджетом по НДС за прошлые периоды, а именно сравните суммы налога к вычету и к начислению. В случае, если сумма к вычету превышает сумму начислений, НДС с авансов принимается в счет этой разницы. (статья 176 Налогового кодекса Российской Федерации).

Договоритесь с фирмой-покупателем о расчетах по авансу через оформление векселя. Заполните вексель на сумму предоплаты за товар. Передайте его покупателю на основании акта приема-передачи ценных бумаг. При составлении этого документа проставьте в нем дату погашения векселя, которая обязательно должна быть позже даты отгрузки товара.

Получите деньги от покупателя в оплату этой ценной бумаги. В данном случае полученная сумма не считается предоплатой за товар, поэтому НДС не уплачивается. Проведите отгрузку товара. Затем фирма-покупатель должна предъявить вексель к погашению.

Составьте соглашение о зачете взаимных требований, в котором организация-продавец погашает свою кредиторскую задолженность по векселю перед организацией-покупателем. а организация-покупатель погашает свою задолженность перед организацией-продавцом за полученный товар на сумму разницы между стоимостью этого товара и ее оплатой денежными средствами (т.е. суммой по векселю).

Схема расчетов векселями имеет наименьший налоговый риск (пункт 37.1 Методических рекомендаций по применению главы 21 «Налог на добавленную стоимость», утвержденных приказом МНС России от 20.12.2000 г. №БГ-3-03/447).

Налог на добавленную стоимость можно уплачивать один раз в квартал, если ежемесячная выручка (без НДС) организации не превышает одного миллиона рублей.

- Налоговый кодекс Российской Федерации (часть 2)

- авансовые платежи по ндс

Совет 6: Как избавиться от кредиторской задолженности

Бухгалтер коммерческого предприятия имеет право списать кредиторскую задолженность только в связи с истечением срока исковой давности. Во всех остальных случаях от нее можно избавиться по соглашению с партнерами или после ликвидации организации-кредитора.

Проведите инвентаризацию имущества и финансовых обязательств, в ходе которой должно быть проверено их наличие, состояние и оценочная стоимость. Обратитесь к руководителю организации для того, чтобы он издал приказ об утверждении состава инвентаризационной комиссии.

Установите путем проверки тождественность расчетов:- с кредитными организациями;- с государственными учреждениями;- с финансовыми и налоговыми органами;- с внебюджетными фондами;- со структурными подразделениями вашей организации.

Выявите правильность и обоснованность находящейся на балансе вашего предприятия суммы по хищениям и недостачам. Определите меры по взысканию этой задолженности. Для этого вы можете обратиться в суд или решить дело с сотрудниками вашей организации иным образом.

Установите на основании предоставленных главным бухгалтером актов сроки возникновения кредиторской задолженности. Перечислите в акте инвентаризации расчетов (форма № ИНВ-17) наименования проверенных счетов. Укажите суммы выявленной согласованной и несогласованной кредиторской задолженности. в том числе и той, по которой истекли сроки исковой давности. Приложите к акту справку, где перечислите наименования и адреса кредиторов, суммы задолженности. время и условия ее возникновения, подтвержденные документально. Справка составляется только по синтетическим счетам бухгалтерского учета.

Подсчитайте по окончании инвентаризации итоговые суммы по строкам, страницам и в целом по акту. Он должен быть составлен в двух экземплярах и заверен подписями председателя и членов комиссии. Передайте один из экземпляров в бухгалтерию для проверки итогов инвентаризации. Второй остается в распоряжении комиссии.

Спишите обязательства по счетам в соответствии с приказом руководителя вашей организации с отнесением сумм кредиторской задолженности (в том числе и суммы входного НДС) на внереализационные доходы за отчетный период. Вы сможете это сделать только при условии, что срок исковой давности по ним истек, или организация-кредитор была ликвидирована, и у вас имеется соответствующая выписка из ЕГРЮЛ. Отразите следующие проводки :- Дебет 60, 66, 67, 71, 76 – Кредит 91-1 (внереализационные доходы);- Дебет 91-1 – Кредит 91-9 (прибыль по итогам отчетного периода);- Дебет 91-9 – Кредит 99 (отражение финансового результата);- Дебет 99 – Кредит 68 (начисление налога на прибыль).

Если в вашей организации применяется упрощенная система налогообложения, уменьшить сумму кредиторской задолженности на сумму входного НДС вы не сможете. При УСН бухгалтер вправе учесть в составе затрат только оплаченные расходы.

No related posts.