Сбербанк ипотека зарплатным клиентам условия

Содержание

- 1 Специальные условия для зарплатников

- 2 Ипотечные программы

- 2.1 Ссуда по государственной программе поддержки семей с детьми

- 2.2 Покупка квартиры в новостройке

- 2.3 На покупку вторичной недвижимости

- 2.4 Программа перекредитования ипотечных займов

- 2.5 На постройку частного дома

- 2.6 На строительство или покупку загородного жилья

- 2.7 Нецелевой заем под залог имеющегося жилья

- 3 Требования и документы

- 4 Как перевести зарплату в Сбербанк

- 5 Условия предоставления ипотеки держателям зарплатных карт Сбербанка

- 6 Привилегии и преимущества получения ипотеки владельцами зарплатных карт

- 7 Разновидности кредитных предложений зарплатным клиентам Сбербанка

- 8 Кредитный калькулятор Сбербанка

- 9 Причины отказа держателям зарплатных карт в получении кредита

- 10 Как получить зарплатную карточку Сбербанка

- 11 Какие преимущества доступны держателям зарплатных карт Сбербанка

- 12 Специальные условия по потребительскому кредиту, оформляемому на зарплатную карту

- 13 Особенности оформления онлайн-заявки на потребительский кредит в Сбербанке

- 14 Кредит на жилье: оптимальные условия для «зарплатников»

- 15 Особенности методики расчета суммы кредита для зарплатных клиентов

- 16 Возврат кредита зарплатными клиентами: удобные способы внесения платежей

- 17 Санкции, применяемые к зарплатным клиентам, при просрочке

- 18 Почему могут отказать клиенту, получающему заработную плату на карточку Сбербанка

- 19 Как повысить шансы на выдачу кредита

ПОДАТЬ ЗАЯВКУ НА ИПОТЕКУ И БЫСТРО УЗНАТЬ РЕШЕНИЕЗарплатные клиенты любого банка априори имеют льготные условия кредитования по различным продуктам, включая ипотечные программы. В глазах финансовой организации – это более надежные заемщики. Сбербанк не является исключением – компания предоставляет жилищные займы своим клиентам на особых условиях: смягченные требования и сниженная ставка.

Специальные условия для зарплатников

Зарплатный клиент Сбербанка – это владелец дебетовой карты или вклада, на счет которого работодатель ежемесячно переводит оплату труда. Для получения льготных условий достаточно, чтобы на счет было перечислено 3 и более платежа.

Для таких клиентов банк формирует особые условия получения заемных средств:

- Снижение годового процента по ипотечным продуктам на 0,5%.

- Ускоренный период рассмотрения заявлений.

- Минимум необходимых документов.

- Отсутствие требований о подтверждении дохода и совокупного стажа от 1 года за прошедшие 5 лет.

- Возможность оформить заявку онлайн на официальном сайте банка без обращения в отделение.

Еще одна программа для держателей зарплатных карточек – «Банк на работе». Она дает возможность получить профессиональную консультацию относительно банковских программ на своем предприятии или в офисе без посещения отделения Сбербанка. Для этого за компанией закрепляется личный менеджер, консультирующий работников по предлагаемым Сбербанком услугам и программам.

Обратиться к персональному менеджеру-консультанту можно по таким вопросам:

- потребительские ссуды;

- кредитки;

- ипотечные займы;

- пенсионные страховки;

- депозиты;

- использование онлайн-услуг;

- программа лояльности (использование бонусов «Спасибо от Сбербанка»).

Ипотечные программы

Зарплатные клиенты имеют дополнительные преимущества при оформлении ипотечного займа:

- Длительность договора – 3 месяца – 30 лет.

- Отсутствие дополнительных платежей и комиссий.

- Сокращенный срок рассмотрения анкеты – 2 суток.

- Возможность подачи заявки на ипотеку на своем предприятии (по программе «Банк на работе»).

При наличии зарплатной карты Сбербанка можно воспользоваться одной из актуальных программ ипотечного кредитования.

Ссуда по государственной программе поддержки семей с детьми

Стать участниками программы могут заемщики, в семье которых с начала 2019 по окончании 2022 года появился второй или третий ребенок. Получить заем можно на таких условиях:

- Кредитный лимит – до 8 млн рублей для населения Москвы и МО, до 3 млн – для любых других населенных пунктов.

- Годовая переплата – 6%.

Покупка квартиры в новостройке

Такую ссуду можно получить на покупку строящейся недвижимости в многоэтажке или жилого дома. Условия:

- Лимит – от 300 тысяч. Сумма кредитования – до 85% от стоимости объекта залога или приобретения.

- Максимальный срок расчета по кредиту – 30 лет. В рамках акции субсидирования от застройщиков – до 7 или до 12 лет.

Годовой процент зависит от срока договора и составляет:

- на период до 7 лет – от 7,4%;

- на 7–12 лет – от 7,9%;

- на 1–30 лет – от 9,4%.

На покупку вторичной недвижимости

Программа кредитования дает возможность приобрести вторичное жилье в многоэтажке или частном секторе. Условия целевого финансирования следующие:

- Кредитный лимит от 300 тысяч рублей, максимальный ограничен: до 85% от оценочной стоимости объекта приобретения или залога либо от цены, указанной в соглашении купли-продажи.

- Продолжительность – до 30 лет.

- Базовая ставка для владельцев зарплатных карточек – от 9,1% за год.

- Для заемщиков-участников «Акции для молодых семей» – 8,6%.

Программа перекредитования ипотечных займов

Рефинансирование ипотеки в Сбербанке позволяет снизить расходы семьи по ежемесячным платежам. Воспользовавшись предложением, можно получить заем:

- На сумму от 1 млн рублей.

- На период – до 30 лет.

- Под 9,5% годовых.

На постройку частного дома

Если кредитополучатель хочет получить ссуду под строительство собственного жилого дома, он может выбрать соответствующую ипотечную программу. Условия для зарплатных клиентов в Сбербанке будут следующими:

- Минимальный лимит от 300 тысяч рублей до 75% от стоимости по результатам независимой оценки залога или кредитуемого объекта.

- Максимальное время – 30 лет.

- Первый взнос за счет личный накоплений – не менее четверти от стоимости объекта.

- Годовая ставка – 11% до регистрации ипотеки, 10% – после.

На строительство или покупку загородного жилья

Построить или приобрести дачу либо садовый дом, можно воспользовавшись ипотекой «Загородная недвижимость». В рамках продукта заемщику будет предложено:

- Минимальный размер займа – 300 тысяч, максимальный – до 75% от стоимости объекта (по отчету оценщика, договору).

- Период возврата заемных средств – 30 лет.

- Первичный взнос – не менее 25%.

- Годовой процент – 10,5% до регистрации ипотеки, после процент снижается до 9,5%.

Нецелевой заем под залог имеющегося жилья

Распорядиться полученной суммой кредитополучатель может на свое усмотрение. Ссуда выдается на таких условиях:

- Кредитный лимит до 10 млн рублей, но не более 60% от стоимости (по оценке объекта залога).

- Максимальное время действия договора – 20 лет.

- Базовый процент – 12%, без личного страхования – 13%.

Требования и документы

Чтобы оформить ипотеку, клиент должен:

- Иметь гражданство РФ, прописку.

- Быть старше 21 и младше 75 лет (на дату погашения займа).

- Иметь трудовой стаж от полугода у последнего работодателя.

Для получения ипотечной ссуды потребуется предоставить в банк:

- Подписанную заявку-анкету.

- Гражданский паспорт кредитополучателя и всех созаемщиков со штампом о регистрации (постоянной или временной).

- Второй документ на выбор (водительские права, военный билет или приписное свидетельство, паспорт для выезда за границу, пенсионный страховой полис).

*КФ-технология – это комплексный инструмент банка, анализирующий платежеспособность заемщика от принятия заявки до выдачи кредита. На практике это может выражаться в необходимости повторной подачи анкеты, требовании предоставить поручителя. Иногда аккредитованные объекты могут быть приобретены в ипотеку по иной технологии, при этом наличие справки не будет обязательным.

Документы о занятости не запрашиваются, если фактический трудовой стаж на текущем месте равен 6 месяцам или более. Когда срок меньше – банк может потребовать подать трудовую книжку, выписку из нее или договор.

Также предоставляется документация на недвижимость, передаваемую в качестве обеспечения по ссуде. После получения одобрительного решения по заявке, у заемщика есть 3 месяца на выбор объекта и предоставление всех бумаг.

Как перевести зарплату в Сбербанк

Если заемщик хочет стать зарплатным клиентом Сбербанка, ему следует обратиться к своему работодателю. Соответствующее заявление можно составить здесь, на сайте Сбербанка. Руководитель предприятия формирует и передает заявку в ближайшее отделение банка, вместе со всеми необходимыми документами.

После банк изготовит именную карту международного уровня Visa, «МИР» или MasterCard. Базовый класс карточек – Classic/Standard, но по желанию клиента возможен выпуск иных видов пластика, например, премиального.

Сбербанк оказывает услуги многим миллионам жителей. В дополнении к основным услугам банк заключает зарплатные договоры с компаниями и организациями разного уровня. В последнее время все большее распространение получило обслуживание клиентов, обладающих зарплатными картами. Сейчас из них состоит огромная доля банковских клиентов. Для данной категории Сбербанк предлагает выгодные условия пользования основными своими услугами. Например, ипотека Сбербанка с 2019 для держателей зарплатных карт предоставляет больше выгоды. Стоит рассмотреть основные моменты и преимущества для владельцев зарплатных карт при пользовании основными банковскими продуктами.

Условия предоставления ипотеки держателям зарплатных карт Сбербанка

При желании получить кредитные средства обладатель зарплатной карты должен отвечать списку требований:

- срок владения зарплатной картой – более полугода;

- за минувшие три месяца на ее счет должно быть не менее трех зарплатных поступлений;

- продолжительность срока трудовой деятельности на нынешнем месте работы: не меньше трех месяцев – для заявки на потребительское кредитование, не менее полугода – для ипотечного кредитования;

- возраст заемщика, а также созаемщиков от 21 года до: 65 лет – при обычном кредитовании, 75 лет – при ипотечном;

- наличие паспорта и гражданства России.

Данные критерии обязательны для всех участников зарплатных проектов, желающих оформить заём в Сбербанке. Для большей вероятности одобрения заявки на кредитование желательно иметь чистую кредитную историю. Это относится и к созаемщикам, чье благосостояние и уровень дохода тоже берутся во внимание при расчете кредита.

Привилегии и преимущества получения ипотеки владельцами зарплатных карт

Клиенты данной категории получают льготы при кредитовании в Сбербанке. К числу специальных условий относятся:

- Пониженные процентные ставки. Своим клиентам Сбербанк всегда старается предложить наиболее комфортные условия, потому подобное предложение является довольно выгодным из-за возможности сэкономить денежные средства заемщика за счет уменьшения переплаты по займу. Стандартное снижение процентов обычно подразумевает уменьшение ставки на 0,5%, в определенных случаях – 1,5–2%. Особенно выгодны подобные условия при длительном сроке выплаты кредита – даже незначительные изменения этого параметра способны сэкономить достаточные денежные средства.

- Отсутствие необходимости представлять документы об уровне дохода. Перечисление заработной платы такого клиента происходит на расчетный счет непосредственно в Сбербанк, а значит, ему не нужно получать дополнительные справки о доходах для предоставления их в банк. Отсутствие необходимости документального подтверждения также относится к уже имеющимся кредитным обязательствам перед Сбербанком – клиенту при подаче заявки не нужно предоставлять кредитные договоры по уже действующим займам – они видны в банковской системе. Однако, в отношении займов, взятых в сторонних банках, это правило не распространяется – в этом случае клиенту нужно будет предоставить их копии и справки из того банка, где был получен кредит, о состоянии долга.

- Уменьшенное время принятия решения по поданной заявке. В случае оформления заявки на обычный кредит через онлайн-сервис время рассмотрения может и вовсе составлять всего несколько минут либо он может быть продлен до 2-х дней (при наличии необходимости получения или уточнения определенной информации). Заявление на ипотечное кредитование рассматривается от 2-х до 5-ти рабочих дней, что меньше, чем у клиентов, не участвующих в зарплатном проекте.

- Возможность дистанционного обслуживания при кредитовании. Здесь клиентов данной категории ожидает сразу два возможных варианта подать заявку на рассмотрение, не посещая при этом отделение банка. Первый из них – это возможность воспользоваться сервисом «Сбербанк Онлайн», где можно подать заявку на кредитование в удобное для клиента время и в любом месте. Воспользоваться этим сервисом могут и те, кто не является участником зарплатного проекта, но вот возможности оформить и получить кредит с зачислением средств на карту у них нет – необходимо будет документальное подтверждение доходов. Вторым вариантом станет использование услуг специалиста в рамках программы «Банк на работе». В рамках этой программы на каждом предприятии или организации, которое заключило со Сбербанком зарплатный договор, постоянно или в определенные временные периоды находится менеджер банка. Он всегда готов проконсультировать по всем интересующим вопросам, а так же на рабочем месте может принять заявку на потребительский или ипотечный кредит, что займет совсем немного времени.

- Минимальный пакет документов. Список запрашиваемых документов при подаче заявки на кредит держателем зарплатной карты пакетом можно назвать с большой натяжкой, потому как требуется только паспорт. В определенных случаях банк может запросить дополнительные документы или более подробную информацию по клиенту, но, как правило, особых сложностей это не вызывает. Участники зарплатного проекта существенно экономят время в связи с тем, что нет необходимости получения целого перечня документов. Но стоит взять во внимание и тот факт, что может потребоваться письменное заполнение заявки на кредит и документ о временной регистрации (при ее наличии – в обязательном порядке).

Разновидности кредитных предложений зарплатным клиентам Сбербанка

Основными видами кредитования как зарплатных, так и обычных клиентов банка являются потребительский и ипотечный кредиты. Владельцы зарплатных карт могут рассчитывать на быструю подачу заявки и рассмотрение решения по ней через онлайн-сервис. В этом случае даже не обязательно покидать дом, не говоря уже о необходимости посещения отделения банка. Подача и рассмотрение заявки на обычное кредитование для зарплатных клиентов имеет больше преимуществ, чем аналогичные действия с заявкой на ипотеку. Во втором случае необходимо пройти регистрацию на портале ДомКлик, где предстоит выбрать жилую недвижимость – эта процедура у некоторых клиентов может вызвать затруднения, потому оформить ипотеку в режиме онлайн немного сложнее.

Существуют различия и между выдачей заемных средств. При взятии потребительского кредита денежную сумму можно перечислить сразу на карту, в случае же с ипотекой деньги перечисляются с банковского счета сразу на счет продавца, минуя клиента. Для совершения сделки клиенту все же необходимо будет явиться в банк, подписать ипотечный договор, после чего необходимая сумма будет переведена на счет покупателя. Также ипотека подразумевает обязательное условие – залог в виде жилой недвижимости (приобретаемой или альтернативной), потребительское же кредитование лишено такой необходимости – в нем залог предоставляется по желанию клиента.

Вне зависимости от оформленного вида кредита – потребительского или ипотечного – ежемесячные платежи будут аннуитетными (каждый месяц равными суммами). Штрафы за выдачу заемных средств участникам зарплатных проектов не взимают.

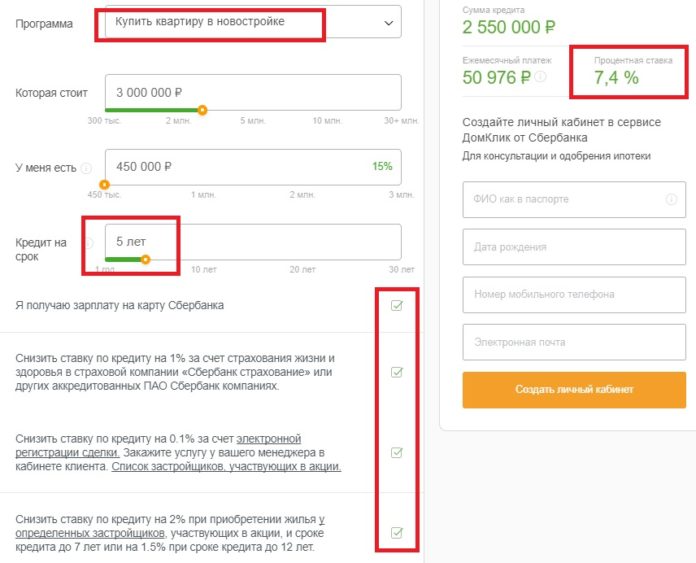

Кредитный калькулятор Сбербанка

Калькулятор ипотеки Сбербанка

Клиентов неподдельно волнует вопрос размера ежемесячных платежей. Узнать эти и прочие данные можно, воспользовавшись калькулятором Сбербанка. Для этого достаточно воспользоваться онлайн-сервисом, который предоставляет такую возможность, и выбрать подходящие для вас критерии. Это может быть участие в различных программах или иные условия, которые позволят вам получить кредит по более приятным условиям. После того, как все необходимые критерии учтены, калькулятор выдаст примерную процентную ставку и размер ежемесячного платежа при ней и выбранных условиях. Рассчитать при помощи калькулятора можно ипотечный и потребительский кредит, а также, меняя критерии найти наиболее выгодную совокупность из них, что позволит оформить заём на комфортных условиях.

Причины отказа держателям зарплатных карт в получении кредита

Иногда происходят случаи отказа в предоставлении кредитных средств единичным клиентам, в том числе – владельцам зарплатных карт. Это может произойти по следующим причинам:

- Неудовлетворительная кредитная история. Если у заемщика ранее были проблемы с выплатой кредитных обязательств перед Сбербанком или иными банками, то высока вероятность отказа при подаче новой заявки. Эту ситуацию удается урегулировать с течением времени, если клиент показывает достаточный уровень дохода на протяжении определенного срока и отсутствие новых затруднений по выплате займов. Большим плюсом идет своевременное, а еще лучше – досрочное погашение кредитов.

- Недостаточная платежеспособность. Если уровень дохода клиента недостаточно высок для погашения нового кредита, то стоит ждать отрицательного решения. Это может произойти даже при высокой заработной плате, если имеется существенная кредитная нагрузка – в новом кредите будет отказано. В этом случае можно расплатиться по имеющимся кредитам перед взятием нового или же рассчитать его на больший срок, что уменьшит ежемесячный платеж и, возможно, позволит получить одобрение.

- Неправильно оформленная заявка. Здесь могут быть ошибки и недочеты при оформлении заявки онлайн или заполнении бумажной анкеты-заявления. В этом случае нужно просто переоформить заявку, сделав это более внимательно и правильно. При новой попытке и отсутствии иных нареканий в сторону клиента придет положительный ответ.

Кредит в Сбербанке для зарплатных клиентов – это удобный продукт, позволяющий получить займ на выгодных условиях, предоставив минимум документов.

Как получить зарплатную карточку Сбербанка

В Сбербанке в рамках зарплатного проекта предлагают открыть карточки платежных систем VISA, MasterCard и МИР всех уровней. Последняя предназначена для получения зарплаты госслужащими и для перевода пенсий.

К указанной категории не относятся те, чьи предприятия не подписывали указанных соглашений с банком. Однако аналогичными преференциями будут пользоваться пенсионеры.

Стоимость обслуживания карт участников зарплатных проектов ниже, нежели продукты, выпущенные для прочих категорий клиентов. Бесплатной является классическая версия карточек.

Оформление зарплатной карточки начинается с того, что собираются копии паспортов и соответствующие заявления сотрудников предприятий-партнеров. Документы передаются банку. Сотрудники вправе самостоятельно определять тип карточки.

Получить готовые бланки можно уже через 10 рабочих дней в отделении банка, адрес которого уточняет руководство предприятия. Иногда, по договоренности между банком и работодателем, выдача карточных бланков организуется непосредственно на территории предприятия.

Какие преимущества доступны держателям зарплатных карт Сбербанка

Преимущества, доступные участникам зарплатных проектов:

- расширенная банкоматная сеть;

- бесплатный и удобный интернет-банкинг;

- мобильный банк в пакете «Эконом» предоставляется без комиссий. Вариант «Полный» стоит 60 рублей в месяц и позволяет получать СМС-сообщения также и о расходных операциях;

- бесплатное мобильное приложение;

- бесконтактная система оплаты;

- упрощенный порядок оформления ипотеки и потребительского кредита;

- особые преференции для держателей карточек уровня Gold и выше;

- бонусы «Спасибо», учитываемые многочисленными партнерами банка при оплате покупок по курсу 1 рубль = 1 спасибо;

- возможность эмиссии дополнительных карточек;

- оперативно работающая служба поддержки. Ее номер – 900. Звонки бесплатные.

- СМС-команды, позволяющие управлять счетом карточки, платные. Услуги тарифицируются согласно условиям оператора связи;

- мобильное приложение работает только при включенном интернете;

- для безопасного пользования сервисами нужно строго соблюдать условия конфиденциальности как в отношении карточного бланка, так и в отношении аппаратных средств;

- массовость распространения услуг вызывает повышенный интерес представителей криминального мира;

- не все работодатели соглашаются компенсировать комиссионный сбор на ежегодное обслуживание;

- при увольнении платеж за обслуживание счета становится стандартным и держатель карточки станет оплачивать его самостоятельно.

Специальные условия по потребительскому кредиту, оформляемому на зарплатную карту

Программа потребительского кредитования от Сбербанка для его зарплатных клиентов предполагает предоставление повышенной суммы займа – от 30 000 рублей до 5 000 000 рублей. Срок действия договора – от 3 месяцев до 5 лет. Сбербанк практикует начисление аннуитетных платежей.

Средства предоставят переводом на зарплатную карточку. С ее же счета впоследствии будут списывать платежи в счет погашения займа.

Требования к клиентам

Кредит по зарплатной карте Сбербанка предоставляется участникам зарплатного проекта, начиная с 18 лет и до 70 лет. Поручители при этом не нужны. Гражданство – только российское.

Допускается наличие временной регистрации по адресу проживания, но срок кредитования ограничат сроком действия формы 3.

Минимально необходимый стаж для кредитования в Сбербанке в качестве зарплатного клиента

Особые условия при кредитовании участников зарплатных проектов доступны только после того, как стаж по настоящему месту работы достигнет 3 месяцев. Важно, чтобы на счет карточки от работодателя поступило не менее 3 выплат.

Льготные ставки для держателей зарплатных карт Сбербанка

Диапазон ставок по потребительским кредитам установлен в пределах 11,9-19,9%. Зарплатным клиентам при кредитовании Сбербанк дает скидку в 0,5-2%.

При оформлении кредитной карты можно рассчитывать на дисконт по цене заемных средств до 5%.

По обоим продуктам реальная ставка устанавливается в пределах действующего диапазона с учетом персонального кредитного рейтинга, определенного по методике банка.

Какие документы требуются для оформления кредита наличными

Пакет документов для потребительского кредита в Сбербанке для зарплатных клиентов минимален. Нужны:

- анкета, заполняемая либо в отделении банка, либо в «Сбербанк онлайн»;

- паспорт;

- номер карточки, на которую поступает заработок. Этих данных достаточно, чтобы получить выписку со счета, на основании которой будет сделан вывод об уровне платежеспособности. Трудовую книжку или справку о доходе предоставлять не нужно.

Особенности оформления онлайн-заявки на потребительский кредит в Сбербанке

Заявку на кредит можно подать в офисе банка или отправить через «Сбербанк онлайн».

- выбирают категорию «Кредиты»;

- активируют ссылку «Взять кредит в Сбербанке»;

- определяют основные параметры договора (сумму, срок кредитования, офис обслуживания);

- заполняют анкетные данные – адрес регистрации, семейное положение, информацию о месте трудоустройства, о наличии собственности и тому подобное;

- подтверждают операцию кнопкой «Отправить заявку». При необходимости можно сохранить форму. Потом ее можно найти в разделе «Кредиты» в статусе «Черновик»;

- получают одобрение;

- рядом с формой заявки появится кнопка «Оформить кредит»;

- активируют вышеуказанную кнопку;

- через несколько минут средства появятся на счете. Следует проверить, чтобы операция прошла успешно.

В процессе оформления заявки можно:

- оформить страховку, оценить ее стоимость;

- увидеть предварительный график платежей. Для расчетов используется условная ставка процента. По итогам рассмотрения заявления она может быть и ниже, и выше;

- установить удобную дату погашения кредита.

Кредит на жилье: оптимальные условия для «зарплатников»

В Сбербанке на ипотеку предоставляют от 300 000 рублей до 30 000 000 рублей. Срок действия договора – от 1 года до 30 лет. Минимальный первоначальный взнос – 15% от цены выбранного объекта недвижимости.

При ипотеке банк готов сотрудничать с лицами старше 21 года, но младше 75 лет к моменту расчета по кредитному договору. Минимальный стаж – от 6 месяцев. Допускается наличие временной регистрации.

Супруги привлекаются в качестве созаемщиков, даже если один из них не имеет дохода. Однако эта мера не применяется, если заключен брачный контракт, или когда один из них не имеет российского гражданства.

Привилегии в отношении ставки процента

Стоимость ипотеки в Сбербанке начинается от 8,2% при покупке жилья в новостройке и от 9,6% при обращении к рынку вторичной недвижимости. Участникам зарплатных проектов дают скидку в 0,3%.

Скидки также предоставляются в следующих случаях:

- 0,3% за покупку объекта недвижимости на сайте «ДомКлик»;

- 0,2%, если собственных средств более 20%;

- 1% – за оформление полиса страхования жизни титульного созаемщика;

- 0,1% – при использовании электронного способа регистрации сделки;

- 0,5%, если соискатели – молодая семья.

Упрощенный пакет документации и сроки рассмотрения заявок

Зарплатные клиенты могут подать заявку на ипотеку в офисе Сбербанка или на сайте «ДомКлик».

Оформление заявки осуществляется по типовой схеме, когда последовательно заполняются все поля формы, предлагаемой сервисом. На сайте нужно указать:

- личную информацию;

- сведения о доходе;

- данные паспорта и второго документа.

Вся документация прикладывается в электронном виде. Изображения получаются либо сканированием, либо фотографированием. Процесс отправки заявки завершается прожатием кнопки «Отправить заявку в Сбербанк».

При оформлении ипотеки зарплатным клиентам нет нужды показывать справки о доходе. По объекту недвижимости пакет документов предоставляется в полном объеме.

Особенности методики расчета суммы кредита для зарплатных клиентов

Способ определения максимальной суммы займа для зарплатных клиентов ничем не отличается от методики, применяемой для расчета платежеспособности прочих клиентов. Для вычислений принимают среднемесячный доход за 3 месяца при потребительском кредитовании и за 6 месяцев при ипотеке.

При анализе суммируют доход как по основному месту работы, так и по совместительству. В расчет принимают пенсионные выплаты (в том числе, досрочно назначенные, по инвалидности и так далее), поступления от аренды жилья, выплаты по трудовым договорам и прочее.

При определении чистого дохода учитывают количество иждивенцев и вычитают из среднемесячного заработка:

- ежемесячные платежи по имеющимся кредитам;

- максимально возможный взнос по кредитной карте вне зависимости от того, используется ли она;

- половину суммы платежа по договорам поручительства;

- алименты;

- НДФЛ и прочие обязательные платежи.

Возврат кредита зарплатными клиентами: удобные способы внесения платежей

Наиболее удобный способ расчета по кредитам Сбербанка для его зарплатных клиентов – это автоплатеж. В результате средства будут автоматически списывать с карточки, на которую поступает заработок, в дату платежа. Проще всего необходимую сумму оставлять на счете после зачисления зарплаты. Это поможет избежать просрочек.

Автоплатеж подключается при выдаче кредита. Если документы подписываются в офисе, то услугу активирует сотрудник банка.

Досрочное погашение (как полное, так и частичное) оформляется через «Сбербанк онлайн». Для этого:

- переходят в категорию «Кредиты»;

- выбирают нужный договор;

- переключают вкладку «Досрочное погашение»;

- активируют кнопку «Частично погасить кредит» или «Полностью погасить кредит».

Списание денег произойдет на следующий день после того, как банк получит соответствующее указание.

В противном случае возникнет просрочка. Следует учитывать, что если досрочное погашение назначено на дату, совпадающую с датой внесения очередного взноса, то будут списаны две суммы. Первая – ежемесячный платеж, вторая – дополнительный. Аналогичный алгоритм реализуется и в фирменном мобильном приложении.

Согласно условиям договора величина дополнительного взноса не ограничена. По факту в «Сбербанк онлайн» размер такого транша не может быть меньше 70% от суммы ежемесячного платежа.

Санкции, применяемые к зарплатным клиентам, при просрочке

При просрочке к зарплатным клиентам применяют те же санкции, что и к прочим категориям клиентов:

- начисляют пени в размере 20% годовых на сумму задолженности, начиная с даты, следующей за днем, когда должен был быть внесен пропущенный платеж;

- информацию о возникшей ситуации передают в БКИ, что негативно отражается на кредитном рейтинге;

- при длительном нарушении условий расчета обращаются к судебной системе или передают долг третьим лицам;

- при ипотеке при длительной (свыше 2-3 месяцев) задержке платежа инициируется судебное разбирательство с целью реализации предмета залога.

В тяжелой финансовой ситуации можно обратиться в банк и оформить рассрочку, в течение действия которой нужно будет платить только проценты.

Почему могут отказать клиенту, получающему заработную плату на карточку Сбербанка

Сбербанк легко может проверить финансовое состояние как участника зарплатного проекта, так и его работодателя. Однако отказать все равно могут.

Среди основных причин для отклонения заявок следующие:

- несоответствие основным требованиям (по возрасту, по стажу работы);

- направлен запрос на слишком большую сумму займа, не соответствующую материальному положению заявителя. На обслуживание всех долгов должно тратиться не более 30-40% дохода;

- недостаточная платежеспособность;

- испорченная кредитная история;

- недействительность паспорта (его нужно менять в 20 и в 45 лет, наличие лишних записей и штампов недопустимо);

- некорректное заполнение полей анкеты или формы заявки в «Сбербанк онлайн»;

- работа или место проживания, связанные с высоким риском для жизни;

- отсутствие российского гражданства;

- большое (более 3) число иждивенцев;

- выявление признаков неблагонадежности;

- ужесточение политики банка в связи с его внутренними проблемами, с неблагоприятной ситуацией в экономике.

Как повысить шансы на выдачу кредита

Вероятность одобрения кредитной заявки повышается, если:

- заявитель соответствует требованиям, установленным для выбранного продукта;

- уровень платежеспособности позволяет обслуживать заявленный займ;

- кредитная история идеальна;

- запрашивается адекватная сумма;

- документы действительны;

- заявка заполнена подробно и грамотно;

- кредитный рейтинг высок;

- клиент не находится в стадии банкротства;

- имя заявителя не упоминается в различных списках неблагонадежных личностей.

No related posts.