Страховка при оформлении ипотеки в сбербанке

Содержание

- 1 Обязательно или добровольно

- 2 Онлайн калькулятор

- 3 Процедура оформления страховки

- 4 Сколько стоит кредит без страховки

- 5 Заключение

- 6 Что страхуется, если приобретена страховка ипотеки Сбербанк

- 7 Как защищает ипотечное страхование Сбербанк

- 8 Обязательно ли покупать страхование по ипотеке Сбербанк

- 9 Сколько стоит в Сбербанк страхование имущества при ипотеке

- 10 Выводы

- 11 Что надо страховать при ипотеке в Сбербанке

- 12 Виды страхования при ипотеке

- 13 Что выгоднее страховать при ипотеке в Сбербанке

- 14 Заключение

Приветствуем! Сегодня разберем страхование при оформлении ипотеки Сбербанка. Банки заставляют страховать недвижимость, приобретаемую в кредит, и при оформлении ипотеки заемщики соглашаются с дополнительными расходами на покупку полисов страховки имущества. Какие еще виды страховок потребует кредитор? Обсудим условия страхования ипотеки в Сбербанке далее в этом посте.

Обязательно или добровольно

При оформлении жилищных займов в банках предлагают три вида страхования:

- недвижимого имущества;

- жизни и здоровья заемщика;

- титула.

Какие из них обязательны для Сбербанка, а от чего можно отказаться? Рассмотрим гарантии каждого полиса, их стоимость и условия страховщиков.

Страхование залогового имущества

Страховка приобретаемой недвижимости оформляется на период ипотечного кредитования. Условиями предусмотрено возмещение порчи имущества в случае пожара, потопа, разрушения дома и пр.

Страховка при ипотеке в Сбербанке обязательна, она гарантирует кредитору исправное состояние залога до момента полного погашения долга. Недвижимость страхуется в пользу банка, при наступлении страхового случая выгодоприобретателем будет Сбербанк.

Для заемщика обязательное страхование влечет дополнительные затраты: каждый год нужно продлевать договор, вносить обязательные платежи. Положительным моментом является гарантия страховщика в возмещении непредвиденных расходов. Другими словами, страхование залога по ипотечному кредиту Сбербанка снимает все возможные риски порчи и утраты имущества. Цену полиса многие воспринимают как цену своего спокойствия: в случае форс-мажора не придется искать денег на ремонт помещения, все расходы оплатит страховая компания.

Сколько стоит такая гарантия, и можно ли уменьшить расходы на страховку по ипотеке Сбербанка? Цена полиса зависит от ряда характеристик недвижимости. Оценивается техническое состояние, год постройки, этажность, базовые элементы конструкции дома. Поэтому ставки на страховку квартиры в новостройке и на вторичном рынке могут отличаться.

В 2019 году тарифы предлагаются в диапазоне от 0,12% до 0,25%. В текущем году условия не изменились и нетрудно посчитать, что при ипотеке на сумму 3 млн. рублей стоимость полиса может составить от 360 до 750 тысяч рублей на весь срок кредитования. По мере расчетов с банком и уменьшения суммы основного долга будет снижаться и ежегодная стоимость страховки.

Страховщики предлагают две модели страховки по ипотечному кредиту: по стоимости приобретаемой недвижимости либо по сумме остатка долга перед банком.

Как правило, менеджеры банка рекомендуют проводить страхование ипотечного кредита в партнерской компании «Сбербанк-Страхование». Для заемщика это удобно, потому что быстро: страховку можно оформить онлайн, копия полиса автоматически отправится банку. На нашем сайте ниже вы найдете примерный калькулятор услуги.

Если сравнивать цены страховщиков, то привлекательные предложения есть у каждой крупной компании. Кстати, Сбербанк не ставит ограничений в выборе и предлагает перечень из 25 аккредитованных компаний.

Страхование жизни и здоровья

Застраховать жизнь и здоровье, оформляя кредит в Сбербанке, заемщик может по собственному желанию, это не обязательные условия кредитования. Но стоит отметить, что банк активно лоббирует свои интересы, снижая проценты на займ при наличии полиса личного страхования.

Заинтересованность кредитора объясняется дополнительными гарантиями: в случае болезни заемщика или его смерти, погашение остатка ипотечного кредита в Сбербанке возьмет на себя страховщик.

Полис включает такие риски как: смерть, инвалидность, тяжелое заболевание, потеря работы в случае болезни или по инициативе работодателя. Выбрать риски можно по собственному усмотрению, с учетом их набора формируется полная стоимость страховки.

На цену влияют возраст, пол, профессия и состояние здоровья заемщика на момент оформления кредита. Страховщики попросят представить справки из медицинских учреждений и при наличии тяжелых болезней увеличат тарифы страхования. Отсюда и такой диапазон ставок: застраховать здоровье сегодня предлагается от 0,3% до 1,5%. Какой процент установят заемщику – это решается индивидуально.

Для примерного расчета используем предыдущий пример: при сумме ипотеки 3 млн. рублей стоимость страховки составит от 9 до 45 тысяч рублей в год.

Рассчитать страховку можно самостоятельно, воспользовавшись калькуляторами на сайтах компаний. Но для получения точных данных стоит обратиться к менеджерам и предоставить все необходимую информацию. Окончательные условия зависят от нескольких факторов, в том числе и лояльности страховщика: постоянным клиентам предоставят скидки.

Страховаться или экономить? Эксперты рекомендуют принимать окончательное решение после взвешенного расчета всех за и против.

Нужно посчитать экономию по ставке на ипотечное кредитование: обычно она на 0,5% -1,0% ниже при наличии страховки жизни. Для застрахованного лица снижаются риски утраты недвижимости в случае болезни или перевода долга на его близких (наследников) в случае смерти. Иногда эти доводы являются решающими при принятии решения.

Страхование титула

Титульное страхование для ипотеки в Сбербанке оформляется на добровольной основе. Суть процедуры в страховании права заемщика на приобретаемую собственность.

Обычно страхование титула выбирают покупатели вторичного жилья, дач и земельных участков. Но в последнее время страхуются и покупатели новостроек, предпочитая оградить себя от возможных проблем.

Титульная страховка по ипотеке в Сбербанке положительно воспринимается при одобрении заявки на выдачу ссуды, но на ставки по кредиту она не влияет. Средняя цена полиса в 2019 году составляет от 0,3% до 0,5%. При ипотеке на 3 млн. рублей, заемщик может заплатить от 9 до 15тысяч рублей.

Страховка титула на ипотеку в Сбербанке дает гарантии в выплате долга по кредиту в случае лишения прав на недвижимость. Это может произойти только по решению суда:

- при объявлении сделки недействительной вследствие выявленных ошибок;

- при предъявлении прав законных правообладателей, если их интересы не были учтены в договоре купли-продажи;

- при выявлении нелегальных схем, подлога документов при продаже недвижимости.

Таким образом, каждый заемщик самостоятельно решает, обязательно ли для него страхование титула: на условия ипотеки Сбера этот полис не повлияет.

Онлайн калькулятор

Расчет стоимости полиса страхования ипотеки для Сбербанка можно сделать в онлайн режиме. Для этого нужно заполнить поля калькулятора у нас на сайте. После получения расчета можно будет оформить полис онлайн и передать его в Сбербанк.

Процедура оформления страховки

Чтобы купить полис страховки по ипотеке в Сбербанке, необходимо выбрать страховую компанию и подать заявку. Потребуется представить пакет документов. Полный их перечень можно получить у страховщика. Обычно в этот список входят:

- паспорт заемщика (предоставляется оригинал и копия);

- заявление на бланке страховой компании;

- анкета с личными данными заемщика и характеристиками ипотечного кредита;

- свидетельство о праве собственности на приобретаемую недвижимость;

- отчет об оценке предмета залога;

- копия технического паспорта.

Процедура оформления займет немного времени. Если заемщик выбирает «Сбербанк-Страхование», услуга может быть оформлена в день сделки. После подписания договора нужно оплатить страховой взнос за первый год и передать банку копию страхового полиса.

Продление полиса происходит ежегодно. Если пользоваться услугами одного страховщика, то не нужно собирать документы для каждого очередного взноса: данные заемщика хранятся в электронной базе. При стандартном погашении кредита, страховая компания рассчитывает и сообщает сумму очередного взноса. После его оплаты, копию полиса страховщик направит в банк.

Если заемщик меняет страховую компанию, потребуется предоставить весь комплект документов и справку из банка об остатке долга.

Сколько стоит кредит без страховки

Полная стоимость ипотеки для заемщика состоит не только из суммы «тела» кредита и процентов, но и всех дополнительных расходов. В течение ряда лет придется оплачивать страховые премии, чтобы компания продлевала действие полиса. Это значительная нагрузка на личный бюджет, но условия кредитования не предполагают иного. При отказе от страховки на следующий год можно получить от кредитора уведомление о повышении ставки либо предложение вернуть кредит в полном объеме.

Таким образом, выполнить обязательные условия кредитора необходимо, чтобы избежать риска убытков. Что касается добровольного страхования, то каждый заемщик ответит на вопрос, обязательна ли страховка для него, исходя из личной ситуации. Как рассчитать затраты в этом случае? На помощь придет калькулятор на сайте страховщика либо консультанты в его офисах.

Практичные клиенты выбирают комплексное страхование ипотеки в Сбербанке, включающее все два вида полисов. Пакетная услуга стоит дешевле, общая плата может составить около 1% в год от суммы ипотеки.

Возврат страховки по ипотеке

Не все заемщики знают о своем праве на возврат страховки после выплаты долга банку. Страховщики неохотно делятся такой информацией, но по закону не могут отказать в возврате денег. Как вернуть страховку по ипотеке в Сбербанке?

Чтобы компания возвращала взносы, заемщик должен подать заявление. Рассмотрим, в каких случаях это возможно:

- после досрочного полного возврата кредита, если срок действия страховки более 11 месяцев, заемщик имеет право на получение годового взноса;

- при досрочном погашении, если полис действителен 6 месяцев, клиенту вернут 50% стоимости оплаченных взносов страховки при ипотеке;

- если срок действия полиса составляет менее полугода, в возврате могут отказать. В такой ситуации можно обратиться с иском в суд, если финансовая выгода очевидна.

В «Сбербанк Страхование» информацию о досрочном погашении ссуды получат напрямую из банка.

Чтобы оформить возврат страховки после выплаты ипотеки у другого страховщика, к заявлению стоит приложить справку Сбербанка о полностью или частично погашенном долге.

Заключение

Итак, всем кто планирует получить ипотеку от Сбербанка, в обязательном порядке нужно застраховать приобретаемую недвижимость от риска утраты или порчи. Что касается добровольного страхования, то каждый заемщик должен сделать свой выбор. Мы рекомендуем не пренебрегать возможностью защитить свое финансовое положение от рисков: ипотека оформляется на длительный срок и никто не знает, что может случиться за это время.

Далее рекомендуем ознакомиться с постом досрочное погашение ипотеки в Сбербанке во всех нюансах.

Если вам требуется помощь с возвратом страховки, то рекомендуем записаться на бесплатную консультацию к нашему юристу в специальной форме.

Ждем ваших комментариев по поводу статьи. Будем благодарны за оценку и лайк в социальных сетях.

За страховкой от Сбербанка большинство обращается даже уже не в отделение, а на сайт, причём отдельный. Он создан специально для этого продукта. Также его получиться оформить и на онлайн-ресурсе ДомКлик. Во сколько обойдётся услуга, какие подводные камни кроются для тех, кто купил жильё в ипотеку от Сбербанка, детально опишем далее.

Что страхуется, если приобретена страховка ипотеки Сбербанк

Конечно же, когда недвижимость приобретена в ипотеку, то страхуется, в первую очередь, именно она. Предлагают купить полис, распространяющийся не только на неё, но и на заёмщика. Например, страхуется его жизнь, здоровье. Зачем это нужно? Дело в том, что клиент, оформивший ипотеку, часто является и тем лицом, которое её фактически и выплачивает. Если он временно потерял трудоспособность из-за здоровья, то страховые выплаты помогут рассчитаться с банком. Возможно, не только частично, но и полностью.

Важно знать! Даже если вы не покупаете самый дорогостоящий полис Сбербанка для своей ипотечной недвижимости, а выбрали недорогой, то всё равно она будет числиться залогом. По любому договору кредитования, а также страховому, на жильё ставиться временный статус и обременение. Оно всегда выступает залогом, но до тех пор, пока клиент не выплатит весь долг. После внесения всей суммы с процентами обременение с недвижимости сразу же снимается.

Мы описали выше те риски, с которыми может столкнуться сам заёмщик, например, проблемы со здоровьем, повлекшие потерю работы. Полис покроет эти случаи, а его владелец получит выплаты. Но риски грозят не только человеку, оформившему ипотеку, но и квадратным метрам. На практике происходит что угодно: от затопления квартиры из-за прорыва отопительных, водопроводных труб, до пожара.

Тогда вред наносится самим квадратным метрам. Чтобы восстановить урон, достаточно заранее оформить страховку в Сбербанке. Тогда по ней будут выплачены деньги, равноценные ущербу, который был нанесён недвижимости. Точный список случаев, которые покрывает полис от банка перечислен на его специализированном сайте. Но нужно понимать: чем их больше, тем выше и стоимость страхования.

Как защищает ипотечное страхование Сбербанк

Мы медленно перешли к тому, что именно и от чего защищает страховой полис. Он приобретается в обязательном порядке, если недвижимость покупается в кредит. Договор подписывается совершенно отдельно от ипотечного. Конечно же, там фигурируют те же данные, но всё же документ составляется отдельно, касается страхования. Он является гарантией того, что при перечисленных в договоре случаях, заёмщику точно будут выплачены определённые суммы.

В первую очередь, полис касается самого жилья, будь то гостинка, квартира или дом. Если углубиться в то, что именно защищает договор, то к такому имуществу относятся:

- Всё инженерное оборудование, находящиеся в пределах недвижимости — от сантехники, электропроводки до окон, внутренней отделки.

- Движимое имущество, расположенное внутри: от бытовой, оргтехники до личных вещей и даже обуви.

- Гражданская ответственность, распространяющаяся на соседей. Если вы, например, зальёте их из-за прорыва трубы в ипотечной квартире, то вам всё равно будут выплачены средства.

- Конструктивные элементы. При покупке дома в ипотеку страхуются даже его перекрытия, конструкции, крыша, подвальный этаж и т.д.

Сама ипотечная квартира, дом страхуется от таких возможных случаев:

- Залив: не только соседями, но и их, в том числе.

- Пожар.

- Взрыв.

- Повреждения, связанные с механическим воздействием.

- Противоправные действия, из-за которых был нанесён ущерб.

- Молния, природные стихии и бедствия, которые они влекут за собой.

- Гражданская ответственность.

Каждый пункт содержит в себе массу страховых случаев. Они тоже описываются в договоре. В целом, стандартные договор подразумевают защиту именно ипотечной недвижимость. По желанию клиента можно защитить и самого себя. Также не забывайте и о том, что есть и премиальный пакет. Он стоит дороже, но выплаты и количество случаев по нему гораздо больше. Продукт называется «Премьер».

Обязательно ли покупать страхование по ипотеке Сбербанк

Итак, хотите купить жильё в Сбербанке в ипотеке, но вместе с кредитом вам предлагают купить и страховку. Её стоимость кажется высокой, смущает и то, что она всё же является обязательной. То есть без страхования банк вам точно не выдаст заём. Не торопитесь с выводами по двум причинам:

- Стоимость полиса может показаться высокой, но она не оплачивается сразу. Деньги распределяются на весь период кредитования. Сумма включается в ежемесячный платёж пол ипотеке. Поэтому она незаметна для семейного бюджета. Она гораздо меньше, чем сам кредит.

- Страхование нужно самому заёмщику. Если что-то случится с купленной квартирой, домом, то он получит выплаты. А если он ещё и застраховал свою жизнь, здоровье, возможную потерю трудоспособности, то договор покроет и эти риски. Оплата услуги, конечно, является статьёй расходов, но она будет вполне компенсирована в будущем. Это происходит при наступлении страхового случая.

На сайте Сбербанка также есть информация о том, что страхование при ипотеке обязательное. Так защиту получает не только заёмщик, но и финансовая организация. Если вдруг произойдёт страховой случай, то клиент получит выплаты от страховой компании. Их он может использовать и для погашения долга по ипотеке.

Сколько стоит в Сбербанк страхование имущества при ипотеке

Перейдём к финансовой стороне. Многих интересует то, сколько же на самом деле стоит страховка от Сбербанка вместе с комиссиями. Стоимость зависит и от того, какое именно страхование выбрано (существует ещё и премиальное), и от размера ипотечного кредита.

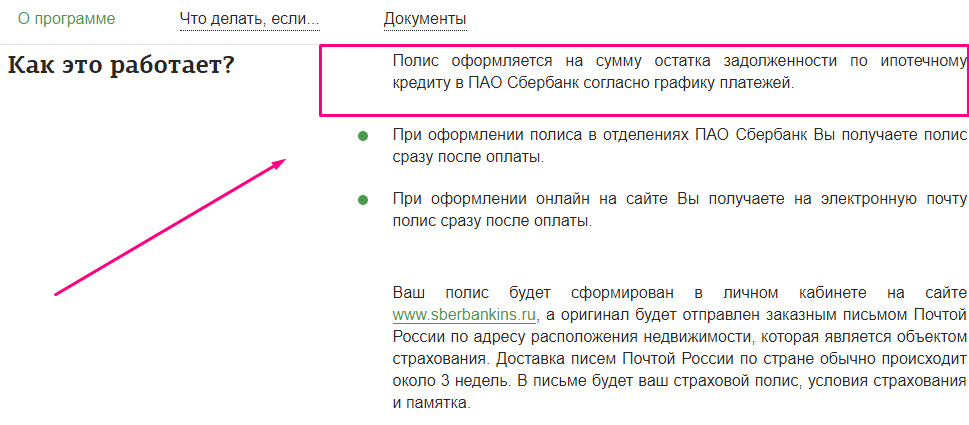

Калькуляция в Сбербанке происходит так:

- Полис продаётся по следующей цене: 0,25 % от долга по ипотечному кредиту. Важен именно остаток задолженности. Например, если клиент оплатил первоначальный взнос, то он в долг не включается. Рассчитывается точный остаток, от которого и высчитываются 0,25 %.

- Заёмщик может и сам узнать цену, если перейдёт на специализированный сайт Сбербанка, касающийся только страхования. Там же он может и подать запрос на оформление продукта онлайн. Пока ещё действует акция с 10 % скидкой, если пользователь оформить продукт на сайте, а не в отделении.

Чем меньше остаток задолженности по ипотеке в Сбербанке, тем ниже стоимость полиса. Таким образом, более высокий первоначальный взнос позволит купить услугу по более приемлемой цене.

Страховка жилья при ипотеке в Сбербанке — какая недвижимость подходит

Ипотеку выдают не на любую недвижимость. Она сначала подвергается оценке, а также аналитике экспертов банка. Важно всё — от расположения до состояния ремонта, износа, ликвидности объекта. То же касается и страховки. Ни одна компания не выдаст полис на квадратные метры в доме, который порядочно изношен, подлежит сносу.

Действуют и другие правила:

- Не подлежат страхованию те объекты, которые были построены до 1955 года.

- Территориальное расположение. Как правило, страхуются квартиры, находящиеся в пределах города. Если они расположены в области, то рядом должна быть развитая инфраструктура.

- Техническое состояние, внутренняя отделка (ремонт).

- Степень износа, состояние коммуникаций и т.д.

- Отсутствие дефектов в конструктивных элементов, что больше касается частных домовладений.

Пунктов может быть и гораздо больше. Важно, чтобы квартира, дом находились в жилом состоянии, не имели значительных дефектов конструкции. Оценивается их ликвидность, то возможность продажи при возникших обстоятельствах.

Сбербанк страхование недвижимости при ипотеке — условия и тарифы

Тарифы банка могут незначительно, но всё же корректироваться в течение года. Мы приводим к вам последнюю информацию:

- Цена полиса равна 0,25 % от остатка всей задолженности по ипотеке перед Сбербанком.

- Точная стоимость рассчитывается банковским специалистом.

- При онлайн оформлении предоставляется скидка в 10 %.

- Если клиент досрочно погасил займ, то на условиях страхования это никак не отображается.

- При онлайн оформлении пользователь практически сразу же получает документы в электронном виде. В бумажном они будут ему доставлены в течение 14-21 дней. В отделение, таким образом, идти не требуется.

Что касается точных тарифов, то они напрямую зависят от:

- Тип, вид страховки.

- Вид продукта — премиальный (Премьер) или нет.

- Количество тех рисков, которые будут покрыты. Их выбирает сам клиент. Чем их больше, тем выше цена полиса.

При оформлении на сайте пользователь тоже сможет увидеть точную цену продукта, то есть за детальной информацией не нужно обращаться в банк.

Как оформляется страховка от Сбербанка при ипотеке

Теперь для получения полиса страхования от Сбербанка не требуется его посещать. Существует специальный сайт (sberbankins), на котором происходит оформление онлайн. Он принадлежит банку и посвящён страховым продуктам. Если вы взяли ипотеку и хотите получить полис онлайн, то переходите на этот официальный сайт, действуйте пошагово:

- Найдите вверху раздел «Страхование ипотеки».

- При переходе на вкладку увидите всю информацию по продукту и пункт «Оформить полис».

- После его выбора на сайте появится электронная анкета. Заполните все строки, нажмите на подтверждение.

Документы в тот же день поступят на вашу электронную почту, которую вы указали в анкете. Они же высылаются клиенту и по его адресу, но в течение 3 недель. Та же процедура доступна и на сайте ДомКлик. Пока Сбербанк предоставляет 10 % скидки тем, кто получил страховку онлайн.

Выводы

Страхование ипотеки в Сбербанке обязательно. Полис оформляется одновременно с подписанием кредитного договора. Он защищает и недвижимость, и имущество от разных рисков. Точный их список формирует сам заёмщик, выбирая их из перечня возможных. Чем больше таких покрываемых страховкой рисков и случаев, тем выше и её цена. Она рассчитывается, как 0,25 % от остатка долга по самой ипотеке. Сумма распределяется на весь срок кредитования.

Оформить полис получится не только в самом банке, но и на его специальном сайте, а также на сервисе ДомКлик. В таком случае можно получить ещё и скидку в 10 %. Документы отсылаются на электронную почту. По адресу заявителя они будут доставлены в течение трёх недель.

При оформлении ипотеки все заемщики сталкиваются с необходимостью оформить страховку. У большинства из них такая позиция банка не вызывает особого энтузиазма: дополнительные затраты на оформление страхового полиса могут значительно увеличить финансовую нагрузку на семейный бюджет. При этом платить придется каждый год, до окончательного погашения ссуды. Не удивительно, что многие заемщики пытаются сэкономить на этом. Поэтому интересуются что нужно страховать при ипотеке в Сбербанке в обязательном порядке, а от чего можно отказаться? С целью обезопасить заемные средства банки часто навязывают большое количество страховых продуктов. А клиенты опасаются, что своим отказом навредят при принятии кредитором решения о выдаче ссуды.

Что надо страховать при ипотеке в Сбербанке

Вопрос страхования при выдаче займа на покупку жилья регламентируется законом РФ «Об ипотеке». Согласно его положениям, предусмотрены все аспекты взаимоотношений между кредитной организацией и заемщиком. Это касается и приобретения страховых полисов. Параграф 31 обязует покупателя жилья застраховать его в пользу банка, выдавшего ипотеку, в обязательном порядке. При этом учитываются минимальные риски – повреждение или потеря недвижимого имущества. Пользуясь законодательным правом, все банковские учреждения, в том числе и Сбербанк, требуют от заемщиков обязательного страхования приобретаемой квартиры или дома, которые выступают залогом по кредиту. Размер страховки должен соответствовать размеру кредитной суммы.

Согласно этому же закону, все остальные виды страховых полисов при оформлении ипотечного договора, приобретаются только на добровольной основе и по личной инициативе клиента.

Виды страхования при ипотеке

Когда потенциальный заемщик отказывается страховать залоговую квартиру в Сбербанке, банк может на вполне законных основаниях отказать в подписании ипотечного договора. В то же время кредитор преследует собственную коммерческую цель и стремится максимально минимизировать собственные риски: жилищные ссуды относятся к кредитным программам с самыми низкими процентными ставками и заключаются на длительный период. Поэтому банковские специалисты настаивают на дополнительных страховках. Существует 3 основных вида ипотечного страхования:

Когда потенциальный заемщик отказывается страховать залоговую квартиру в Сбербанке, банк может на вполне законных основаниях отказать в подписании ипотечного договора. В то же время кредитор преследует собственную коммерческую цель и стремится максимально минимизировать собственные риски: жилищные ссуды относятся к кредитным программам с самыми низкими процентными ставками и заключаются на длительный период. Поэтому банковские специалисты настаивают на дополнительных страховках. Существует 3 основных вида ипотечного страхования:

-

залогового объекта недвижимости, жизни и здоровья титульного заемщика, титула (риск утраты права собственности на жилье).

Но в то же время многие клиенты осознают, что на нынешнем рынке недвижимости очень часты случаи двойных сделок. Особенно это касается вторичного рынка. Титульное страхование, которое заключается только на 3 года может обезопасить от мошенничества и случайных ошибок при оформлении документов на квартиру. 3 года – срок давности, за который можно юридически оспаривать проведенную сделку.

Более охотно заемщики идут на покупку личной страховки. И это связано не только с тем, что за эту опцию банк снижает процентную ставку. Если ипотека берется на 30 лет, то никто из здравомыслящих людей не гарантирует, что за это время у него не возникнет проблем со здоровьем.

Из этого следует, что страхование имеет обоюдную выгоду, как для банковского учреждения, так и для его клиента.

Жизни

По закону личное страхование не является обязательным для титульного заемщика. Но клиентов больше всего интересует пункт, где за отсутствие подобной страховки банк увеличивает процентную ставку на 1%. Это незначительное снижение поможет сэкономить существенные средства за длительный период.

Страховка титульного заемщика покрывает определенный перечень страховых рисков: смерть, инвалидность, травмы и серьезные заболевания, которые приводят к длительной потере трудоспособности. Если при наступлении перечисленных рисков у кредитозаемщика возникают проблемы с погашением займа, то СК оплатит кредитору образовавшуюся задолженность.

Страховка титульного заемщика покрывает определенный перечень страховых рисков: смерть, инвалидность, травмы и серьезные заболевания, которые приводят к длительной потере трудоспособности. Если при наступлении перечисленных рисков у кредитозаемщика возникают проблемы с погашением займа, то СК оплатит кредитору образовавшуюся задолженность.

Приобретая личную страховку, клиент сам определяет страховую сумму. Ее размер напрямую зависит от многих факторов: пола, возраста, места работы, состояния здоровья и многое другое. На размер взносов влияет и размер ипотеки.

Поскольку в Сбербанке предусмотрено снижение ставки при условии личного страхования, то она может быть пересмотрена в том случае, если есть просрочки в оплате страховки. Если клиент не продлит ежегодное страхование, то банк обязует его досрочно погасить взятую ссуду. В случае не погашения задолженности, кредитор имеет право наложить санкции на залоговую квартиру.

Квартиры

Избежать страховки на приобретаемый объект недвижимости не удастся, поскольку это законное требование банка, подтвержденное российским законодательством. Клиенту придется застраховать квартиру при ипотечном кредите в Сбербанке сразу по двум рискам – от повреждения имущества и его утраты. Максимальные выплаты по страховке после наступления страхового случая приравниваются к размеру кредитной суммы. Это означает, что в такой ситуации СК выплачивает банку всю сумму, необходимую для погашения ссуды.

Менеджеры банка при подписании кредитного договора активно агитируют воспользоваться услугами собственной СК «Сбербанк-Страхование», но клиент сам вправе выбирать СК. Банк сотрудничает с многими компаниями страховщиков, среди них много лидеров в этой сфере. С перечнем аккредитованных компаний можно ознакомиться на сайте финучреждения.

Что выгоднее страховать при ипотеке в Сбербанке

Клиентов больше всего интересует, как сэкономить при оформлении страховки. В ипотечном договоре отдельным пунктом отмечено, что заемщик имеет право страховаться в любой компании, аккредитованной в Сбербанке. Этим правом необходимо воспользоваться, и среди всех страховщиков выбрать того, где тарифы меньше всего. Некоторые СК предлагают пакеты с различными услугами. При комплексном страховании можно получить скидку на большее количество рисков, а по отдельности это бы стоило намного дороже.

В некоторых случаях можно добиться страховки ниже 1%, и тогда выгода сниженной ставки будет очевидна. При этом клиент получает дополнительный бонус — страховую защиту от многих рисков на продолжительное время.

В некоторых случаях можно добиться страховки ниже 1%, и тогда выгода сниженной ставки будет очевидна. При этом клиент получает дополнительный бонус — страховую защиту от многих рисков на продолжительное время.

Заключение

При подписании ипотечного договора избежать страховки не удастся. Важно помнить, что обязательным является оформление страхового полиса на залоговое жилье, остальные виды страхования – по желанию заемщика. Но стоит помнить, что ипотечное страхование при видимом увеличении ежемесячных выплат даст возможность обезопасить все возможные неприятные ситуации, которые могут возникнуть на протяжении длительного временного промежутка. Страховка позволяет клиенту более уверенно планировать собственное будущее.

No related posts.