У банка отобрали лицензию как платить кредит

Содержание

- 1 Как платить кредит, если у банка отозвали лицензию, или признали банкротом?

- 2 Когда начинать платить и кому? Действия кредитополучателя

- 3 Где найти информацию о новом кредиторе

- 4 Как определить кредитора и реквизиты для оплаты

- 5 Что ожидает заемщика, не погасившего задолженность вовремя

- 6 Могут ли поменяться условия кредитного договора

- 7 Платежные реквизиты Агентства по страхованию вкладов

- 8 Как распознать неблагонадежные банки

Ежегодно в России лишаются лицензии на осуществление банковской деятельности десятки банков. В СМИ периодически появляется информация, что тот или иной банк закрыли, учреждение банкрот или у него отзывают лицензию. Что в такой ситуации делать клиентам банка, которые разместили деньги на депозит или оформили в нем кредит? Как платить кредит, если у банка отозвали лицензию и остаются ли обязательства перед таким банком у клиентов? Рассмотрим это.

Как платить кредит, если у банка отозвали лицензию, или признали банкротом?

Клиенты банка часто задаются вопросом, если у банка отозвана лицензия, куда платить кредит, и меняются ли сумма выплат и график их внесения? В случае, если банк лишился лицензии, обязательства перед клиентами по размещенным вкладам и оформленным кредитам, все равно остаются, только переходят третьему лицу:

- компании, выступающей в роли правопреемника (другой банк);

- государству;

- АСВ.

Поэтому на вопрос: «Нужно ли платить кредит, если банк обанкротился?», ответ однозначный и положительный. Платить нужно, суммы выплат ни в коем случае меняться не должны, т.к. условия кредитного договора самостоятельно правопреемник менять не имеет права. График погашения тоже редко меняется. Итак, мы выяснили, что кредит придется погашать в любом случае и в полном объеме. Осталось только выяснить, как это делать.

Когда начинать платить и кому? Действия кредитополучателя

Информирование клиентов банка, который лишен лицензии, может производиться несколькими способами:

- размещение информации в СМИ;

- смс –оповещение клиентов или рассылка на электронную почту;

- почтовое извещение;

- личный звонок;

- размещение информации на сайте Центробанка РФ;

- размещение информации на сайте самого банка.

Клиенты банка узнают информацию, когда банк уже закрыт, но процедура банкротства длится несколько месяцев. Банку дается время на приведение в порядок всех дел, устранение нарушений и оповещение клиентов о сложившейся ситуации. Даже, если не пришло сообщение на телефон или на электронную почту, после того, как банк лишили лицензии, платить ли кредит сомнений не должно быть.

Начинать волноваться нужно, если отделение банка закрыто длительное время, а внести очередной платеж не получается. Лучше всего периодически просматривать информацию о банках, находящихся в «черном списке» Центробанка. Ведь ответственность за погашение кредита лежит именно на том, кто его взял.

Просрочки по выплатам чреваты штрафами и испорченной кредитной историей. Действия клиентов «лопнувшего» банка в переходный период представим в виде таблицы.

| Ситуация | Действия заемщика |

| В банке введена временная администрация. | 1. Узнать о смене реквизитов для оплаты кредита не составит труда – на сайте Центробанка найдите контакты временной администрации.

2. Следить за новостями и перед каждым очередным платежом уточнять реквизиты получателя. |

| У вашего банка появился преемник. | Узнать реквизиты нового кредитора на официальных сайтах Центробанка или АСВ. |

| Новый кредитор еще не определился, а срок платежа наступил. | Можно воспользоваться одним из двух вариантов:

1. Продолжать платить по прежним реквизитам, сохраняя все платежные квитанции. 2. Передать на хранение нотариусу. Заявление с четко прописанными вашими обязательствами: суммой долга, названием кредитора и причины, по которым вы физически не можете погасить долг напрямую, передается нотариусу, который сам позаботится об уведомлении кредитора. |

| Назначен конкурсный управляющий – Агентство по страхованию вкладов. | На сайте Агентства есть подробная инструкция по заполнению реквизитов получателя. |

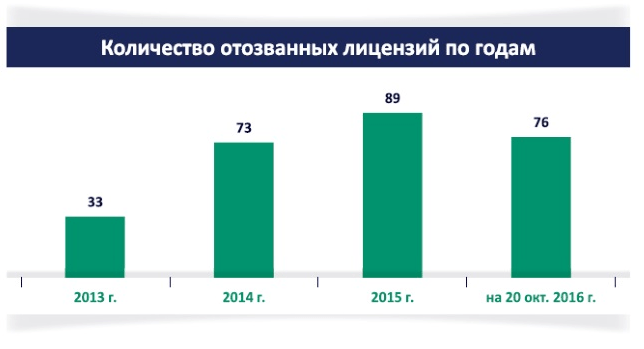

Рисунок 1. Статистика отозванных банковских лицензий в период с 2013-2016 гг. Источник: ЦБ РФ

Что ожидает заемщика, не погасившего задолженность вовремя

Переходный период в жизни банка, у которого отозвали лицензию, полон неразберихи и сумятицы, что непременно отражается на клиентах. Оказавшись в информационном вакууме, заемщики лишаются возможности платить кредит привычным способом. Обязательно ли нужно вносить очередной платеж своевременно или можно погасить долг, когда ситуация с кредитором прояснится?

Даже дисциплинированные заемщики, всегда вовремя вносившие платежи, совершают непоправимые ошибки, считая задержки платежей несущественными. И тем самым обрекают себя на уплату пеней и штрафов.

Важно! В случае неуплаты кредита или задержки платежей к вам будут применяться штрафные санкции, и сумма задолженности может значительно вырасти. Банк вправе требовать от вас исполнение обязательств по договору в судебном порядке.

Банк обязан оповестить своих клиентов письменным уведомлением, но зачастую этого не происходит. Если вы не получили письма от банка, не стоит уповать на «забывчивость» банковских сотрудников, в суде этот факт невозможно будет доказать. Займитесь своим «спасением» самостоятельно – и это будет единственно правильным решением.

Будьте начеку, читайте все новости о вашем банке, чтобы быть в курсе всех происходящих изменений.

Могут ли поменяться условия кредитного договора

Выплата кредита производится по условиям вашего кредитного договора, а значит, прежними остаются и его условия:

- сумма задолженности;

- процентная ставка по кредиту;

- график погашения;

- сумма ежемесячного платежа.

В случае если у банка-банкрота появится новый владелец, вполне возможно, что ваш новый кредитор предложит вам досрочное погашение кредита или перезаключение договора на новых условиях. В любом случае, решение принимаете вы – банк не вправе навязывать вам свои условия. Но если это все-таки происходит, и предлагаемые условия вам не подходят, смело обращайтесь в Роспотребнадзор, он защитит ваши интересы.

Постарайтесь найти возможность досрочного погашения – это убережет вас от новых проблем и сбережет нервы. Ведь совсем не понятно, как будут дальше развиваться события. Новый владелец может продать ваш долг коллектору или прибегнуть к его услугам.

Заемщикам при внесении платежей через другие банки приходится оплачивать комиссионные за перевод денежных средств.

К сведению! В законе «О потребительском займе» (статья 5, п. 12) говорится об обязанности кредитора предоставлять заемщикам информацию о «бесплатном способе исполнения заемщиком обязательств по договору потребительского кредита».

АСВ обязано обеспечить заемщиков несколькими способами внесения платежей без комиссии. Для решения этого вопроса требуется время, и потому за несколько придется ее оплатить. Для ускорения процесса рекомендуется направить в адрес Агенства жалобу. Она может быть написана в произвольной форме.

Платежные реквизиты Агентства по страхованию вкладов

В таблице 2 приведены реквизиты АСВ. В «Назначении платежа» необходимо указать реквизиты своего банка и номер счета из таблицы 2.

Таблица 2. Платежные реквизиты АСВ для погашения задолженности по кредитам ликвидируемых банков

| Получатель | Государственная корпорация «Агентство по страхованию вкладов» |

| Адрес | Россия, г. Москва, 109240, ул. Высоцкого, д. 4 |

| Банк получателя | ГУ Банка России по ЦФО, г Москва 35 |

| БИК | 044525000 |

| Расчетный счет | 40503810145250003051 |

| ИНН | 7708514824 |

| КПП | 770901001 |

| Назначение платежа | Необходимо указать наименование ликвидируемой кредитной организации и счет в Агентстве № 76/11-**** (ОБЯЗАТЕЛЬНО). Данные заемщика: Ф.И.О. или наименование предприятия; номер и дату кредитного договора, номер карты или карточного счета |

Таблица 3. Информация о номере счета ликвидируемой кредитной организации

| Наименование банка | Номер счета |

| АНКОР БАНК, г. Казань | 76/11-0590 |

| ТАТФОНДБАНК, г. Казань | 76/11-0587 |

| ИНТЕХБАНК, г. Казань | 76/11-0588 |

| ЕНИСЕЙ, г. Красноярск | 76/11-0586 |

| ЭКОНОМИЧЕСКИЙ СОЮЗ, г. Москва | 76/11-0591 |

Как распознать неблагонадежные банки

Выбор банка следует осуществлять осмотрительно и тщательно. Для этого необходимо проводить анализ факторов.

Таблица 4. Данные для проведения анализа на предмет неблагонадежности банков

| Факторы для анализа | Источник информации |

| Сумма собственного капитала банка. | Публикуется на сайте банка. |

| Размер активов. | Периодическая отчетность, публикуемая на сайте кредитного учреждения. |

| Факты административных нарушений и привлечения к ответственности. | Сводки Центробанка России, средства массовой информации. |

| Сомнительные операции на банковских счетах. | Сводки Центробанка России, средства массовой информации. |

| Резкое увеличение оборотов наличных средств. | Периодическая отчетность, публикуемая на сайте кредитного учреждения. |

В видеосюжете под названием «Что делать, если у банка отозвали лицензию, а у человека в нем кредит?» – рассказ исполнительного вице-президента Ассоциации Российских Банков, начальника Правового Департамента Ларисы Митяшовой. В репортаже – информация для заемщиков обанкротившегося банка о необходимости своевременной оплаты задолженности и другие полезные советы.

Сохраните и поделитесь информацией в соцсетях:

No related posts.