Удержание из зарплаты за питание сотрудников

Содержание

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа, разработана совместно с ЗАО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Между организацией и ИП заключен договор на оказание услуг питания работников данной организации. Стоимость обеда состоит из двух частей, одну часть компенсирует работодатель по факту оказания услуг и оплачивает данную сумму напрямую ИП, а оставшуюся часть работники оплачивают за счет личных денежных средств при покупке обеда. Некоторые работники написали заявление с просьбой удерживать ежемесячно плату за питание из заработной платы.

Будет ли являться нарушением удержание платы за питание из заработной платы? Какие негативные последствия может повлечь данное нарушение?

© ООО "НПП "ГАРАНТ-СЕРВИС", 2019. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3161), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Способы организации питания сотрудников

—————————¬

¦Выдача талонов на питание¦ ¦ Приобретение готовых ¦ ¦ Содержание столовой, ¦ ¦ Оборудование специализированных¦¦Выплата дополнительных денежных¦ Основания и порядок удержания из заработной платы

Виды возможных удержаний из зарплаты работника:

Доходы, не подлежащие удержаниям

Данные виды установлены ст. 101 закона №229-ФЗ. Основные виды таких доходов:

- Возмещение вреда, причинённого здоровью или в связи со смертью кормильца;

- Компенсации при получении увечья сотрудником и членам семей, если они погибли;

- Компенсация за счёт средств бюджета в результате катастроф (техногенных или радиационных);

- Алименты;

- Суммы служебной командировки, переезда на новое место жительства;

- Материальная помощь в связи с рождением ребёнка, заключением брака и т.д.;

Очерёдность удержаний

Удержания из заработной платы работника производятся в следующей последовательности:

- НДФЛ;

- Исполнительные листы по алиментам на несовершеннолетних детей, на возмещение вреда здоровью, смерти кормильца, нанесённым преступлением или моральный вред;

- Прочие исполнительные листы в порядке поступления (прочие обязательные удержания);

- Удержания по инициативе руководителя.

Ограничение размера удержаний

Сумма обязательных удержаний не может превышать 50% заработной платы, причитающейся работнику. В отдельных случаях размер удержаний может быть увеличен. Например, удержания по исполнительным листам. По данным удержаниям установлено ограничение 70%:

- По алиментам на несовершеннолетних детей;

- Возмещения вреда, причинённого здоровью, смерти кормильца;

- Возмещение преступного ущерба.

Также при расчете удержаний следует учесть:

- Если сумма обязательных удержаний превышает предельную (70%), то сумма удержаний распределяется пропорционально обязательным удержаниям. Остальные удержания не производятся;

- Сумма ограничения удержаний по инициативе работодателя составляет 20%;

- По заявлению сотрудника сумма удержаний не ограничивается.

Пример расчета удержания из заработной платы

На имя сотрудника Василькова А.А. поступило 2 исполнительных листа: алименты на содержание 3 несовершеннолетних детей – 50% заработка и возмещение вреда нанесённый здоровью в размере 5 000,00 руб. Сумма заработной платы составила 15 000,00 руб. Вычет НДФЛ на 3-х детей составил 5 800,00 руб.

Произведем расчёт удержаний по исполнительным листам:

- Налогооблагаемая база НДФЛ = 15 000,00 – 5 800,00 = 9 200,00 руб.;

- НДФЛ = 1 196,00 руб.;

- Сумма заработка для расчёта удержаний = 15 000,00 – 1 196,00 = 13 804,00 руб.;

- Предельная сумма = 9 662,80 руб.

Удержания в размере =11 902,00 руб., из них:

- По алиментам = 6 902,00 руб. (58% от общей суммы удержания);

- Возмещение вреда = 5 000, руб. (42% от общей суммы удержания).

В итоге по исполнительным листам производятся удержания в сумме:

- По алиментам – 9 662,80 *0,58 = 5 604,42 руб.;

- Возмещение вреда – 9 662,80 *0,42 = 4 058,38 руб.

Удержание из заработной платы: проводки и примеры

Обязательные удержания

НДФЛ удерживается у каждого сотрудника с заработной платы в размере ставок:

- 13% — если сотрудник — резидент РФ;

- 30% — если нерезидент РФ;

- 35% — в случае выигрыша, суммы экономии на процентах и прочее;

- 15% — от дивидендов нерезидента РФ;

- 9% — от дивидендов до 2015 года; процентов по облигациям с ипотечным покрытием до 2007 года, от доходов учредителями доверительного управления ипотечным покрытием.

При этом не важно в какой форме получен доход в денежной или натуральной. Рассмотрим пример:

Сотруднику Василькову А.А. начислена заработная плата 30 000,00 руб., из неё удержан НДФЛ по ставке 13%, так как Васильков А.А. является резидентом.

Проводки по обязательному удержанию НДФЛ:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 30 000,00 | Начислена заработная плата |

| 70 | 68 | 3 900,00 | Удержан НДФЛ |

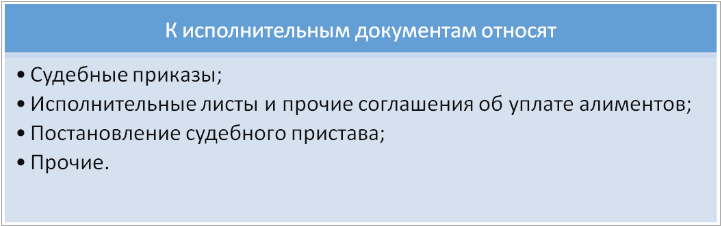

По исполнительным документам

Сумма по исполнительному листу удерживается с зарплаты с учётом НДФЛ. Сумма дополнительных расходов по исполнительному листу (например, комиссия за перевод) списывается с сотрудника.

Рассмотрим на примере:

Сотруднику Василькову А.А. начислена заработная плата 20 000,00 руб., из неё удержано 25% по исполнительному листу. Сумма удержания по исполнительному листу = (20 000,00 – 13%) * 25% = 4 350,00 руб.

Удержание из заработной платы Василькова А.А. по исполнительному листу отражается проводкой:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 20 000,00 | Начислена заработная плата |

| 70 | 68 | 2 600,00 | Удержан НДФЛ |

| 70 | 76.41 | 4 350,00 | Удержана сумма по исполнительному листу |

| 76.41 | 50 | 4 350,00 | Перечислена сумма по исполнительному документу из кассы |

По инициативе работодателя

Удержания в целях погашения задолженности регламентируются Трудовым кодексом и прочими федеральными законами. При этом необходимо издать приказ не позднее месяца со дня выплаты и получить письменное разрешение от сотрудника.

Если при увольнении сумма удержаний не полностью списана, то по согласованию с работником сумма может быть погашена:

- В судебном порядке;

- Внесением средств в кассу;

- Подарить работнику (в таком случае, расходы не учитываются при исчислении налога на прибыль);

- По заявлению работника списывать ежемесячно по 20% заработной платы.

Типовые проводки при удержаниях из заработной платы по инициативе работодателя::

| Дт | Кт | Описание операции |

| 26 | 70 | Начислена заработная плата |

| 70 | 68 | Удержан НДФЛ |

| 70 | 73.2 | Удержана сумма возмещения недостачи |

| 70 | 71 | Удержана невозвращённая подотчётная сумма |

| 70 | 73.1 | Погашение выданного займа |

У сотрудника Василькова А.А. из заработной платы произведено удержание в счёт погашения займа 1 500,00 руб. Заработная плата при этом составила 10 000,00 руб. Предельная сумма равна = 8 700,00 *0,2 = 1740,00 руб.

Проводки удержание займа из заработной платы Василькова А.А.:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 73.1 | 1 500,00 | Удержание в счёт погашения займа |

По заявлению сотрудника

По заявлению сотрудника руководитель может удерживать необходимые суммы из заработной платы, но также руководитель может отказать в таких удержаниях. При этом размер удержаний по заявлению сотрудника не ограничивается.

Удержание из заработной платы по заявлению сотрудника проводки:

| Дт | Кт | Описание операции |

| 70 | 76 | Удержана сумма по заявлению сотрудника |

Рассмотрим на примере:

Сотрудник Васильков А.А. написал заявление на удержание профсоюзных взносов в размере 2%. Заработная плата при этом составила 10 000,00 руб. Сумма профсоюзного взноса равна (10 000,00 – 1 300,00) *2% = 174,00 руб.

Удержание профсоюзных взносов из заработной платы Василькова А.А. проводка:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 76 | 174,00 | Удержан профсоюзный взнос |

>Компенсация расходов на питание сотрудникам

Как правильно оплатить обеды

Право нанимателя оплачивать или компенсировать расходы на питание своим работникам закреплено в ст. 164 и 165 ТК РФ. Но здесь имеется нюанс, связанный с тем, что как бы ни именовалась данная статья расходов, под общее определение компенсации она не подпадает. Ст. 222 ТК РФ таковой рассматривает только те, что предоставляются в связи с выполнением трудовых обязанностей в условиях вредных производств. Согласно данной статье, если нет возможности отнести расходы на питание к компенсациям, то естественным образом возникает ситуация, что данная выплата представляет собой дополнительный доход. Как следствие, возникает вопрос о начислении на него страховых взносов и НДФЛ.

Компенсация расходов на питание работников может быть произведена путем начисления ничем не обусловленной прибавки к заработной плате. Но и в этом случае эта сумма будет облагаться НДФЛ и страховыми взносами, так как компания выступает в качестве налогового агента (ст. 226 НК РФ).

Если питание оформляется как обычная прибавка к заработной плате, на нее начисляются НДФЛ и страховые взносы.

Существует еще один метод избежать начисления страховых взносов: наниматель в коллективном договоре особо оговаривает условие о привязке оплаты питания к реализуемой компанией социальной программе защиты сотрудников (ст. 40 ТК РФ).

Варианты компенсации

Организуем шведский стол

Избежать персонификации дохода (под которым нормативные акты понимают личные компенсации за питание) можно путем организации питания по принципу шведского стола. Такая позиция поддерживается Минтрудом и большинством судов, аргументирующих свою позицию тем, что при данной форме питания невозможно определить налоговую базу для каждого работника. Следовательно, в таких случаях компании не являются налоговыми агентами и исчислять НДФЛ не обязаны.

Это правило применимо и к методике начисления страхвзносов, так как компании, не ведущие персонифицированного учета для соцстрахования, не имеют возможности определения базы для налогообложения по каждому сотруднику.

Персонифицируем расходы

Налоговый кодекс позволяет организациям и учреждениям списывать расходы на организацию питания сотрудников только при соблюдении условия, что оно организовано в соответствии со ст. 255 НК РФ. При этом особо оговаривается, что состав расходов имеет открытый характер и они должны быть прописаны в персональных трудовых или коллективных договорах (п. 25 той же статьи).

Минфин соглашается с данным требованием, однако дополняет его условием – расходы необходимо персонифицировать (письма № 03-07-11/33827 и № 03-04-05/5487). Ведомство поясняет свою позицию тем, что речь идет об оплате труда, а выплаты для каждого работника требуют документального подтверждения.

При компенсациях путем их выплаты в денежной форме или при включении суммы компенсации в состав зарплаты, никаких сложностей с персонификацией возникнуть не может, потому что они учитываются в затратах на оплату труда сотрудников.

Аналогичным образом осуществляется и учет при использовании метода организации питания «шведский стол».

Не начисляем НДС

Согласно действующему законодательству, денежная компенсация расходов на питание не облагается НДС (за исключением случаев, когда применяется «шведский стол»). Этот вывод вытекает из того, что питание может расцениваться налоговиками как реализация продукции. Но в таком случае наниматель теряет прибыль на том, что исчезает право на вычет входного НДС.

Кроме того, стоит учесть и такую ситуацию, когда будет доначислен НДС потому, что суммы стоимости питания не будут рассматриваться как расход.

Каждый вариант выбрать

Сопоставляя между собой описанные выше способы компенсации, можно констатировать, что каждый из них имеет свои преимущества и недостатки.

Повышение размера заработной платы на сумму стоимости питания дает возможность учитывать ее в интересах налогообложения по прибыли. Объект НДС при этом не образуется, но компания будет обязана начислять НДФЛ и страховые взносы.

Если осуществлять выплату компенсаций на условиях, прописанных в коллективных договорах, то это станет вариантом с большим количеством рисков. Хотя в этих случаях отсутствует необходимость начислять страховые взносы, однако социальный характер компенсаций сам по себе противоречит идее взимания таких взносов. Избежать споров с налоговиками можно будет только тогда, когда на выплаты будет начислен НДФЛ.

Если питание организовано по принципу «шведский стол», юрлица, не ведущие персонифицированного учета, не смогут уменьшить свою налогооблагаемую прибыль. Однако этот способ даст им возможность не начислять НДФЛ и страховые взносы. Помимо этого, если использовать способ, при котором разрешается не начислять НДС, то компании не получат права на вычет их налогооблагаемой базы (в сумме величины НДС).

Здесь надежной альтернативой может рассматриваться только повышение размера зарплаты на такую же сумму.

Полезные статьи:

§ 1. дПЧЕТЕООПУФШ ЛБЛ ЗТБЦДБОУЛП-РТБЧПЧБС УДЕМЛБ1. рПОСФЙЕ ДПЧЕТЕООПУФЙуПЗМБУОП У Р. 1 УФ. 9 зл ЗТБЦДБОЕ…

Порядок проведения перерасчета в рамках ч. 9.2 ст. 156 ЖК РФПорядок проведения перерасчета в рамках…

Понятия "ветхое жилье" и "аварийное жилье". Основания и последствия признания жилого помещения непригодным для проживанияЧто…

Что понимается под служебным жильемСлужебное жилье – это помещение, которое предоставляется для временного проживания отдельным…

Изменения в коллективный договор: как оформитьИсходя из ст. 44 ТК РФ, порядок внесения изменений в…

ПриложениеПриложение к договору – это документ, который уточняет или более подробно раскрывает содержание договорных условий.…

По решению руководителя дошкольного образовательного бюджетного учреждения сотрудники обеспечиваются горячим питанием непосредственно в организации. Стоимость такого питания (в размере стоимости использованных для приготовления пищи продуктов питания) впоследствии удерживается из их заработной платы. Какие корреспонденции счетов бухгалтерского учета могут применяться в данном случае?

Бухгалтер детского сада, г. Курган

Из содержания вопроса, по сути, следует, что средства в виде бюджетных субсидий на обеспечение сотрудников бюджетного учреждения горячим питанием учредителем в настоящее время не предоставляются.

Следовательно, во избежание последующих разногласий с органами финансового контроля и налоговыми органами, операции, связанные с организацией питания сотрудников, должны учитываться учреждением обособленно, в рамках приносящей доход деятельности.

Согласно подп. 5 п. 2 ст. 149 НК РФ освобождаются от налогообложения операции по реализации продуктов питания, непосредственно произведенных столовыми детских дошкольных учреждений и реализуемых в указанных учреждениях. При этом суммы НДС, предъявленные при приобретении товаров, предназначенных для использования в необлагаемых НДС операциях, учитываются в стоимости таких товаров (подп. 1 п. 2 ст. 170 НК РФ).

Продукты питания, из которых готовятся блюда для детей, в рассматриваемой ситуации приобретаются за счет средств бюджетных субсидий.

Если приготовление горячего питания для сотрудников осуществляется из специально приобретенных с этой целью продуктов питания, то организация бухгалтерского учета, как правило, затруднений не вызывает – при таких обстоятельствах речь просто идет об изготовлении и реализации в рамках приносящей доход деятельности готовой продукции(горячих блюд).

Однако на практике организовать в детском дошкольном учреждении приобретение продуктов питания за счет нескольких источников финансового обеспечения достаточно затруднительно. Как правило, в ситуациях, подобных рассматриваемой, продукты питания в полном объеме приобретаются за счет средств субсидии на выполнение государственного (муниципального) задания. А при таких обстоятельствах можно вести речь о направлении денежных средств в пределах их остатка на лицевом счете на исполнение обязательств, принятых в рамках иного вида финансового обеспечения (деятельности). Следовательно, необходимо применять счет 0 304 06 000 “Расчеты с прочими кредиторами” (пп.146, 147 Инструкции № 174н).

В рассматриваемой ситуации существуют риски квалификации действий должностных лиц учреждения в качестве нарушения трудового законодательства. Дело в том, что решение работодателя по удержанию из заработной платы работников сумм, равных стоимости предоставленного им горячего питания, даже при наличии соответствующих условий в трудовых договорах или заявлений работников не в полной мере соответствует требованиям ст. 137, 138 ТК РФ. В данном случае было бы целесообразно предоставить сотрудникам возможность после получения всей суммы причитающейся им заработной платы распорядиться деньгами по их личному усмотрению, в частности, вернуть работодателю сумму, израсходованную на организацию питания.

Далее рассмотрим корреспонденции счетов бухгалтерского учета, которые могут применяться бюджетным учреждением в рассматриваемой ситуации:

• оприходованы продукты питания, приобретенные в рамках деятельности по выполнению госзадания:

Дебет 4 105 32 340

Кредит 4 302 34 730;

• произведена оплата поставщику продуктов питания:

увеличение по забалансовому счету 18:

Дебет 4 302 34 830

Кредит 4 201 11 610;

• стоимость израсходованных на приготовление пищи для детей продуктов питания учтена при формировании себестоимости госуслуги:

Дебет 4 109 60 272

Кредит 4 105 32 440;

• на основании информации, содержащейся в Меню-требовании на выдачу продуктов питания (ф. 0504202), принято решение об использовании части продуктов питания на приготовление пищи для сотрудников учреждения:

Дебет 4 304 06 830

Кредит 4 105 32 340;

Дебет 2 105 32 340

Кредит 2 304 06 730;

• стоимость израсходованных на приготовление пищи для сотрудников продуктов питания учтена при формировании себестоимости питания:

Дебет 2 109 60 272

Кредит 2 105 32 440;

• по итогам месяца в учете отражена стоимость питания сотрудников (по фактической себестоимости)*:

Дебет 2 105 37 340

Кредит 2 109 60 272;

• отражен доход от реализации готовой продукции (в сумме, подлежащей удержанию из заработной платы сотрудников, в счет оплаты стоимости питания):

Дебет 2 205 31 560

Кредит 2 401 10 130;

• отражена реализация готовой продукции (по фактической себестоимости питания, предоставленного сотрудникам в течение месяца):

Дебет 2 401 10 130

Кредит 2 105 37 440;

• из заработной платы удержана сумма в счет оплаты стоимости питания:

Дебет 4 302 11 830

Кредит 4 304 03 730;

• средства, удержанные из заработной платы, направлены на компенсацию затрат, ранее произведенных за счет средств субсидии на выполнение госзадания:

Дебет 4 304 03 830

Кредит 4 304 06 730;

Дебет 2 304 06 830

Кредит 2 205 31 660.

Учитывая положения п. 4 Инструкции № 174н, возможность применения приведенных выше корреспонденций бюджетному учреждению желательно согласовать с соответствующим финансовым органом или учредителем.

* Фактическая себестоимость питания, предоставляемого работникам, может включать и иные расходы, связанные с его приготовлением. По общему правилу такие расходы должны учитываться при определении суммы компенсации, удерживаемой с работников.

На вопрос отвечал В. В.Пименов, эксперт службы Правового консалтинга ГАРАНТ

No related posts.