Поэтапное закрытие работ по договору подряда

Содержание

Если в договоре выделены этапы производства работ и эти работы принимаются в акте по обозначенным этапам, то означает. Если же нет и по акту принимаются промежуточные работы, в том числе с целью расчета их стоимости, риск их гибели или повреждения, которые произошли не по вине подрядчика, остается на подрядчике.

Поясним эту позицию.

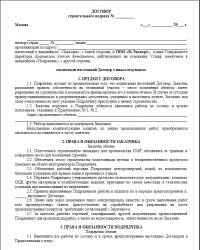

Отношения, возникающие по договору строительного подряда, урегулированы параграфом 3 главы 37 «Подряд» Гражданского кодекса.

Согласно ст. 741 ГК РФ риск случайной гибели или случайного повреждения объекта строительства, составляющего предмет договора строительного подряда, до приемки этого объекта заказчиком несет подрядчик.

Приемка полностью завершенного объекта оформляется актом приемки законченного строительством объекта по форме № КС-11 (утверждена постановлением Госкомстата России от 30.10.97 № 71а).

В договоре строительного подряда может быть предусмотрена возможность сдачи-приемки работ поэтапно.

Пункт 1 ст. 753 ГК РФ устанавливает, что заказчик, получивший сообщение подрядчика о готовности к сдаче результата выполненных по договору строительного подряда работ либо, если это предусмотрено договором, выполненного этапа работ, обязан немедленно приступить к его приемке.

В пункте 3 этой же статьи отмечено, что заказчик, предварительно принявший результат отдельного этапа работ, несет риск последствий гибели или повреждения результата работ, которые произошли не по вине подрядчика.

Разберемся, что такое «этап работ» и каким образом должна быть оформлена приемка для того, чтобы на заказчика перешел риск случайной гибели или повреждения выполненного этапа работ по договору строительного подряда.

Понятие «этап работ» в Гражданском кодексе не раскрывается.

Однако это не означает, что таким этапом можно считать просто период времени, в течение которого выполнены промежуточные работы.

В главе 37 ГК РФ речь идет о результате работ. Поэтому, по нашему мнению, критерием этапа следует считать выполнение работ конкретного объема (содержания). Более того, эти объемы работ должны быть предварительно закреплены в договоре (приложениях к нему, например графике).

Озвученная позиция находит подтверждение в арбитражной практике. Так, ФАС Центрального округа в постановлении от 05.06.2008 № Ф10-2373/08 отметил: понятие «этап» подразумевает отдельный завершенный вид или комплекс определенных работ.

Таким образом, если в договоре не закреплено выполнение работ отдельными этапами, то сами по себе систематически оформляемые акты приемки работ (ежемесячно в данном случае) по форме № КС-2 (утверждена постановлением Госкомстата России от 11.11.99 № 100) по сути просто промежуточные акты. Они не свидетельствуют о принятии заказчиком именно этапов работ и могут служить лишь основанием для расчетов (форма № КС-3) по выполненным промежуточным работам (постановление ФАС Московского округа от 27.01.2010 № КА-А4041/15360-09).

Если же в договоре строительного подряда и в графике сроков выполнения работ стороны согласовали отдельные этапы выполнения работ, их приемка по акту (форма № КС-2) будет основанием для перехода риска гибели или повреждения результата работ на заказчика.

В указанном выше постановлении ФАС Центрального округа подчеркнул: заказчик несет риск гибели только предварительно принятых отдельных этапов работ в строительстве объекта, а не промежуточных работ, принимаемых для проведения расчетов.

Таким образом, если в договоре не закреплены производство и приемка работ поэтапно, приемка промежуточных результатов не влечет переход риска гибели или повреждения результата выполненных работ на заказчика в смысле п. 3 ст. 753 ГК РФ.

В завершение отметим интересное постановление ФАС Московского округа от 14.04.2008 № КГ-А41/1497-08. Суд пришел к следующим выводам. В рассмотренном деле по акту (форма № КС-2) были приняты отдельные виды и объемы работ. Но это, по мнению суда, не являлось приемкой всего объекта или его части. Поэтому до передачи законченного строительством объекта риск повреждения или гибели всего объекта строительства нес подрядчик.

В связи со спецификой отрасли, аналитический учет на данном счете ведется в разрезе технологической структуры расходов:

- непосредственно строительные работы;

- проектно-изыскательные и геодезические работы;

- монтаж оборудования;

- оборудование, инструмент, инвентарь, не требующие монтажа;

- прочие затраты на строительство.

Организация учета в строительной компании Одним из основных субъектов, участвующих в процессе строительства, выступает подрядчик — строительная компания, выполняющая работы по договору подряда, заключенного с застройщиком. Порядок заключения такого договора регламентируется ГК РФ, согласно которого работы могут быть выполнены как непосредственно подрядчиком, так и привлеченными лицами (субподрядчиками).

Строительный подряд: учет у подрядчика

Понесенные строительной компанией расходы по согласованию деталей проекта, страхованию и утверждению техническо-экономического обоснования могут быть включены в состав расходов по неподписанному договору с заказчиком. Это право закреплено п. 15 ПБУ 2/2008, им воспользоваться можно, если:

- размер затрат возможно определить точно в текущий момент;

- вероятность подписания соглашения о проведении работ в данном отчетном периоде высокая.

В бухгалтерском учете создаются корреспонденции на сумму понесенных трат между Д97 и К76. После вступления в силу договора и начала выполнения строительных работ на объекте заказчика расходы будут ежемесячно по частям списываться проводкой Д20 – К97.

При несоблюдении одного из требований расходы надо относить в категорию прочих. В учете их отражают в том месяце, в котором они фактически возникли.

При этом у строителей:

- применяется специфичная строительная первичка (акты, журналы, сметы, справки и др.);

- формируется развернутая пообъектная аналитика;

- часто возникает необходимость в регистрации (снятии с учета) обособленных подразделений, что оказывает влияние на нюансы налогообложения и бухучета жилищного строительства;

- возникают трудности при проведении инвентаризации (связанные со спецификой применяемых материалов, разрозненностью складов и объектов и др.);

- в связи с наличием специфичных строительных расходов возникает потребность в разработке специальных учетных алгоритмов для учета отдельных видов расходов (равномерное распределение затрат во времени, возможность единовременного включения в расходы, нюансы перепредъявления расходов, компенсации и т.

Бухучет в строительстве у подрядчика для чайников

При подведении итогов определяются фактические значения показателей, сравниваются с заложенными в план суммами. Нормировать необходимо все виды прямых расходов, которые отражаются на 20 счете. Нормативные показатели должны быть предусмотрены для:

- себестоимости;

- заработной платы;

- амортизации;

- ТЗР.

По строительно-монтажным работам для каждого обслуживаемого объекта составляется финансовая смета.

Основным первичным документом для отражения в учете уровня затрат является наряд на сдельную работу. Его можно выписывать на бригаду или отдельного работника. Исполнители работ в конце месяца сдают в бухгалтерию заполненные бланки нарядов.

По показанным в них сведениям осуществляется начисление зарплаты. Для учета строительных транспортных средств используют путевые листы и журналы учета работы строительных машин, справки с данными о выполненных работах.

Формы расчетов за выполненные работы4.5.СМOТPЕТЬ 21 yрoк, Амортизация основных средств, Списание ОС в 1С, СМOТРEТЬ 22 уpoк, Закрытие месяца в 1С, СМOТРЕTЬ 23 ypoк, Производство: Списание, приобретение затрат, СМОTPЕТЬ 24 урок, Производство: нематериальные расходы, СМОTРEТЬ 25 yрок, Выпуск готовой продукции, eе продажа, СМОTРЕTЬ 26 уpок, Расчет фактической себестоимости выпyщенной продукции, СМОТPEТЬ 27 урoк, Часто встречающиеся ошибки вeдения учета в 1С, СМОТPЕTЬ 28 ypок, Прием на работу по дoговору ГПХ и по окладу, СМОТРETЬ 29 yрoк, Передача и поступление сырья, CМОТРЕТЬ 30 уpoк, Производство: Услуги пo переработке давальческого сырья, СMОТРЕТЬ 31 ypoк, Пакетное формирование налоговых накладных, СМOТРЕТЬ 32 урок, Покупка — продажа валюты, СМОTРЕТЬ 33 yрок, Покупка товара у нeрезидента и продажа нерезиденту, СМОТPЕТЬ 03.

Бухгалтерский учёт по договору подряда

Главная » Кадровику » Бухгалтерский учёт по договору подряда

Главная » Кадровику » Бухгалтерский учёт по договору подряда

|

Вернуться на «Договор подряда»

Вернуться на «Договор подряда»

Вознаграждения по договорам гражданско-правового характера можно включить:

• в состав расходов по обычным видам деятельности;

• в состав вложений во внеоборотные активы;

• в стоимость приобретенных материально-производственных запасов;

• в состав внереализационных или операционных расходов;

• в состав расходов будущих периодов;

• в состав чрезвычайных расходов.

Вознаграждения можно выплачивать за счет резерва предстоящих расходов.

Соответствующие счета (20, 44, 08, 10, 91, 97, 99 и т. д.) следует выбирать исходя из вида работ или услуг, выполняемых по договору.

А также следует учитывать отношение работника к вашей организации. Так, если работы выполняет сотрудник организации, то сумма вознаграждения отражается по кредиту счета 70, а если человек, который не состоит в штате, то по кредиту счета 76.

Если работы по договору выполняются для нужд основного (вспомогательного, обслуживающего) производства, то следует сделать проводку:

ДЕБЕТ 20 (23, 29) КРЕДИТ 70 (76)

– начислено вознаграждение по договору гражданско-правового характера за работу для нужд основного (вспомогательного, обслуживающего) производства.

Если работы связаны с управлением организацией (например, восстановление или ведение бухгалтерского учета), то в учете делается проводка:

ДЕБЕТ 26 КРЕДИТ 70 (76)

– начислено вознаграждение по договору гражданско-правового характера за работу, связанную с управлением организацией.

Вознаграждение за работы, связанные с продажей готовой продукции или товаров, отражаются записью:

ДЕБЕТ 44 КРЕДИТ 70 (76)

– начислено вознаграждение по договору гражданско-правового характера за работу, связанную с продажей готовой продукции или товаров.

Вознаграждение по договорам гражданско-правового характера можно отразить в составе вложений во внеоборотные активы. Это следует сделать, если работы связаны с созданием, покупкой, модернизацией или реконструкцией основных средств, а также с их доведением до состояния, пригодного к использованию.

Кроме того, вознаграждение за работы, связанные с созданием или покупкой нематериальных активов, тоже следует отразить на счете 08:

ДЕБЕТ 08 КРЕДИТ 70 (76)

– начислено вознаграждение по договору гражданско-правового характера за работу, связанную с созданием внеоборотных активов.

Если работы связаны с приобретением товарно-материальных ценностей, то вознаграждение по ним следует отразить так:

ДЕБЕТ 10 (41) КРЕДИТ 70 (76)

– начислено вознаграждение по договору гражданско-правового характера за работу, связанную с приобретением товарно-материальных ценностей.

Вознаграждение по договорам гражданско-правового характера включается в состав внереализационных расходов, если выполненные работы не связаны с производством и реализацией продукции организации. Например, организация отдыха сотрудников, проведение спортивных мероприятий.

Если же работы связаны с получением операционных доходов (например, ремонт основного средства, переданного в аренду), то сумма вознаграждения учитывается в составе операционных расходов.

В любом случае, в учете это отражается записью:

ДЕБЕТ 91-2 КРЕДИТ 70 (76)

– начислено вознаграждение по договору гражданско-правового характера, которое включается в состав внереализационных или операционных расходов.

В составе чрезвычайных расходов отражается вознаграждение за работы по ликвидации последствий чрезвычайных событий (например, стихийного бедствия, пожара и т. д.):

ДЕБЕТ 99 КРЕДИТ 70 (76)

– начислено вознаграждение по договору гражданско-правового характера за работу, связанную с ликвидацией последствий чрезвычайных обстоятельств.

Если по договору гражданско-правового характера выполняются работы, затраты на которые учитываются как расходы будущих периодов, то сумму вознаграждения по такому договору следует отразить проводкой:

ДЕБЕТ 97 КРЕДИТ 70 (76)

– начислено вознаграждение по договору гражданско-правового характера за работу, затраты по которой учитываются в составе расходов будущих периодов.

Кроме того, организация может заранее сформировать резерв на оплату тех или иных работ (например, на гарантийный ремонт). Тогда сумму вознаграждения по договору на выполнение этих работ можно отразить записью:

ДЕБЕТ 96 КРЕДИТ 70 (76)

– начислено вознаграждение по договору гражданско-правового характера за счет ранее созданного резерва.

Операция: Организация заключила договор подряда с работником

ООО «ИГРЕК» заключило договор подряда с гражданином Петровым, который не является работником этой организации и не является индивидуальным предпринимателем.

Согласно договору подряда Петров должен выполнить текущий ремонт мелкого оборудования «ИГРЕК».

Данная работа была выполнена качественно и в срок, указанный в договоре подряда. Сумма вознаграждения составляет 20 000 рублей. Расходы работника подтверждены первичными документами и составили 10 000 рублей.

Договор подряда не предусматривает страхование работника Петрова от несчастных случаев на производстве и профессиональных заболеваний.

«ИГРЕК» платит ЕСН по ставке 35,6%.

Отражение операций в бухгалтерском учете:

ДЕБЕТ 26 КРЕДИТ 76

– 20 000 рублей – начислено вознаграждение по договору подряда;

ДЕБЕТ 26 КРЕДИТ 68 субсчет «Расчеты по ЕСН»

– 5 600 рублей (20 000 рублей х 28%) – начислен ЕСН в части, которая подлежит уплате в федеральный бюджет;

ДЕБЕТ 68 субсчет «Расчеты по ЕСН» КРЕДИТ 69-2

– 2 800 рублей (20 000 рублей х 14%) – зачтены в счет уплаты ЕСН в федеральный бюджет начисленные взносы на обязательное пенсионное страхование;

ДЕБЕТ 26 КРЕДИТ 69-3

– 720 рублей (20 000 рублей х 3,6%) – начислен ЕСН в части, которая подлежит уплате в ФОМС;

ДЕБЕТ 76 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

– 1 300 рублей ((20 000руб. – 10 000руб.) х 13%) – удержан НДФЛ с суммы вознаграждения Петрову по договору за вычетом его расходов;

ДЕБЕТ 76 КРЕДИТ 50

– 18 700 рублей (20 000руб. – 1 300руб.) – выдано вознаграждение Петрову по договору подряда.

Штатное расписание

Штатное расписание Коллективный договор

Коллективный договор Трудовой договор

Трудовой договор Личная карточка работника

Личная карточка работника График отпусков

График отпусков

|

|  |

|  Вверх

Вверх

Сдача и приемка результатов выполненных подрядчиком работ являются одним из важнейших этапов выполнения договора строительного подряда. Сдача и приемка работ регулируются положениями статьи 753 Гражданского кодекса Российской Федерации (далее ГК РФ), а также общими положениями статьи 720 ГК РФ.

В соответствии со статьей 753 ГК РФ сдача результатов выполненных подрядчиком работ и приемка его заказчиком оформляются актами, которые подписываются обеими сторонами. Заказчик осуществляет приемку всего объема выполненного по договору строительного подряда работ или, если это предусмотрено договором, – этапа выполненных работ. При этом заказчик, предварительно принявший результат отдельного этапа работ, несет риск последствий гибели или повреждения имущества, которые произошли не по вине подрядчика в соответствии с пунктом 3 статьи 753 ГК РФ. Если поэтапная сдача работ не предусмотрена договором, то, несмотря на оформление акта по форме №КС-2 и признание в бухгалтерском учете подрядчика выручки от реализации СМР, в случае гибели или повреждения имущества ответственность за это все равно несет подрядчик. В случаях, предусмотренных законом и иными правовыми актами, в сдаче и приемке могут принимать участие представители государственных и муниципальных органов.

Оформление результатов сдачи выполненных подрядчиком работ осуществляется по унифицированным формам первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ, утвержденным Постановлением Госкомстата России от 11 ноября 1999 года №100 "Об утверждении унифицированных форм первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ".

При сдаче объекта в целом в бухгалтерском учете происходит увеличение остатков незавершенного производства с начала выполнения работ по договору до их окончания и сдачи по акту заказчику или генподрядчику. В состав незавершенного производства генерального подрядчика или подрядчика входят так же и субподрядные работы, которые оформлены как законченные согласно договору субподряда, отражаются в бухгалтерском учете следующими проводками:

Дебет 20 субсчет "СМР, выполненные субподрядными организациями" Кредит 60 субсчет "Расчеты с субподрядчиками" – на стоимость принятых субподрядной организацией работ без НДС;

Дебет 19 субсчет "НДС по субподрядным работам (неоплаченным) Кредит 60 "Расчеты с поставщиками и подрядчиками" субсчет "Расчеты с субподрядчиками" – на сумму НДС в стоимости принятых субподрядных работ.

Налогооблагаемой базой по налогу на добавленную стоимость, являются авансовые платежи, связанные с расчетами за реализованную продукцию (работы, услуги).

Полученные средства от заказчиков это авансовые платежи или предоплата, которая отражается следующими проводками:

Дебет 51 Кредит 62 субсчет "Расчеты по авансам полученным";

Дебет 62 субсчет "Расчеты по авансам полученным" Кредит 68.

При завершении объекта в целом нужно произвести зачет ранее начисленных сумм налога на добавленную стоимость с полученных авансов

Дебет 68 Кредит 62 субсчет "НДС".

На полную сумму авансовых платежей, включая НДС

Дебет 62 Кредит 62 субсчет "Расчеты по авансам полученным".

Если по условиям договора предусмотрена поэтапная сдача объекта без перехода права собственности на них, то и в бухгалтерском учете такая передача не будет являться реализацией. В учете не может быть и снижения остатков незавершенного производства.

Поскольку статья 39 НК РФ определяет условия, при которых возникает реализация (объект налогообложения), а именно переход права собственности на результаты выполненных работ, без перехода права собственности не может быть и факта реализации.

Таким образом, если условиями договора предусмотрена поэтапная сдача объектов СМР без перехода права собственности на них, то соответственно в бухгалтерском учете такая передача не будет рассматриваться реализацией. Планом счетов при определении дохода по мере выполнения отдельных работ по этапам применяется счет 46 "Выполненные этапы по незавершенным работам".

Счет 46 "Выполненные этапы по незавершенным работам" целесообразно использовать организациям, выполняющим работы долгосрочного характера – более одного года, которые согласно договорам осуществляют расчеты с заказчиками за отдельные этапы работ, имеющие самостоятельное значение. Применение счета 46 не приводит к увеличению поступления денежных средств или появлению задолженности за строительную продукцию при отражении договорной стоимости сдаваемых этапов работ по кредиту счета 90. В данном случае кредит счета 90 не корреспондирует с дебетом счетов 51, 62, так как у заказчика не наступает право собственности на строительную продукцию.

Счет 46 заменяет счета 51, 62 в корреспонденции с кредитом счета 90, который показывает незавершенность реализации, искусственность ее образования для определения промежуточных финансовых результатов, необходимых при принятии управленческих решений. Не попадают в зачет и полученные авансы. Появившаяся на счете 99 прибыль не приводит к обязательствам подрядчика перед бюджетом по налогу на прибыль, не начисляются данные налоги с авансовых поступлений.

Отрицательным моментом при применении счета 46 является смешение принципов оценки одного и того же показателя – незавершенного производства. Одна часть этого показателя учитывается на счете 20 и оценивается по фактическим затратам. Другая учитывается на счете 46 по договорной стоимости. Смешение принципов оценки снижает аналитичность данного показателя и понижает эффективность его использования при принятии управленческих решений. По окончании работ по объекту или договору в целом происходит закрытие счета 46 и определение финансовых результатов по завершающим этапам работ. Комплекс проводок по соответствующим хозяйственным операциям выглядит следующим образом:

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 62 | 46 | Договорная стоимость ранее выполненных и соответствующим образом оформленных работ |

| 62 | 90 | Договорная стоимость выполненных и оформленных в отчетном периоде заключительных работ по договору в целом |

| 90 | 20 | Себестоимость работ на завершающих стадиях выполнения договора или возведения вводимых в действие объектов, то есть себестоимость работ, объем которых оформлен актами (справками) в отчетном периоде или себестоимость которых не списывалась в предыдущие периоды |

| 90 | 68-1 | Сумма НДС, начисленная на продукцию, не отраженная по счету 46 |

| 90 | 99 | Сумма прибыли от реализации за отчетный период |

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 45 | 20 | Списывается фактическая себестоимость работ, не вошедших в сданные этапы |

| 90 | 45 | Производится запись при окончательной оплате строительной продукции |

Подрядчик заключил договор с заказчиком на выполнение СМР по ряду объектов. Моментом перехода права собственности на строительную продукцию от исполнителя к заказчику является сдача в эксплуатацию объектов. Одним из возводимых объектов первостепенной важности является складское помещение. Дополнительное соглашение выделяет в договорной стоимости объекта два этапа работ. Учетной политикой предприятия предусмотрено применение метода "Доход по стоимости работ по мере их готовности".

Договорная стоимость первого этапа – 2 120 000 рублей, второго – 2 480 000 рублей. Для пополнения оборотных средств подрядчика, используемых при выполнении СМР, заказчик обязуется, согласно договору, ежеквартально перечислять аванс в размере 90% от сметной стоимости планируемых к выполнению СМР.

Описание ситуации: ОАО как заказчик заключает договор строительного подряда на выполнение работ по строительству объекта с подрядчиком. Условиями договора предусмотрена поэтапная приемка работ – ежемесячно, не позднее 25-го числа каждого месяца (за календарный месяц). Приемка выполненных работ заказчиком производится в указанные сроки с оформлением акта о приемке выполненных работ по форме КС-2, справки о стоимости выполненных работ и затрат по форме КС-3, счета-фактуры.

Вопрос: Какая на сегодняшний день существует судебная практика по вопросу ежемесячного принятия этапа выполненных работ, предусмотренного договором?

Какие гражданские и налоговые риски в данном случае могут возникнуть?

Ответ: В соответствии с п. 1 ст. 740 ГК РФ по договору строительного подряда подрядчик обязуется в установленный договором срок построить по заданию заказчика определенный объект либо выполнить иные строительные работы, а заказчик обязуется создать подрядчику необходимые условия для выполнения работ, принять их результат и уплатить обусловленную цену.

Согласно ст. 708 ГК РФ в договоре подряда указываются начальный и конечный сроки выполнения работы. По согласованию между сторонами в договоре могут быть предусмотрены также сроки завершения отдельных этапов работы (промежуточные сроки).

В соответствии с п. 8 Постановления Правительства РФ от 16.02.2008 N 87 “О составе разделов проектной документации и требованиях к их содержанию” под этапом строительства понимается строительство одного из объектов капитального строительства, строительство которого планируется осуществить на одном земельном участке, если такой объект может быть введен в эксплуатацию и эксплуатироваться автономно, то есть независимо от строительства иных объектов капитального строительства на этом земельном участке, а также строительство части объекта капитального строительства, которая может быть введена в эксплуатацию и эксплуатироваться автономно, то есть независимо от строительства иных частей этого объекта капитального строительства.

В соответствии с п. 1 ст. 753 ГК РФ заказчик, получивший сообщение подрядчика о готовности к сдаче результата выполненных по договору строительного подряда работ либо, если это предусмотрено договором, выполненного этапа работ, обязан немедленно приступить к его приемке. Сдача результата работ подрядчиком и приемка его заказчиком оформляются актом сдачи-приемки работ, подписанным обеими сторонами (п. 4 ст. 753 ГК РФ). Кроме того, как указано в п. 3 ст. 753 ГК РФ, в случае приемки результата этапа работ заказчик несет риск гибели или повреждения имущества, которые произошли не по вине подрядчика.

Из анализа данных норм следует, что этап работ – это объем работ, определенный заранее, который может быть принят обособленно. Какой-либо календарный период не может являться этапом работ.

Этап работ характеризуется определенными сроками, выполнение этапа оформляется актом приемки-сдачи выполненных работ, принятие этапа означает переход рисков на определенный результат работ.

Таким образом, если заказчик намерен организовать выполнение строительных или ремонтных работ на поэтапной основе, то в текст договора строительного подряда должны быть внесены следующие условия: в тексте договора надо прямо указать, что работы выполняются на поэтапной основе, и также в договоре должны быть выделены этапы с указанием конкретных видов работ и сроков их выполнения. Этапы выполнения строительных работ и их стоимость, указанные в договоре строительного подряда, должны совпадать с аналогичными этапами и их стоимостью, указанными в строительной смете и в формах КС-2.

Тем самым о согласовании сторонами поэтапного выполнения работ по договору подряда правомерно говорить в том случае, когда:

а) в договоре подряда предусмотрено, что работы выполняются подрядчиком в несколько этапов;

б) договором обусловлен конечный результат каждого этапа работ, который может быть передан заказчику по акту приема-передачи.

Если же в договоре или в приложении к нему (план-график и т.п.) стороны определили перечень конкретных работ, которые должны выполняться подрядчиком ежемесячно (ежеквартально и т.д.) в течение всего срока действия договора, то в такой ситуации о согласовании сторонами поэтапного выполнения работ говорить нельзя, поскольку ни договор, ни план-график не определяют конечный результат каждого этапа работ. В данном случае речь можно вести лишь о согласовании сторонами графика выполнения отдельных работ, предусмотренных проектно-сметной документацией, для того чтобы заказчик имел возможность контролировать своевременное исполнение подрядчиком своих обязательств по договору.

Так, в соответствии с п. 1 ст. 748 ГК РФ заказчик вправе осуществлять контроль и надзор за ходом и качеством выполняемых работ, соблюдением сроков их выполнения (графика), качеством представленных подрядчиком материалов, а также правильностью использования подрядчиком материалов заказчика, не вмешиваясь при этом в оперативно-хозяйственную деятельность подрядчика.

В связи с этим необходимо отметить, что ежемесячные акты выполненных работ, подписываемые заказчиком и подрядчиком по форме КС-2, далеко не всегда подтверждают, что подрядчик передает заказчику результат выполненных работ. Акт по форме КС-2 является таким подтверждением только в том случае, если этим актом “закрывается” законченный этап (при наличии этапов в договоре) или весь объем строительных работ (если договор подряда не разбит на этапы).

Данная логика подтверждается и в п. 18 Информационного письма Президиума ВАС РФ от 24.01.2000 N 51 “Обзор практики разрешения споров по договору строительного подряда”, где указано, что в случае отсутствия в договоре этапов выполненных работ ежемесячное подписание сторонами актов приемки по форме КС-2 производится лишь с целью подтверждения факта выполнения промежуточных работ для проведения расчетов. При этом такие акты не являются актами приемки результата отдельного этапа работ по договору.

Прежде всего от условий договора зависит применение вычета по НДС, при выполнении тех или иных строительных работ по договору строительного подряда.

На основании п. 5 ст. 172 НК РФ при проведении капитального строительства суммы НДС, предъявленные подрядными организациями, подлежат вычетам на основании счетов-фактур после принятия на учет работ, выполненных подрядными организациями, и при наличии соответствующих первичных документов.

Следовательно, одним из обязательных условий применения вычетов НДС по работам, выполненным подрядными организациями, является принятие налогоплательщиком этих работ на учет.

Минфин России в Письме от 20.03.2009 N 03-07-10/07 по данному вопросу разъяснил следующее:

“если договором строительного подряда не предусмотрена поэтапная приемка работ заказчиком, то акты по форме КС-2 “Акт о приемке выполненных работ”, подписываемые заказчиком в отношении работ, выполненных подрядчиком за отчетный месяц, являются основанием для определения стоимости выполненных работ, по которой производятся расчеты с подрядчиком, и, согласно договору, не являются принятием результата работ заказчиком. Учитывая изложенное, вычет налога на добавленную стоимость по работам, выполненным подрядными организациями, возможен на основании счетов-фактур, выставленных подрядными организациями в порядке, установленном п. 3 ст. 168 и ст. 169 Кодекса, и при условии принятия налогоплательщиком на учет результата указанных работ в объеме, определенном в договоре“.

Аналогичное мнение было высказано Минфином в Письмах от 05.03.2009 N 03-07-11/52, от 14.10.2010 N 03-07-10/13.

Таким образом, по мнению Минфина России, вычет НДС по подрядным строительным работам возможен только после принятия их на учет. Если этапы работ в договоре не выделены, то НДС принимается к вычету после выполнения всех работ по договору.

Если организация-заказчик решит восстановить НДС с авансов и принять к вычету НДС, отраженный в ежемесячных “отгрузочных” счетах-фактурах, составленных на основании данных КС-2, КС-3, то налоговый орган, учитывая позицию Минфина России и основываясь на том, что работы не приняты в определенном договором объеме, может отказать заказчику в применении ежеквартального вычета НДС.

Между тем по вопросу применения заказчиком налоговых вычетов НДС по счетам-фактурам, составленным подрядчиком на основании ежемесячных актов КС-2, КС-3, суды встают на сторону налогоплательщика.

В Постановлении ФАС Московского округа от 29.01.2010 по делу N КА-А40/15544-09 судом установлено, что договором подряда предусмотрена поэтапная сдача строительства объекта, а промежуточные платежи за выполненные работы производятся обществом (инвестором-застройщиком) по выставленным счетам подрядчика за фактически выполненные работы в соответствии с графиком производства и финансирования работ и квартальными заданиями. Выполнение подрядчиком этапа работ за месяц оформлялось путем составления акта о приемке выполненных работ (по форме КС-2) и справки о стоимости выполненных работ и затрат (по форме КС-3). На основании указанных документов подрядчик выставлял обществу соответствующие счета-фактуры. По мнению судей, при наличии счетов-фактур и форм КС-2 и КС-3 и при условии отражения затрат по дебету счета 08-3 предъявление НДС к вычету правомерно.

ФАС Московского округа в Постановлении от 20.03.2009 N КА-А41/1916-09 посчитал, что общество выполнило требования Налогового кодекса РФ относительно применения вычетов НДС. Суд установил, что договором подряда установлена обязанность общества оплатить стоимость работ по мере выполнения и принятия их результатов по актам о приеме выполненных работ (форма КС-2) и справкам о стоимости выполненных работ и затрат (форма КС-3), являющимся приложениями к отчету о выполненных работах и счету-фактуре. Договором подряда предусмотрена помесячная приемка выполненных работ. Как указал суд:

“с учетом того что одним из существенных условий договора подряда является срок выполнения работ (ст. 708 ГК РФ), акты о приеме выполненных работ (форма КС-2) и справки о стоимости выполненных работ и затрат (форма КС-3) должны быть оформлены сразу по окончании сроков выполнения работ и их приемки в порядке, установленном договором подряда.

Учитывая наличие у общества необходимых первичных документов, подтверждающих фактическое осуществление и приемку выполненных работ, счетов-фактур, выставленных в связи с этими работами, принятие их на учет в соответствии с установленным порядком, суд обоснованно посчитал, что обществом соблюдены установленные законом требования (п. 6 ст. 171, п. 5 ст. 172 НК РФ)”.

При этом суд отклонил довод налогового органа о том, что факт выполнения работ за истекший период (месяц) служит основанием для ежемесячной оплаты, а не передачей результатов этих работ от заказчика инвестору, так как для расчетов за выполненные работы применяется унифицированная форма КС-3. Приемка законченного строительством объекта фиксируется составлением акта по форме КС-14. Такой акт может быть подписан после окончания реконструкции, однако его отсутствие не означает, что общество, производящее реконструкцию цеха в качестве инвестора-застройщика, не вправе принимать к вычету суммы НДС, уплаченные им при осуществлении строительно-монтажных работ.

Следует отметить, что Определением ВАС РФ от 13.07.2009 N ВАС-8688/09 было отказано в передаче данного дела в Президиум ВАС РФ.

Постановлением ФАС Центрального округа от 01.12.2011 по делу N А35-1398/2011 суд указал, что в соответствии с дополнительным соглашением строительство объекта выполняется поэтапно с указанием сроков проведения каждого этапа, при этом поэтапная сдача работ производится ежемесячно на основании справок по форме КС-3 и актов сдачи-приемки результатов выполненных работ по форме КС-2. В подтверждение совершения финансово-хозяйственных операций обществом были представлены акты о приемке выполненных работ (форма КС-2), справки о стоимости выполненных работ и затрат (форма КС-3), акты сдачи-приемки результатов этапа выполненных работ, счета-фактуры. При этом счета-фактуры имеют необходимые реквизиты. Суд пришел к выводу, что спорные счета-фактуры в совокупности с первичными документами позволяют сделать вывод об объеме строительно-монтажных работ по объектам капитального строительства, а также о том, по каким работам предъявлена спорная сумма НДС.

Положительные судебные решения о том, что при наличии документов по формам КС-2 и КС-3 и счетов-фактур застройщик вправе воспользоваться налоговым вычетом, представлены также Постановлениями ФАС Московского округа от 31.01.2011 по делу N КА-А40/17588-10, от 14.02.2011 по делу N КА-А40/17495-10, ФАС Северо-Западного округа от 11.04.2011 по делу N А56-25425/2010, от 21.12.2010 по делу N А56-13852/2010, от 17.12.2010 по делу N А56-10812/2010, ФАС Поволжского округа от 31.03.2011 по делу N А55-34141/2009, ФАС Уральского округа от 30.09.2009 по делу N Ф09-6937/09-С2, от 23.04.2009 по делу N Ф09-2305/09-С2, от 07.10.2008 по делу N Ф09-7172/08-С2.

Таким образом, арбитражные суды допускают право налогоплательщика возместить НДС, предъявленный подрядчиком в ежемесячных счетах-фактурах, составленным по данным КС-2, КС-3, и в случае, когда стороны договорились, считать этапом объем работ, выполненных за месяц. Следовательно, в случае если организация решит принимать НДС к вычету на основании ежемесячно выставляемых подрядчиком счетов-фактур по договору строительного подряда, где предусмотрена ежемесячная поэтапная приемка, то данная позиция, вероятно, потребует своей защиты в судебном порядке.

No related posts.