Получить вычет за покупку квартиры по ипотеке

Содержание

- 1 Общие положения

- 2 Какие налоговые вычеты положены при покупке жилья в ипотеку?

- 3 В какой момент возникает право на использование вычета?

- 4 Квартира в ипотеке — как получить налоговый вычет?

- 5 Порядок получения вычета

- 6 Матчасть: что такое вычет

- 7 Когда возникает право на вычет при покупке квартиры

- 8 Документы для оформления вычета за квартиру

- 9 Какими документами подтверждать расходы

- 10 Когда нужно подавать документы

- 11 Сколько раз можно получать налоговый вычет при покупке квартиры

- 12 Лимит вычета и перенос остатка на другие объекты

- 13 Перенос остатка на следующий год

- 14 За какой период можно вернуть налог?

- 15 Как получить вычет по декларации

- 16 Как оформить вычет у работодателя

- 17 Вычет по ипотечному кредиту: что это такое простыми словами

- 18 Из чего состоит вычет по ипотеке

- 19 Кто имеет право на вычет по ипотеке

- 20 С каких расходов можно получить налоговый вычет по ипотеке

- 21 Сколько денег можно получить по ипотечному вычету

- 22 Какие документы нужны для оформления вычета по ипотеке

- 23 Получение вычета через ИФНС. Пошаговая инструкция

- 24 Видеоинструкция по заполнению декларации 3-НДФЛ

Согласно Налоговому кодексу РФ, при покупке недвижимости (квартиры, дома, земельного участка) посредством банковского кредита, Вы можете вернуть часть ранее уплаченных средств. Процедура налогового вычета при покупке квартиры в ипотеку позволяет Вам как собственнику имущества получить возмещение суммы подоходного налога. В статье мы расскажем о том, что такое налоговый вычет НДФЛ, как вернуть налоговый вычет при покупке квартиры в ипотеку. Какие особенности данной процедуры при покупке недвижимости в ипотеку, а также о том, как владельцу недвижимости оформить вычет и какие документы для этого нужны.

Общие положения

Законодательной основой для проведения налогового вычета является Налоговый кодекс РФ, статья «Имущественные налоговые вычеты». Согласно НК, на получение вычета может претендовать налогоплательщик, купивший недвижимость в кредит посредством оформления ипотеки и имеющий доходы, с суммы которых производятся отчисления в бюджет по НДФЛ в размере 13%. Возможность получить вычет имеют как граждане РФ, так и физические лица-нерезиденты, заключившие трудовой договор, согласно которому производится выплата дохода и удержание НДФЛ.

Вы имеете право на получение имущественного вычета:

- оформляя ипотеку на покупку квартиры, комнаты, доли собственности в новострое и т.п.;

- получая банковский кредит на строительство дома.

Законодательство позволяет получить налоговый вычет также на проценты по ипотеке, а не только на тело кредита. Стоит подчеркнуть, что оформление кредита должно носить исключительно целевой характер. Имеется ввиду, что Вы получаете право на возврат только в том случае, когда целью получение кредитных средств по договору является приобретение жилья либо его строительство. В случае, если фактически Вами были израсходованы средства на приобретение жилья, в то время как в договоре банковского займа указаны потребительские цели, претендовать на налоговый вычет Вы не можете.

Важно знать, что стоимость жилья, приобретенного у связанных лиц (супруг/супруга, родители, прочие родственники, работодатель и т.п.), налоговому вычету не подлежит. На вычет также не могут рассчитывать юридические лица (организации, приобретающие недвижимость в производственных и прочих целях), а также индивидуальные предприниматели.

Какие налоговые вычеты положены при покупке жилья в ипотеку?

Если недвижимость приобретается в ипотеку, то, помимо вычета по расходам на ее покупку, заемщик может получить вычет по расходам на погашение процентов по целевому кредиту.

Таким образом, максимальная сумма вычета (13%) в первом случае составит 260 тыс. рублей, во втором — 390 тыс. рублей. В какой момент возникает право на использование вычета?

В какой момент возникает право на использование вычета?

При покупке готового жилья — в момент регистрации права собственности.

При покупке строящегося жилья — в момент получения акта приема-передачи.

При приобретении земельного участка (доли) под ИЖС право на вычет предоставляется после получения свидетельства о праве собственности на жилой дом.

Квартира в ипотеке — как получить налоговый вычет?

Имущественный вычет при покупке квартиры в ипотеку не может получить безработный – поскольку у него нет доходов, облагаемых НДФЛ по ставке в 13%. По этой же причине нельзя вернуть НДФЛ и коммерсанту на патенте, упрощенке или вмененке.

Налоговый вычет актуален для бизнесмена на общей системе налогообложения. Если человек работает в нескольких местах, то его доходы по каждому месту работы суммируются. Помимо зарплаты для имущественного налогового вычета учитывается и сдача в аренду имущества, продажа жилья или транспорта.

Учтите! Дивиденды, хоть и облагаются подоходным налогом в размере 13%, в качестве налоговой базы для имущественного вычета при покупке квартиры в ипотеку не засчитываются (Письмо Минфина России от 15.04.2014 г. №03-04-06/17162).

Получить вычет при покупке квартиры в ипотеку разрешается если вы сами оплатили покупку. Если же за вас платит работодатель, то вычет вам не положен. Не получите вы и вычет за жилплощадь, купленную у супруга, ребенка, родителя, опекаемого (ст. 105.1 НК РФ). На приобретение жилья можно расходовать средства материнского капитала, но тогда вычет положен только с суммы, уплаченной сверх маткапитала.

Напоминаем! Имущественный вычет предоставляется только на недвижимость в России.

Какой алгоритм получения имущественного налогового вычета при покупке квартиры в ипотеку? Вы купили квартиру и заключили ипотечный договор с банком. После получения свидетельства о праве собственности вы можете собирать документы для использования права на имущественный вычет.

Внимание! Получить налоговый вычет на квартиру за проценты по ипотеке нельзя сразу на всю сумму процентов, которые вы должны будете заплатить банку. Вычет дается только по непосредственно произведенным расходам.

Взяв квартиру в ипотеку, налоговый вычет можно получить двумя способами:

- в налоговой инспекции – по окончанию календарного года инспекторы рассчитают сумму вычета и сравнят с уплаченным вами за год НДФЛ. Если заплатили НДФЛ меньше, чем должны получить обратно, то в следующем году снова подаете документы в инспекцию и получаете остаток вычета. И так до тех пор, пока полностью не исчерпаете вычет. Если квартиру вы купили давно, допустим, в 2010 году, а на вычет подали документы в 2016 году, то возмещение подоходного налога вам посчитают, исходя из сумм налога, перечисленных за последние три года.

- у работодателя – такой способ появился у граждан с 2015 года. Получив в ИФНС уведомление, работник относит его к работодателю (вычет можно получать не только по основному месту работы, но и по совместительству) и работодатель перестает удерживать подоходной налог с работника – до тех пор, пока не закончится календарный год или исчерпается вычет. Если уволились и нашли новое место работы – извольте брать уведомление для нового работодателя.

Внимание! Сдать документы в ИФНС для получения вычета у работодателя можно сразу же после получения свидетельства о регистрации права собственности на квартиру. А вот для получения вычета непосредственно у налоговиков нужно дождаться конца календарного года.

Поясним на примере, чем отличаются два способа получения налогового вычета при покупке квартиры в ипотеку.

Порядок получения вычета

Для получения имущественного вычета по окончании года, налогоплательщику необходимо:

- Заполняем налоговую декларацию (по форме 3-НДФЛ).

- Получаем справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

- Подготавливаем копии документов, подтверждающих право на жильё, а именно:

-

- при строительстве или приобретении жилого дома – свидетельство о государственной регистрации права на жилой дом;

- при приобретении квартиры или комнаты – договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней);

- при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нём) – свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нём и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нём;

- при погашении процентов по целевым займам (кредитам) – целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заёмными средствами.

Правила получения

По законодательству РФ, получить имущественный вычет можно лишь при соблюдении всех необходимых пунктов:

| Человек является совершеннолетним и дееспособным гражданином РФ | налоговым резидентом, то есть с его доходов идут отчисления в бюджет |

| Вернуть можно лишь часть уже понесенных по факту расходов | а не платежей будущего периода |

| Возврату подлежит часть первоначального взноса по ипотеке | уже погашенного основного долга и процентов |

| Не получится вернуть суммы, которые пришлось взять в банке | в виде потребительского кредита и потраченных в последующем на покупку жилья |

| Расходы могут касаться уже возведенного или только строящегося жилья | главное, чтобы оно находилось на территории РФ |

| Покупка может быть оформлена и в долю | наиболее яркий пример – супругами или родителями и детьми |

| Максимальная сумма, с которой можно вернуть уплаченный налог | 2 миллиона рублей по основному долгу и 3 миллиона рублей по процентам |

| Если предельная сумма не израсходована | то в последующем можно вернуть налоговый вычет и при покупке другого жилья |

| Если расходы были покрыты не собственными или заемными средствами | а иными лицами, в том числе и бюджетом, то ни о каком вычете и речи быть не может |

| Также не будет признана сделка между взаимозависимыми людьми | проще говоря – близкими родственниками, к примеру, между родителями и детьми, сестрами и братьями и т.п. |

| При неполном возврате вычетов в налоговом периоде | их остаток переносится на следующие налоговые периоды, до тех пор, пока все причитающееся по закону не будет полностью возвращено |

Для того чтобы из бюджета вернуть ранее уплаченные налоги, нужно заполнить специальную декларацию – 3-НДФЛ.

Государство готово отдать вам 520 тысяч рублей. Заберите их.

Вы купили квартиру: на свои деньги или в ипотеку. При определенных условиях государство готово вернуть вам часть денег. Всего из бюджета можно получить 260 или даже 520 тысяч рублей.

В этой статье пойдет речь только о налоговом вычете при покупке квартиры. Об отделке, процентах по ипотеке, строительстве дома и декларации — отдельно. Подпишитесь, чтобы не пропустить новые материалы.

Как получить налоговый вычет за квартиру: краткая инструкция

- Проверьте все условия для вычета. Получить налоговый вычет можно только при соблюдении всех требований.

- Разберитесь в нюансах своей ситуации. Ссылки на разборы частных случаев есть в статье.

- Выберите способ получения вычета: в налоговой или у работодателя.

- Подготовьте документы по списку из статьи: сделайте копии и сканы, держите под рукой оригиналы.

- Заполните декларацию 3-НДФЛ или заявление для уведомления.

- Отправьте документы в налоговую: лично, почтой или через личный кабинет налогоплательщика.

- Ждите денег на счет или заберите уведомление и отнесите его на работу.

- Следите за остатком вычета, чтобы в следующем году забрать еще часть НДФЛ.

Матчасть: что такое вычет

Если вы работаете официально и получаете зарплату, то платите налог на доходы физических лиц. Обычно это 13%. И хотя эти деньги удерживает и переводит в бюджет ваш работодатель, сами деньги ваши и платите их именно вы.

Налоговый вычет — это возможность вернуть себе часть уплаченного НДФЛ из бюджета. Принцип действия такой: государство признает, что вы потратили часть дохода на что-то полезное, и разрешает вычесть из вашего налогооблагаемого дохода эту сумму. В итоге налоговая база становится меньше и вам либо не нужно какое-то время платить налог, либо появляется излишне уплаченная сумма, которую вам возвращают на счет.

Чтобы получать вычеты, нужно быть налоговым резидентом, платить НДФЛ и иметь подтверждение, что вы потратили деньги на что-то нужное по мнению государства: купили жилье, оплатили лечение или учебу, пожертвовали на благотворительность. Если вы ИП на УСН , то НДФЛ вы не платите — там другой налог с доходов и для вычета он не подходит. Если вы нерезидент, вам не дают вычет.

Есть несколько видов вычетов. Например, бывают социальные, имущественные, профессиональные, стандартные и инвестиционные. При покупке квартиры вы получаете право на имущественный вычет. Правила, которые действуют для налогового вычета при покупке недвижимости, для других видов не работают.

Кроме возврата подоходного налога при покупке квартиры есть возврат при продаже — это другое, не перепутайте. Они не заменяют и не отменяют друг друга.

Когда речь идет о вычетах, используют два понятия: сумма вычета и сумма налога к возврату. Сумма вычета — это на сколько государство разрешает вам уменьшить свои доходы при покупке квартиры. Сумма НДФЛ к возврату — сколько фактически вам вернут денег из бюджета. Если упрощенно, сумма возврата — это 13% от суммы вычета.

Когда возникает право на вычет при покупке квартиры

Заявить вычет можно только при совпадении нескольких условий.

Вы налоговый резидент РФ. Вы живете в России не менее 183 календарных дней в течение года.

Вы заплатили за квартиру и можете подтвердить это документами. Оплата может быть полной или частичной, но должна быть обязательно: сумма вычета зависит от фактических расходов. По унаследованной или подаренной квартире вычет получить нельзя, потому что вы ничего не потратили, а значит, не уменьшили налогооблагаемую базу. Участники военной ипотеки тоже не могут использовать вычет на общих основаниях, потому что часть суммы на квартиру им дает государство.

Есть правоустанавливающие документы. Для новостройки это может быть акт приемки-передачи квартиры. Договор долевого участия не подойдет, даже если вы внесли всю сумму, — придется ждать, пока квартиру сдадут.

Для вторичного жилья право собственности нужно подтвердить свидетельством или выпиской из ЕГРН . Документы на квартиру должны быть оформлены на вас или супруга. Мамина квартира для вычета не подойдет, даже если она фактически ваша и платили за нее вы.

Продавец вам не близкий родственник. При покупке квартиры у взаимозависимых лиц вычет не дадут. Купить квартиру у мамы или сестры можно, но вычет по такой сделке получить нельзя. Даже если вы честно отдали маме деньги за квартиру, в вычете точно откажут. Добросовестность тут не поможет — это уже проверено в Верховном суде.

Скрыть покупку у взаимозависимых лиц нельзя: налоговая проверит родство по общим базам. Если взаимозависимость есть не между родственниками, а по другим причинам, потом разберутся и потребуют вернуть деньги.

Для налоговой теща — это не мама. Так что по сделке с мамой вычет не дадут, а по сделке с тещей можно получить. У своего брата купить квартиру для вычета нельзя, а у брата жены — можно. Дальше думайте сами.

Взаимозависимыми могут быть не только близкие родственники, но и другие люди, которые могли повлиять на условия и результат сделки. Например, гражданская жена или отец общего ребенка. Но это в теории — налоговой еще придется это доказать.

Оформить возврат налога при покупке квартиры у сына маминой подруги — можно.

Раньше вы не использовали свое право на вычет. У имущественного вычета при покупке квартиры есть лимит, и каждому человеку его дают один на всю жизнь. Повторно вычет сверх лимита использовать нельзя. Если когда-то вы уже оформляли возврат налога при покупке квартиры и у вас нет остатка вычета — все, дальше можете не читать.

Квартира в России. Тут нечего добавить.

Документы для оформления вычета за квартиру

Все документы можно предоставить в копиях, налоговая сама проверит их по базам. Если будут вопросы, у вас попросят оригиналы — позвонят и довезете. Но такое бывает нечасто — обычно хватает сканов, отправленных через личный кабинет, или подшитых к декларации копий.

Список документов для оформления вычета:

- Копия свидетельства о праве собственности или выписка из ЕГРН .

- Копия договора о приобретении недвижимости и акта о ее передаче.

- Платежные документы (квитанции к приходным ордерам, банковские выписки о перечислении денег на счет продавца, расписка, товарные и кассовые чеки).

- Справка 2- НДФЛ , если подаете декларацию.

- Заявление о распределении вычета между супругами, если купили квартиру в браке.

Какими документами подтверждать расходы

Вычет не дадут, если вы не подтвердите, что потратили на квартиру деньги. И так как на квартиру обычно не выбивают кассовые чеки, придется дополнительно озаботиться нужными документами.

В налоговом кодексе упоминаются несколько вариантов подтверждения: расписка, квитанции, платежки из банка. Этот список открытый — можно предоставить и другие документы.

С платежными документами есть несколько нюансов, о которых вам не расскажет ни риелтор, ни налоговый инспектор. Обычно они всплывают при оформлении вычета — тогда бывает поздно что-то исправлять.

Расписка. Оплату можно подтвердить распиской — причем обычной, не заверенной у нотариуса. Главное, чтобы в ней были все данные о квартире и продавце, его подпись, сумма и дата передачи денег. Расписку нужно писать от руки: если риелтор дает вам распечатанную на компьютере, лучше откажитесь и попросите написать продавца лично. Это важно не только для вычета.

Договор. Подтвердить оплату для вычета можно договором, если в нем есть пункт, что продавец получил деньги. Договор должен быть удостоверен нотариусом — это тоже подтверждение оплаты. Расписку при этом предъявлять необязательно.

Минфин не против подтверждения расходов даже не заверенным у нотариуса договором. Достаточно указать в нем, что расчеты за квартиру произведены полностью, покупатель передал, а продавец получил всю сумму.

Но лучше все-таки брать расписку. Дело не в вычете: Верховный суд считает, что упоминание расчетов в договоре не подтверждает факт оплаты. Продавец сможет потребовать назад квартиру или еще раз попросит денег.

Банковские документы. Для подтверждения оплаты через банк подойдут квитанции и выписки по счету. Информационное письмо из банка не подойдет. Храните квитанции и платежки.

Когда нужно подавать документы

Документы, которые подтверждают право на налоговый вычет при покупке квартиры, нужно подавать вместе с декларацией или заявлением. Если подавать декларацию в личном кабинете, там можно прикрепить файлы. Если принести ее лично или отправлять почтой, можно сделать обычные копии на ксероксе. Их будет проверять налоговая инспекция.

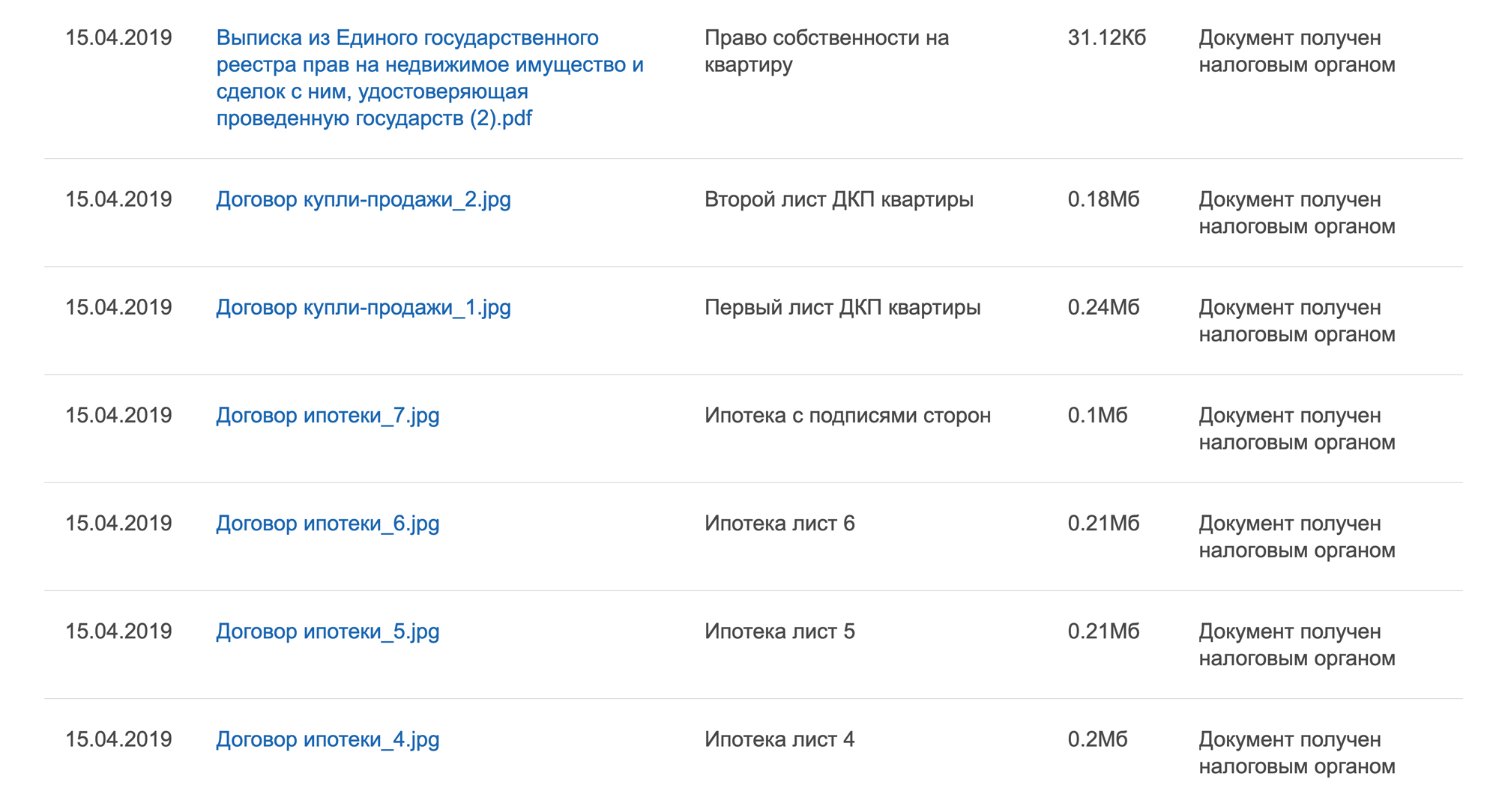

Перед отправкой документов через личный кабинет обработайте их так, чтобы уложиться в ограничение по объему. Обычные фото договоров и чеков на телефон могут занимать слишком много места

Перед отправкой документов через личный кабинет обработайте их так, чтобы уложиться в ограничение по объему. Обычные фото договоров и чеков на телефон могут занимать слишком много места  Список всех документов будет виден в личном кабинете после отправки декларации

Список всех документов будет виден в личном кабинете после отправки декларации

Для проверки подойдут копии. Если налоговая захочет проверить информацию, она сделает запросы по своим каналам: в Росреестр, загс, нотариусам или пенсионный фонд.

Если какие-то документы понадобятся в оригиналах или чего-то не хватит, инспектор может позвонить и попросить их предоставить. Поэтому в декларации стоит указать реальный телефон для связи, а оригиналы иметь под рукой.

Сколько раз можно получать налоговый вычет при покупке квартиры

Налоговый вычет при покупке квартиры можно получить только один раз. Это значит, что каждый человек сможет вернуть при покупке жилья максимум 260 тысяч рублей НДФЛ без учета процентов по ипотеке — то есть 13% от 2 млн рублей.

Если квартира стоит меньше 2 млн рублей, можно вернуть 13% от фактических расходов. Если недвижимость дороже, вычет будет равен максимально возможной сумме — 2 млн рублей, а налог к возврату составит 260 тысяч рублей.

Но остаток вычета при покупке квартиры с некоторых пор можно переносить на другие объекты.

Переносить остаток вычета на другие объекты можно только при покупке квартиры. С процентами по ипотеке так не получится — этот вычет дают только на один объект.

Лимит вычета и перенос остатка на другие объекты

Вычет при покупке квартиры равен сумме ваших расходов. Но государство не готово возвращать 13% от любой суммы расходов на квартиру, поэтому установило лимит: с 2008 года — 2 млн рублей на человека.

Лимит по имущественному вычету означает, что независимо от региона и реальной стоимости квартиры один человек может получить максимум 13% от 2 млн рублей — то есть 260 тысяч.

Пример расчета вычета и НДФЛ к возврату в расчете на одного человека

| Стоимость квартиры | Сумма вычета | НДФЛ к возврату |

|---|---|---|

| 1 500 000 Р | 1 500 000 Р | 195 000 Р |

| 2 000 000 Р | 2 000 000 Р | 260 000 Р |

| 3 000 000 Р | 2 000 000 Р | 260 000 Р |

| 5 000 000 Р | 2 000 000 Р | 260 000 Р |

До 2014 года. Лимит имущественного вычета был привязан не только к налогоплательщику, но и к объекту. Его давали один раз в жизни и только на одну квартиру. Если квартира стоила меньше 2 млн рублей, остаток вычета нельзя было перенести на другой объект — эти деньги «сгорали» и 13% от неиспользованной суммы уже никогда нельзя было получить.

Например, в 2013 году вы купили квартиру за 1,5 млн рублей. Заявили вычет в сумме фактических расходов и получили 13% от этой суммы деньгами — всего 195 тысяч рублей. Весь лимит вычета вы не использовали — до 2 млн оставалось еще 500 тысяч рублей. Но 65 тысяч рублей налога вы уже не вернете, даже если в 2018 году купите еще одну квартиру. Право на вычет использовано, остаток переносить нельзя. И хотя правила изменились, они не касаются тех, кто использовал свое право на вычет до 2014 года.

С 1 января 2014 года лимит вычета не привязан к объекту, а остаток можно переносить на другие объекты.

Если в 2015 году вы купили квартиру за 1,5 млн рублей и вернули налог, то при покупке другой квартиры в 2018 году сможете использовать остаток вычета и забрать у государства еще 65 тысяч.

Лимит и условия вычета определяются по тому году, когда возникло право на вычет. Не по тому периоду, когда вы заплатили за квартиру в новостройке или подали декларацию, а когда получили акт или свидетельство о праве собственности.

Например, в 2007 году лимит вычета был равен 1 млн рублей. Если право на вычет возникло у вас в 2007 году, а заявили вы его только в 2018, то вернете максимум 130 тысяч даже при цене квартиры 2 млн и больше. Увеличение лимита вычета в 2008 году на вас не распространяется.

Но вы не обязаны использовать вычет именно по той квартире. Можно пока его не заявлять, купить другую квартиру (даже продав ту, предыдущую) и уже тогда использовать свое право на вычет — с увеличенными лимитом и возможностью переносить остаток на другие объекты. Если налог вам уже вернули, отказаться от вычета и заявить его по другой квартире в большем размере нельзя.

Перенос остатка на следующий год

Чтобы использовать весь вычет за год, нужно зарабатывать около 170 тысяч рублей в месяц. Тогда годовой доход превысит 2 млн и можно будет сразу забрать максимально возможную сумму налога — 260 тысяч. Но так бывает не у всех, поэтому за год использовать весь вычет обычно не получается.

Остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ .

Например, если квартира стоит 2 млн рублей, а доход — 1 млн рублей в год, то вычет растянется на два года. А если при такой же цене квартиры годовой доход — 500 тысяч рублей, то возвращать НДФЛ придется в течение четырех лет. Растягивать вычет можно на какой угодно период, пока государство не вернет 13% со всей суммы расходов на квартиру.

Исключение для пенсионеров. Если купить квартиру на пенсии, то вернуть налог можно за тот год, когда купили квартиру, и еще за три года до этого. Фактически пенсионер возвращает НДФЛ сразу за четыре года — таких привилегий больше ни у кого нет. Можно подать четыре декларации и сразу получить много денег. При этом неважно, работает пенсионер или нет. Получаете пенсию — забираете НДФЛ сразу за четыре года.

Эта норма нужна для того, чтобы пенсионер получил больше денег, пока он получает налогооблагаемый доход. Или смог вернуть налог за более продолжительный период — пока копил на квартиру. Когда он будет получать только пенсию, то перестанет платить НДФЛ и уже ничего не сможет забрать из бюджета.

За какой период можно вернуть налог?

Налог можно вернуть только за три года, предшествующих году подачи декларации. Но не раньше того года, в котором появилось право на вычет. Вот как это работает.

Пример с оплатой раньше права собственности. Новостройку оплатили в 2015 году, а право собственности на нее оформили только в 2017 году. Право на вычет появилось в 2017 году. В 2019 году собственник подает декларации за 2018 и 2017 год. Ему вернут НДФЛ, уплаченный в эти и последующие годы, а за 2016 год не вернут, потому что тогда еще не было права на вычет, хотя расходы уже были.

Пример с вычетом за три года. Если квартиру купили в 2016 году и тогда же оформили на нее право собственности, но декларацию ни разу не подавали, в 2019 году можно подать три декларации: за 2016, 2017 и 2018 годы. Налог вернут за эти три года.

Пример с давней покупкой квартиры. Бывает, что люди покупают квартиру, но ничего не знают о вычетах. Например, жилье купили в 2014 году, а про вычет узнали только в 2019 году. Тогда можно подать декларацию за 2018, 2017 и 2016 год — то есть за три предыдущих года. За все годы с даты покупки квартиры вычет заявить нельзя и забрать из бюджета уплаченный в 2014 и 2015 годах налог тоже не получится. Но это не помешает забрать все 13% от стоимости квартиры — если будет остаток на 2019 год, его тоже можно заявить по декларации или у работодателя.

Бывает, что о вычете вспоминают уже после того, как перестают платить НДФЛ. Например, в год покупки квартиры его платили, а спустя время собственник уволился или стал предпринимателем на УСН — НДФЛ не платит. Декларацию подать не получится, потому что нет налога по ставке 13%. В этом случае все равно действует правило трех лет. Если время для возврата уже прошло, подать декларацию и вернуть налог за давние периоды уже нельзя.

Как получить вычет по декларации

В следующем или любом другом году после покупки квартиры нужно подать в налоговую декларацию 3- НДФЛ . Форма декларации должна соответствовать году, за который хотите вернуть налог. Формы меняются, поэтому нужно за этим следить. Хотя формально неправильная форма не повод отказать в вычете, там могут быть другие строки, коды и даже структура расходов.

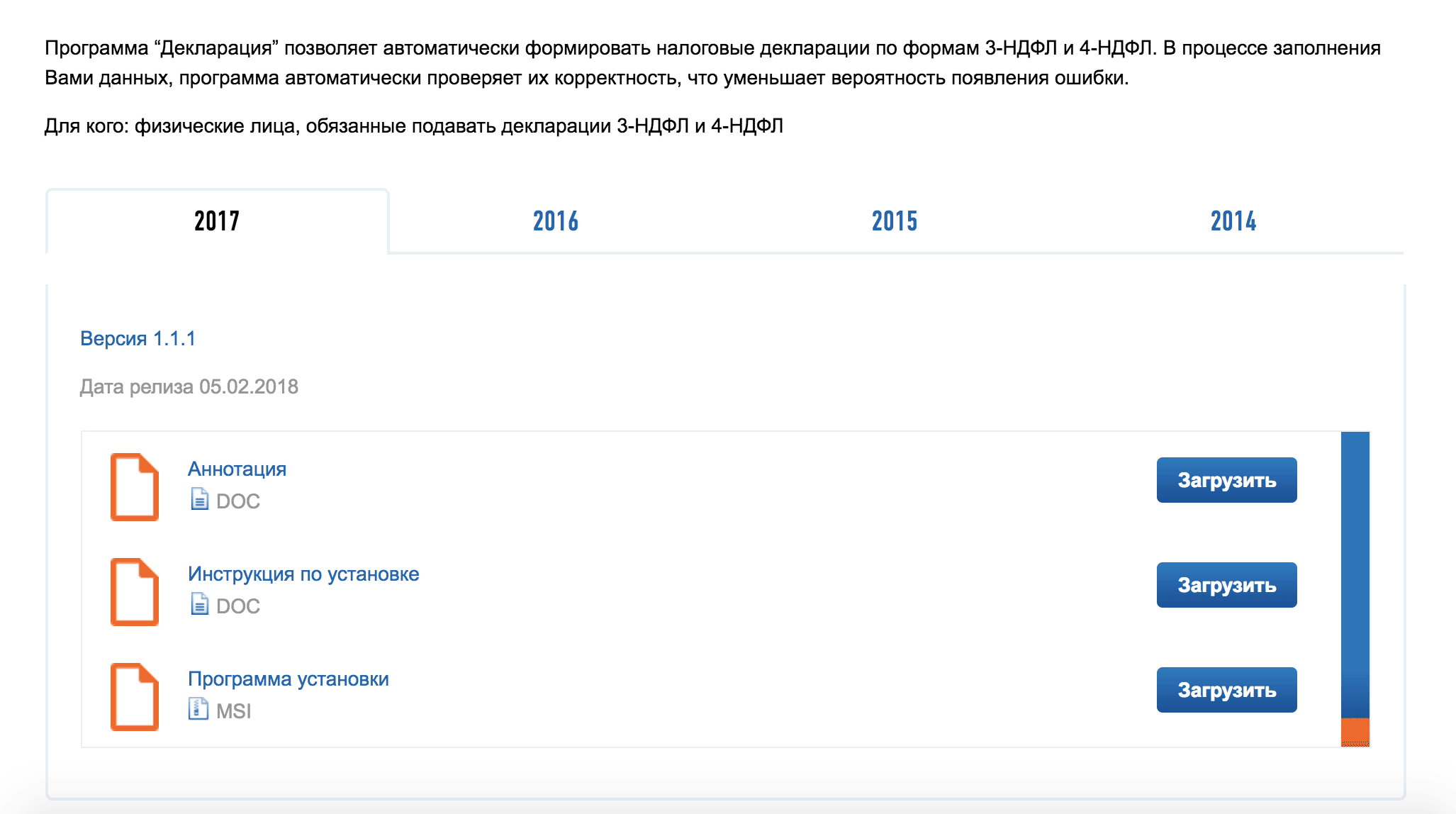

Правильную форму декларации 3- НДФЛ можно найти на сайте nalog.ru. Там же есть программа для заполнения декларации. Пакет документов можно отправить через личный кабинет налогоплательщика. Даже ходить никуда не нужно. Налоговая будет проверять декларацию до трех месяцев, а потом вернет налог на счет.

Для заполнения декларации нужно скачать программу за соответствующий год. Если подаете декларацию за 2016 год, то и форма должна быть за 2016

Для заполнения декларации нужно скачать программу за соответствующий год. Если подаете декларацию за 2016 год, то и форма должна быть за 2016

Декларацию нельзя подать в том же году, когда купили квартиру, — только в следующих периодах. Если вы купите квартиру в апреле 2018 года и решите возвращать НДФЛ по декларации, получите его только через год. Все это время из вашей зарплаты будут вычитать 13% и переводить их в бюджет.

Декларацию только для вычета можно подать в любой день: ограничений по срокам в течение года нет. Но если декларируются доходы, отчитаться нужно до 30 апреля следующего года. Подавать несколько деклараций за один и тот же период нельзя: каждая следующая будет считаться уточненной и отменит предыдущую.

Как оформить вычет у работодателя

Чтобы вернуть НДФЛ при покупке квартиры, необязательно ждать следующего года. Можно сразу не платить налог и получать прибавку к зарплате. Для этого нужно получить уведомление о праве на вычет.

Подайте в налоговую заявление — форма есть в личном кабинете налогоплательщика, все заполняется электронно. Там же приложите копии документов и подпишите с помощью ЭЦП . Ключ подписи формируется прямо в личном кабинете.

В течение месяца налоговая выдаст вам уведомление — относите его на работу и сразу перестаете платить налог. Не придется ждать год и заполнять непонятные листы в декларации: 3- НДФЛ подавать не нужно.

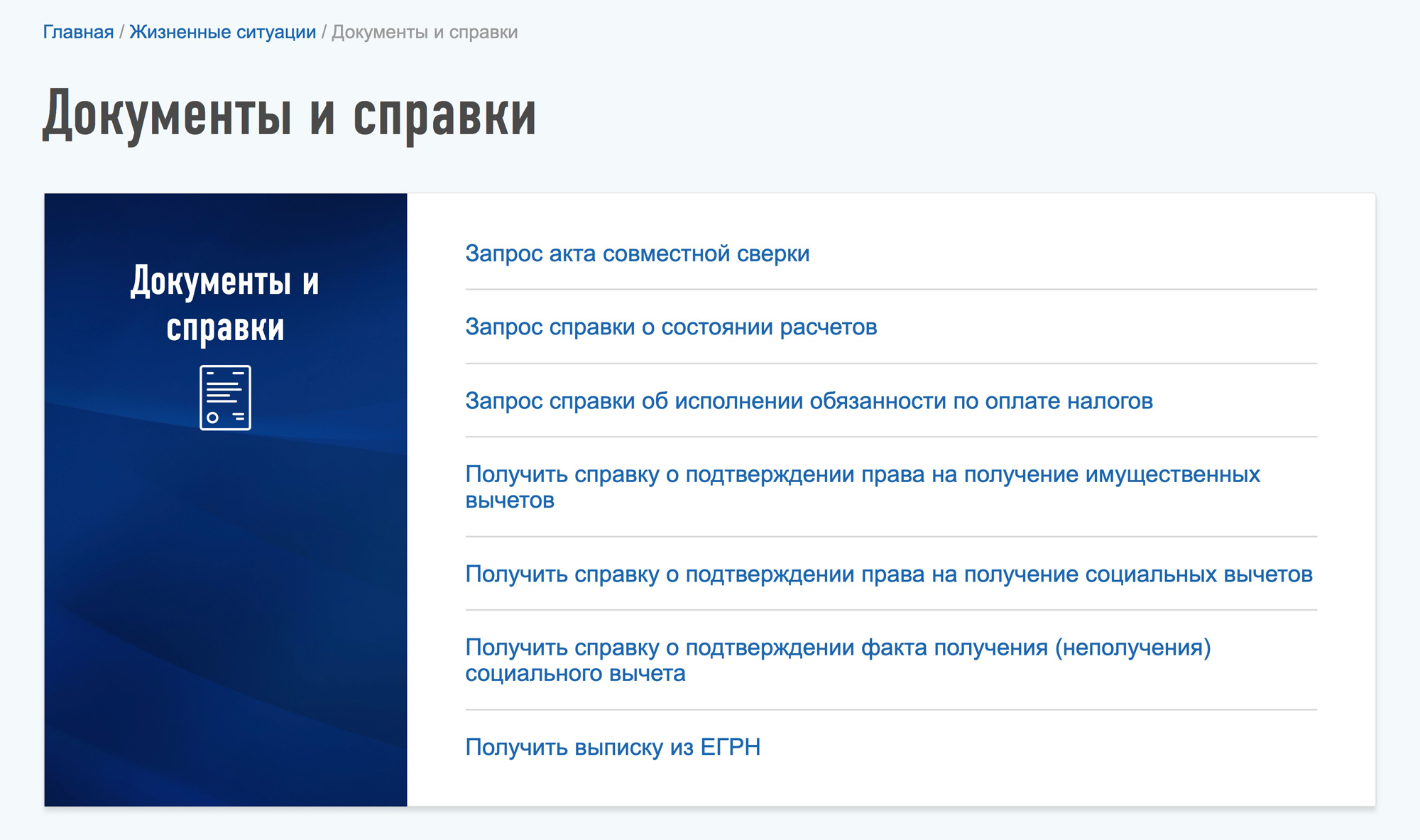

Заявление для подтверждения права на вычет находится в разделе «Жизненные ситуации»

Заявление для подтверждения права на вычет находится в разделе «Жизненные ситуации»

Кроме того, что у вас не будут удерживать НДФЛ , должны еще и вернуть всю удержанную сумму с начала года. Если вы купите квартиру в сентябре 2018 года и получите уведомление о праве на вычет, вам вернут весь НДФЛ , который удержали за девять месяцев — с января.

Если у вас несколько работодателей, можно взять несколько уведомлений и не платить налог везде. Но важно, чтобы с каждым работодателем был заключен трудовой договор. По гражданско-правовому так вернуть НДФЛ не получится — придется подавать декларацию.

Уведомление о праве на вычет действует до конца года. Потом нужно получать новое. Если в течение года меняется место работы, тоже нужно заново оформить уведомление. Но это все равно проще и быстрее, чем с декларацией. Второй раз копии подтверждающих документов подавать не придется.

Что такое налоговый вычет по ипотеке и на какое жилье он распространяется? Как оформить возврат подоходного налога при покупке квартиры в ипотеку и какие для этого нужны документы? Сколько раз можно получить вычет и за какой период? Кто может получить налоговый вычет за проценты по ипотеке и какую сумму он составляет? Можно ли получить вычет при рефинансировании ипотеки? Когда и куда подавать документы – пошаговая инструкция, особенности и подводные камни.

Сегодня мы поговорим о самом большом налоговом вычете, предлагаемом российским законодательством для физлиц. Получив налоговую льготу по процентам за взятый ипотечный кредит, вы можете вернуть до 390 тысяч рублей ранее уплаченного НДФЛ. О том, кто имеет право на такой вычет, каковы нюансы его оформления, и какие имеются ограничения, читайте в этой статье.

Вычет по ипотечному кредиту: что это такое простыми словами

Налоговый вычет по ипотеке действует следующим образом. Потраченная вами на процентные платежи по кредиту сумма вычитается из вашего годового дохода. И НДФЛ удерживается не со всей годовой зарплаты, а только с разницы между ней и годовым платежом процентов по ипотеке.

Возьмем упрощенный пример: вы взяли ипотеку на 1 миллион рублей на 1 год под 10% годовых. Ежегодный платеж по процентам составляет 100 000 рублей.

Ваш годовой доход – 500 000 рублей. Без вычета удержание НДФЛ с этой суммы составит 65 000 рублей, на руки вы получите 500 000 – 65 000 = 435 000 рублей.

Оформив вычет по ипотеке, вы вычитаете из вашей годовой зарплаты сумму, потраченную на проценты по ипотеке: 500 000 – 100 000 = 400 000 рублей. Теперь НДФЛ вам полагается платить с 400 тысяч рублей. А это уже не 65 000, а 52 000 рублей. Соответственно, в случае получения вычета ваша выгода составит 65 000 – 52 000 = 13 000 рублей.

Из чего состоит вычет по ипотеке

При покупке жилья в ипотеку вы получаете право на два имущественных вычета:

- Налоговый вычет на покупку квартиры или дома – вернете 13% от суммы покупки, но не более 260 000 рублей.

- Налоговый вычет за проценты, уплаченные по ипотеке – предоставляется только после оформления основного вычета по покупке квартиры. По нему вы можете вернуть 13% платежей банку за пользование кредитом, но не более 390 000 рублей.

Кто имеет право на вычет по ипотеке

Как и в случае с вычетом за покупку жилья, перечень тех, кто имеет право на возврат подоходного налога при ипотеке, таков:

-

граждане РФ, уплачивающие НДФЛ (работающие по трудовому или по гражданско-правовому договору; работающие пенсионеры; неработающие пенсионеры, работавшие в год начала платежей процентов по ипотеке; иностранные граждане-резиденты РФ (проводящие в нашей стране свыше 180 дней в году и уплачивающие здесь НДФЛ).

Не имеют права на получение налогового вычета по ипотеке юридические лица и так называемые «взаимозависимые» лица при покупке недвижимости друг у друга. Например, муж продает квартиру жене, работодатель – работнику, отец – дочери и так далее. Индивидуальные предприниматели, безработные граждане и люди, занятые в теневом секторе экономики (с зарплатами «в конверте») не могут рассчитывать на вычет, поскольку не платят НДФЛ.

Также вычет за проценты по кредиту невозможно получить на любой другой заём кроме ипотечного.

С каких расходов можно получить налоговый вычет по ипотеке

Поскольку вычет по ипотеке тесно связан с вычетом за покупку жилья, то и расходы, с которых возвращается НДФЛ, тоже связаны. Всего их три типа:

1 Покупка недвижимости в кредит:

-

квартиры в многоквартирном доме (готовой или строящейся) изолированной комнаты в квартире или в индивидуальном жилом доме индивидуального жилого дома – на стадии строительства или уже введенного в эксплуатацию строящегося индивидуального жилого дома земельного участка под жилым домом

2 Проценты по ипотечному кредиту, взятому для покупки вышеперечисленных объектов.

2 Расходы на ремонт и отделку жилья, если оно куплено в состоянии черновой отделки (вычет на проценты по кредиту не предоставляется, поскольку на ремонт берут потребительский, а не жилищный заём).

Объекты недвижимости должны обязательно находиться на территории РФ и предназначаться для проживания людей. Коммерческая и другая нежилая недвижимость, даже купленная физлицом в ипотеку, под условия налогового вычета не попадает.

Сколько денег можно получить по ипотечному вычету

За покупку квартиры можно получить вычет в двух суммах.

- До 260 000 рублей (13% от 2 000 000 рублей основного налогового вычета) – возврат НДФЛ за факт приобретения жилья на свои или заемные деньги.

- До 390 000 рублей (13% от 3 000 000 рублей вычета по ипотеке) – возврат НДФЛ за использование ипотечного займа.

Остаток неиспользованной в текущем году суммы налоговой льготы переходит на следующий год. Заявить свое право на получение вычета по ипотеке можно в любое время – как одновременно с первым вычетом за покупку жилья, так и впоследствии. Не имеет значения, внесена запись о приобретении квартиры в ЕГРН или нет – право на вычет вы получаете сразу после начала уплаты процентов по ипотеке и подписания акта приема-передачи объекта. Это удобно в случае со строящимся жильем.

Есть одна тонкость: поскольку у большинства граждан ежегодный доход не превышает 430 000 рублей (исходя из заявленной Росстатом средней з/п примерно в 36 тысяч рублей), возврат НДФЛ по основному вычету может растянуться на 4-5 лет. Несмотря на то, что срока давности по заявлению на вычет по ипотеке в законодательстве нет, к возврату принимается только НДФЛ, уплаченный в последние три года. Поэтому проценты за первые несколько лет вы в большинстве случаев компенсировать не сможете – если отложите вычет на потом. Более логичным решением станет оформление двух вычетов в один год либо оформление разных вычетов попеременно. Тогда остатки по обоим льготам будут переходить на следующие налоговые периоды, и вы в конце концов вернете НДФЛ в полном объеме за все потраченные средства.

В 2016-м и 2017-м годах он вернул по 88 400 рублей, в 2018-м оформил вычет на ипотечные проценты. Поскольку в 2017 году сумма уплаченных процентов составила 122 400 руб., Петряев вернул 13% от этой суммы – 15 910 руб. Оставшийся подоходный налог за 2017 год в размере 88 400 – 15 910 = 72 490 руб. Петряев вернул по вычету за покупку квартиры.

В общей сложности за три года вычет за покупку квартиры составил 680 000 + 680 000 + (680 000 – 122 400) = 1 917 600 руб. Максимальный вычет по этому основанию – 2 миллиона рублей, следовательно, в 2019-м Петряев сможет получить вычет в размере 2 000 000 – 1 917 600 = 82 400 руб. и вернуть 13% от этой суммы (10 712).

От вычета по ипотечным процентам осталось 3 000 000 – 122 400 (вычет за 2017 год) = 2 877 600. Этот вычет Петряев сможет получать ежегодно до полного исчерпания суммы уплаченных процентов. Поскольку всего по кредитному договору за 10 лет эта сумма должна составить 840 100 рублей, оставшиеся 2 037 600 руб. налогового вычета + 198 600 руб (уплаченные в 2015-м и 2016-м годах проценты, которые не компенсировать из-за того, что НДФЛ в эти два года был возвращен по основному вычету) «сгорят».

Какие документы нужны для оформления вычета по ипотеке

Чтобы вернуть НДФЛ в качестве вычета по ипотеке, необходим стандартный пакет документов:

-

Копия паспорта (оригинал предъявляется в налоговой инспекции оператору при подаче документов – для проверки). При подаче документов по электронным каналам связи, требуется электронная подпись (для ее получения нужно зарегистрироваться в личном кабинете на сайте nalog.ru; подробнее об этом – здесь:https://lkfl.nalog.ru/lk/). Налоговая декларация по форме 3-НДФЛ. О том, как ее заполнить, читайте на сайте Федеральной налоговой службы (https://www.nalog.ru/rn77/taxation/taxes/ndfl/form_ndfl/). Видеоинструкция по ее заполнению будет дальше. Справка о доходах заемщика по форме 2-НДФЛ (ее нужно получить в бухгалтерии вашей организации). Заявление на возврат налога. Раньше его подавали после камеральной проверки декларации, сейчас – сразу при ее подаче. Образец заявления можно взять с сайта ФНС (https://www.nalog.ru/rn77/fl/interest/tax_deduction/fl_np/5563300/). Документы, подтверждающие покупку жилья: договор купли-продажи, акт приема-передачи, расписка, банковское платежное поручение. Документы, подтверждающие право собственности на купленное жилье. Этот может быть выписка из ЕГРН или свидетельство о собственности. Если право еще не оформлено (дом строится) – копия договора долевого участия. Кредитный договор, подтверждающий целевой характер займа (оригинал и копия каждой страницы). Справка из банка об уплаченных в отчетном году процентах по кредиту. График платежей в данном случае не подойдет! В некоторых кредитных организациях такую справку дают либо сразу, но за деньги, либо бесплатно, но через месяц. Определитесь, что вам важнее: деньги или время. Заверенные банком реквизиты, на которые вам будет перечислен возвращенный подоходный налог. Свидетельство о браке (если квартира приобретается в долевую или совместную собственность супругами.

Получение вычета через ИФНС. Пошаговая инструкция

Выбирая возврат налога через налоговую инспекцию, вы получаете сразу всю сумму целиком, в отличие от оформления через работодателя, где вычет распределяется помесячно. Оформить налоговый вычет по ипотеке через свою ИФНС можно в любое время в течение трех лет с начала уплаты процентов. Скажем, если вы начали платить проценты по кредиту в 2017 году, то заявить о желании вернуть налог за этот год можно до конца 2020-го. После того, как вы подали первую декларацию, «срок давности» отменяется, и неиспользованный в первый год вычет по ипотеке вы можете в дальнейшем оформить хоть через 10 лет. Это очень важный момент: лучше приложить усилия и оформить вычет в первый же год, а потом сделать перерыв лет на 5-7, чем затянуть, забыть, прозевать сроки и через 3 года потерять деньги.

Порядок получения вычета через налоговую инспекцию таков:

Шаг №1. Сбор документов.

Перечень требуемых бумаг указан выше. Все документы должны иметься на руках. «Донести» отсутствующие документы разрешают лишь в редких случаях – например, когда речь идет о свидетельстве о браке. Имейте в виду, что на сбор пакета иногда требуется время: в крупных организациях справки 2-НДФЛ могут выдавать не сразу.

Шаг №2. Подача документов в налоговую инспекцию.

Пакет документов вам необходимо передать в ИФНС по месту вашей регистрации. Есть нюанс: если вы прописаны в одном населенном пункте, а живете в другом (в зоне ответственности другой налоговой инспекции), придется все равно обращаться в свою ИФНС – лично или письменно. Найти адрес своей инспекции и время ее работы можно при помощи электронного сервиса ФНС: https://service.nalog.ru/addrno.do.

Есть несколько вариантов передачи документов в ИФНС:

-

Лично сотруднику налоговой инспекции в операционном зале. Не забудьте взять оригиналы документов (паспорт, договоры и так далее). Специалист налоговой заверит ваши копии и скажет, если каких-то документов не хватает. Имейте в виду: ваши бумаги будут проверять не те сотрудники, которые принимают документы в операционном зале. Поэтому нет смысла объяснять инспектору проблемы с теми или иными документами. Лучше прийти в другой раз, подготовившись как следует. «Почтой России» или курьерской службой – заказным письмом с уведомлением. Не забудьте составить опись вложенных в конверт листов. У этого способа есть большой минус: если вы где-то ошиблись или не положили какой-либо документ, исправить ошибку можно будет только после камеральной проверки, то есть месяца через 2-3 после подачи пакета. Через доверенное лицо. Для этого придется оформить доверенность. В электронном виде. Таким способом налогоплательщики пользуются все чаще, он наиболее удобен – не нужно никуда ходить. Нужно самостоятельно заполнить декларацию через личный кабинет налогоплательщика на сайте nalog.ru или при помощи специального программного обеспечения (например, программа «Декларация») либо онлайн-сервисов, в основном, платных. Также потребуется отсканировать документы и отправить через предложенную форму сообщения. Если сканера нет, на крайний случай подойдет смартфон с хорошей камерой, которым можно переснять документы.

Шаг №3. Получение возвращенного государством налога.

После того, как вашу декларацию приняли к рассмотрению, 90 дней отводится на ее камеральную проверку. В этот период налоговики сравнивают информацию в декларации с цифрами в приложенных документах, и, если нужно, запрашивают у банков и работодателей уточняющую информацию. При обнаружении ошибок специалист ИФНС позвонит вам, напишет или молча вернет декларацию на уточнение. Чтобы не потерять время, настоятельно рекомендуется зарегистрироваться в личном кабинете на сайте nalog.ru и отслеживать движение своей декларации. Если же всё в порядке, то в течение 30 дней деньги переводятся на реквизиты, указанные налогоплательщиком в заявлении.

Видеоинструкция по заполнению декларации 3-НДФЛ

“>

No related posts.