Рефинансирование кредитов что для этого нужно

Содержание

- 1 Суть рефинансирования задолженности

- 2 Шаг 1 – Подготовка документов

- 3 Шаг 2 – Получение решения банка

- 4 Шаг 3 – Подтверждение погашения кредита

- 5 Исполнение обязательств после рефинансирования задолженности

- 6 Где можно рефинансировать кредит прямо сейчас

- 7 Что значит рефинансирование кредита?

- 8 Какие потребуются документы?

- 9 Как происходит рефинансирование кредита?

- 10 В чем подвох или зачем это банку?

- 11 Выгодно ли получение нового займа?

- 12 Советы и рекомендации

- 13 Кредитный калькулятор

- 14 Принцип рефинансирования

- 15 Комплект документов

- 16 Возможные минусы рефинансирования

- 17 Реструктуризация

Институт рефинансирования изначально разрабатывался в виде меры поддержки благонадежных заемщиков, имеющих временные финансовые затруднения при возврате кредита. Рефинансирование является инструментом для пересмотра действующих условий договора и снижения кредитной нагрузки.

По своей природе термин схож с реструктуризацией. Различие заключается в месте проведения операции: рефинансирование в большинстве случаев проводит сторонний кредитор, а реструктуризация оформляется в том же банке, с которым заключался кредитный договор.

Суть рефинансирования задолженности

Под рефинансированием понимается процесс выдачи-получения нового потребительского кредита, основная часть которого идет на погашение действующих кредитных обязательств. Инструмент практически никак не регулируется профильным законодательством, поэтому полностью находится в ведении кредитных организаций.

Банки самостоятельно решают, предлагать или не предлагать заемщику такую услугу. В кредитных договорах такая информация не фигурирует. Следовательно, если банк посчитает нужным, то даже благонадежному заемщику в рефинансировании задолженности будет отказано.

Как правило, предложение делается сторонними кредитными организациями, с которыми у заемщика пока не имеется отношений. К примеру, у гражданина есть действующий кредит в Сбербанке, оплата которого однажды становится для него непосильной.

Заемщик обращается в ВТБ (условный пример), и подает заявку на рефинансирование. ВТБ – одним из первых стал делать такие предложения в стране. Если условия будут выгодными для нового банка, то он выдаст субъекту кредит на погашение действующих обязательств. Новые же обязательства, по кредиту в VTB, для заемщика должны быть более приемлемые, чем прежние. Именно в улучшении положения заемщика и заключается природа рефинансирования.

Таким образом, в выигрышном положении оказываются три стороны правоотношений. Заемщик, выплачивающий кредит по ставке в 20%, заключает новый договор под 17-19%, тем самым снижая свою кредитную нагрузку. Первый банк избавляется от проблемной задолженности, возвратив при этом свои активы с положенной прибылью. Вторая кредитная организация приобретает благонадежного заемщика и открывает еще один договор, что предполагает получение прибыли с процентов по нему.

Brobank.ru: Сама процедура рефинансирования задолженности производится по стандартному алгоритму и состоит из трех шагов.

Шаг 1 – Подготовка документов

Перед обращением в кредитную организацию, заемщику необходимо уточнить факультативные требования, выдвигаемые в отношении соискателей на рефинансирование. Как правило, в список входят следующие требования:

- отсутствие длительных просрочек по действующим обязательствам – ни «свой» банк, ни сторонняя кредитная организация не станут заключать соглашение с заведомо неблагонадежным заемщиком;

- соответствие требованиям, выдвигаемым в отношении всех заемщиков – если рефинансирование планируется производить в другом банке, достаточно поверхностно изучить любую кредитную программу этого банка, чтобы обозначить для себя обязательные требования;

- погашение определенного процента от имеющегося долга – для проведения рефинансирования на момент подачи заявления должно быть погашено от 20% от имеющейся задолженности;

- наличие всех документов для получения услуги – список документов доступен на официальных сайтах банков в разделе «рефинансирование кредитов».

Если банк оказывает соответствующие услуги (ее оказывают большинство российских кредитных организаций), то заемщику потребуется обращаться за услугой самостоятельно с готовым пакетом документов.

Список документов для проведения рефинансирования назначается каждым банком индивидуально. Здесь многое зависит от вида рефинансируемого потребительского кредита, размера задолженности, категории заемщика, регламента самого банка. Стандартный список документов:

- Заявление по форме кредитной организации – бланк заявления должен быть получен непосредственно в банке.

- Действующий кредитный договор – требоваться может оригинал или «свежая» копия кредитного договора.

- Документы, указывающие на платежеспособность.

- Данные о наличии ликвидного имущества – рефинансирование может производиться под залог, к примеру, ликвидной недвижимости.

- Общегражданский паспорт и прочие документы, по требованию кредитной организации

В процессе рассмотрения заявления второй банк подаст запрос в кредитную организацию, с которой заключено действующее соглашение. Цель запроса – уточнение информации, предоставленной заемщиком по непогашенным обязательствам.

Действующему кредитору нет смысла отказывать в рефинансировании кредитной задолженности, так как он получает прибыль с операции в полном объеме, включая и погашение всех штрафных санкций. В последующем все это будет включено в сумму рефинансирования, но уже на более выгодных для заемщика условиях.

Шаг 2 – Получение решения банка

Срок принятия решения более длительный, чем по стандартным потребительским кредитам. На практике – до 5 банковских дней. Если решение будет положительным, заемщик прибывает в отделение банка и подписывает новый кредитный договор.

До подписания нового договора заемщик указывает номер лицевого счета, на который новый кредитор перечислит средства для рефинансирования. Как правило, лицевой счет открыт в том же банке, с которым заключен первый кредитный договор. Срок перевода средств после подписания соглашения регламентируется кредитором, проводящим рефинансирование задолженности.

После перечисления средств на указанный заемщиком лицевой счет, он (заемщик) переводит их в направлении погашения действующего кредита. Таким образом, получить деньги в наличном виде для проведения рефинансирования не получится. Только путем перевода на лицевой счет и только под контролем нового кредитора.

Шаг 3 – Подтверждение погашения кредита

В договоре на рефинансирование может отмечаться пункт, согласно которому заемщик должен перевести средства на погашение кредита в течение определенного срока – 3-5 дней, включая согласование формальностей и возможные технические проблемы.

После погашения обязательств согласно договору рефинансирования, заемщик предоставляет новому кредитору подтверждение проведения операции. В качестве подтверждения им предоставляется оригинал / копия закрытого кредитного договора и выписка из банка о закрытии индивидуального лицевого счета.

В любом случае эта информация будет уточняться новым кредитором, поэтому рекомендуется все требования выполнять должным образом. При обнаружении каких-либо несоответствий, вторичный банк может отменить соглашение о рефинансировании даже после перечисления средств на лицевой счет нового клиента.

Исполнение обязательств после рефинансирования задолженности

Новые обязательства исполняются заемщиком в стандартном виде – как обычный потребительский кредит. Рефинансирование предполагает выплату той же самой суммы, что до проведения операции, но уже на пересмотренных условиях.

Здесь допускаются вариации: увеличивается срок кредитования с одновременным уменьшением процентной ставки, либо срок и ставка остаются прежними, но пересматривается график внесения платежей.

При рефинансировании риски нового кредитора повышаются, так как он заключил соглашение с заемщиком, имевшим ранее временные финансовые трудности. Нет никакой гарантии, что подобные трудности не возникнут вновь, поэтому штрафные санкции по рефинансируемым кредитам, как правило, строже, чем по стандартным кредитным продуктам.

Где можно рефинансировать кредит прямо сейчас

Мы подобрали для вас несколько текущих банковских предложений по рефинансированию. Сравните условия каждого и оформите заявку онлайн на Бробанк.ру.

Не всегда клиент, взявший кредит, справляется с внесением ежемесячных платежей. Чтобы заемщик мог избежать возникновения долга, банки предлагают воспользоваться рефинансированием. Услуга позиционируется, как предложение, позволяющее изменить условия кредитования и облегчить возврат задолженности. Однако не все знают, чем разновидность займов отличается от стандартной ссуды.

Чтобы выявить особенности предложения стоит разобраться, что такое рефинансирование простыми словами.

Что значит рефинансирование кредита?

Рефинансирование – повторное предоставление денег в долг для погашения ранее полученного займа. Услугу используют для:

- объединения кредитов;

- улучшения условий займа;

- увеличения периода возврата;

- уменьшения ежемесячной нагрузки на бюджет;

- предотвращения возникновения задолженности.

По юридической природе рефинансирование является целевым кредитом. В договоре, составляемом при оформлении займа, указывается, что его можно использовать только для погашения имеющихся задолженностей.

Пример. Вы брали ипотечный кредит несколько лет назад под 15% годовых. Снижение процентной ставки до 12%, способно давать существенную ежемесячную экономию. Разница в 3 процента способна сберегать от 20 до 50 тысяч в зависимости от суммы и срока кредита.

Что требуется для рефинансирования кредита?

Воспользоваться услугой может только гражданин, соответствующий требованиям банка. Изучая заявку потенциального заемщика, сотрудники компании обращают внимание на следующие параметры:

- Возраст клиента. Услуга предоставляется лицам, достигшим 21 года. Максимальный возраст заемщика не должен превышать 65 лет.

- Гражданство. Предложением могут воспользоваться только граждане РФ.

- Трудоустройство. Банки сотрудничают только с лицами, официально осуществляющими трудовую деятельность.

- Стаж. Для получения доступа к услуге нужно проработать не менее 1 года. Трудовой стаж на последнем месте работы должен составлять минимум 3 месяца.

- Доход. Обычно банки не соглашаются предоставлять кредит, если размер ежемесячного взноса превышает 50-60% от заработной платы клиента.

- Регистрация. Необходимо наличие постоянной прописки в регионе присутствия банка.

- Кредитная история. Наличие просрочек по займу станет поводом для отклонения заявки.

Требования могут отличаться в зависимости от выбранного кредитного учреждения. Некоторые компании соглашаются рефинансировать займ только при наличии зарплатной карты или активного депозита.

Что нужно для рефинансирования кредита?

Требования предъявляются и к текущему кредитному договору. Рефинансировать займ удастся, если:

- клиент самостоятельно совершил более 6-12 платежей по кредиту;

- до окончания срока действия договора осталось более 3-6 месяцев;

- займ не был пролонгирован или реструктурирован;

- по кредиту отсутствуют просрочки.

Некоторые банки готовы пойти навстречу клиенту и предоставить возможность рефинансирования при наличии просрочек. Однако их длительность не должна превышать 10 дней. Компания может согласиться начать сотрудничество и в случае возникновения просрочек по техническим причинам.

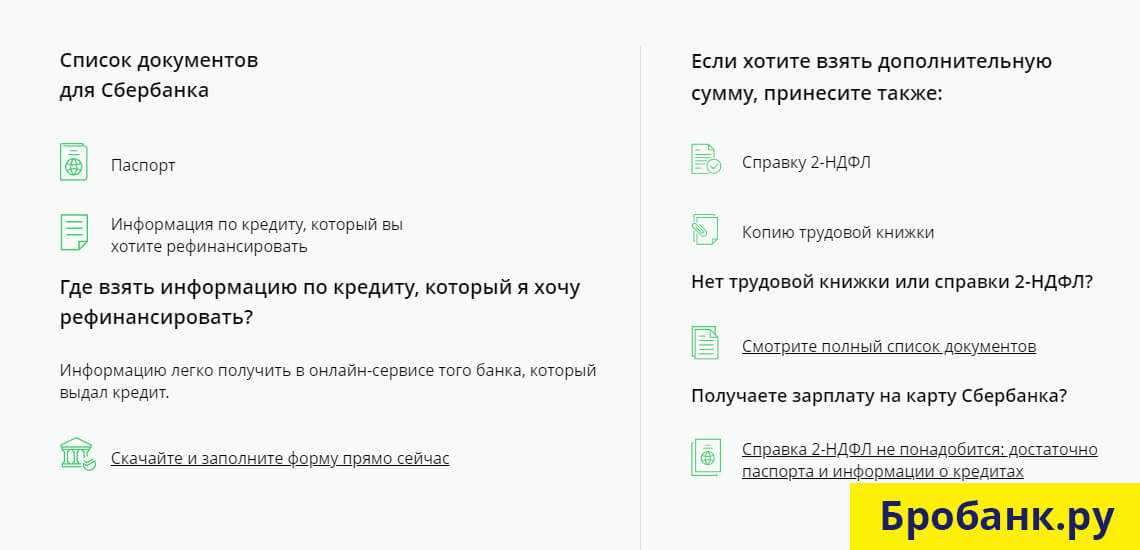

Какие потребуются документы?

Решив воспользоваться услугой, клиент должен составить заявку и подготовить документы для рефинансирования кредита. В состав пакета бумаг в обязательном порядке должен входить оригинал кредитного договора, заключенного с первоначальным кредитором, и график платежей. Для оформления рефинансирования потребуется и справка от банка, выдавшего займ. В ней должна присутствовать следующая информация:

- реквизиты, позволяющие перечислить деньги кредитору, если просьба о рефинансировании будет одобрена;

- сведения о наличии просрочек;

- размер просрочек и их продолжительность, если клиент не сумел на протяжении всего периода сотрудничества возвращать деньги своевременно;

- полная сумма, которую необходимо внести для расчета с предыдущим кредитором.

Справка действует всего 3 дня. По этой причине ее нужно брать непосредственно перед визитом в новый банк.

Еще одной обязательной бумагой является согласие кредитора на рефинансирование. Документ нужно предоставить минимум за 7 дней до предполагаемой даты погашения займа.

Когда бумаги получены, новый кредитор проводит их комплексную проверку и выносит решение по заявке. Получить отказ можно в том случае, если человек допускал просрочки по займу. Ухудшение материального положения тоже может стать причиной для отказа в рефинансировании. Решение принимается в индивидуальном порядке.

Как происходит рефинансирование кредита?

Перед тем, как сделать рефинансирование кредита, человек должен ознакомиться с особенностями процедуры. Выполнение манипуляции не отличается сложностью. Она проводится в соответствии со следующей схемой:

- Если заявка одобрена, происходит подписание нового кредитного договора.

- Переоформляются документы по займу. Если первоначальная ссуда выдавалась под залог недвижимости, право на получение имущества в случае невыполнения закрепленных в договоре обязательств переходит к новому банку.

- Оформляются бумаги для перечисления денежных средств. В их качестве может выступать стандартное платежное поручение или заявление на перечисление капитала. Если выполняется рефинансирование сразу нескольких займов, перевод средств по ним осуществляется отдельно.

- Когда средства переведены, рефинансирование завершается. Клиент прекращает взаимодействие с первоначальным кредитором и начинает расчет по новым обязательствам.

Наличными денежные средства при рефинансировании не предоставляются. Банк перечисляется капитал на счет другой компании по предоставленным реквизитам.

В чем подвох или зачем это банку?

Главная задача банка – получение прибыли. Предоставление рефинансирования не является исключением.

Используя перекредитование, человек фактически берет новый займ для погашения предыдущего. Это позволяет уменьшить размер ежемесячных платежей. Однако общая сумма задолженности увеличится. В процессе оформления нового займа человек столкнутся со следующими подводными камнями:

- придется повторно заплатить комиссии за предоставление ссуды и приобретать страховку;

- если необходима заверка документов, предстоит заплатить за услуги нотариуса;

- проведение оценки недвижимости потребует привлечения оценщика и затрат на оплату его работы.

Больше выданных кредитов — выше прибыль банка

Больше выданных кредитов — выше прибыль банка

Рефинансирование используется и для переманивания клиентов. Высокий уровень конкуренции на рынке финансов заставляет банки придумывать ухищрения для привлечения новых заемщиков. Лояльная клиентская база позволяет компании существенно увеличить доход.

Выгодно ли получение нового займа?

Ответ на вопрос зависит от индивидуальных особенностей сложившейся ситуации. Услуга позволяет изменить условия сотрудничества, привести их в соответствие положением современного рынка. Это особенно актуально, если действующий кредит был получен на длительный срок. Налоговый вычет при рефинансировании ипотеки также предоставляется.

Услуга позволяет сменить валюту займа и не зависеть от колебаний курсов. Статистика показывает, что большинство российских граждан получают заработную плату в рублях. Внесение платежей в валюте может стать для них непосильной нагрузкой. В дополнение к основным преимуществам, предложение позволяет изменить срок возврата ссуды или получить большую сумму, нежели первоначальный займ.

Однако следует помнить, что предложение способно существенно увеличить итоговую сумму кредита. Задумавшись о проведении рефинансирования, стоит тщательно оценить сложившуюся ситуацию и рассчитать получаемую выгоду.

Проведение расчетов упростит принятие решения о потребности в перекредитовании и его выгодности.

Советы и рекомендации

Рефинансирование – хлопотная и часто длительная процедура. По этой причине эксперты рекомендуют первоначально обращаться в банк, выдавший займ, с просьбой об улучшении условий кредитования. Если ставки в выбранном банке ниже действующих, а гражданин зарекомендовал себя, как благонадежный заемщик, компания, выдавшая ссуду, может пойти навстречу и улучшить условия сотрудничества.

Объединить все кредиты в один?

Объединить все кредиты в один?

Для повышения вероятности одобрения заявки стоит дополнить ее документацией, подтверждающей ухудшение финансового положения семьи. Банк может согласиться пойти навстречу, если заемщик предоставит:

- свидетельства о рождении детей;

- справки, подтверждающие ухудшение состояния здоровья плательщика;

- документы об уменьшении заработной платы или сокращении.

Аналогичный перечень бумаг необходимо предоставить и в компанию, выбранную в качестве нового кредитора, если банк отклонит просьбу об улучшении условий.

Если самостоятельно рефинансировать займ не получается, гражданин может обратиться за помощью к кредитным брокерам. За определенную плату они подберут банк, готовый пойти навстречу клиенту и выполнить перекредитование.

Кредитный калькулятор

Самостоятельно рассчитать сумму, которую придется вернуть при рефинансировании, сложно. Помочь в сложившейся ситуации способен кредитный калькулятор. Программа самостоятельно произведет вычисления и сообщит итоговую сумму. Расчеты производятся моментально.

Клиент должен будет только заполнить онлайн-форму, указав условия, на которых осуществляется перекредитование. Воспользоваться бесплатным кредитным калькулятором можно нашем сайте.

Следует помнить, что полученный результат будет являться примерным. Итоговая сумма зависит от индивидуальных особенностей сотрудничества с конкретным кредитным учреждением. Чтобы узнать точные данные, нужно обратиться к специалистам выбранного банка.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Принцип рефинансирования

На любом этапе при определенных условиях заемщик может обратиться в любой коммерческий банк с просьбой перекредитования его действующего кредита. При этом есть возможность объединить несколько договоров в один. К примеру, у вас есть договор в ВТБ 24 и Россельхозбанке. Вы имеете право рефинансировать оба кредитных договора, объединив их в один, например, в Сбербанке.

На основании рефинансирования выбранная вами банковская организация погасит задолженность по действующим договорам, полностью закрыв кредиты. Но при этом у вас появятся обязательства по кредиту в этой компании.

Это никак не отразится на кредитной истории и не повлияет на выдачу кредитов в дальнейшем. Так как для банков без разницы, кто производит погашение кредитования. Более негативно сказывается наличие длительной просроченной задолженности. Поэтому услуга рефинансирования в этом плане является привлекательной для всех сторон сделки.

Условия

Чтобы рефинансироваться в любом коммерческом банке, необходимо выполнить ряд условий. В каждой банковской компании эти условия могут различаться. Основным критерием является отсутствие текущей просроченной задолженности. А также наличие выплат по кредитному договору, обычно не менее трех-шести ежемесячных платежей.

В остальном требования являются стандартными, как и при простом оформлении кредитования. Соответственно, устанавливается обычный пакет документов. Также существуют определенные ограничения по сроку кредитования.

Например, если у вас оформлен потребительский кредит сроком на 60 месяцев, а в банке, в котором вы планируете перекредитовываться, максимальные сроки по этому направлению также 60 месяцев, то увеличить срок договора в этом случае не представляется возможным. Соответственно, добиться значительного снижения ежемесячного платежа не получится.

Комплект документов

Как уже говорилось ранее, такая услуга мало чем отличается от стандартного кредитования. Поэтому нужны обычные документы, подтверждающие личность, статус и платежеспособность заемщика.

В комплект нужных документов, которые подтверждают личность и статус, входят:

- паспорт или его ксерокопия (всех страниц, где есть отметки);

- трудовая книжка или заверенная копия от работодателя;

- военный билет;

- индивидуальный номер налогоплательщика;

- СНИЛС;

- заграничный паспорт;

- водительское удостоверение.

Немаловажным будет подготовить и документы о платежеспособности. Так как если клиент прибегает к услугам рефинансирования, то это говорит о том, что он не выдерживает кредитную нагрузку. Подтвердить свои доходы можно:

- справкой по форме 2-НДФЛ из бухгалтерии по месту работы;

- выпиской движения денежных средств по дебетовой или зарплатной карточке;

- справкой банковской формы, которую можно получить в банке, где планируется перекредитование;

- другими документами, подтверждающими постоянный официальный приток денег (пенсии, договоры аренды помещения и другие).

Но это только стандартный комплект для того, чтобы банк оценил возможность финансирования сделки. Что нужно еще? Помимо этого необходимо предоставить данные по текущему кредиту, который готовится к рефинансированию.

- справка о ссудной задолженности и процентах по кредитному договору. Обычно носит название «справка о параметрах кредита»;

- справка, в которой отражается информация о дате оформления договора и сроке, процентной ставке, первоначальной ссудной задолженности;

- справка о поступлениях платежей на счет и отсутствии текущей просроченной задолженности;

- реквизиты счета, отрытого для погашения, чтобы банк смог оплатить долг и закрыть кредитный договор.

После того как рефинансирование состоялось, не забудьте получить справку о закрытии кредита и отсутствии задолженности перед банком.

Возможные минусы рефинансирования

Перекредитование – это услуга, которая должна предполагать собой максимальную выгоду для клиента, исходя из текущих потребностей. Перед тем как воспользоваться такой услугой, стоит уточнить у выбранного банка о наличии скрытых комиссий.

К примеру, является ли услуга рефинансирования платной (то есть оформив перекредитование, нужно дополнительно что-то оплачивать в банк), будет ли взиматься комиссия за межбанковский перевод.

Перевод денежных средств между сторонними банками, как правило, платная услуга. Следует уточнить, за чей счет будет оплачиваться комиссия за перевод, способы погашения кредитов. Есть банковские организации, которые не имеют собственных касс или банкоматов, через которые можно пополнять денежные средства на счет. А оплата через сторонние организации может быть с комиссией за перевод, что сделает договор кредитования менее выгодным.

В целом перекредитование оформляется на любой вид договоров, будь то потребительский кредит, автокредит или ипотека. Если по договору предусмотрен залог, то дополнительно необходимо будет предоставить документы по предмету залога:

- ПТС и договор купли-продажи – в случае если оформлен автомобиль;

- справку из Росреестра, свидетельство на право собственности и договор купли-продажи, если оформлена ипотека;

- также могут понадобиться кадастровый паспорт на квартиру, дом или земельный участок и экспертиза независимого оценщика.

Точный список следует уточнять непосредственно у менеджера по оформлению кредитования, так как он может варьироваться в зависимости от кредитно-финансового учреждения.

Страховки

Если условиями кредита предусмотрен залог, то он может подлежать обязательному страхованию. К примеру, автомобиль часто необходимо страховать по КАСКО по рискам угона и ущерба.

В связи с этим следует предоставить копию полиса об оплате и квитанции. Если перекредитовывается ипотека под залог, то обязательной страховкой является страхование недвижимости. В этом случае также понадобятся полис и квитанции.

Реструктуризация

Для того чтобы улучшить условия по договору или снизить размер ежемесячных платежей, не обязательно обращаться в какой-либо другой банк. Возможно, в вашей же банковской организации предусмотрена услуга реструктуризации, что значительно упростит процесс.

Это такое право банка изменить условия кредитования по требованию клиента. Для этого не понадобится подготавливать огромный пакет документов и заново дожидаться оформления кредита.

Достаточно предоставить справки, подтверждающие ухудшение материального положения (трудовая книжка с отметкой об увольнении, справка из бухгалтерии о снижении доходов за последние три месяца). В этом случае банк может пойти навстречу клиенту и предоставить более удобные условия по договору.

No related posts.