Справка из налоговой о системе налогообложения

Содержание

- 1 Что такое общая система налогообложения (ОСНО)

- 2 Как подтвердить ОСНО

- 3 Справка об общей системе налогообложения: образец

- 4 Уточняющие нюансы

- 5 Обращаемся за справкой в налоговый орган

- 6 Подтверждение перехода на ОСНО

- 7 Как получить справку, минуя контрагента

- 8 Так на него отвечает ФНС РФ

- 9 Вот что об этом «думает» Налоговый кодекс

- 10 Позиция Минфина

- 11 Когда подается?

- 12 Содержание письма

- 13 Способы подачи

- 14 Сроки получения

- 15 Причины отказа в предоставлении

- 16 Способы забрать готовую справку

- 17 Зачем нужна справка

- 18 Как подготовить

- 19 Справка для ОСНО

В нашей стране коммерсантам на законодательном уровне дана возможность выбирать подходящую под ведение бизнеса систему налогообложения. В некоторых случаях при совершении сделок требуется знать, какую именно из существующих ее видов применяет контрагент. Рассмотрим этот вопрос подробнее, также попробуем разобраться, что такое справка об общей системе налогообложения. Образец её приведем в статье.

Что такое общая система налогообложения (ОСНО)

Налоговые правоотношения на территории нашей страны регулирует Налоговый кодекс. Однако понятия ОСНО в нем нет. Эта система не считается разновидностью режимов налогообложения, а означает лишь использование определенных налогов. Назначается она по умолчанию, если при регистрации предпринимателем не был выбран режим налогообложения. Следовательно, и заявление о переходе на ОСНО не заполняется.

Специалисты рекомендуют серьезно подходить к вопросу выбора режима налогообложения, поскольку сменить его можно только с началом календарного года. А у ОСНО с его положительными сторонами существуют довольно значительные минусы. Рассмотрим преимущества и недостатки общей системы налогообложения. К плюсам относят:

- Отсутствие каких-либо ограничений (количество работников, сумма выручка, стоимость имущества и пр.) в отличие от специальных режимов.

- Если деятельность убыточная, то налог на прибыль не уплачивается.

- Предпринимателя не ограничивают в видах деятельности.

- Все налоги (а их достаточно) должны быть перечислены в полном объеме.

- Ведение бухгалтерского учета обязательно.

- Необходимо вести довольно большой объем документации и отчетности для налоговой службы.

- Повышенное внимание со стороны правоохранительных и налоговых структур.

Как подтвердить ОСНО

Возникает этот вопрос из-за НДС. Компании, применяющие ОСНО, предпочитают работать с организациями на такой же системе, чтобы избежать проблем при предъявлении налога к вычету. Фирмы, осуществляющие деятельность на упрощенных режимах, освобождены от уплаты НДС. Поэтому, если после сделки компания получила документы с указанием «без НДС», то она имеет право затребовать справку или письмо с подтверждением права не выделять налог.

Образец справки о применении общей системы налогообложения, как и бланк, найти не то что затруднительно, а просто невозможно. При упрощенной системе, например, можно предъявить копию уведомления, выданную при переходе на этот режим. Для ОСНО ничего подобного не предусмотрено. В Налоговом кодексе нет ни формы письма, ни формы справки, которые могли бы уведомить контрагента об используемой системе налогообложения.

Встречаются случаи, когда налогоплательщики предлагают подтвердить свою систему уведомлением из ФНС о том, что предприниматель утратил возможность использовать один из спецрежимов и его перевели на общий. Это возможно, например, при превышении организацией предельно допустимого лимита на доход или при смене вида деятельности, который не предусмотрен специальными режимами. Именно в этих случаях налоговая инспекция высылает бумагу с требованием отказаться от действующего режима налогообложения и перейти на ОСНО. Это сообщение составляется по форме 26.2-4.

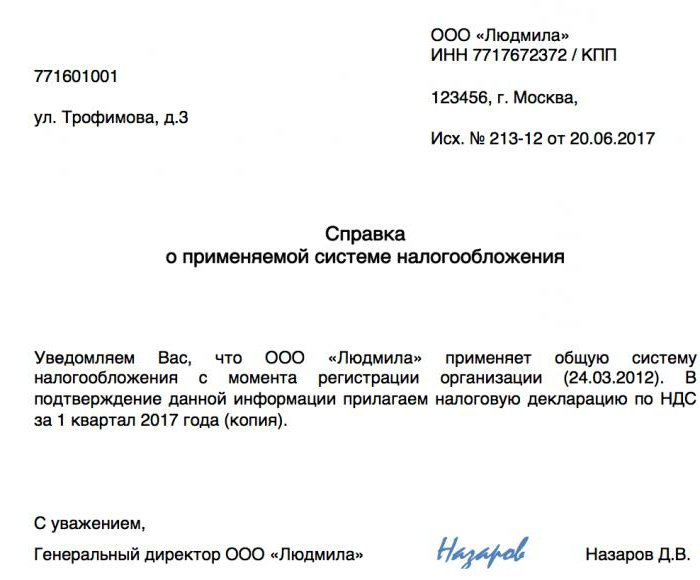

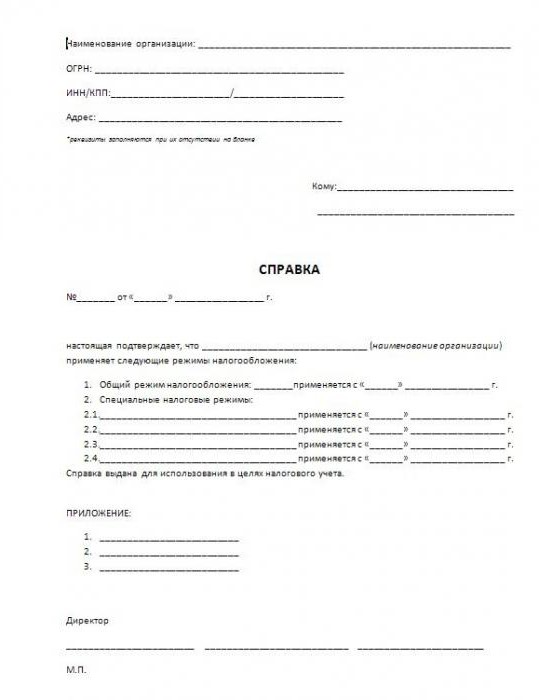

Справка об общей системе налогообложения: образец

Составляется она в свободной форме. В справке обязательно нужно указать: наименование и реквизиты организации, данные о постановке на учет в ФНС (берутся из свидетельства о регистрации) и информацию о том, что организация согласно своей системе налогообложения перечисляет налог на добавленную стоимость. Для подтверждения достоверности данных можно приложить копию последней декларации по НДС и другие документы (копии), подтверждающие применяемую систему налогообложения и указывающие на перечисление налога в бюджет. Завершает справку подпись директора с расшифровкой и указанием должности.

Уточняющие нюансы

Как показывает практика, для большей убедительности при составлении справки необходимо выполнить следующие требования:

- Представить справку на фирменном бланке с полными реквизитами и печатью. Это позволит легко установить, от кого поступила информация.

- Указать начало работы на общей системе налогообложения (особенно если переход произошел недавно) и приложить подтверждающие документы.

- Показать в справке совмещение ОСНО со специальными режимами налогообложения.

Справка об общей системе налогообложения (пример заполнения представлен выше) считается формализованным документом. Составляется она рукописным или печатным путем. В случае большого числа контрагентов целесообразно изготовить бланк типовым способом.

Обращаемся за справкой в налоговый орган

В особых случаях (например, при совершениях крупных сделок) требуется справка, выданная ФНС. Такой запрос в налоговом органе попадает под действие нескольких норм. Это законы:

- № 59-ФЗ от 02.05.2006 «О порядке рассмотрения обращений…»;

- № 8-ФЗ от 09.02.2009 «Об обеспечении доступа…».

А также Налоговый кодекс, подп. 4 п. 1 статьи 32.

В общем случае 59-й Федеральный закон регулирует рассмотрение обращений в налоговый орган. То есть, перед тем как получить справку о применении общей системы налогообложения в ФНС, необходимо составить заявление, в котором обязательно указать:

- Наименование организации-адресата.

- Наименование (или полные фамилию, имя и отчество) обращающегося с запросом.

- Адрес для получения ответа.

Подписано обращение должно быть обязательно – это важно для идентификации просителя. Статья 12 Федерального закона №59 регламентирует срок рассмотрения поданного обращения тридцатью календарными днями.

Подтверждение перехода на ОСНО

Бытует мнение, что справку об общей системе налогообложения (образец представлен в статье) можно заменить налоговым уведомлением о переходе на ОСНО. Так ли это?

Организации, работающие на специальных режимах, не уплачивают НДС. Исключения могут составлять особые случаи, оговоренные Налоговым кодексом (ввоз товаров в страну и пр.). При этом в том же кодексе указано, что при любом виде деятельности нельзя применять ОСНО только тем, у кого есть направление с использованием УСН, а остальные организации, использующие ЕСХН, ЕНВД и ПСН, имеют право на совмещение их с основным режимом.

Если контрагент, работающий на спецрежиме, по какой-либо причине переходит на основной, то происходит следующее:

- Он направляет в налоговый орган уведомление (согласно пунктам 5, 6 статьи 346.13 налогового законодательства). ФНС в этом случае каких-либо документов, подтверждающих переход, не выдает.

- Он снимается с регистрационного учета (если применялась ПСН или ЕНВД). При закрытии патента (пункт 4, статьи 346.45 НК) уведомление не выдается. А вот при переходе с ЕНВД налоговый орган выдает бумагу, уведомляющую о снятии с учета (пункт 3, статьи 346.28 НК). Форма документа (1-5-Учет) регламентируется приказом налоговой службы за номером № ЯК-7-6/488@ от 11.08.2011.

Здесь необходимо заметить, что предоставление копии описанного уведомления не гарантирует переход контрагента на ОСНО. Если, например, ЕНВД использовался параллельно с УСН, то при отказе от ЕНВД организация возвращается на УСН. Да и в самом бланке 1-5-Учет нет указания, на какую систему переходит заявитель.

Как получить справку, минуя контрагента

Если потребность в справке об общей системе налогообложения (образец размещен выше) довольно острая, как бывает, например, у бюджетных организаций с большим числом вышестоящего начальства, можно ли получить справку в ИФНС, не обращаясь к контрагенту? Вопрос спорный.

Так на него отвечает ФНС РФ

Вроде бы нет норм, запрещающих обратиться с таким запросом в налоговую службу. Но налоговики не поддерживают эту идею, опасаясь возможной массовости обращений. Главный фискальный орган свою позицию аргументирует Административным регламентом ФНС №99 от 02.07.2012, пунктом 17. В нем говорится о том, что налоговики не имеют права оценивать с точки зрения права какие-либо обстоятельства или события. То есть прямой вопрос о том, надлежащем или ненадлежащем образом выполняются предпринимателем обязанности по уплате налогов, невозможен. Хотя и существуют формы обращения в ФНС, на которые они обязаны ответить.

Вот что об этом «думает» Налоговый кодекс

Возможно, ответ на поставленный вопрос будет являться налоговой тайной. К ней относятся любые сведения, кроме нарушения налоговых норм и правил (ст. 102 НК РФ, ст. 1, подп. 3) и используемых организациями специальных режимов (ст. 102 НК РФ, ст. 1, подп. 7).

Следовательно, в силу закона налоговый орган обязан дать ответ контрагенту, предоставив необходимые сведения. И уже по полученному ответу можно сделать вывод о применении контрагентом общей системы налогообложения (ОСНО).

Позиция Минфина

На определение ВАС России Минфин указал, что налоговой тайной не могут являться сведения об исполнении организациями и физическими лицами своих обязательств по уплате налоговых платежей. Следовательно, подобные запросы налоговые органы не должны оставлять без ответа.

Таким образом, в ФНС можно направлять запросы по трем параметрам:

- О привлечении к налоговой ответственности контрагента.

- Об использовании контрагентом ОСНО.

- О применении специальных режимов.

Каждое физическое лицо – предприниматель или компания – юридическое лицо может использовать одну из представленных государством систем налогообложения, при условии соответствия требованиям, установленным в нормативных документах.

Иногда у владельца компании, по тем или иным причинам, возникает вопрос, по какой именно системе работает его фирма. Для этого необходимо подать запрос в налоговую службу на форму 39. Проще говоря, получить Справку о задолженности по налогам. В документе будет указана строчка налога, по которой предприниматель обязан отчитываться и платить соответственно. Мы расскажем, как правильно составить письмо о переходе на УСН или его применении, а также о способах подачи заявления в ИФНС.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-47-92 . Это быстро и бесплатно !

Когда подается?

Случаи, когда в ФНС подают заявку на получение справки 39:

- Предоставление информации контрагенту.

- Участие в тендере, конкурсе, аукционе.

- Оформление кредита (для банка).

- Решение внутренних вопросов.

Содержание письма

Существует перечень определенных реквизитов:

Полное наименование организации (Ф.И.О. физического лица).

Полное наименование организации (Ф.И.О. физического лица).- ИНН (для организаций).

- Подпись руководителя организации (физического лица).

- Печать организации.

В запросе можно указать:

- Способ получения выписки (лично/по почте). Если способ получения не указан – оформленный документ отправляется заказным письмом по почте.

- Дату, на которую должна быть оформлена справка. Если дата отсутствует, тогда документ составляется на момент регистрации прошения.

- Скачать бланк запроса в налоговую о системе налогообложения

- Скачать образец письма с запросом в ИФНС о применении УСН

О том, как составить запрос в налоговую о предоставлении информации, читайте тут, а из этой статьи вы узнаете об особенностях оформления запроса в ИФНС об отсутствии задолженности.

Способы подачи

Запрос в налоговую службу может быть представлен лично или уполномоченным лицом непосредственно по месту регистрации налогоплательщика, по почте или в электронном виде.

В случае предоставления прошения лично, целесообразно иметь два экземпляра – один для ФНС, второй – с датой регистрации, для налогоплательщика.

При оформлении прошения в электронном виде (по телекоммуникационным каналам), налогоплательщику отправляется два электронных документа:

- Подтверждение налоговым органом о дате получения запроса.

- Квитанция о приёме прошения к рассмотрению.

Сроки получения

Справка предоставляется в течение пяти рабочих дней с момента регистрации запроса в органах ФНС.

Причины отказа в предоставлении

Причинами в отказе могут выступать:

Направление запроса в налоговый орган, в компетенцию которого не входит предоставление данной информации.

Направление запроса в налоговый орган, в компетенцию которого не входит предоставление данной информации.- Отсутствие в запросе всех обязательных реквизитов.

- Предоставление прошения, уполномоченным лицом налогоплательщика, без прикрепления копии доверенности, подтверждающей в установленном порядке его полномочия.

- Наличие в запросе оскорбительных выражений или нецензурных фраз.

Способы забрать готовую справку

Оформленный документ можно получить:

-

Лично. При выдаче инспектор проверит наличие документов, удостоверяющих личность налогоплательщика или уполномоченного лица. Один экземпляр справки выдаётся получателю, второй – остаётся в органах налоговой службы. На нем ставится отметка о выдаче, дата, фамилия, имя, отчество и подпись получателя.

Справка о состоянии расчетов с бюджетом по налогам, пеням и штрафам разработана с целью повышения качества исполнения государственной функции, создания комфортных условий для плательщиков налогов, определяет сроки и последовательность действий ФНС, её территориальных органов и должностных лиц.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 938-47-92 (Москва)

+7 (812) 467-38-62 (Санкт-Петербург)

Действующее фискальное законодательство предусматривает право выбора системы налогообложения. То есть у налогоплательщика есть законная возможность существенно снизить объем налоговой нагрузки при выборе упрощенных режимов налогообложения. Конечно, чиновники определили круг лиц и значительный перечень критериев, которые нужно выполнить, чтобы перейти на облегченные налоговые системы.

Следовательно, компании и предприниматели вправе выбрать именно тот режим, который наиболее выгоден при осуществлении деятельности. Разнообразие систем налогообложения стало камнем преткновения у большинства налогоплательщиков в части обложения налогом на добавленную стоимость.

Зачем нужна справка

В большинстве случаев деловым партнерам требуется подтверждение о выбранной системе налогообложения, чтобы верно исчислять и уплачивать фискальные платежи по НДС. Напомним, что за нарушение правил предусмотрены значительные штрафы и ответственность вплоть до ареста счетов и заморозки деятельности на срок до 90 календарных дней.

Если фирма получила от партнера документы, в которых стоит отметка «Без НДС», то следует запросить соответствующее подтверждение, что субъект вправе не выделять налог на добавленную стоимость. Аналогичный запрос может получить и ваша компания. В таком случае придется подготовить ответный образец: справка о системе налогообложения.

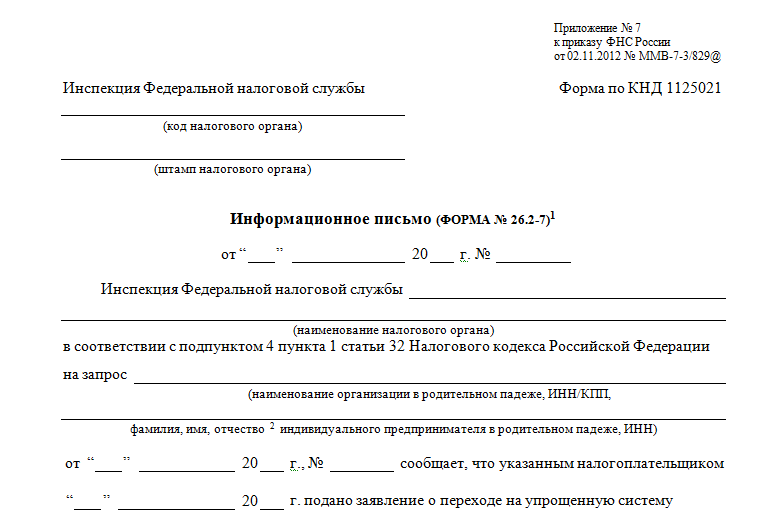

Как подготовить

Налогоплательщики, перешедшие на упрощенные режимы налогообложения, подтверждают свой статус официальным уведомлением из ФНС либо предоставляют специальную форму № 26.2-7. Следовательно, «упрощенцам» достаточно направить в адрес делового партнера копию уведомления ФНС о переходе на льготный режим. Либо запросить в инспекции специальное информационное письмо.

Для субъектов, применяющих общий режим (ОСНО), аналогичного бланка не предусмотрено. Чтобы подтвердить выбранный режим, придется уведомить партнера письмом, составленным в произвольной форме.

Справка для ОСНО

Чтобы составить письмо в произвольной форме, используйте фирменный бланк формата А4. Следуйте общим правилам деловой переписки. Не забудьте указать обязательные реквизиты письменного уведомления о выбранной системе налогообложения:

- Информация о вашей организации, ИП. Пропишите полное наименование в соответствии с регистрационными документами. Укажите фактический и юридический адреса. Пропишите ИНН, КПП, ОГРН и иные сведения при необходимости.

- Дата постановки на учет. Отдельно укажите дату постановки на учет в налоговом органе. Допустимо приложить копию документа.

- Данные о том, что компания является плательщиком НДС либо иного фискального обязательства, в зависимости от запроса делового партнера.

Составленный документ должен быть подписан руководителем компании и заверен печатью. Подпись главного бухгалтера не обязательна, но предпочтительна.

Дополнительно к справке можно приложить копии документов, которые подтверждают выбранную систему. Например, копии платежных поручений на уплату НДС или налога на прибыль, копию налоговой декларации по НДС. Если прилагаете такую документацию, укажите их перечень в письме.

No related posts.