Нужно ли указывать ндс в платежном поручении

Содержание

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа, разработана совместно с ЗАО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация применяет УСН, т.е. не является плательщиком НДС. Однако контрагенты выставляют ей счета на оплату с выделенной суммой налога.

Следует ли при оплате товаров, работ или услуг указывать в платежном поручении информацию о сумме НДС, предъявленного продавцом?

Рассмотрев вопрос, мы пришли к следующему выводу:

Применяющий УСН покупатель, производящий оплату за товары (работы или услуги), в цену которых включен НДС, предъявленный им продавцом этих товаров (работ, услуг), в поле платежного поручения "Назначение платежа" платежного поручения сумму НДС должен выделять отдельной строкой.

Обоснование вывода:

Плательщиками НДС признаются организации и индивидуальные предприниматели, в частности, реализующие на территории РФ товары (работы, услуги) (п. 1 ст. 143 НК РФ, пп. 1 п. 1 ст. 146 НК РФ).

В силу п. 1 ст. 168 НК РФ плательщиками НДС при реализации товаров (работ, услуг), передаче имущественных прав дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), передаваемых имущественных прав обязаны предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму НДС.

Таким образом, на организации и ИП, реализующие на территории РФ какие-либо товары (работы, услуги), возлагается обязанность, помимо самой цены товара, предъявлять покупателям к оплате суммы НДС. Причем данная обязанность не ставится в зависимость от системы налогообложения, применяемой покупателем.

Исключение сделано для тех продавцов (исполнителей), которые освобождаются от обязанности исчисления НДС, например:

– применяющие специальные режимы налогообложения (в частности, упрощенную систему налогообложения – п. 1 и п. 2 ст. 346.11 НК РФ);

– получившие освобождение в соответствии со ст. 145 НК РФ;

– осуществляющие операции, не облагаемые НДС на основании ст. 149 НК РФ.

В ситуации, когда поставщик (подрядчик, исполнитель) является налогоплательщиком НДС, обязанным предъявлять сумму данного налога к уплате своему контрагенту, НДС по существу является составной частью цены договора наряду с ценой товара.

Поэтому если поставщик не подпадает под указанные выше исключения, то в расчетных документах, в том числе в реестрах чеков и реестрах на получение средств с аккредитива, первичных учетных документах и в счетах-фактурах, он обязан соответствующую сумму налога выделять отдельной строкой (п. 4 ст. 168 НК РФ).

Пунктом 4 ст. 421 ГК РФ установлено, что условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (ст. 422 ГК РФ). Это касается и цены договора. Исполнение гражданско-правового договора (то есть поставка товара, предоставление вещи в пользование, выполнение работы, оказание услуги и т.д.) должно быть оплачено по цене, которая установлена соглашением сторон (п. 1 ст. 424 ГК РФ).

Изменение договора по общему правилу возможно только по соглашению сторон (п. 1 ст. 450 ГК РФ). Однако выполнение поставщиком (подрядчиком, исполнителем) налоговых обязанностей не может являться предметом соглашения между участниками гражданских правоотношений и не подлежит контролю со стороны покупателя (заказчика).

В связи с этим покупатель обязан произвести оплату за приобретенный им товар (работы или услуги) в полной сумме, в том числе и предъявленный НДС (смотрите дополнительно письмо Минфина России от 05.09.2014 N 03-11-11/44793).

Порядок заполнения полей платежного поручения регулируется Положением Банка России от 19.06.2012 N 383-П (далее – Положение N 383-П). Пунктом 24 Приложения 1 к Положению N 383-П определено, что в поле "Назначение платежа" платежного поручения указываются назначение платежа, наименование товаров, работ, услуг, номера и даты договоров, товарных документов, а также может указываться другая необходимая информация, в том числе в соответствии с законодательством, включая НДС.

Соответственно, покупатель, производящий оплату за товары (работы или услуги), в цену которых включен НДС, предъявленный им продавцом этих товаров (работ, услуг), в поле "Назначение платежа" платежного поручения сумму НДС должен выделять отдельной строкой. При этом применяемый покупателем режим налогообложения (УСН, ОСН, ЕНВД и т.д.) на эту обязанность никак не влияет (смотрите дополнительно письмо Минфина России от 31.05.2007 N 03-07-11/147 – можно ознакомиться в Интернете).

Покупателям, применяющим УСН, следует также учитывать, что в силу пп. 8 п. 1 ст. 346.16 НК РФ налогоплательщики, применяющие УСН с объектом налогообложения доходы, уменьшенные на величину расходов, суммы "входного" НДС, уплаченные при приобретении материалов, не включают в их стоимость, а учитывают как отдельный вид расходов. Причем налогоплательщики, применяющие УСН, расходы (так же, как и доходы) признают только после их фактической оплаты (п. 2 ст. 346.17 НК РФ).

При этом по общему правилу все расходы, указанные в п. 1 ст. 346.16 НК РФ (в том числе и сумму "входящего" НДС), принимаются при условии их соответствия критериям, установленным п. 1 ст. 252 НК РФ, одним из которых является документальная подтвержденность (п. 2 ст. 346.16 НК РФ).

Документами, подтверждающими расходы в виде сумм "входящего" НДС, помимо счетов-фактур и иных первичных документов, выставленных поставщиком, являются также и платежные поручения. Более того, именно платежные поручения подтверждают факт оплаты НДС, а данный факт, как было сказано, играет ключевую роль при признании расходов в целях применения УСН (п. 2 ст. 346.17 НК РФ). Соответственно, невыделение суммы НДС в назначении платежа в платежном поручении на оплату поставщику может повлечь за собой претензии в части признания сумм НДС в составе расходов. Косвенно такой вывод подтверждается письмом УФНС России по г. Москве от 19.07.2011 N 16-15/071052@.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член МоАП Мельникова Елена

© ООО "НПП "ГАРАНТ-СЕРВИС", 2019. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3161), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

nds.jpg

Похожие публикации

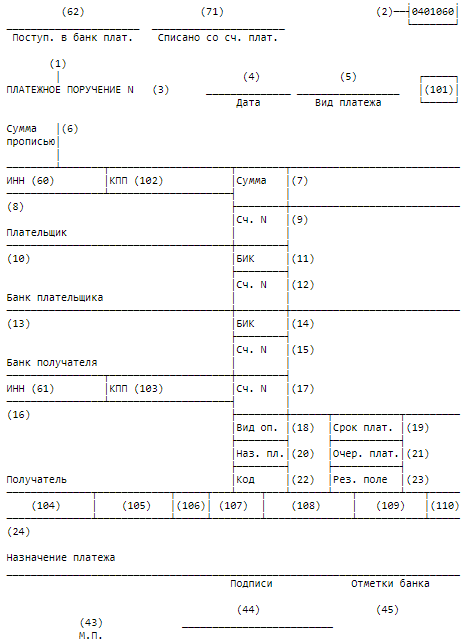

Указание НДС в платежном поручении необходимо производить в поле, отведенном для назначения платежа – в бланке платежки это поле 24. Содержание каждого элемента документа регламентировано законодательно. Перечень информации, которая должна быть отражена в платежном поручении, приведен в Положении, утвержденном Банком России 19.06.2012 г. № 383-П.

Как указывать НДС в назначении платежа в платежном поручении

При формулировании назначения платежа в платежном поручении необходимо отразить суть оплачиваемой услуги (поставка товаров, оказание услуг, выполнение работ), указать документ, на основании которого производится расчет между плательщиком и получателем средств, вид платежа (аванс или последующая оплата). Стандартные формулировки допускают включение другой существенной информации.

Заканчивается фраза о назначении платежа упоминанием о размере заложенного в оплачиваемую сумму НДС, либо об отсутствии налога. Требование выделять НДС в расчетных документах отдельной строкой содержится в п. 4 ст. 168 НК РФ. Исключение сделано для перечислений по налогам и страховым сборам, где информация об НДС не указывается.

Максимальное количество знаков в назначении платежа – 210 символов. Когда оформляется платежное поручение, НДС по тексту может указываться, к примеру, так:

- «За произведенные монтажные работы по договору № 55 от 12.01.2018 г., акту выполненных работ от 15.07.2018 г., в том числе НДС – 15 855,00 руб.»

- «Предоплата за вязальные машины по счету № 655 от 12.07.2018 г., в т.ч. НДС (18%) – 25 857,88 руб.»

- «Благотворительный взнос по договору № б/н от 18.07.2018 г. НДС не облагается»

- «Пополнение расчетного счета. Без НДС»

Если НДС указан неверно

НДС в назначении платежа в платежном поручении должен быть указан корректно. При налоговой проверке может обнаружиться, что сумма, заявленная к вычету, не соответствует величине налога, обозначенной в банковской выписке. Спорная ситуация может возникнуть, например, если в счете на оплату был указан НДС, а покупатель при перечислении средств продавцу вписал в назначении платежа «Без НДС». В этом случае покупатель, допустивший неточность при оформлении платежного документа, должен составить письмо на имя получателя денег с уточнением назначения платежа, указав в нем правильную сумму налога.

Аргументация плательщика о необходимости вписывать в платежках «Без НДС» на основании того, что он сам не является плательщиком этого налога, несостоятельна. Он освобожден от уплаты налога по товарам, которые им реализуются, а в составе стоимости покупаемой продукции величина НДС должна быть им погашена. При допущении ошибки в назначении платежа такой недочет можно исправить путем отзыва документа и замены его правильным экземпляром. Если же банк успел провести платеж, то единственным способом откорректировать назначение переведенных денег – направить получателю уточняющее письмо.

Указание НДС в платежном поручении, или информации о его отсутствии, обязательно для покупателя. Требуемое значение реквизита берется из счета, договора или иного документа, предъявленного к оплате.

Самостоятельно выделить размер налога, заложенного в стоимость товара, можно и расчетным путем по формуле:

Сумма платежа / 118 х 18 (для НДС 18%), или

Сумма платежа / 110 х 10 (для НДС 10%).

Указание НДС в платежном поручении необходимо производить в поле, отведенном для назначения платежа – в бланке платежки это поле 24. Содержание каждого элемента документа регламентировано законодательно. Перечень информации, которая должна быть отражена в платежном поручении, приведен в Положении, утвержденном Банком России 19.06.2012 г. № 383-П.

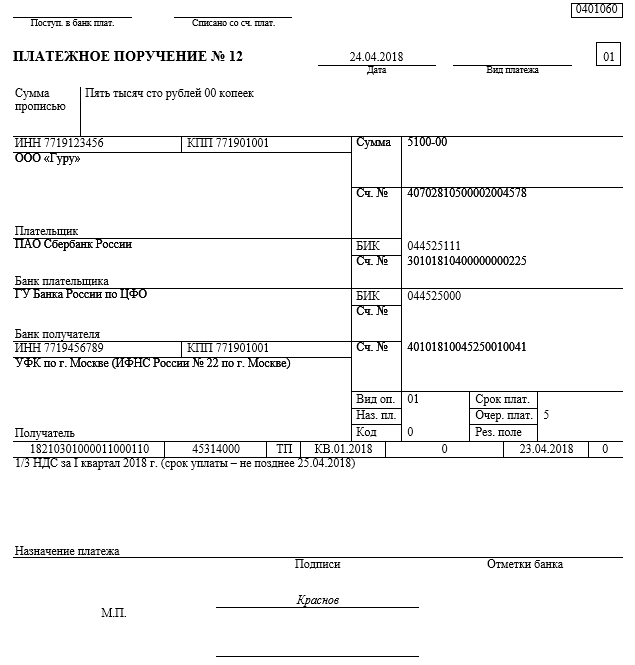

Какие правила оформления платежного поручения по НДС в 2018 году? Образец этой платежки с актуальными КБК и другими реквизитами приведены в данной статье.

Как платят НДС: общий подход

Сумму НДС, рассчитанную по итогам каждого квартала 2018 года, нужно платить равномерно в течение следующих 3-х месяцев. Сроки уплаты – не позднее 25-го числа каждого из этих месяцев.

Если 25-е число попадает на выходной или нерабочий праздничный день, то НДС заплатите не позднее первого рабочего дня, который идёт за этим нерабочим днем (п. 7 ст. 6.1 НК РФ). Таким образом, заплатить НДС за I квартал 2018 года нужно в следующие крайние сроки:

- 25 апреля 2018 года включительно;

- 25 мая 2018 года включительно;

- 25 июня 2018 года включительно.

Важные реквизиты в платежках

Платежные поручения на перечисление налога оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и Приложениями № 1 и 2 к приказу Минфина России от 12.11.2013 № 107н.

Учтите, что некоторые ошибки в платежном поручении на уплату НДС являются фатальными. Это значит, что перечисленный НДС по платежкам с такими ошибками не будет считаться уплаченным, а обязанность налогоплательщика или агента по уплате налога останется неисполненной.

К таким недочётам относят ошибки:

- в номере счета Федерального казначейства;

- в наименовании банка получателя.

Также имеет смысл обращать внимание и на другие реквизиты платежного поручения, чтобы перечисляемый в 2018 году платеж по НДС считался зачтённым в казну.

Ниже приведена таблица, в которой пояснены отдельные реквизиты платежки по НДС.

| Поле | Содержание | Заполнение |

|---|---|---|

| 101 | Статус плательщика | 01 (если налогоплательщик – организация); 09 (если налогоплательщик – ИП); 02 (для налогового агента) |

| 104 | КБК | 18210301000011000110 (налог, кроме импорта из ЕАЭС); 18210301000012100110 (пени); 18210301000013000110 (штраф). |

| 105 | ОКТМО | ОКТМО по месту нахождения организации (месту жительства ИП) |

| 106 | Основание платежа | ТП – платежи текущего года; ЗД – добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования об уплате; ТР – погашение задолженности по требованию налогового органа; и др. |

| 107 | Показатель налогового периода | КВ.XX.YYYY, где XX – номер квартала (к примеру, за 1-ый квартал, код 01), YYYY – год, за который производится уплата (например, 2018) |

| 108 | Номер документа-основания платежа | При уплате текущих платежей на основании налоговой декларации или при добровольном погашении задолженности при отсутствии требования ИФНС (основание платежа «ТП» или «ЗД») указывают "0" |

| 109 | Дата документа основания платежа | 0, если в поле 108 указан «0» |

| 24 | Назначение платежа | К примеру, «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ (3 платеж за I квартал 2018 г.)» |

Пример заполнения в 2018 году

Теперь приведем заполненный образец платежного поручения на перечисление НДС в 2018 году, который вы также сможете скачать по ссылке ниже.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

No related posts.