Последствия увеличения уставного капитала ооо

Содержание

- 1 Электронные версии изданий

Определение стратегии развития хозяйственного общества его учредителями нередко чревато конфликтами. Не является исключением и случай, когда не все участники отдали свои голоса за увеличение уставного капитала (далее – УК) и внесли дополнительные взносы. Если в подобной ситуации общество все-таки утверждает решение об увеличении УК, то размер доли "несогласных" в УК автоматически уменьшается.

Определение стратегии развития хозяйственного общества его учредителями нередко чревато конфликтами. Не является исключением и случай, когда не все участники отдали свои голоса за увеличение уставного капитала (далее – УК) и внесли дополнительные взносы. Если в подобной ситуации общество все-таки утверждает решение об увеличении УК, то размер доли "несогласных" в УК автоматически уменьшается.

Аналогичный спор об увеличении УК одного из обществ с ограниченной ответственностью произошел в 2009 году в Курской области. Решение об увеличении УК поддержали только два участника общества из трех, увеличение УК тем не менее произошло, и в результате имущественные интересы "несогласного" участника пострадали. Арбитражные суды признали увеличение УК за счет только некоторых участников общества незаконным, однако проголосовавшие за него участники решили идти до конца и обжаловали в КС РФ положения ст. 19 Федерального закона от 8 февраля 1998 г. № 14-ФЗ "Об обществах с ограниченной ответственностью" (далее – закон об ООО), по смыслу которых подобное решение должно приниматься только единогласно.

Требования заявителя : Признать не соответствующим Конституции РФ п. 1 ст. 19 Федерального закона от 8 февраля 1998 г. № 14-ФЗ "Об обществах с ограниченной ответственностью", требующий единогласного решения об увеличении уставного капитала общества за счет отдельных его участников.

Суд решил : Признать указанный пункт не противоречащим Конституции РФ, поскольку его положения не предполагают признания решения об увеличении УК общества недействительным на том основании, что за него проголосовали не все участники общества. Увеличение УК также не может быть признано несостоявшимся в случае, если участники общества, оставшиеся в меньшинстве, не внесли дополнительные взносы в установленные законом сроки.

Фабула дела

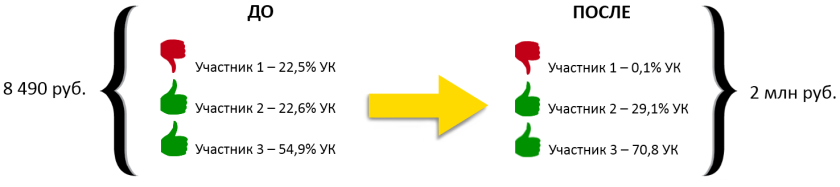

Участники ООО "Фирма Рейтинг" провели общее собрание по вопросу увеличения УК с 8490 руб. до 2 млн руб. за счет дополнительных вкладов участников общества пропорционально размерам их долей в УК.

Двое участников проголосовали "за", один – "против", и через месяц увеличение УК было признано общим собранием состоявшимся. После внесения дополнительных вкладов двумя участниками общества их доли возросли, а доля третьего участника, не одобрившего увеличение УК, напротив, резко уменьшилась – с 22,5% до 0,1%.

Рис. Распределение долей участия в УК ООО "Фирма Рейтинг" до и после голосования по вопросу увеличения УК

Голосовавший против участник обратился в арбитражный суд, который признал решения общего собрания неправомерными, указав, в частности, что в силу императивного характера п. 1 ст. 19 закона об ООО УК не может быть увеличен на величину вкладов, фактически внесенных его участниками, при одновременном уменьшении номинальной стоимости доли того участника общества, который не внес дополнительный вклад в установленный срок, – независимо от того, отказался ли он внести дополнительный вклад или пропустил установленный срок по какой-либо уважительной либо неуважительной причине (решение арбитражного суда Курской области от 3 февраля 2010 г. по делу № А35-9424/2009). В апелляции это решение также устояло (постановление Девятнадцатого арбитражного апелляционного суда от 26 мая 2010 г. по делу № 19АП-1996/2010).

Суд решил

КС РФ обратил внимание на свободу экономической деятельности, провозглашенную в качестве одной из основ конституционного строя (ст. 8 Конституции РФ), однако напомнил и об общеправовом принципе – осуществление прав и свобод человека и гражданина не должно нарушать права и свободы других лиц (ч. 3 ст. 17 Конституции РФ). Применительно к сфере гражданско-правовых, в том числе корпоративных, отношений Суд истолковал этот принцип как обязанность их участников действовать добросовестно (п. 3 ст. 1 ГК РФ).

Кроме того, КС РФ объяснил, чем обусловлена разница между процедурой увеличения УК вследствие внесения дополнительных вкладов участниками ООО и порядком увеличения УК, при котором вклады вносятся третьими лицами. В первом случае соотношение долей участников ООО может быть сохранено, поэтому для одобрения решения об увеличении УК требуется только 2/3 голосов участников (п. 1 ст. 19 закона об ООО). А во втором случае, за счет расширения круга участников ООО, соотношение долей в УК неизбежно меняется – и это серьезное решение должно быть принято уже единогласно (п. 2 ст. 19 закона об ООО).

Суд подчеркнул, что первоначальная редакция п. 1 ст. 19 закона об ООО позволяла участникам общества, оставшимся в меньшинстве, блокировать принятие решения об увеличении УК: для регистрации увеличения УК общества необходимо было представить в налоговую инспекцию следующие учредительные документы:

- устав, внесение изменений в который производилось решением общего собрания (большинством голосов);

- учредительный договор, изменения в который могли быть внесены только единогласно.

При этом в случае несоблюдения одним из участников общества сроков внесения дополнительного вклада увеличение УК могло быть признано несостоявшимся. На это указывали также ВАС РФ и ВС РФ в п. 10 совместного постановления от 9 декабря 1999 г. № 90/14 "О некоторых вопросах применения Федерального закона "Об обществах с ограниченной ответственностью". В 2008 году Президиум ВАС РФ уточнил, что вывод о признании увеличения УК несостоявшимся при нарушении сроков внесения дополнительных вкладов применяется и в случае увеличения УК за счет отдельных участников общества (Постановление Президиума ВАС РФ от 4 марта 2008 г. № 13554/07).

В конце этого же года в закон об ООО были внесены изменения – теперь единственным учредительным документом общества является его устав (ст. 12 закона об ООО), а для его изменения по общему правилу достаточно 2/3 голосов участников общества (пп. 2 п. 2 ст. 33, п. 8 ст. 37 закона об ООО). Эти нововведения, по мнению КС РФ, были направлены на предотвращение злоупотребления правами, предоставляемыми обществу, его участникам и третьим лицам, а также на поддержание имущественной обеспеченности деятельности общества.

КС РФ сделал важный вывод: нарушение сроков, вследствие которого увеличение УК на основании п. 1 ст. 19 закона об ООО может быть признано несостоявшимся, касается только срока проведения общего собрания по вопросу утверждения итогов увеличения УК – но не сроков внесения дополнительных вкладов.

При этом участникам, несогласным с решением об увеличении УК, также предоставлены достаточные гарантии:

- внести дополнительный вклад наравне с остальными участниками вне зависимости от позиции, занятой ими ранее при голосовании;

- сохранить свою долю участия в обществе, которая уменьшится пропорционально увеличению долей остальных участников;

- продать свою долю обществу, которое обязано приобрести ее по требованию такого участника (абз. 2 п. 2 ст. 23 закона об ООО);

- наконец, участники общества вправе предусмотреть в уставе, что решение об увеличении УК может быть принято только единогласно (п. 1 ст. 19 закона об ООО).

"Интерес общества в привлечении дополнительного капитала может не соответствовать интересам конкретных участников общества в сохранении размера своих долей и существующего соотношения между ними. Поэтому закон об ООО требует единогласного решения общего собрания, дающего право на дополнительный вклад (вклады) не всем, а лишь отдельным участникам"

(Постановление Президиума ВАС Российской Федерации от 25 мая 2010 г. № 446/2010).

В итоге КС РФ пришел к выводу, что положения п. 1 ст. 19 закона об ООО необходимо толковать исходя из интересов общества в целом: для увеличения УК достаточно решения, принятого 2/3 участников, а невнесение дополнительных вкладов проголосовавшими против участниками не может являться основанием для его отмены.

КС РФ подчеркнул также, что нормативная конструкция п. 1 ст. 19 закона об ООО рассчитана на различные ситуации, в которых у общества с ограниченной ответственностью может возникнуть потребность в увеличении УК – например при необходимости выплатить долги кредиторам и тем самым избежать банкротства (постановление ФАС Поволжского округа от 12 августа 2008 г. по делу № А55-8567/2004) или в случае законодательного изменения минимального размера УК общества (постановление ФАС Центрального округа от 12 сентября 2011 г. по делу № А62-5125/2010). Потребность в изменении размера УК ООО "Фирма Рейтинг" была обусловлена намерением общества выйти на новый товарный рынок, для осуществления деятельности на котором законом предусматриваются особые требования к размеру УК.

Почти единогласно

Действительно, арбитражные суды неоднократно признавали, что правила п. 2 ст. 19 закона об ООО требуют единогласного решения общего собрания о внесении дополнительного вклада не всеми, а только некоторыми участниками – в том числе и после внесения изменений в указанную статью (постановление ФАС Дальневосточного округа от 16 января 2013 г. № Ф03-5343/2012 по делу № А04-1042/2012, постановление ФАС Северо-Кавказского округа от 16 января 2011 г. по делу № А32-29224/2010, постановление Первого арбитражного апелляционного суда от 16 сентября 2011 г. по делу № А43-255/2011).

"Уменьшение в уставном капитале общества с ограниченной ответственностью доли одного из его участников может быть признано допустимым с точки зрения конституционных принципов, если это вызвано целями достижения общего для данного общества интереса и участнику, доля которого уменьшается, обеспечены эффективные механизмы защиты его интересов"

Если же единогласного решения участников общества не принималось, то, по мнению судов, решение общего собрания об увеличении УК за счет только некоторых участников общества не имеет юридической силы и не влечет каких-либо изменений в соотношении долей участников (постановление ФАС Северо-Кавказского округа от 23 мая 2011 г. по делу № А53-12964/2010).

Заявления участников ООО, чьи интересы при увеличении УК были ущемлены, рассматриваются судами как требования о восстановлении корпоративного контроля (постановление ФАС Северо-Кавказского округа от 8 ноября 2013 г. по делу № А53-36752/2012). А увеличение УК за счет дополнительных взносов других участников расценивается как недобросовестные действия, направленные на извлечение выгоды за счет причинения заведомо для всех участников собрания вреда пострадавшему участнику (постановление Второго арбитражного апелляционного суда от 16 мая 2013 г. по делу № А17-7001/2012).

Президиум ВАС РФ в 2010 году тоже высказал свое мнение по этому вопросу. Суд подчеркнул, что в силу императивного характера п. 2 ст. 19 закона об ООО УК не может быть увеличен на величину фактически внесенных вкладов участниками общества с одновременным уменьшением номинальной стоимости доли участника, отказавшегося от внесения вклада (постановление Президиума ВАС Российской Федерации от 25 мая 2010 г. № 446/2010).

Впрочем, в арбитражной практике иногда встречаются и прямо противоположные решения, но они единичны. К примеру, Тринадцатый арбитражный апелляционный суд в такой ситуации предпочел использовать не п. 1 ст. 19 закона об ООО, а п. 2 этой же статьи. Свой выбор он обосновал тем, что возможность внесения дополнительных взносов и соразмерного увеличения доли в УК предоставлена законодателям всем участникам ООО без исключения, и при этом не должен приниматься во внимание тот факт, что некоторые из них свое право не реализовали. Суд отметил также, что его правоту подтверждает и изменение редакции ст. 19 закона об ООО с 1 июля 2009 года (Федеральный закон от 30 декабря 2008 г. № 312-ФЗ "О внесении изменений в часть первую Гражданского кодекса Российской Федерации и отдельные законодательные акты Российской Федерации"), которым исключено положение, позволявшее признать увеличение УК несостоявшимся при нарушении срока внесения дополнительных вкладов участниками ООО (постановление Тринадцатого арбитражного апелляционного суда от 22 февраля 2013 г. по делу № А56-24733/2012).

Таким образом, КС РФ встал на защиту интересов общества в целом, а не отдельных его участников. В случае соответствующего изменения арбитражной практики можно прогнозировать, что заинтересованные учредители будут стараться закрепить в уставе правило, по которому решение об увеличении УК может быть принято только единогласно.

Материал для подписчиков издания «Корпоративные стратегии». Для оформления подписки на электронную версию издания перейдите по ссылке.

Электронные версии изданий

ОПЕРАТИВНОСТЬ

Подписчик читает издание ПЕРВЫМ, сразу же после его подписания в печать.

АРХИВ ИЗДАНИЯ

Вместе с новыми номерами предоставляется доступ к архиву издания за прошлые годы (при подписке на периоды более 6 месяцев).

PDF номеров издания

Номера изданий доступны для скачивания в pdf-формате.

Почему нераспределенная прибыль облагается налогами дважды

В каком случае налог на дивиденды равен нулю

Когда налоги участника-физлица минимальны

Популярное по теме

Б ывают ситуации, когда необходимо увеличить за счет полученной прибыли уставный капитал. При этом встает вопрос, как лучше это сделать, учитывая налоговые последствия этого шага.

Самый простой для собственников способ достичь поставленной цели — не выводить прибыль из компании, приняв решение об увеличении уставного капитала за счет нераспределенной прибыли. Альтернативный — распределить дивиденды, после чего увеличить уставный капитал за счет дополнительных вкладов. Проанализируем налоговые последствия каждого способа.

Самый простой путь ведет к двойному налогообложению

Увеличение уставного капитала за счет имущества общества (нераспределенной прибыли) приводит к пропорциональному увеличению номинальной стоимости долей всех участников (п. 2 ст. 17, п. 3 ст. 18 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»). У самого общества вследствие такого решения собственников доходов не возникает.

Однако Минфин России уверен, что доход возникает у участников. И с этого дохода должны быть уплачены налоги в периоде регистрации изменений в устав общества. Такие разъяснения приведены в письмах от 09.11.11 №03-03-06/1/732, от 26.09.11 №03-03-06/1/588, от 25.08.11 №03-03-06/1/518 (в отношении юридических лиц) и письмах от 26.01.07 №03-03-06/1/33, от 17.09.12 №03-04-06/4–281 (в отношении физических лиц). С контролирующими органами согласен, в частности, Конституционный суд РФ (определение от 16.01.09 №81-О-О) и Федеральный арбитражный суд Северо-Кавказского округа (постановление от 02.12.10 №А32-38158/2009).

Отметим, что при увеличении номинальной стоимости акций за счет нераспределенной прибыли у АО не возникает дохода в соответствии со специальной нормой подпункта 15 пункта 1 статьи 251 НК РФ. По мнению чиновников, эта льгота носит адресный характер и в отношении ООО не применяется.

В некоторых случаях суды приходили к выводу, что в момент увеличения уставного капитала у участника общества не возникает дохода. Ведь при этом не меняются действительные доли участников в уставном капитале общества, их имущественные (обязательственные) права. Реальный доход возникает при продаже увеличенной в номинальном выражении доли (постановления федеральных арбитражных судов Московского от 26.02.09 №КА-А41/1046–09, Северо-Западного от 23.04.08 №А26-3819/2007, Волго-Вятского от 02.06.08 №А29-5650/2007, Северо-Кавказского от 25.02.10 №А32-38158/2009–51/646, Поволжского от 16.02.09 №А65-11409/2006 округов).

Получается, что отстоять правомерность безналогового увеличения уставного капитала за счет нераспределенной прибыли общества можно только через суд. Поэтому в наших расчетах мы будем исходить из более распространенной практики — доход у участников возникает и налог уплачивается в периоде регистрации изменений в устав общества.

В перспективе неприятности участников с уплатой налога после увеличения уставного капитала не заканчиваются. Когда они примут решение избавиться от своей доли, им придется уплатить налог с этой же суммы еще раз.

Не имеет значения, каким способом юрлицо решит расстаться с долей в ООО — продать, выйти из общества и получить действительную стоимость доли или ликвидировать общество и получить имущество при распределении. В любом случае участник не будет платить налог на прибыль только со стоимости первоначального вклада и сопутствующих расходов (подп. 2.1 п. 1 ст. 268, подп. 4 п. 1 ст. 251 НК РФ).

Физические лица уменьшают полученный доход на сумму вклада только при продаже доли (подп. 1 п. 1 ст. 220 НК РФ). Логично уменьшить этот доход и на сумму дохода, с которого ранее уплачен налог — как это предусмотрено в отношении операций с ценными бумагами (абз. 8 п. 13 ст. 214.1 НК РФ). Но для сделок с имущественными правами аналогичной нормы нет, как и права включить в расходы хотя бы сумму уплаченного ранее налога.

В случае выхода из общества или его ликвидации последствия для участников-физлиц еще хуже. По мнению Минфина России (письма от 15.06.12 №03-04-06/3–170, от 07.06.12 №03-04-06/3–157, от 21.06.10 №03-04-06/2–126, от 06.09.10 №03-04-06/2–204), в таких ситуациях статья 220 НК РФ не применяется и доходом является вся полученная сумма.

Следовательно, этот способ увеличения уставного капитала ООО является потенциально проблематичным.

Альтернативный способ: получить, потом отдать

Увеличить уставный капитал за счет нераспределенной прибыли можно и окольным путем. За счет имущества собственников, путем внесения ими дополнительных вкладов (ст. 19 закона №14ФЗ). Для этого учредители общества сначала получают дивиденды (распределяют прибыль), затем принимают решение об увеличении уставного капитала и вносят дополнительные вклады.

Как и в первом случае, у самого ООО не возникает налоговых последствий (подп. 3 п. 1 ст. 251 НК РФ). Однако сначала придется поделиться частью дохода с государственным бюджетом. По общему правилу, налоговая ставка на дивиденды и по НДФЛ, и по налогу на прибыль составляет 9 процентов (п. 4 ст. 224, подп. 2 п. 3 ст. 284 НК РФ). Для юридических лиц еще установлена ставка 0 процентов (подп. 1 п. 3 ст. 284 НК РФ). Ее применяют получатели дивидендов, которые дольше года непрерывно владеют не менее чем 50-процентной долей в уставном капитале выплачивающей дивиденды организации.

При последующих операциях с долями налогообложение регулируется приведенными ранее нормами. Но сумма вкладов участников включает в себя и дополнительные вклады. Повторно налог платить с них придется только физическим лицам при ликвидации ООО или выходе из него. В этих случаях можно рекомендовать участнику — физлицу продать свою долю юридическому лицу.

Если прибыль сначала распределить, налоговая нагрузка снижается почти наполовину

Очевидно, что вариант с выплатой дивидендов более удобен с налоговой точки зрения. Он не только позволяет в процессе увеличения уставного капитала уплатить налоги в меньшем размере по сравнению с первым вариантом, но и в перспективе собственники смогут учесть сумму дополнительного вклада при получении дохода от выбытия доли.

Однако при практической реализации альтернативного способа встает вопрос, за чей счет уплачивать налоги, возникающие при выплате дивидендов. То есть вычитать ли эти суммы из капитализируемой прибыли или объем увеличения уставного капитала оставить неизменным. А налоги участники возьмут на свой счет. Рассмотрим налоговые последствия всех описанных вариантов развития событий (см. таблицу).

Уставный капитал ООО равен 100 тыс. руб. У обоих участников равные доли — по 50 процентов (50 тыс. руб.). Прибыль ООО, подлежащая распределению, составляет 200 тыс. руб., на долю каждого из участников приходится по 100 тыс. руб. (20050%). В первом варианте прибыль капитализировали. Во втором и третьем — распределили дивиденды и произвели допвложения на сумму полученных дивидендов (второй вариант) и распределенных (с допвложениями на сумму удержанного ООО налога — третий вариант). Спустя какое-то время оба участника продают свои доли по цене 225 тыс. руб.

Сравнение вариантов увеличения уставного капитала

| Показатели, тыс. руб. | Юрлицо | Физлицо |

Вариант 1. Увеличение УК за счет нераспределенной прибыли

Вариант 2. Увеличение УК за счет дополнительных вкладов

Вариант 3. Увеличение УК за счет дополнительных вкладов с довложениями

No related posts.