Рассрочка по уплате налогов юридическому лицу

Содержание

- 1 Что такое отсрочка по уплате

- 2 В каких случаях и кому предоставляется отсрочка

- 3 Основания для получения рассрочки

- 4 Быстрое решение вопроса по предоставлению рассрочки

- 5 Заключение

- 6 Что такое отсрочка и рассрочка налогов

- 7 Чем регулируется отсрочка налогов и взносов

- 8 Кто может получить отсрочку налогов

- 9 По каким налогам и взносам предоставляется отсрочка

- 10 Куда обращаться за предоставлением отсрочки или рассрочки

- 11 Документы для получения отсрочки налогов

- 12 Отказ в отсрочке по налогам

- 13 otsrochka_nalogovyh_platezhey.jpg

- 14 Отсрочка налоговых платежей: понятие

- 15 Когда предоставляется отсрочка налоговых платежей

- 16 Как получить отсрочку платежа налога

- 17 Документы к заявлению об отсрочке

Каждое предприятие или индивидуальный предприниматель могут переживать периоды, когда ощущается острый дефицит в финансовых средствах, по веским на то причинам. В такое время уплата каких-либо платежей является тяжелым испытанием, и чтобы в подобной ситуации не сделать из налогоплательщика злостного должника, государством создана отсрочка по взносу налога.

Что такое отсрочка по уплате

Отсрочка по уплате налога – это возможность каждого налогоплательщика отсрочить взнос средств в государственную казну на более поздние сроки.

Такая возможность доступна любому предприятию или лицу, обстоятельства которого имеют вескую причину, указанную в законодательных актах.

Законодательная база

Регулируют право на налоговые каникулы субъекта следующие нормативные документы:

- Гл.9, ст.61 – 68 НК РФ;

- Ст.66 НК РФ – правила и условия использования нулевого инвестиционного кредита;

- Приказ ФНС РФ № ММВ-7-8/683@ – доступность изменения срока уплаты налога и прочих государственных взносов.

НК РФ Статья 66. Инвестиционный налоговый кредит

1. Инвестиционный налоговый кредит представляет собой такое изменение срока уплаты налога, при котором организации при наличии оснований, указанных в статье 67 настоящего Кодекса, предоставляется возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов.

Инвестиционный налоговый кредит может быть предоставлен по налогу на прибыль организации, а также по региональным и местным налогам.

Инвестиционный налоговый кредит может быть предоставлен на срок от одного года до пяти лет.

Инвестиционный налоговый кредит может быть предоставлен на срок до десяти лет по основанию, указанному в подпункте 6 пункта 1 статьи 67 настоящего Кодекса.

2. Организация, получившая инвестиционный налоговый кредит, вправе уменьшать свои платежи по соответствующему налогу в течение срока действия договора об инвестиционном налоговом кредите.

Уменьшение производится по каждому платежу соответствующего налога, по которому предоставлен инвестиционный налоговый кредит, за каждый отчетный период до тех пор, пока сумма, не уплаченная организацией в результате всех таких уменьшений (накопленная сумма кредита), не станет равной сумме кредита, предусмотренной соответствующим договором. Конкретный порядок уменьшения налоговых платежей определяется заключенным договором об инвестиционном налоговом кредите.

Если организацией заключено более одного договора об инвестиционном налоговом кредите, срок действия которых не истек к моменту очередного платежа по налогу, накопленная сумма кредита определяется отдельно по каждому из этих договоров. При этом увеличение накопленной суммы кредита производится вначале в отношении первого по сроку заключения договора, а при достижении этой накопленной суммой кредита размера, предусмотренного указанным договором, организация может увеличивать накопленную сумму кредита по следующему договору.

Для каких государственных сборов доступно применение отсрочки

Важно: применение рассрочки или отсрочки платежа доступно для уплаты налогов в федеральный или местный бюджет, так же данное применение допустимо для налогов исчисляющихся по льготной и упрощенной системе.

- Налоги, осуществляемые в рассрочку на федеральном уровне:

- На добавочную стоимость (НДС);

- На доходы физлиц для ИП;

- На прибыль;

- Акцизные взносы;

- На добычу полезных ископаемых и драгоценных металлов;

- Транзитные сборы;

- Госпошлины;

- Единичный социальный взнос.

- На региональном уровне:

- Транспортный взнос;

- Земельный налог;

- Торговый сбор;

- На имущество граждан.

Что представляет собой консолидированная ставка и как составляется соответствующая консолидированная отчетность – читайте тут.

Что такое отсрочка и рассрочка по налогам и какие документы нужны для их получения – смотрите в этом видео:

В каких случаях и кому предоставляется отсрочка

Согласно НК РФ ст.64 на данную отсрочку или рассрочку могут рассчитывать все без исключения организации и физические лица, у которых на то существуют обоснованные причины, а именно:

- Получение ущерба предприятием в чрезвычайных ситуациях, на возникновение которых владелец предприятия не имел возможности влиять;

- Несвоевременное финансирование из бюджета государства, в случаях с муниципальными и государственными организациями;

- Взнос дополнительных платежей, начисленных в ходе налоговой проверки, которые могут оказаться существенными для бюджета предприятия;

- Внесение таможенных платежей во время экспорта и импорта товара;

- Сезонность выполненных работ;

- В случае физлиц при доказательстве неплатежеспособности доступна отсрочка налоговых обязательств.

Куда следует обращаться с заявлением и в какие сроки

Так как государством предусмотрена уплата различных платежей на различном государственном уровне необходимо обращаться в ту инстанцию, которая отвечает за сбор данного платежа:

- Если не уплачен налог федерального уровня необходимо обращаться в местное отделение ФНС;

- По сборам, касающимся местного бюджета необходимо обращаться в налоговые органы по месту нахождения;

- Если дело касается транзита товара, следует обращаться в Федеральную таможенную службу;

- Относительно госпошлин, в орган, который уполномочен заниматься сбором данных платежей;

- Рассрочка по взносу единого социального взноса оформляется в Федеральном органе исполнительной власти.

Важно: после подачи заявления, заявитель получает ответ в течение 30 дней, плюс еще 3 дня на направление решение об отсрочке в налоговую инстанцию по месту учета.

Пакет документов

Для получения отсроченного платежа к заявлению необходимо приложить пакет документов:

- Заявление соответствующей формы;

- Справка об отсутствии задолженностей по любым платежам из местного налогового органа;

- Выписка из банка за последние полгода о состоянии средств, их движении;

- Расписка о соблюдении предоставленных сроков отсрочки и формирование приблизительного графика платежей при рассрочке;

- Копии договоров с контрагентами и указание их дебиторской задолженности. В каком порядке осуществляется списание дебиторской задолженности с истекшим сроком исковой давности – читайте здесь;

- Документы подтверждающие непредвиденные обстоятельства или прочие причины, мешающие выполнить уплату:

- В случае непредвиденных обстоятельств – документ, подтверждающие размер полученного ущерба и факт наступления обстоятельства;

- В случае задержки финансирования государством следует приложить справку из финансового учреждения о размере финансирования и периоде его задержки;

- Если уплату не может выполнить физлицо в силу своей неспособности, необходимо предоставить выписку о состоянии своих счетов и документы на движимое и недвижимое имущество, которое в данном случае выступит залогом;

- В случае сезонной деятельности, необходимо предоставить справку от местных органов власти, что данная деятельность обеспечивает не менее 50% от прибыли предприятия.

При этом следует быть готовым к тому, что органы обращения могут потребовать гарантий возврата средств – залог, банковские выписки и прочее.

Образец заявления для получения рассрочки и отсрочки по налогам.

Образец заявления для получения рассрочки и отсрочки по налогам.

Важно: в таком случае у заявителя всегда есть возможность отозвать заявление, дабы не рисковать своим имуществом.

Заявление об отсрочке

- Заявление на предоставление рассрочки/отсрочки необходимо составить в установленной форме, указав в нем:

- Наименование и реквизиты организации, которой оно адресуется;

- Наименование самого документа;

- Реквизиты и наименование предприятия или ФИО заявителя, указать ИНН, КПП;

- Указать необходимую форму изменения срока уплаты;

- Указать в отношении какого платежа необходимо изменение срока уплаты и зафиксировать сумму платежа прописью;

- Сделать акцент на основания данной возможности в качестве статьи Налогового Кодекса;

- Дата и подпись.

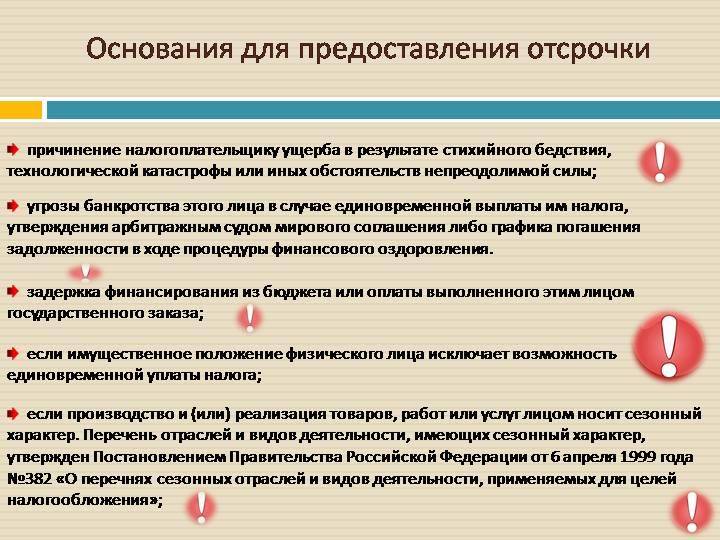

Основания для получения рассрочки

Важно: основаниями для отсрочки платежа является глава 9 ст.61 – 68 НК РФ. В начале 2017 года произошли определенные изменения, на основании которых отсрочку платежа по НДФЛ обязан предоставлять руководитель регионального ведомства Налоговой службы России, согласование разрешения на отсрочку с финансовыми структурами также входит в его обязанности.

При необходимости он имеет право переложить данную обязанность на руководителя территориального ИФНС.

Следующим изменением является возможность рассрочить любую сумму налога при имеющихся на то основаниях.

Сезонные отрасли, имеющие право на рассрочку

Перечень данных предприятий указан в НК РФ:

- Прежде всего это сельскохозяйственное производство:

- Растениеводство;

- Звероводство;

- Развод прудовой рыбы;

- Производство растительных жиров;

- Консервная и сахарная промышленность;

- Мясные и молочные комбинаты.

- Также данное послабление используют предприятия по добыче и заготовке природных и минеральных ресурсов:

- Заготовка древесины;

- Лесное хозяйство;

- Добыча и заготовка торфа;

- Добыча ценных металлов.

- Транспортное хозяйство, используется отсрочка:

- С целью перевозки груза и пассажиров в районы с ограниченной навигацией;

- В область Крайнего Севера.

Список оснований для получения отсрочки.

Список оснований для получения отсрочки.

Невозможность получения

Возможность отсрочить или рассрочить платеж дает возможность организации или физлицу нормально функционировать и проживать без угрозы банкротства. Однако НК РФ предусмотрены случаи когда отсрочка платежей является невозможной.

Среди таких пунктов имеется:

- Относительно руководителя предприятия или физлица открыто уголовное дело в связи с нарушением НК РФ;

- Относительно заявителя имеется открытое дело относительно административного или государственного правонарушения;

- Заявитель находиться под подозрением в намерении скрыться за рубежом с доходами;

- Прошло менее 3 лет с момента прекращения последней рассрочки или нарушения сроков ее выплаты.

Отрицательное решение по заявлению об рассрочке платежа доступно оспорить в судебном порядке.

Быстрое решение вопроса по предоставлению рассрочки

Вся процедура оформления отсрочки состоит из небольших этапов:

- Заявитель определяется с видами налогов, по которым в данном периоде не в состоянии платить;

- Подает заявление и пакет документов;

- Организация рассматривает его в течение одного месяца;

- За этот период комиссия осуществляет проверку активов заявителя, его финансовое положение, принадлежность имущества;

- Удостоверяется в чистоте лица – отсутствие производственных дел и задолженностей по предыдущим отсрочкам;

- Далее в течение 3 дней передает свое решение в налоговую инстанцию по месту учета субъекта.

Важно: отсрочка дается на период до года, в исключительных случаях до 3 лет для предприятий ведущих научную деятельность или высокотехнологичное производство, в этом случае отсрочка называется инвестиционным налоговым кредитом.

В договоре прописывается сумма, график погашения, срок погашения возможность залога и прочие нюансы кредитного соглашения.

Эффективные методы оформления

На практике отсрочка – это государственный налог выдаваемый под 50 – 75% от ставки рефинансирования ЦБ России за исключение случаев непреодолимой силы или отсутствия финансирования государством, в таких случаях проценты не насчитываются.

Любое предприятие согласиться, что такое послабление намного лучше, нежели кредитование в банке, так как переплата по налогам будет составлять даже при самой максимальной ставке 8 – 5,5%.

Также необходимо понимать, что сумма чистой рассрочки не должна превышать стоимости активов предприятия или имущества гражданина.

Естественно такое встречное предложение государства уменьшило количество должников по выплатам государственных платежей, однако оно доступно по большей части только для крупных предприятий, так как сбор пакета документов требует определенных навыков со стороны заявителя.

Заключение

Налогоплательщик, заключивший договор с налоговой обязан соблюдать все его условия и выполнять свои обязанности.

В противном случае он рискует потерять свои залоговые активы, так как налоговая вправе прервать соглашение в случае его несоблюдения и открыть производство по взысканию задолженности и переводу имущества в собственность государства.

В каком порядке предоставляется отсрочка и рассрочка по уплате налогов – смотрите в этом видео:

Пришло время платить налоги, а денег у компании нет. Что делать? Конечно, можно не заплатить, но тогда придется столкнуться с санкциями и штрафами. Не слишком радостная перспектива. Поэтому на законных основаниях лучше перенести дату перечисления денежных средств в бюджет. При определенных обстоятельствах практически любая организация может претендовать на отсрочку или рассрочку налогового платежа и взносов. Речь пойдет об отсрочке для организаций.

Что такое отсрочка и рассрочка налогов

Рассрочка налогов – это погашение суммы, подлежащей отчислению в бюджет, частями. Отсрочка же позволяет перенести дату уплаты средств в бюджет на определенный срок. В данном случае организация погасит свой долг целиком, но через несколько месяцев.

Чем регулируется отсрочка налогов и взносов

1. Основания – Налоговый Кодекс Российской Федерации (НК РФ), ст. 61, 63, 64, 138;

Кто может получить отсрочку налогов

Далеко не каждая организация может изменить срок уплаты налогов и взносов. Правом на отсрочку (рассрочку) может воспользоваться заинтересованное лицо, финансовое положение которого не предоставляет возможным уплатить налог и взносы в установленный срок, однако имеются достаточные основания полагать, что возможность уплаты налога возникнет в течение срока, на который предоставляется отсрочка (рассрочка).

Отсрочка по уплате налога организации возможна по следующим основаниям (ст. 64 НК РФ):

- причинение ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

- непредоставление бюджетных ассигнований для государственных, муниципальных нужд;

- угроза возникновения признаков банкротства в случае единовременной уплаты им налога;

- имущественное положение физического лица исключает возможность единовременной уплаты налога;

- деятельность носит сезонный характер;

- при наличии оснований, предусмотренных таможенным законодательством.

Важный момент – сумма, на которую предоставляется отсрочка (рассрочка) по уплате, не может быть больше стоимости чистых активов организации (ст. 64 НК РФ).

По каким налогам и взносам предоставляется отсрочка

Отсрочку или рассрочку можно получить по федеральным, региональным и местным налогам и сборам. Отсрочка (рассрочка) по уплате федеральных налогов предоставляется на срок от одного года до трех лет. Она может быть предоставлена налогоплательщику по одному или нескольким налогам.

Не предоставляется отсрочка по уплате пеней и штрафов по налогу на доходы физических лиц (письмо Минфина № 03-02-07/1-8000 от 15.02.2016 г.) и взносам на накопительную часть ОПС (письмо Минфина № 03-02-07/1-54840 от 29.10.2014).

Сумма, на которую предоставляется отсрочка (рассрочка) по уплате налоговых платежей, не может быть больше стоимости чистых активов организации (п. 2.1 ст. 64 НК РФ). Пример. ОАО “Айсберг” причинен ущерб в результате обстоятельств непреодолимой силы, а именно пожара в размере 20 млн. руб. Принимаемые к расчету активы составили 100 млн. руб. (внеоборотные – 20 млн. руб., оборотные – 80 млн. руб.). Принимаемые к расчету пассивы составили 85 млн. руб. (долгосрочные обязательства – 50 млн. руб., кредиторская задолженность – 5 млн. руб., прочие краткосрочные обязательства – 30 млн. руб.). В данной ситуации организация может претендовать на сумму отсрочки или рассрочки не 20 млн. руб., т. е. сумму в размере ущерба, а лишь 15 млн. руб. – сумму в размере стоимости чистых активов (100 – 85).

Куда обращаться за предоставлением отсрочки или рассрочки

Обращаемся в уполномоченный орган в зависимости от вида налога (федеральный, региональный, местный).

| Органы, уполномоченные принимать решения о предоставлении рассрочки или отсрочки | Страховые взносы | Не более одного года |

| ФНС | Федеральные налоги, зачисляемые в региональный бюджет | Не более одного года |

| Региональное УФНС | Документы для получения отсрочки налогов

При обращении о предоставлении рассрочки или отсрочки по налоговым платежам необходимо подать документы (ст. 64 НК РФ):

Если заявитель не приложил указанные документы, уполномоченный орган выносит решение об отказе в связи с отсутствием необходимых для рассмотрения указанного заявления документов. По ходатайству уполномоченный орган вправе принять решение о временном (на период рассмотрения заявления о предоставлении отсрочки или рассрочки) приостановлении уплаты суммы задолженности. При обращении могут потребоваться дополнительные документы – акты сверки расчетов по страховым взносам, пеням и штрафам. Иногда налоговый орган может потребовать, чтобы исполнение вашей отсрочки или просрочки было обеспечено банковской гарантией, поручительством или залогом имущества (п. 19 Порядка предоставления отсрочки), которые при это должны быть зарегистрированы в налоговом органе. Отказ в отсрочке по налогамОтказ в льготе по налоговым платежам и страховым взносам может быть получен, если:

Решение о предоставлении или отказа отсрочки (просрочки) принимается уполномоченным органом в течение 30 рабочих дней со дня получения заявления. Решение о предоставлении рассрочки вступает в силу с даты, которая в нем указана. Исключение составляет случай, когда рассрочки или отсрочка предоставляется под залог имущества. Тогда решение вступает в срок после заключения договора о залоге имущества. Решение об отказе в отсрочке (рассрочке) можно обжаловать :

При подготовке материала мы нашли не так уж много данных о предоставлении отсрочки по налогам, но все же они есть: – Михаил Мишустин: «Основные задачи ФНС России до конца 2012 года – сохранение позитивных тенденций в работе». Руководитель ФНС России подчеркнул, что в Службе начал работать механизм предоставления отсрочек налогоплательщикам. Так, в I полугодии принято 13 решений об изменении сроков уплаты налогов в форме отсрочки, рассрочки; – УФНС России по Смоленской области подвело итоги деятельности за 8 мес 2012 года по представлению отсрочек. В 2011 и за 8 месяцев 2012 года в Управление обратилось 10 юридических и физических лиц по вопросу предоставления отсрочек или рассрочек. Все заявления рассмотрены Управлением и по согласованию с соответствующими финансовыми органами Смоленской области и муниципальных образований приняты решения о предоставлении отсрочки по региональным и местным налогам сроком на 1 год на общую сумму 2,4 млн. рублей. По федеральным налогам в ФНС России направлен проект Решения о предоставлении отсрочки, который рассмотрен, и ФНС России принято Решение о предоставлении отсрочки по НДС сроком на 1 год на сумму 15,2 млн. рублей. Итоги Мы рассмотрели отличие рассрочки от просрочки. В соответствии с действующим законодательством РФ привели перечень кому представляется рассрочка (просрочка), а так же как ее получить. Рассказали об основном и дополнительном комплекте документов для получения данной льготы. Составили алгоритм по отсрочке (рассрочке) по уплате налоговых платежей и взносов, а именно:

Срок предоставления отсрочки или рассрочки от 1-го года до 3-х лет. Срок вынесения решения принимается уполномоченным органом в течение 30 рабочих дней со дня получения заявления заинтересованного лица. В случае получения отказа его можно обжаловать в соответствующих инстанциях. Однако помните: отсрочка и рассрочка по уплате налогов – процедура, к которой нужно подходить ответственно. Ведь не оплаченный вовремя налог может грозить уголовным наказанием. Поэтому мы рекомендуем не решать данный вопрос самостоятельно, а уточнить нюансы по получению отсрочки (рассрочки) у налогового инспектора. Фирммейкер, июль 2017 otsrochka_nalogovyh_platezhey.jpgПохожие публикацииПри осуществлении хозяйственной или предпринимательской деятельности могут возникнуть различные обстоятельства, вследствие которых назревает необходимость отсрочки даты перечисления налогов. 9-я глава НК РФ регулируют эту сторону взаимоотношений бизнеса и государства, прописывая основные аспекты решения проблемы. Отсрочка налоговых платежей: понятиеНК РФ определяет термин «отсрочка платежа налога», как перенос срока его перечисления на более позднее время с последующей уплатой долга. Существует и понятие рассрочки, отличающейся тем, что задолженность может быть выплачена частями, а не единой суммой сразу. Сроки отсрочки (рассрочки) налоговых платежей варьируются от одного до трех лет. Предоставляться она может по одному или нескольким налогам (п. 3 ст. 64 НК РФ), уплачиваемым в федеральный бюджет (НДС, на прибыль, акцизы, транзитные сборы, на добычу полезных ископаемых и драгметаллов), или региональный (транспортный, земельный, торговый сбор, имущество граждан), а также по страховым взносам.

Когда предоставляется отсрочка налоговых платежейЗаконодатель (п.2 ст. 64 НК РФ) разрешает компаниям и ИП, состояние которых на данный момент исключает возможность перечисления платежа в срок, отложить уплату налога, но причины для этого должны быть весомы, а основания полагать, что фирма сможет погасить долг в период предоставленной отсрочки – достаточны. Перечень ситуаций, когда компания может рассчитывать на отсрочку платежа, включает: ущерб от обстоятельств, не зависящих от организации – техногенной катастрофы, пожара, наводнения, других проявлений стихии; отсутствие оплаты по госзаказу или поступления бюджетного финансирования; угроза возникновения признаков несостоятельности (банкротства) в случае уплаты крупной суммы налога, в т. ч. по платежам, обозначенным таможенным законодательством при импорте/экспорте; сезонная деятельность компании; Как получить отсрочку платежа налогаС переходом функций администрирования и контроля платежей во внебюджетные фонды, ФНС приказом № ММВ-7-8/683@ от 16.12.2016 обновила порядок изменения сроков платежей по налогам, страховым отчислениям, пеням и штрафам. Этим приказом регулируется процедура предоставления отсрочки и обозначен список необходимых для этого документов. На сегодня кардинальных трансформаций в процессе отсрочки налогового платежа не произошло. По-прежнему решение о перенесении срока платежа или об отказе в нем налоговый орган принимает в течение 30 дней (рабочих) с момента подачи заявления, а заявителя уведомляет о нем не позже 3 дней со дня его принятия. Заявление об отсрочке платежей в налоговую – это документ установленной формы, рекомендуемый налогоплательщикам для заполнения (приложение 1 к Порядку, утв. приказом № ММВ-7-8/683@)), где указывают: название и реквизиты компании или ФИО заявителя; форму переноса срока уплаты; платеж, для которого необходимо изменить срок уплаты; норму НК РФ как основание предоставления отсрочки; Документы к заявлению об отсрочкеКроме заявления для получения отсрочки компании необходимо составить пакет документов (п. 5 ст. 64 НК), состоящий из: – о движении средств на счетах за последние полгода; – об остатках средств на счетах; Списка контрагентов-дебиторов и копий договоров с указанием по каждому из них стоимости соглашения и сроков исполнения; Расписки (обязательство по форме приложения № 2 к Порядку, утв. приказом № ММВ-7-8/683@) о соблюдении требований предоставляемой отсрочки и примерный график гашения долга. В зависимости от основания, послужившего причиной для оформления письма об отсрочке налоговых платежей, налогоплательщик должен включить в пакет документов обоснование своей просьбы (п. 5.1 ст. 64 НК): При обращении за переносом срока платежа из-за обстоятельств непреодолимой силы – документ о фактически произошедшем стихийном бедствии и акт оценки ущерба от него; В ситуации отсутствия финансирования из бюджета – сведения о неполученных суммах от финансового учреждения; Если компания ведет деятельность сезонного характера – справку, что доля доходов от сезонных работ составляет половину общей выручки фирмы; Если уплатить налог не может физлицо из-за временной неспособности – выписку о состоянии счетов и документы на имущество, выступающее в данном случае залогом. Кроме того, необходимо быть готовым к тому, что для переноса срока платежа налоговый орган может потребовать какое-либо обеспечение, например, поручительство, залог имущества, банковскую гарантию. Представляем заявление об отсрочке налоговых платежей (образец): “> No related posts. Добавить комментарий Отменить ответAdblock detector

|