Нужно ли регистрировать счета фактуры при усн

Содержание

- 1 Особенности оформления приходной накладной

- 2 Исключение из общего правила

- 3 Нужно ли выставлять счет фактуру при усн

- 4 Письмо 03-07-11/19048 от 27.03.2018

- 5 Счет фактура при усн

- 6 Когда плательщики УСН должны уплачивать НДС

- 7 Когда плательщики УСН становятся налоговыми агентами

- 8 Форма счет-фактуры и порядок ее заполнения в 2019 году

- 9 «Входной» НДС при УСН при приобретении товаров, работ, услуг в 1С 8.3

- 10 Учет «входного» НДС при УСН в бухгалтерском учете в 1С 8.3

- 11 Учет «входного» НДС при УСН в налоговом учете в 1С 8.3

- 12 Как отражать «входной» НДС при УСН по оплате поставщику за товары, работы, услуги в 1С 8.3

- 13 Как отражать НДС при УСН при реализации товаров, работ, услуг в 1С 8.3

- 14 Оплата счета с НДС при УСН

13.04.2018

InnaK,

«УНП», № 27, 2006 г.

Новый способ учета входного НДС для «упрощенки»

Письмо Минфина России от 26.06.06 № 03-11-04/2/131

(опубликовано в приложении «Официальные документы» № 27, 2006)

Андрей Илюшечкин, эксперт «УНП»

Суммы НДС, предъявленные поставщиками сырья и материалов, «упрощенцы» могут учитывать в составе стоимости этих ценностей. Такой вариант учета входного налога, который значительно облегчит работу бухгалтера, предлагают специалисты Министерства финансов РФ в письме от 26.06.06 № 03-11-04/2/131. Соответственно НДС можно будет включить в состав расходов, уменьшающих базу по единому налогу только по мере передачи сырья и материалов в производство.

Расходы одной строкой

Для упрощенной системы материальные расходы и НДС по оплаченным товарам (работам, услугам) являются отдельными статьями затрат (подп. 5, 8 п. 1 ст.

Особенности оформления приходной накладной

346.16 НК РФ). В книге учета доходов и расходов входной налог нужно показывать отдельной строкой*. Стоимость сырья и материалов включается в состав расходов по мере списания этих ценностей в производство (подп. 1 п. 2 ст. 346.17 НК РФ). Соответственно, как считает Минфин, и НДС по материальным затратам также учитывается в расходах на момент отпуска сырья и материалов в производство.

Получается, что момент признания этих расходов один и тот же. А значит, вариант включения входного НДС в состав расходов — отдельно либо в стоимости сырья и материалов — не имеет значения. Поэтому в книге учета доходов и расходов НДС отдельной строкой можно не выделять, а списывать его вместе со стоимостью материальных ценностей.

Эксперт «УНП» выяснил в отделе специальных налоговых режимов Минфина России, что такой порядок учета входного НДС можно применить и при списании оплаченной стоимости покупных товаров. «НДС по покупным товарам можно учитывать в составе их стоимости. Соответственно при их реализации налог будет включен в состав расходов», — подтвердили нам в министерстве.

Кодекс разрешает списать сразу

Отметим, что Налоговый кодекс позволяет списывать входной НДС сразу после оплаты. Это общее условие для признания расходов (п. 2 ст. 346.17 НК РФ). Оплаченная стоимость сырья и материалов, а также оплаченная стоимость покупных товаров учитываются в составе расходов по особым правилам. Они признаются соответственно по мере отпуска в производство или реализации (подп. 1, 2 п. 2 ст. 346.17 НК РФ). Для включения в расходы НДС никаких условий, кроме оплаты, не предусмотрено. Однако если компания спишет входной налог на расходы до момента учета материальных затрат или стоимости покупных товаров, это может вызвать претензии со стороны налоговиков.

Тем компаниям, которые не захотят спорить с налоговиками, Минфин предлагает облегченный вариант учета входного НДС — в стоимости материальных ценностей. Он позволит избежать сложностей с расчетом списываемой суммы НДС, если по сырью и материалам, которые используются для производства продукции, ставки входного налога разные.

Минфин уточнил, когда поставщик на упрощенной системе налогообложения обязан заплатить НДС в бюджет, а также в каком когда необходимо составлять счет-фактуру для закрытия госконтракта.

27.03.2018 Министерство финансов в письме № 03-07-11/19048, отвечая на вопрос, когда компания, которая применяет УСН, должна выставлять счет-фактуру при реализации ТРУ, указало, что в силу п. 2 ст. 346.11 главы 26.2 Налогового кодекса (НК) компании, которые работают по УСН, не признаются плательщиками налога на добавленную стоимость. Вместе с тем, согласно п. 3 ст. 169 главы 21 НК, составлять счета-фактуры обязаны налогоплательщики налога на добавленную стоимость.

Организации, применяющие упрощенную систему налогообложения, при реализации товаров счета-фактуры составлять не должны.

Исключение из общего правила

При этом необходимо учитывать, что, в соответствии с пп. 1 п. 5 ст.

Нужно ли выставлять счет фактуру при усн

173 НК, в ситуации, когда организация на УСН выставляет покупателю счета-фактуры и выделяет сумму НДС, следовательно, эти суммы должны быть уплачены в бюджет в полном объеме.

В качестве примера: такое развитие событий может произойти, когда между заказчиком в контрактной системе и компанией, которая применяет УСН, заключен госконтракт на поставку продукции. В цене контракта указана сумма НДС 18 % и зафиксировано, что оплата должны производиться госзаказчиком после того, как он получит от поставщика акт приема-передачи, счет и счет-фактуру.

Рекомендуем компаниям, которые участвуют в закупках для государственных и муниципальных нужд, при этом работают на «упрощенке», на этапе анализа документации обратить внимание на формулировки в проекте контракта. Если не указано, что исполнители на упрощенке должны считать налог на добавленную стоимость, то необходимо направить заказчику запрос на разъяснение с требованием скорректировать положения проекта контракта. В ситуации, когда контракт уже находится на этапе подписания, такие положения договора можно исправить с помощью протокола разногласий. В противном случае вы обязаны будете заплатить НДС в полном объеме в бюджет.

Письмо 03-07-11/19048 от 27.03.2018

Если организация перешла на УСН, но для того, чтобы контрагенты смогли получить налоговый вычет, она может предъявлять НДС? Если да, то каким образом?

Налогоплательщик, применяющий упрощенную систему налогообложения (далее – УСН), не является плательщиком налога на добавленную стоимость на основании п. 2 ст. 346.11 НК РФ. Соответственно, налогоплательщику на УСН не надо:

— при реализации товаров (работ, услуг) дополнительно к цене (тарифу) предъявлять к оплате покупателям сумму НДС в соответствии с п.1 ст. 168 НК РФ;

— выставлять покупателям счета-фактуры (п.3 ст. 169 НК РФ, письмо ФНС России от 24.07.2008 № 3-1-11/239).

Однако в случаях, когда контрагент согласен работать с организацией на УСН только при условии получения от нее счетов-фактур с выделенной суммой НДС, то налогоплательщик на УСН вправе выставить покупателю такой счет-фактуру. При этом налогоплательщик на УСН обязан уплатить в бюджет сумму налога, указанную в этом счете-фактуре (п. 5 ст. 173 НК РФ). Уплата налога производится по итогам каждого налогового периода исходя из соответствующей реализации товаров (работ, услуг) за истекший налоговый период не позднее 20-го числа месяца, следующего за истекшим налоговым периодом (п. 4 ст. 174 НК РФ). Налоговым периодом по НДС является квартал (ст. 163 НК РФ).

Кроме этого, налогоплательщик на УСН, выставивший счет-фактуру, обязан представить в налоговый орган по месту своего учета налоговую декларацию в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом (п. 5 ст. 174 НК РФ). Форма налоговой декларации и Порядок ее заполнения утверждены приказом Минфина РФ от 15.102009 № 104н. Согласно п. 3 указанного Порядка при выставлении покупателю счета-фактуры с выделением суммы НДС организациями, применяющими УСН, такие организации представляют налоговую декларацию в составе титульного листа и раздела 1 декларации. Остальные разделы декларации заполнять и представлять не надо. При этом в разделе 1 надо заполнить только строки 010 (код по ОКАТО), 020 (КБК) и 030 (сумма налога, указанная в счетах-фактурах, выставленных в течение налогового периода).

Если налогоплательщик, применяющий УСН, выставил покупателю счет-фактуру с выделенной суммой НДС, то такой счет-фактура подлежит регистрации в части 1 Журнала учета полученных и выставленных счетов-фактур. Счет-фактура регистрируется по дате выставления (то есть дате, которая указана в счете-фактуре) в части 1 Журнала и в Книге продаж. Формы Журнала учета полученных и выставленных счетов-фактур и Книги продаж утверждены Постановлением Правительства РФ от 26.12.2011 № 1137.

Например, налогоплательщик отгрузил во 2-м квартале товары на сумму 500 000 рублей. Из них отгружено товаров с предъявлением счетов-фактур на сумму 118 000 рублей, в том числе НДС 18 000 руб. Налогоплательщик должен:

а) регистрировать счета-фактуры в Журнале учета и Книге продаж в течение квартала по дате выставления;

б) подать налоговую декларацию по НДС за 2 квартал не позднее 20 июля. В налоговой декларации по строке 030 раздела 1 надо указать сумму 18 000 рублей;

в) уплатить в бюджет налог в размере 18 000 рублей не позднее 20 июля.

Обратите внимание!

1. В соответствии с п. 1 ст. 167 НК РФ моментом определения налоговой базы по НДС является день отгрузки (передачи) товаров (работ, услуг), имущественных прав. В связи с этим у налогоплательщика на УСН обязанность по исчислению и уплате налога возникает в том налоговом периоде (квартале), в котором он выставил покупателю счет-фактуру, независимо от поступления или непоступления оплаты от покупателя за отгруженные товары (работы, услуги).

2. Налогоплательщик на УСН, выставивший счет-фактуру с выделенной суммой НДС, не имеет права на налоговые вычеты по приобретенным товарам (работам, услугам), так как право на налоговые вычеты имеют только налогоплательщики НДС, являющиеся таковыми в соответствии с нормами налогового законодательства.

Счет фактура при усн

Плательщик УСН налогоплательщиком налога на добавленную стоимость не является в силу п.2 ст. 346.11 НК РФ. Суммы НДС, предъявленные продавцами товаров (работ, услуг), налогоплательщик на УСН включает в себестоимость приобретенных товаров (работ, услуг) на основании пп. 3 п. 2 ст. 170 НК РФ.

В описанной выше ситуации возникает еще один вопрос: при выставлении счетов-фактур надо ли в составе доходов на УСН учитывать сумму НДС, подлежащую уплате в бюджет?

Согласно п.1 ст. 346.15 НК РФ налогоплательщики на УСН при определении объекта налогообложения учитывают следующие доходы:

— доходы от реализации, определяемые в соответствии со ст. 249 НК РФ;

— внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ.

Согласно ст. 249 НК РФ доходом от реализации признаются выручка о реализации товаров (работ, услуг), имущественных прав, которая определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права. При этом общий порядок определения доходов, поименованных в ст. ст. 249 и 250 НК РФ, установлен статьей 248 НК РФ. Согласно п.1 ст. 248 НК РФ при определении для целей налогообложения доходов из них исключаются суммы налогов, предъявленные в соответствии с Налоговым кодексом налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав).

Исходя из вышесказанного, можно сделать вывод, что налогоплательщик на УСН вправе не включать в состав доходов суммы НДС, полученные от покупателей и подлежащие уплате в бюджет. НДС, подлежащий уплате в бюджет на основании налоговой декларации по НДС, по своей экономической сути не является доходом налогоплательщика на УСН и не подлежит включению в налоговую базу по единому налогу, уплачиваемому в связи с применением УСН.

Статьи по теме

Плательщики УСН освобождены от уплаты налога на добавленную стоимость. Однако в некоторых случаях счет-фактуры они обязаны выставлять. В статье напомним правила заполнения счет-фактуры в 2019 году.

Когда плательщики УСН должны уплачивать НДС

Плательщики УСН должны заплатить НДС в бюджет при:

- выдаче покупателю счета-фактуры с выделенной суммой НДС (пп. 1 п. 5 ст. 173 НК РФ)

- переходе с общего режима на УСН (п. 3 ст. 170 НК РФ)

*НДС, принятый к вычету по товарам, работам, услугам, включая основные средства и нематериальные активы, должен быть восстановлен в случае их дальнейшего использования неплательщиками НДС.

- продаже конфискованного или реализуемого по решению суда имущества, бесхозных или скупленных ценностей, а также имущества, которое перешло по праву наследования государству

- посредничестве (когда плательщик на УСН участвует в расчетах при реализации товаров, работ, услуг, имущественных прав иностранных лиц, не состоящих на учете в налоговой инспекции РФ)

За плательщиками УСН также сохраняется обязанность уплаты таможенного НДС (п. 2 ст. 346 НК РФ).

Когда плательщики УСН становятся налоговыми агентами

Плательщики УСН становятся налоговыми агентами по НДС при:

- покупке товаров, работ, услуг у иностранного лица (п. 1 и п. 2 ст. 161 НК РФ)

- аренде / покупке государственного и муниципального имущества (п. 3 ст. 161 НК РФ)

- операциях по договору простого товарищества, совместной деятельности или доверительного управления имуществом (п. 1 ст. 174.1 НК РФ)

Форма счет-фактуры и порядок ее заполнения в 2019 году

Бланк счет-фактуры утвержден Постановлением Правительства РФ от 26.12.2011 № 1137.

Порядок заполнения счет-фактуры установлен Постановлением Правительства РФ от 26.12.2011 № 1137. В соответствии с установленными правилами в счет-фактуре указываются:

- в строке 1 – порядковый номер и дата составления счета-фактуры

- в строке1а – порядковый номер внесенного в счет-фактуру исправления и дата внесения этого исправления

Если счет-фактура составляется первично (до внесения в него исправления) в строке 1а ставится прочерк

- в строке2 – полное или сокращенное наименование продавца – юридического лица в соответствии с учредительными документами, ФИО индивидуального предпринимателя

- в строке2а

– для юридических лиц указывается адрес из Единого государственного реестра юридических лиц (ЕГРЮЛ) в пределах места нахождения юридического лица

– для ИП – место жительства, указанное в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП)

- в строке2б – идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца

- в строке3 – полное или сокращенное наименование грузоотправителя согласно его учредительным документам

Если продавец и грузоотправитель являются одним и тем же лицом, указывается «он же». Если продавец и грузоотправитель разные, то указывается почтовый адрес грузоотправителя. При составлении счет-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом (в том числе налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 НК РФ) в строке 3 ставится прочерк.

При составлении счет-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются полные или сокращенные наименования грузоотправителей и их почтовые адреса с использованием знака « ; »

- в строке4 – полное или сокращенное наименование грузополучателя согласно учредительным документам и почтовому адресу

При составлении счета-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом, в том числе налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 НК РФ, в строке 4 ставится прочерк.

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются полные или сокращенные наименования грузополучателей и их почтовые адреса с использованием знака « ; »

- в строке5 – реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура), в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг) передачи имущественных прав

- в строке6 – полное или сокращенное наименование покупателя согласно его учредительным документам

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указывается полное или сокращенное наименование покупателя в соответствии с учредительными документами;

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются полное или сокращенное наименование покупателей в соответствии с учредительными документами (через знак ";")

- в строке6a

– для юридических лиц указывается адрес из Единого государственного реестра юридических лиц (ЕГРЮЛ) в пределах места нахождения юридического лица

– для ИП – место жительства, указанное в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП)

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указываются адрес покупателя, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица, место жительства индивидуального предпринимателя, указанное в Едином государственном реестре индивидуальных предпринимателей

- в строке6a– идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя. При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указываются идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются идентификационные номера налогоплательщиков и коды причины постановки на учет налогоплательщиков-покупателей (через знак ";")

- в строке7– наименование валюты, которая является единой для всех перечисленных в счете-фактуре товаров (работ, услуг), имущественных прав и ее цифровой код в соответствии с Общероссийским классификатором валют, в том числе при безденежных формах расчетов

При реализации товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в российских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах, указываются наименование и код валюты РФ

- в строке8 – идентификатор государственного контракта на поставку товаров (выполнение работ, оказание услуг), договора (соглашения) о предоставлении из федерального бюджета юридическому лицу субсидий, бюджетных инвестиций, взносов в уставный капитал (при наличии)

В графах счет-фактуры необходимо внести следующие сведения:

- в графе 1– наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав – наименование поставляемых товаров (описание работ, услуг), имущественных прав

- в графе1а– код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза. Данные указываются в отношении товаров, вывезенных за пределы территории Российской Федерации на территорию государства – члена Евразийского экономического союза. При отсутствии данных ставится прочерк

- в графах2 и 2а– единица измерения (код и соответствующее ему условное обозначение (национальное) в соответствии с разделами 1 и 2 Общероссийского классификатора единиц измерения) (при возможности ее указания). При отсутствии показателей ставится прочерк

- в графе3– количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав исходя из принятых единиц измерения (при возможности их указания). При отсутствии показателя ставится прочерк

- в графе4– цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога на добавленную стоимость, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог на добавленную стоимость, с учетом суммы налога. При отсутствии показателя ставится прочерк

- в графе5– стоимость всего количества (объема) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость

- в графе6– сумма акциза по подакцизным товарам. При отсутствии показателя вносится запись "без акциза"

- в графе7– налоговая ставка

Если операция относится к перечню операций, указанному в п. 5 ст. 168 НК РФ, то в строке 7 указывается «без НДС»

- в графе8– сумма налога, предъявленная покупателю (стоимостное выражение налога, исходя из ставки)

Если операция относится к перечню операций, указанному в п. 5 ст. 168 НК РФ, то в строке 7 указывается «без НДС»

- в графе9– стоимость товаров (работ, услуг), переданных имущественных прав с налогом

Сумма стоимости товаров (работ, услуг), переданных имущественных прав и суммы НДС

- в графе10 и 10а – страна происхождения товара

Цифровой код и соответствующее ему краткое наименование согласно Общероссийскому классификатору стран мира

- в графе11– регистрационный номер таможенной декларации

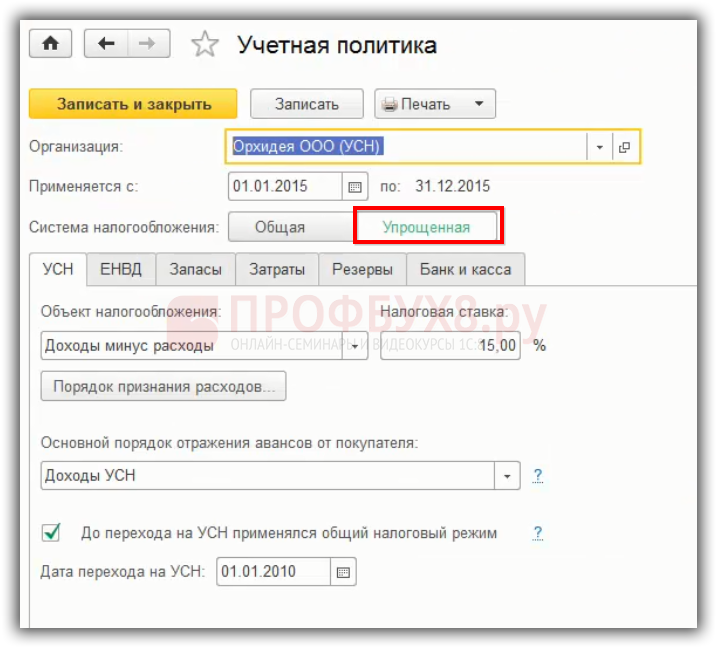

Изучим как «упрощенцы» должны учитывать входной НДС в 1С 8.3 Бухгалтерия 3.0, когда покупаются товары, работы, услуги у организации с ОСНО. При этом получены первичные документы от поставщика с выделенным НДС, в том числе получен счет-фактура. Как быть в данной ситуации рассмотрим более подробно.

Несмотря на то, что налогоплательщики при УСН должны сдавать все Книги покупок и все Книги продаж в составе Декларации, отчитываться по НДС, если получен счет-фактура с выделенным НДС, не нужно. Отчитываются по НДС только те «упрощенцы», которые являются посредниками. В ином случае, если организация простой «упрощенец» и получены приходные документы с НДС, то здесь не будет возникать отражение в Декларации по НДС или заполнение Книги покупок и Книги продаж.

«Входной» НДС при УСН при приобретении товаров, работ, услуг в 1С 8.3

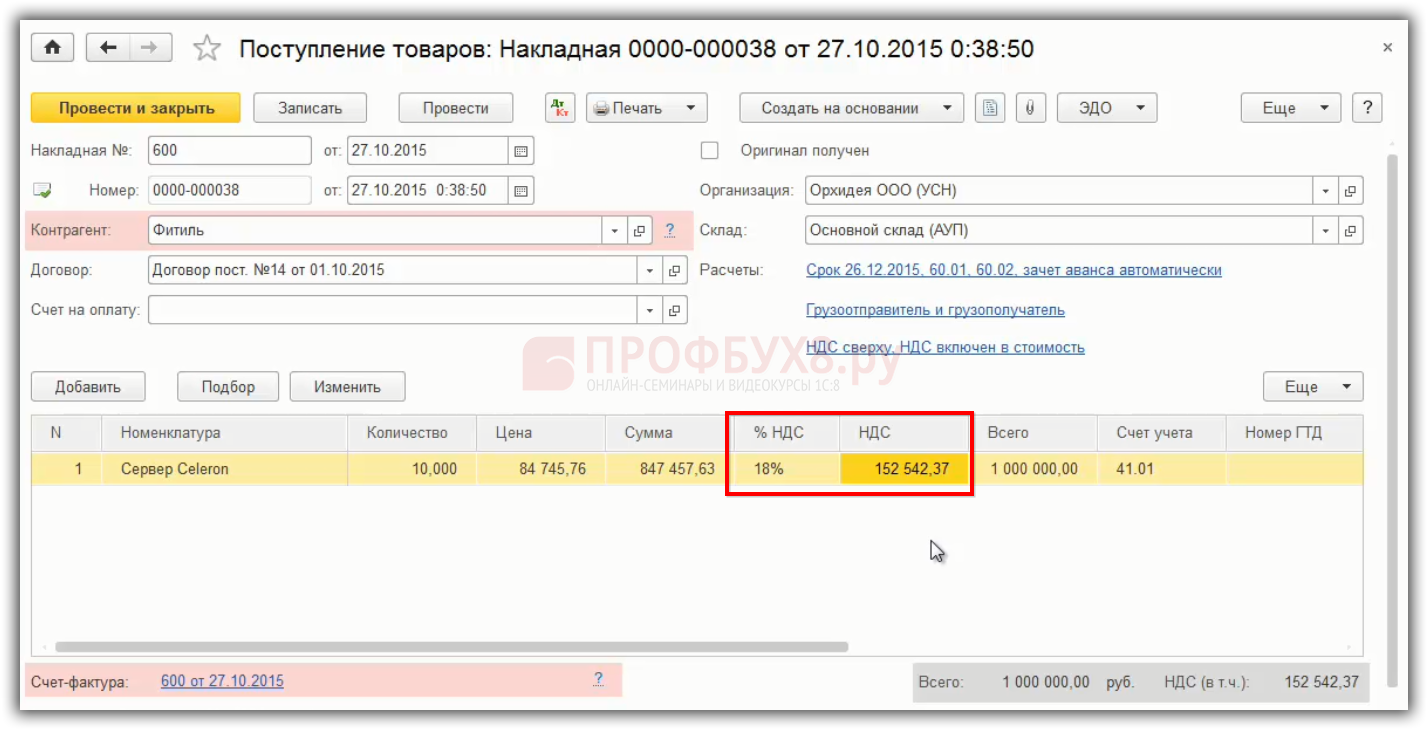

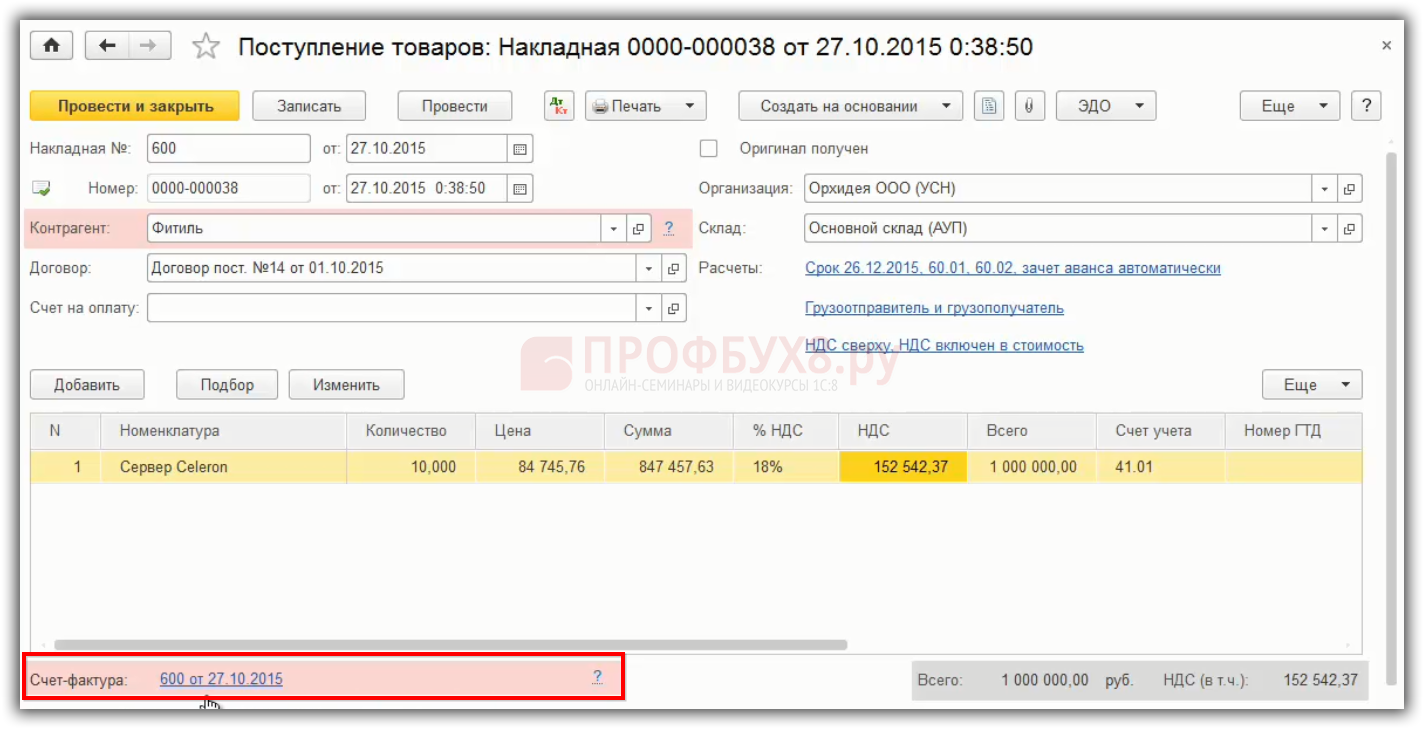

Рассмотрим подробно, как организации при УСН должны вводить входной НДС в базу 1С 8.3 Бухгалтерия 3.0 на примере документа «Поступление (акты, накладные)».

Документ «Поступление (акты, накладные)» вводится в базу 1С 8.3 таким же образом, как данные отражены в первичном документе поставщика. То есть если выделен НДС, то его так же надо выделить в документе «Поступление (акты, накладные)».

Например, в организацию при УСН поставщик с ОСНО поставил товары. Соответственно, упрощенцу выставлены документы с НДС. При отражении в базе 1С 8.3, в документе «Поступление (акты, накладные)» указываются ставка НДС и сумма НДС:

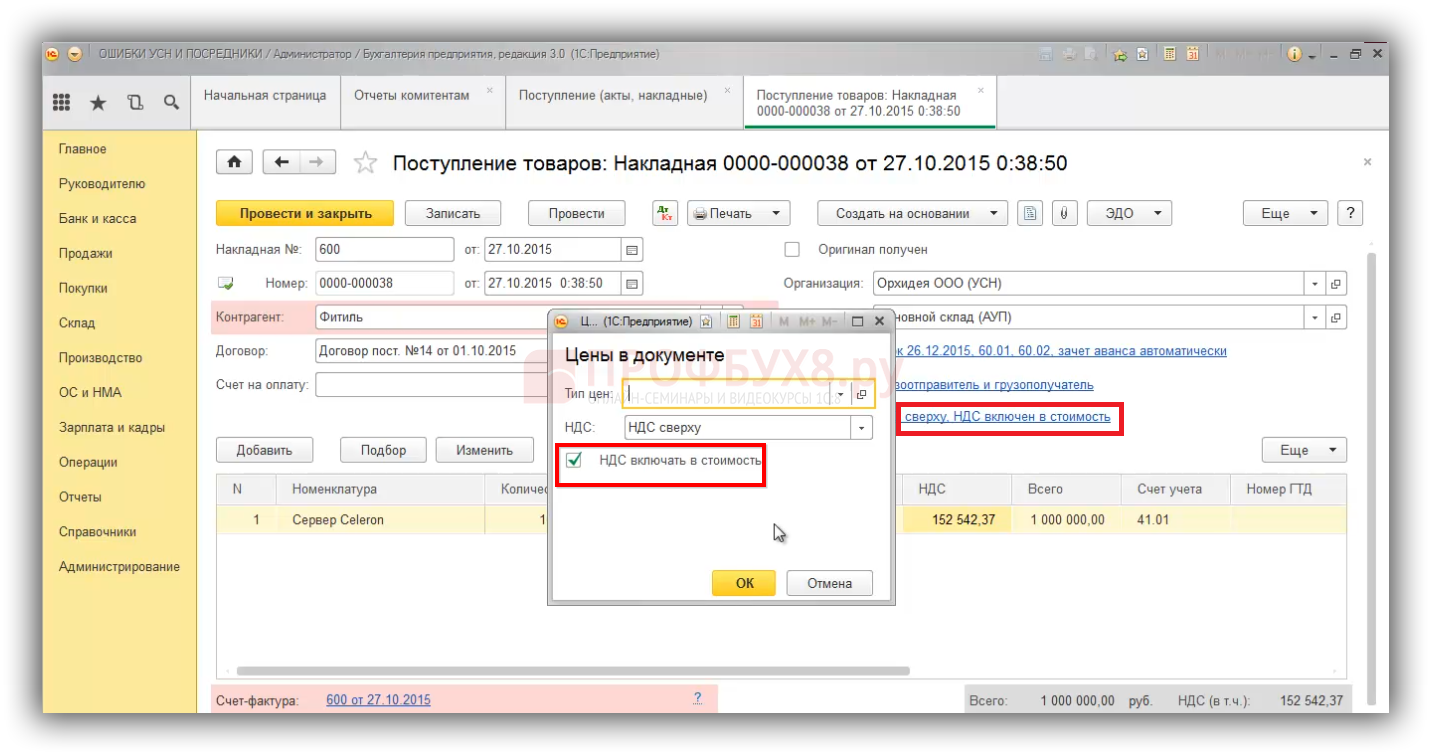

Если в форме «Цены в документе» стоит флажок «НДС включать в стоимость» – это значит, что при УСН весь НДС, который приходит от поставщиков, входит в состав товаров, материалов, работ, услуг, то есть входит в состав их стоимости.

Однако входной НДС подлежит отражению в составе расходов отдельно от ТМЦ, работ, услуг в силу п.8 ст.346.16 НК РФ. В КУДиР входной НДС учитывается вместе с расходами, к которым относится. Таким образом, входной НДС должен в книге учета доходов и расходов отражаться отдельной строкой – это обязанность упрощенца. Нельзя пренебрегать «входным» НДС, который предъявляет поставщик, поэтому его необходимо указывать в первичном документе «Поступление (акты, накладные)». Нужно следить, чтобы был проставлен флажок «НДС включать в стоимость»:

Учет «входного» НДС при УСН в бухгалтерском учете в 1С 8.3

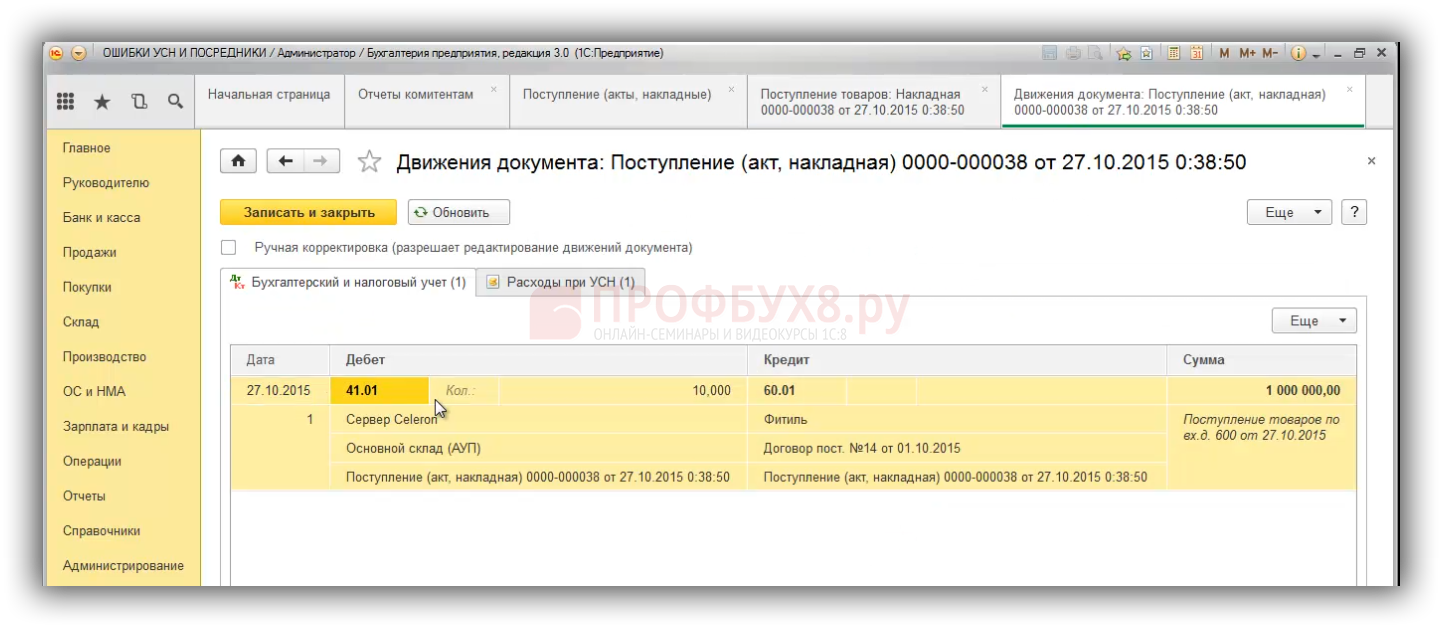

Входной НДС указывается отдельной строчкой в книге учета доходов и расходов, потому что это отдельный расход в Налоговом Кодексе. В бухгалтерском учете «упрощенец» входной НДС включает в стоимость. В бухгалтерском учете – это дебет счета 41 и если смотреть на проводку в 1С 8.3, то можно заметить, что в документе есть НДС, а в проводках его нет. Благодаря тому, что в форме документа «Цены в документе» стоит галочка «НДС включать в стоимость». 1С 8.3 включает входной НДС автоматически в дебет счета 41:

Если в настройках по учетной политике в 1С 8.3 установлена упрощенная система налогообложения, то по умолчанию в форме документа «Цены в документе» будет установлена галочка «НДС включать в стоимость». Главное – его не отключать вручную. И если флажок включен, то автоматически входной НДС в БУ попадает дебет счета 41.01. В БУ отдельно НДС не ведется на 19 счете, а только на 41 счете:

Учет «входного» НДС при УСН в налоговом учете в 1С 8.3

Что касается книги учета доходов и расходов (КУДиР) по налоговому чету, то здесь входной НДС подлежит включению в состав расхода отдельной строкой. Поэтому, чтобы информационная база 1С 8.3 «увидела» эту отдельную строку, НДС необходимо отразить отдельно как в первичном документе от поставщика.

В 1С 8.3 нужно регистрировать входной счет-фактуру, который поставщик передал, при этом реквизиты счет-фактуры нигде не отражаются в налоговом учете. Если документ есть, то его нужно зарегистрировать. В КУДиР программа 1С 8.3 счет-фактуру не включает:

Регистрировать счета-фактуры с входным НДС следует, потому что бывают разные ситуации. Например, организация работает на УСН, однако вдруг возникает ситуация, что лимит по выручке при УСН превышен в середине года или появляется учредитель – юридическое лицо с долей в уставном капитале более 25%. Соответственно, нужно срочно пересчитывать налоги по ОСНО. Для этого нужно поднять всю первичную документацию и ввести в программу 1С 8.3. А если все счета-фактуры уже введены заранее, то нужно поменять только параметры учетной политики.

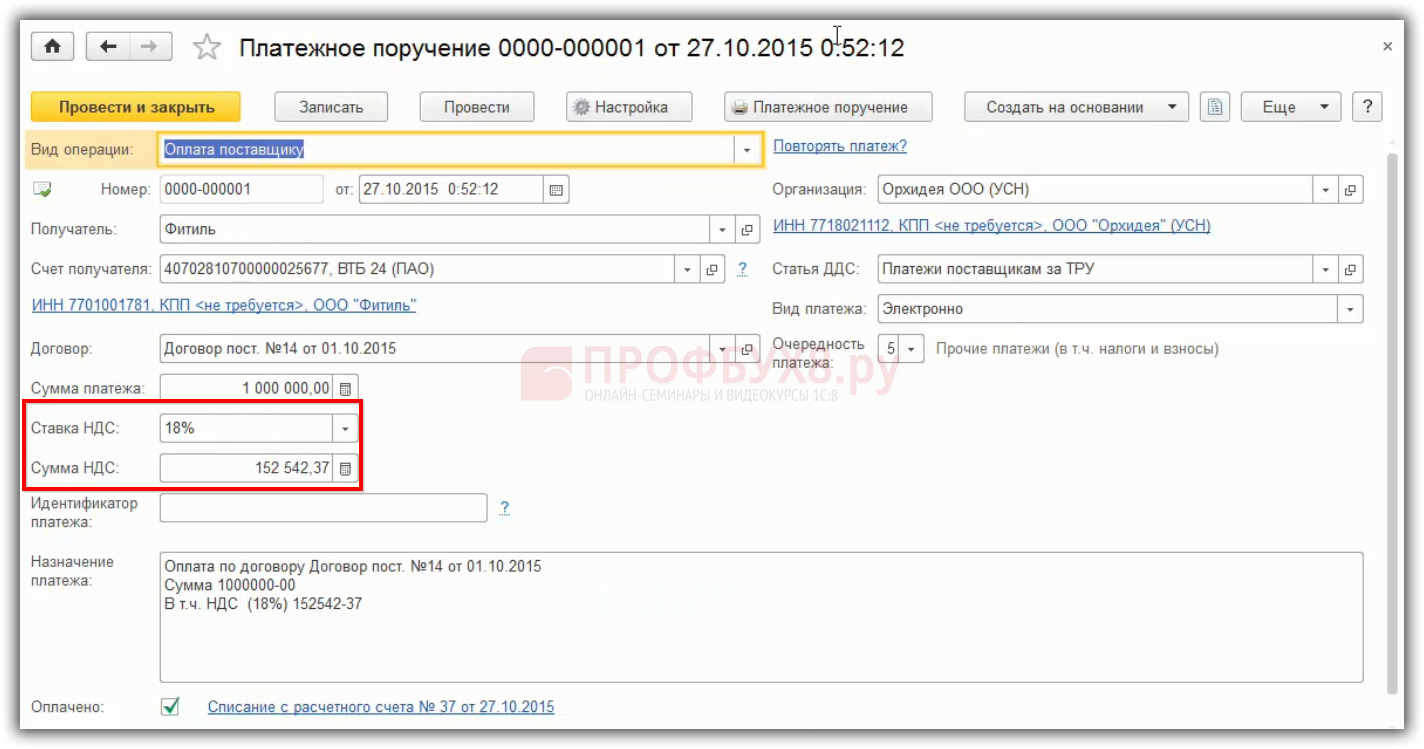

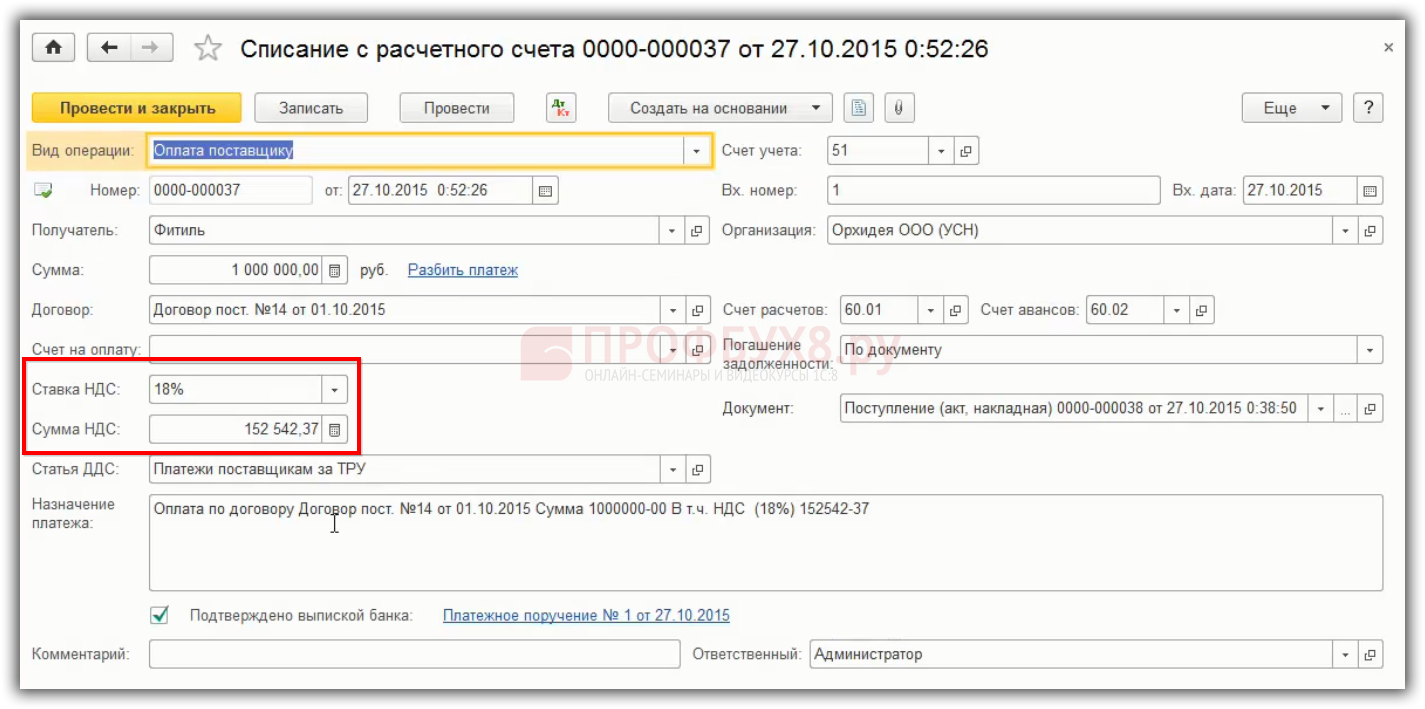

Как отражать «входной» НДС при УСН по оплате поставщику за товары, работы, услуги в 1С 8.3

Организация при УСН работает без НДС. В 1С 8.3 создается документ «Платежное поручение» либо документ «Списание с расчетного счета». Если в договоре с поставщиком, счете на оплату либо приходной накладной, по которым осуществляется оплата, присутствует НДС, то НДС необходимо выделить в платежном поручении:

НДС также необходимо выделить в строке выписка банка:

В 1С 8.3 оплата с выделенным НДС не влияет ни на проводки, ни на регистры. Оплата поставщику производится в соответствии с первичными документами от поставщика.

Как отражать НДС при УСН при реализации товаров, работ, услуг в 1С 8.3

Организация при УСН не является плательщиком НДС, следовательно:

- Не выделяется НДС в документах на отгрузку;

- Не выставляется счёт-фактура, даже без НДС.

В документе на «Реализацию товаров» есть свои особенности. Если “упрощенец” сделал счет-фактуру и еще выделил НДС, тогда:

- НДС указывается по гиперссылке «Цены в документе» в поле «НДС»;

- Выделяется НДС в документах на отгрузку;

- Выставляется счет-фактура с НДС;

- Счет-фактура отражается в Книге продаж и указывается в Разделе 12 декларации по НДС.

При этом налогоплательщик НДС не может получить вычет по счет-фактуре от “упрощенца” с выделенным НДС в силу Письма МФ РФ от 05.10.2015 №03-07-11/56700.

Более подробно, как быть, если покупатель просит сделать счет-фактуру и выделить НДС 18%, рассмотрено в статье «НДС при упрощенной системе налогообложения».

Оплата счета с НДС при УСН

В платежном поручении на оплату покупатель не должен выделять НДС, то есть прописывается «Без НДС». Но часто на практике в платежках ошибочно указывается ставка НДС 18% (10%). Что делать? Надо ли формировать счет-фактуру и уплатить НДС в бюджет?

Обязанность «упрощенца» перечислять НДС возникает при выставлении счет-фактуры покупателю с выделенным НДС на основании п.5 ст. 173 НК РФ. Если счет-фактура с выделенным налогом не выставлялся, то и обязанности перечисления в бюджет указанного покупателем в платежке НДС не возникает в силу письма Минфина России от 18 ноября 2014г. №03-07-14/58618.

Более детально как разобраться с возможными ошибками, связанными с НДС при УСН, а также требования законодательства при УСН изучено на Мастер-классе: УПРОЩЁНКА — Все изменения и Учёт в 1С:8. Теория и Практика.

- Теория «9 Кругов Упрощёнки. Все изменения 2016 г.» Лектор — Климова М.А. Подробнее >>

- Практика «УСН — особенности и ошибки учёта в 1С:8» Лектор — Шерст О.В.Подробнее >>

Поставьте вашу оценку этой статье:

No related posts.