Средний заработок для исчисления больничного

Содержание

- 1 Расчет среднего заработка для больничного

- 2 Если сумма выплат за 2 года мала…

- 3 Если расчетный период состоит из отпуска по уходу за ребенком

- 4 Как рассчитать больничный в 2019 году?

- 5 Оплата больничного листа в 2019 году

- 6 Калькулятор больничного листа в 2019 году онлайн

- 7 Пример расчета больничного листа в 2019 году

- 8 Каков минимальный и максимальный размер пособия по нетрудоспособности в 2019 году?

- 9 Требования в 2019 году

- 10 Видео: «Расчет больничного в 2017 году»

- 11 Правила расчета

- 12 Максимальные и минимальные выплаты

- 13 Онлайн калькулятор ФСС для расчета

- 14 Порядок расчета среднего заработка для исчисления пособия

- 15 Ошибки, допущенные при расчете

- 16 Порядок возмещения выплат из ФСС

- 17 Видео: «Вопросы по больничному»

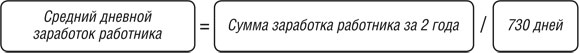

Пособие по временной нетрудоспособности, выплачиваемое работнику на основании больничного листа, определяется исходя из его среднего заработка. Он рассчитывается за 2 календарных года, предшествующих году наступления нетрудоспособности (ч. 1 ст. 14 Закона от 29.12.2006 № 255-ФЗ ). Соответственно, среднедневной заработок для расчета больничного в 2016 году считается исходя из заработка, начисленного в 2014-2015 гг. А в 2017 году должен считаться исходя из заработка 2015-2016 гг.

Расчет среднего заработка для больничного

Средний заработок для расчета больничного определяется исходя из всех выплат работника, с которых были начислены взносы в ФСС (ч. 2 ст. 14 Закона от 29.12.2006 № 255-ФЗ ). При этом сумма указанных выплат за год не может превышать величину предельной базы по взносам в ФСС за соответствующий год (ч. 3.2 ст. 14 Закона от 29.12.2006 № 255-ФЗ ). В 2014 году ее значение составляло 624 000 руб., в 2015 году – 670 000 руб., 2016 году – 718 000 руб.

Зная средний дневной заработок и стаж работника, можно определить сумму дневного пособия, а следом и сумму пособия за весь период временной нетрудоспособности.

Если сумма выплат за 2 года мала…

Как было отмечено выше, сумму выплат, полученных работником за год, нужно сравнить с предельной величиной базы по взносам в ФСС. А вот сумму выплат за 2 года – весь расчетный период, необходимо сравнить со значением 24-крат ного МРОТ, установленного на дату наступления временной нетрудоспособности. Если выплаты за расчетный период окажутся меньше, то при подсчете среднего заработка надо будет использовать именно 24-крат ный МРОТ (ч. 1.1 ст. 14 Закона от 29.12.2006 № 255-ФЗ ).

С 1 июля 2016 г. МРОТ равен 7500 руб. (ст. 1 Закона от 02.06.2016 № 164-ФЗ). Соответственно, сумма выплат работника за расчетный период не может быть меньше 180 000 руб. (7500 руб. х 24 мес.).

Средний дневной заработок в этом случае составляет 246,58 руб. (180 000 руб. / 730 дн.).

Этот же порядок расчета среднего заработка применяется, если в течение расчетного периода у сотрудника вообще не было доходов.

Если расчетный период состоит из отпуска по уходу за ребенком

Если в течение расчетного периода работник/работница находились в отпуске по уходу за ребенком (отпуске по беременности и родам), то годы расчетного периода можно заменить на более ранние годы, непосредственно предшествующие отпуску (Письма Минтруда от 09.12.2015 № 17-1/ООГ-1755 , ФСС от 30.11.2015 № 02-09-11/15-23247 ).

Контур.Бухгалтерия — 14 дней бесплатно!

Автоматизированный расчет больничных в несколько кликов. Экономьте свое время.

Расчет и оформление больничного листа — постоянная головная боль бухгалтеров. В этой статье рассмотрим основные правила расчета больничного, минимальный размер пособия по временной нетрудоспособности, а также познакомим вас с инструкцией по использованию онлайн-калькулятора больничного.

Как рассчитать больничный в 2019 году?

Перечислим основные правила, используемые в 2019 году для расчета больничного листа.

Пособие по временной нетрудоспособности выплачивают:

- за счет средств страхователя — за первые три дня (только при заболевании или травме работника);

- за счет средств бюджета ФСС – за основной период, начиная с четвертого дня нетрудоспособности работника;

- за счет средств бюджета ФСС – с первого дня, при временной нетрудоспособности по причине ухода за ребенком, больным членом семьи или долечивание в санатории и т.п. (во всех случаях, кроме заболевания и травмы).

Пособие по временной нетрудоспособности рассчитывают на основе средней зарплаты работника за последние два календарных года. Эти два года предшествуют текущему, в котором наступила временная нетрудоспособность. Для расчета средней зарплаты берутся все выплаты, на которые начислялись страховые взносы. Чтобы рассчитать средний дневной заработок, сумму начисленной зарплаты за два года делим на 730 — число дней в двух годах.

Расчетный период по пособию — 2 года. Если в это время у сотрудника не было заработка или среднемесячная зарплата оказалась меньше МРОТ, то при расчетах нужно исходить из минимальной оплаты труда — 11 280 рублей в 2019 году. То есть сумма среднего заработка сотрудника за расчетный период составит 24 МРОТ или 270 720 рублей.

В отдельных случаях закон разрешает заменить года в расчетном периоде. Например, если сотрудница была в отпуске по уходу за ребенком в 2017 году, то для расчета больничного 2019 можно взять 2016 и 2018 года.

Оплата больничного листа в 2019 году

Пособие выплачивают за календарные дни, то есть за весь период нетрудоспособности, на который был выдан больничный лист. Есть несколько исключений, их полный перечень содержится в п.1 статьи 9 №255-ФЗ от 29.12.2006. Размер пособия зависит от страхового стажа сотрудника:

- если стаж меньше 6 месяцев — размер пособия за месяц приравнивается к размеру МРОТ с учетом районных коэффициентов, установленных в регионе или местности;

- если стаж меньше 5 лет — размер пособия составляет 60% от среднего заработка;

- если стаж работника от 5 до 8 лет — размер больничного составляет 80% от среднего заработки;

- если стаж превышает 8 лет — размер больничного составляет 100% от среднего заработка.

Если сотрудник прекратил работу в организации, но в течение 30 дней после увольнения утратил трудоспособность из-за травмы или заболевания, ему нужно выплатить 60% от среднего заработка. Информацию о зависимости размера пособия от стажа в разных случаях смотрите в ст. 7 №255-ФЗ от 29.12.2006.

Стаж рассчитывайте по данным трудовой книжки. В него входит работа по трудовому договору; государственная гражданская, муниципальная, военная и иная служба; деятельность ИП и другая деятельность, во время которой лицо было застраховано на случай временной нетрудоспособности или материнства.

Калькулятор больничного листа в 2019 году онлайн

Для быстрого расчета больничного листа воспользуйтесь бесплатным онлайн-калькулятором от сервиса Контур.Бухгалтерия. Подсчеты займут всего пару минут.

- Введите данные о периоде и причине нетрудоспособности из больничного листа и поставьте отметку, если было установлено нарушение режима со стороны сотрудника.

- Укажите данные по доходам работника за последние 2 года, районный коэффициент и коэффициент занятости, если сотрудник работает не полный день.

- Укажите страховой стаж и получите сумму пособия с учетом страхового стажа.

Пример расчета больничного листа в 2019 году

В 2019 году не предвидится изменений в расчете и оплате больничного листа по сравнению с 2018 годом. Однако, размер МРОТ на 2019 год изменится и составит 11 280 рублей. Предельный заработок для базы по взносам на 2017 год — 755 000 рублей, на 2018 год — 815 000 рублей. Если вы рассчитаете пособие с большей суммы, ФСС не возместит вам затраты. В 2019 году лимит составит 865 000 рублей, но эта сумма будет актуальна для расчета больничных в 2020 году. Количество дней в расчетном периоде — 730, для декретных — 731. Рассмотрим пример расчета больничного в 2019 году.

Иванов Иван Петрович болел с 11 по 25 января 2019 года. Его страховой стаж 7 лет, расчетный период для исчисления пособия — 2017 и 2018 годы.

Шаг 1. Считаем заработок Иванова за предыдущие два года. В 2017 году он составил 660 000 рублей, а в 2018 году — 720 000 рублей. Обе суммы ниже допустимых лимитов (755 000 и 815 000 рублей соответственно), значит берем для расчета фактические суммы. Таким образом, в расчетном периоде его заработок составляет 1 380 000 рублей.

Шаг 2. Найдем средний дневной заработок: 1 380 000 разделим на 730. Получим 1 890 рублей 41 копейку.

Шаг 3. Определим средний дневной размер пособия с учетом стажа. Стаж составляет 7 лет, значит размер больничного пособия составит 80% от среднего дневного заработка: 1 512 рублей 33 копейки.

Шаг 4. Сумма пособия к выплате: дневной размер пособия умножаем на число дней нетрудоспособности: 1 512,33 × 15 = 22 684 рублей 93 копейки.

Каков минимальный и максимальный размер пособия по нетрудоспособности в 2019 году?

Расчет больничных онлайн в несколько кликов в веб-сервисе Контур.Бухгалтерия!

Если работник за два предыдущих года не имел заработка, или средний заработок был ниже МРОТ, то при расчете пособия применяется МРОТ. Рассмотрим пример расчета больничного на 15 дней со средним заработком ниже минимальной оплаты труда.

Шаг 1. МРОТ умножим на число месяцев расчетного периода: 11 280 × 24 = 270 720 рублей.

Шаг 2. Делим эту сумму на число дней в двух годах: 270 720 / 730 = 370 рублей 85 копеек.

Шаг 3. Средний дневной размер пособия с учетом стажа: 370,85 × 80% = 296 рублей 68 копеек.

Шаг 4. Тогда сумма пособия для выплаты составит: 296,68 × 15 = 4 450 рублей 20 копеек.

Законом установлен порядок расчета максимальной суммы, на основе которой можно рассчитать пособие работнику. Если хотите, можете платить больше, но возмещение расходов от ФСС получить будет нельзя. В 2019 году дневной размер пособия по временной нетрудоспособности не может быть больше 2 150,68 рублей.

755 000 + 815 000 = 1 570 000/730 = 2 150,68 рубля.

Учитывайте это для работников, зарплата которых за последние два года в среднем была больше 65 400 рублей в месяц.

Остались вопросы? Посмотрите расчет больничного на видео.

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Понятно директору, удобно бухгалтеру!

В различных ситуациях работнику делаются выплаты на основании расчёта средней зарплаты. Однако, при этом применяются методики, которые могут существенно отличаться друг от друга.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 317-60-09 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Чтобы осуществлять расчёты правильно, нужно точно знать, как нужно рассчитывать среднюю зарплату в каждом необходимом случае.

Требования в 2019 году

Способ, с помощью которого определяется средний заработок для исчисления пособия в больничном листе в 2019 году, не изменился.

При расчёте также, как и прежде, учитываются два предыдущих календарных года. В 2019 году расчётным периодом являются 2017 и 2016 календарные годы.

Минимальный размер в этом году увеличился по причине увеличения МРОТ, произошедшего в текущем году.

С начала 2019 года минимальная зарплата, гарантируемая законодательством, составляет 9489 рублей.

Надо заметить, что каждый регион имеет свою минимальную зарплату, установленную соответствующим нормативным актом.

Её величина не может быть меньше федерального МРОТ:

- Например, в Москве — это 18742 руб., эта сумма применяется с 1 мая 2019 года.

- Для Ленинградской области минимальная зарплата равна 11400 рублей.

- В нескольких регионах (например, в Орловской, Курской областях) МРОТ равен 11163 рубля.

Видео: «Расчет больничного в 2017 году»

Правила расчета

Когда бухгалтеру предстоит рассчитать средний заработок для исчисления пособия, он, делая это для различных целей выполняет его по-разному. Средняя зарплата для больничного рассчитывается по другим правилам, чем при расчёте, например, отпускных.

Выплата по листку нетрудоспособности рассчитывается на основании Федерального Закона «Об обязательном социальном страховании при временной нетрудоспособности, а также в связи с материнством» (№255-ФЗ).

Основой для определения размера выплат является определение средней зарплаты работника за один день.

Вот образец проведения расчёта больничного листа. Для этого необходимо сделать следующие шаги:

- Нужно учесть, что вычисления начинаются с того, что берутся два предыдущих календарных года, на основании которых будет определяться нужная величина. Обычно это два периода, которые предшествуют текущему. В 2019 году нужно для расчёта использовать 2017 и 2016 календарный год.

- Необходимо просуммировать доходы, которые начислены и получены за указанной время.

- Далее надо определить число суток, которые входят в рассматриваемый период. Их количество равно 730.

- Суммарный доход делят на количество календарных суток и получают среднюю зарплату за один день.

- В листке нетрудоспособности можно увидеть количество календарных дней, в том числе с учётом выходных и праздничных, за которые он был выдан.

- Данное количество дней умножают на среднедневную зарплату, результатом будет выплата по больничному листу без учёта понижающего коэффициента.

Упомянутый коэффициент рассчитывается на основе длительности страхового стажа работника.

Указанный стаж представляет собой время, в течение которого выплачивались страховые взносы на заработную плату сотрудника.

Вот как определить понижающий коэффициент:

- Если речь идёт о страховом стаже продолжительностью до полугода, то он не используется.

- Если имеется в виду срок от шести месяцев до шести лет, понижающий коэффициент составит 60%.

- До 8 лет он равен 80%.

- Для более длительного стажа он будет равен 100%, то есть фактически он применяться не будет.

Для того, чтобы получить величину пособия по больничному, нужно ранее посчитанную сумму умножить на указанный коэффициент. В дальнейшем с этой суммы нужно будет уплатить подоходный налог.

При этом заполнение больничного листа должно быть сделано правильно, без ошибок.

В случае, когда рассматриваемый стаж меньше полугода, для расчёта применяется минимальная зарплата, гарантируемая законодательством (МРОТ).

При этом МРОТ умножают на 24 месяца, а полученную величину разделят на 730.

В итоге будет получена среднедневная зарплата. Её нужно умножить на количество дней больничного. Результат равен выплате по больничному. В данном случае понижающий коэффициент не применяется.

Исключаемые периоды

Они относятся к двум категориям:

- В расчёт не входит время, когда сотрудник находился на больничном. Причём здесь учитываются не только те периоды, когда он болел, но и такие, когда листок нетрудоспособности выдавался для ухода за детьми.

- Также в указанный период не входят те периоды, когда имело место полное или частичное освобождение сотрудника от трудовых обязанностей.

При расчёте больничного используется количество дней в выбранных календарных годах за вычетом тех, которые входят в упомянутые здесь периоды.

Учитываемые доходы

Когда определяется суммарный доход за два выбранных года, это не означает, что должны учитываться все денежные поступления за рассматриваемое время.

Подлежат учёту только следующие виды дохода:

- Заработная плата.

- Дополнительный заработок, полученный на данном рабочем месте.

- Командировочные суточные.

- Материальная помощь, если её сумма не превосходила 4000 руб.

- Премии, которые выплачиваются в связи с результатами трудовой деятельности.

В последнем пункте могут быть учтены только такие поощрения, с которых платится подоходный налог и делаются отчисления в ФСС.

Рассматривая различные премии нужно проявлять осторожность.

- Дело в том, что они могут быть выданы в рассматриваемый период, однако, при этом они относятся к работе в другое время. В этом случае они не могут учитываться в данном расчёте.

- Также возможно, что некоторые выплаты частично должны войти в расчёт, а частично — нет, потому, что относятся к периоду, который не полностью попадает в эти два года.

Кроме того, существуют и ограничения: при расчете суммы полученных доходов учитываются только до определённого предела. Его на каждый год устанавливают законодательно.

В 2016 году он составил 718 тысяч руб., а в следующем, 2017 году он был равен 755 тысяч руб.

Максимальные и минимальные выплаты

- В некоторых случаях больничный может быть выписан на человека, у которого отсутствует стаж необходимой длительности. Это может, например, относиться к тем, кто только начинает свой трудовой путь и ещё не успел отработать нужный стаж.

- Также возможна ситуация, что в указанный периоды зарплата работника была меньше той, которая установлена в качестве минимальной в 2019 году. В этом случае расчёт больничных будет выполняться таким образом, чтобы выплата была не меньше минимальной зарплаты. Для этого вычисления будут производиться таким образом, как если бы сотрудник проработал 24 месяца с зарплатой, у которой минимальный размер, которая равна МРОТ.

Рассчитанная таким образом сумма является минимально возможной выплатой в указанном периоде.

Законодательство не устанавливает максимальной суммы при оплате больничного.

Однако, ограничение всё-таки присутствует. Вот что это такое. Предусмотрен верхний предел суммы за год, который может быть использован для расчёта выплаты по листку нетрудоспособности. Он устанавливается соответствующими нормативными актами на каждый год.

Если сумма дохода сотрудника превысила эту сумму, используется величина ограничения.

В 2016 году данная величина равна 718 тысяч руб., в 2017 — 755 тысяч, а в 2019 году она составила 1,4 миллиона рублей.

Онлайн калькулятор ФСС для расчета

Для расчёта больничного можно воспользоваться специальными калькуляторами, которые можно найти в интернете.

Для того, чтобы произвести расчёт, необходимо ввести исходные данные:

- На первой странице предусмотрена возможность ввести первую и последнюю дату действия больничного. При этом можно выбрать, как заполнить графу: нажатием кнопки или прямо ввести данные.

- Далее предлагается выбрать из списка одну из причин. Указанный перечень соответствует перечню кодов, предназначенных для указания в больничном.

- Далее нужно решить, необходимо ли отметить строку о том, имело ли место дисциплинарное нарушение врачебного режима. Если отметку поставить, это будет означать, что расчёт больничного будет происходить с учётом МРОТ, а не с учётом средней зарплаты, как обычно это делается.

- После ввода перечисленной информации необходимо нажать кнопку «Далее». Калькулятор в результате откроет следующую страницу для ввода.

- Далее для каждого месяца 2016 и 2017 года будет указано поле для ввода. При этом нужно ввести сумму дохода для каждого из этих месяцев.

- Затем нужно будет поставить отметки около надписей «Неполная занятость» и «Районный коэффициент».

- Внизу будет автоматически подсчитан и показан суммарный доход за двухлетний период.

- После того, как на второй странице все данные были введены, необходимо ещё раз нажать на кнопку «Далее».

- На последней странице нужно в соответствующем списке указать, каковой страховой стаж имеется у сотрудника. После этого можно увидеть итоговую форму, где указаны результаты расчёта.

Порядок расчета среднего заработка для исчисления пособия

Необходимость производить расчет среднего заработка существует в нескольких различных ситуациях. Способ расчёта для может отличаться от других случаев.

Для больничного по беременности и родам

В этом разделе рассматривается пособие, которое выплачивается женщинам по беременности и в связи с воспитанием ребёнка в возрасте до полутора лет.

В этом случае начало отпуска отсчитывается после тридцатой недели беременности.

Если беременность протекает обычным образом, длительность отпуска составляет 140 дней.

Правила расчёта полностью совпадают с тем, как это делается для обычного больничного. Если для расчёта средней зарплаты по каким-либо причинам не подходят два предыдущих календарных года, закон разрешает выбирать другие. Причём может быть так, что они не будут идти подряд. Это разрешено делать при условии, что рассчитанная на их основе средняя зарплата будет выше, чем в стандартном случае.

Влияние страхового стажа женщины

При расчёте пособия в обязательном порядке учитывается понижающий коэффициент.

Делается это точно таким же образом, как и при расчёте обычного больничного.

Пример исчисления пособия

Рассмотрим расчёт пособия на следующем примере:

- Сотрудник Иванова уходит в отпуск по беременности и родам с 1 марта 2019 года.

- В 2017 и 2016 году зарплата составляла 35 тысяч в месяц.

- Вычисляется среднедневная зарплата (СЗ). СЗ=35000*24/730=1150,68 рублей.

- Умножаем полученную величину на 140 и получаем 161096,20 рублей.

Эта сумма равна декретному пособию, которое будет выплачено Ивановой.

Исходя из размеров МРОТ

При расчёте с помощью данного способа учитывается величина МРОТ, которая актуальна на момент выплаты больничного.

В 2019 году она равна 9489 рублей.

Эту сумму необходимо умножить на 24 месяца и разделить на 730 дней. Результат будет равен 311,97 рублей. Если среднедневная зарплата была меньше этой суммы, пособие будет рассчитано исходя из МРОТ указанным образом.

Для пособия по уходу за ребенком

Здесь речь идёт об отпуске предоставляемом для ухода за ребёнком до трёхлетнего возраста.

Расчёт производится по тем же правилам, что и при оплате декретного отпуска.

Отпускных

Расчёт отпускных делается в двух ситуациях:

- Когда сотрудник уходит в ежегодный оплачиваемый отпуск, положенный ему по закону.

- При увольнении получает компенсацию за имеющиеся у него неиспользованные отпуска.

Обычно график отпускных составляется на протяжении года и не позже его окончания он определяется окончательно.

Желательно, чтобы сотрудник ушёл в отпуск согласно имеющемуся и утверждённому начальником расписанию. Если он по каким-либо причинам не хочет этого делать, то отпуск он не получает. Если с течением времени у него скапливается несколько отпусков, то при увольнении он получает полную оплату за каждый из них. Иногда выплата бывает значительной.

Вот как правильно рассчитать отпускные в рассматриваемом случае:

- Период для расчёта среднего заработка составляет 12 месяцев. При этом выбираются календарные месяцы, которые предшествуют тому, когда начинается отпуск. Вот пример определения такого периода. Если первый день отпуска — это 15 апреля 2019 года, то рассматривается 12 месяцев, последний из которых — это март 2019 года.

- Определяется сумма дохода за рассматриваемый временной период.

- Из двенадцатимесячного отрезка времени исключаются неучитываемые периоды. Таким образом корректируется необходимое для расчёта количество дней.

- Расчёт количества дней проводится специальным образом.

- Общая сумма дохода делится на количество дней, которые подсчитаны специальным образом. В результате будет получен средний дневной заработок.

Какие бывают виды пособий на детей? Узнайте здесь.

Из дохода нужно исключить следующие выплаты:

- Выплаты различных отпускных, в том числе за прошлые периоды.

- Оплата командировочных расходов.

- Любые социальные пособия, в том числе выплаты по больничному листу.

- Не учитывается получение дивидендов.

- В расчёт не входят компенсационные выплаты.

- Любые поощрительные выплаты, если это не поощрения за успехи в труде.

Следующие периоды являются неучитываемыми:

- Командировки сотрудника.

- Отпуска, причём здесь рассматривается основной, дополнительный, без содержания.

- Декретный отпуск. Здесь принимаются во внимание выплаты по беременности и в связи с рождением ребёнка, отпуск по уходу за ребёнком до трёх лет.

- Не учитывается оплата больничных.

- Если работника на время освободили от выполнения трудовых обязанностей, но сохранили оплату.

Расчёт количества таких дней происходит следующим образом. При этом рассматриваются календарные, а не рабочие дни:

- Если был отработан полный месяц, то считается, что это 29,3 дня.

- Если было проработано в неполном месяце Н дней, то результат считается следующим образом: (Н*29,3)/(всего календарных дней в месяце)).

- Суммируются данные за каждый месяц.

Число 29,3 и такой способ расчёта определены законодательством.

Для центра занятости

В этом случае расчёт производится за последние три месяца работы.

Основной особенностью такого расчёта является то, что здесь учитываются рабочие, а не календарные дни.

Расчёт происходит таким образом:

- Учитываются выплаты (ВЫПЛ) за последние три месяца работы, для которых была предоставлена справка для определения доходов. Не включаются больничные, отпускные, командировочные и оплата в то время, когда не выполнялась трудовая деятельность.

- Определяется количество рабочих дней за период в данной организации (А).

- Определяется количество реально отработанных рабочих дней (Б).

- Считается средняя зарплата (СЗ) по формуле.

Вычисление происходит по формуле:

СЗ = (ВЫПЛ/Б) * (А/3)

Полученная средняя зарплата используется центром занятости для определения величины пособия по безработице.

В периоды отсутствия на работе

Здесь имеются в виду случаи, когда средняя зарплата рассчитывается для оплаты командировочных, при донорстве, в случае простоев, при обучении и в других аналогичных случаях.

В этом случае обычно используется период в 12 месяцев. Полученный доход за оплату труда делится на количество проработанных дней за это время. Таким образом будет получен среднедневной заработок.

Потом его нужно умножить на количество дней отсутствия сотрудника на работе. В результате будет получена выплата за рассматриваемый период.

Ошибки, допущенные при расчете

При расчёте средней зарплаты могут допускаться ошибки.

Вот наиболее распространённые из них:

- Поскольку для различных ситуаций предусмотрено использование различных вариантов расчёта, иногда может случиться так, что был использован неподходящий вариант. Что писать в каждом конкретном случае определяется соответствующей методикой.

- При подсчёте доходов, которые используются в расчётах использованы такие виды, которые не должны учитываться в данном случае.

- При определении количества календарных дней нужно исключить периоды, которые нельзя учитывать. Если этого не сделать, среднедневная зарплата будет определена неверно.

Порядок возмещения выплат из ФСС

Хотя предприятие обязано выплатить сотруднику больничное пособие при наличии листка трудоспособности, часть выплаченной суммы в дальнейшем будет ему возвращена Фондом социального страхования.

В случае, если речь идёт о заболевании или травме работника, то будет действовать следующее правило:

- При этом три первых дня оплачиваются за счёт фирмы и деньги при этом ФСС не возвращаются.

- Остальные дни больничного будут оплачены за счёт ФСС на основании отчётности, выданной бухгалтерии предприятия.

Если же больничный выдавался по уходу за ребёнком, фонд социального страхования возместит потраченную сумму в полном объёме.

Как выплачивается пособие при сокращении сотрудника? Узнайте тут.

Как оформить детские пособия до 18 лет через Госуслуги? Читайте далее.

- Требуется, чтобы страхователь оформил письменное заявление с просьбой о возмещении со стороны ФСС.

- Также требуется предоставить форму 4-ФСС за тот период, за который рассматривается получение возмещение.

- Нужны копии подтверждающих документов.

- Делается специальная справка-расчёт, которая является установленной формой, обязательно оформляемой при обращении за возмещением.

Последний документ предоставляется на основании Приказа Минтруда №585н от 28.10.2016.

Столкнувшись с каждой из перечисленных в статье ситуаций, нужно уметь правильно определить, как нужно производить расчёт.

Для этого в каждой такой ситуации надо использовать установленную законом методику.

Видео: «Вопросы по больничному»

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 110-43-85

- Санкт-Петербург и область – +7 (812) 317-60-09

- Регионы – 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

No related posts.