Отличие малого и среднего предпринимательства

Содержание

- 1 Факты о малом бизнесе

- 2 Факты о среднем бизнесе

- 3 Сравнение

- 4 Таблица

- 5 Основные критерии определения малого предприятия 2019

- 6 Единый реестр малых и средних предприятий

- 7 Льготы для малых предприятий в 2019 году

- 8 Проверки малых предприятий 2019

- 9 Подтверждение статуса малым предприятиям не требуется

- 10 Вклады малых преприятий теперь застрахованы

- 11 Средние и малые предприятия: критерии 2019

- 12 Юридические критерии

- 13 Малые и средние предприятия: критерии 2019 по численности

- 14 Предприятия малого и среднего бизнеса: критерии по доходу

Малый и средний бизнес — понятия, часто рассматриваемые в едином контексте. Отождествлять их, однако, не всегда правомерно.

Факты о малом бизнесе

Термин «малый бизнес» может употребляться как в неофициальном контексте, так и в положениях нормативных актов. Что касается первого варианта его использования — во многом оно осуществляется, исходя из субъективного восприятия конкретным человеком особенности ведения коммерческих активностей в соответствующих масштабах. В большинстве случаев люди склонны понимать под таковым совершенно скромную предпринимательскую деятельность, часто — осуществляемую в индивидуальном порядке. Человек, имеющий небольшой магазин, киоск, мастерскую, в понимании россиян и есть владелец «малого бизнеса».

Однако существуют и юридические критерии отнесения тех или иных коммерческих активностей к категории, о которой идет речь. Исходя из положений ФЗ № 209 от 24.07.2007 года, а также Постановления № 702 от 13.07.2015 года, предприятия классифицируются на микро-, малые и средние в зависимости:

- от количества работников;

- от годовой выручки.

В соответствии с нормами ФЗ № 209 и Постановления № 702, к малым предприятиям правомерно относить те фирмы, в которых:

- работает 15-100 человек;

- размер годовой выручки — 120-800 млн рублей.

Очевидно, что не каждый владелец небольшого магазина или мастерской способен выстроить бизнес, соответствующий отмеченным критериям. В случае если показатели его коммерческих активностей недотягивают до перечисленных выше, с юридической точки зрения его фирму следует классифицировать как микропредприятие.

Таким образом, российский предприниматель де-факто может назвать «малым бизнесом» даже свою самую небольшую фирму. Но для соответствия данному статусу де-юре нужно еще постараться, чтобы привести ее показатели к тем, которые установлены законодательством. Иначе придется довольствоваться статусом «микропредприятия».

Факты о среднем бизнесе

В свою очередь, понятие «среднего бизнеса» также может пониматься на уровне бытового, субъективного восприятия либо раскрываться в нормативных актах. Касательно первого аспекта — под «средней» фирмой в России принято понимать компанию, которая, с одной стороны, не слишком масштабна, с другой — играет весьма заметную роль в экономике города или района. Это может быть, условно говоря, не один небольшой магазин или мастерская, а сеть из нескольких организаций соответствующего типа.

Законодательные критерии отнесения фирм к средним также прописаны в положениях ФЗ № 209 и Постановления № 702. В соответствии с ними, «средний бизнес» — это предприятие, в котором:

- работает 101-250 сотрудников;

- годовой размер выручки — от 800 млн до 2 млрд рублей.

В свою очередь, если российский предприниматель откроет даже самую скромную сеть магазинов или мастерских в масштабах города или района, то, в принципе, его бренд уже может рассматриваться как соответствующий отмеченным критериям отнесения к среднему бизнесу.

Сравнение

С точки зрения бытового восприятия обоих категорий это, во-первых, значимость, а во-вторых, масштабы. При этом оба критерия очень субъективны. В свою очередь, с точки зрения соответствия фирмы законодательным характеристикам средний бизнес может быть, строго говоря, в 2,5 — 16,67 раз масштабнее, чем малый, по величине штата или по выручке.

Таблица

Итак, мы выяснили, в чем разница между малым бизнесом и средним. Отобразим выявленные нами критерии в таблице.

Итак, в соответствии с Постановлением Правительства РФ от 04.04.2016 N 265 в расчет берется не только выручка с продаж, а все доходы по налоговому учету.

Разберемся, какие организации и ИП в 2019 подходят под определение малого бизнеса.

Основные критерии определения малого предприятия 2019

Чтобы считаться малым, средним или микропредприятием в 2019 году, нужно подходить под это определение по трем основным параметрам:

- попадать в рамки лимита по размеру доходов;

- попадать в рамки лимита по численности сотрудников;

- попадать в рамки лимита по доле участия других компаний в уставном капитале.

Представителями малого бизнеса считаются компании и предприниматели независимо от налогового режима, если они соответствуют условиям. Это могут быть фирмы и ИП на УСН, ЕНВД, патенте, ОСН.

С 1 августа 2016 в расчет максимального размера доходов за прошедший год включается не просто вся выручка по кассе, а все доходы согласно налоговой декларации. Приведем критерии в виде таблицы:

Доля участия других лиц в капитале

Доля участия государственных образований (РФ, субъектов РФ, муниципальных образований), общественных и религиозных организаций и фондов не более 25% в сумме.

Доля участия обычных юридических лиц (в том числе иностранных) не более 49% в сумме.

Доля участия юрлиц, которые сами субъекты малого и среднего предпринимательства, не ограничена.

Количество работников в 2019 году определяется на основании среднесписочной численности, отчет по которой предоставляется ежегодно в налоговую инспекцию.

Что касается долей в уставном капитале, то ФЗ N 209 от 24.07.2007 предусматривает исключения. Лимиты не распространяются на:

- акционеров высокотехнологичного (инновационного) сектора экономики;

- участников проекта «Сколково»;

- компании, которые практически применяют новейшие технологии, разработанные их учредителями — бюджетными или научными учреждениями;

- компании, учредители которых включены в правительственный перечень лиц, оказывающих господдержку инновационной деятельности.

А вот доходы за прошедший налоговый период оценивают по налоговым декларациям.

Отдельно нужно отметить, что Федеральная налоговая служба в письме от 18.08.2016 N 14-2-04/0870@ разъяснила, какими критериями она руководствуется при внесении сведений в реестр малых и средних предприятий о хозяйственных обществах. Налоговики указали, что уточненные критерии отнесения экономических субъектов к категории субъектов малого и среднего предпринимательства (МСП), установленные Федеральным законом от 29 декабря 2015 г. N 408-ФЗ, будут учитываться при внесении в реестр за период с 2016 по 2018 годы. Поэтому первые изменения в реестр, связанные с этим, будут внесены только при очередном формировании Реестра 10 августа 2019 года по состоянию на 1 июля 2019 года.

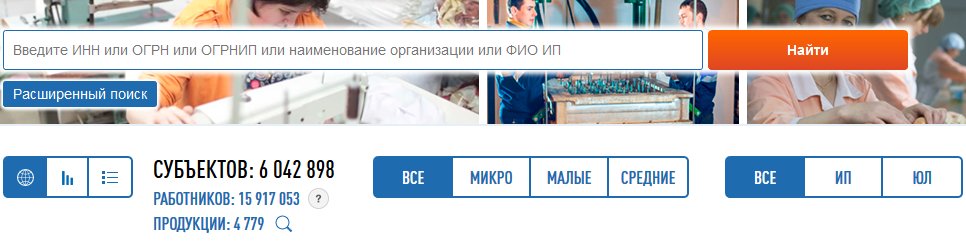

Единый реестр малых и средних предприятий

С 1 августа 2016 года создан единый реестр субъектов малого и среднего предпринимательства (МСП). Его формирует Налоговая служба самостоятельно на основании отчетности субъектов малого бизнеса:

- сведений о доходах;

- среднесписочной численности сотрудников;

- данных из Единого госреестра юридических лиц и Единого госреестра индивидуальных предпринимателей;

- информации от других государственных органов.

Для того чтобы попасть в реестр, руководителям малых компаний и предпринимателям ничего делать не нужно. Доступ к реестру предприятий МСП можно получить на специальной странице сайта ФНС. Для того чтобы проверить, есть ли информация о вашем бизнесе в едином реестре МСП, достаточно ввести ИНН, ОГРН, ОГРНИП, название фирмы или ФИО ИП (что-то одно) в строку поиска.

В добровольно-заявительном порядке можно дополнить информацию: сообщить о своей продукции, заключенных контрактах, участии в программах партнерства.

Если данных о вашем малом или среднем бизнесе нет в реестре или они некорректны, подайте заявку на проверку с указанием верных сведений.

Организации и предприниматели, сведения о которых будут отсутствовать в реестре, лишаются возможности использовать льготы, предусмотренные для МСП.

Льготы для малых предприятий в 2019 году

Небольшие компании и ИП, попадающие под перечисленные критерии, в 2019-м пользуются определенными льготами.

- Они могут не устанавливать лимит наличных средств, находящихся в кассе (п. 2 Указания Банка России от 11.03.2014 № 3210-У). За хранение наличных в кассе свыше определенной суммы предусмотрен штраф по ст. 15.1 КоАП. Субъекты малого бизнеса могут держать в кассе деньги в любом количестве. Правда, если лимит наличных до этого был установлен на предприятии, то его необходимо отменить — издать соответствующий приказ. Приказ можно оформить в любой момент — у этого типа предприятий есть такое право.

- Могут вести упрощенный бухгалтерский учет (п. 4 ст. 6 ФЗ N 402). Для ИП эта льгота не актуальна, поскольку они и так освобождены от обязанности вести бухучет. А вот компании амортизацию вправе начислять один раз в год, а не каждый месяц. Материальные производственные затраты списывать в полной сумме сразу, а не по мере использования. В каждом ПБУ перечислены упрощенные способы ведения учета, которыми пользуются льготники. Микропредприятия могут даже вести бухгалтерский учет сплошным методом регистрации хозяйственных операций.

- Освобождены от ежегодного сплошного статистического наблюдения (такое наблюдение проводится раз в пять лет, в промежутках — выборочное).

- Имеют право обратиться к региональным властям за субсидиями и инвестициями — для спецрежимников регионы снижают налоговые ставки. Также для малого бизнеса на уровне регионов предусмотрены льготы по налогу на имущество.

- Субъекты такого предпринимательства имеют преимущественное право покупки государственной и муниципальной недвижимости, которая находится у них в аренде (ФЗ от 29.06.2015 N 158).

- Имеют преференции в системе госзакупок.

- Микропредприятия вправе полностью или частично отказаться от принятия локальных нормативных актов, таких как правила внутреннего распорядка, графики сменности, положения о премировании и т.д. Но в таком случае работодатель включает все необходимые условия в трудовой договор с сотрудником. Такие трудовые договоры должны заключаться по типовой форме, которая утверждена Постановлением Правительства от 27.08.2016 N 585. Однако при утрате статуса микропредприятия работодатель в течение 4 месяцев должен будет восстановить все локальные нормативные акты.

О том, как составить трудовой договор для микропредприятий, мы писали в отдельной статье.

Проверки малых предприятий 2019

Для таких предприятий действуют сокращенные сроки проведения проверок. Любой контролирующий орган может проверять субъект малого бизнеса не дольше 50 часов в год. А для микропредприятий максимальный срок — 15 часов в год.

В течение 2 лет (с 1 января 2016 до 31 декабря 2018) «малышам» были предоставлены надзорные каникулы. Такую льготу для небольших компаний и ИП установил ФЗ N 246-ФЗ от 13.07.2015. Но это касалось только плановых проверок. Если поступит жалоба от потребителя или у госорганов появится информация о нарушении фирмой закона, проверяющие придут с ревизией.

Срок действия «надзорных каникул», установленных ФЗ N 246-ФЗ, истекавший в конце 2018 года, продлен на 2019 и 2020 годы — Федеральным законом от 25.12.2018 № 480-ФЗ , он опубликован на официальном портале правовой документации. Однако надо иметь в виду, что надзорные каникулы не распространяются на проверки, проводимые методом риск-ориентированного контроля, а этот метод используют такие ведомства, как ФНС, МЧС, ФАС, Росприроднадзор, Росалкогольрегулирование и Роспотребнадзор. Отсюда можно сделать вывод, что от проверок этих ведомств малый бизнес не освобождается.

Кроме того, не будет надзорных каникул и для тех предприятий, которые занимаются лицензируемыми видами деятельности — это:

- банки;

- страховщики;

- ЧОПы;

- недропользователи;

- формацевтические компании;

- перевозчики

и многие другие (полный список из 52 пунктов дан в статье 12 Федерального закона от 04.05.2011 N 99-ФЗ «О лицензировании отдельных видов деятельности»).

Подтверждение статуса малым предприятиям не требуется

Такое предприятие не нужно отдельно регистрировать и получать подтверждения того, что ваша фирма им является. Статус в дальнейшем также сохраняется автоматически. Достаточно того, что фирма или предприниматель соответствует перечисленным условиям. Причем даже если в течение одного или двух лет вы превысите установленные лимиты, статус предприятия сохранится. Изменение статуса происходит, только когда максимальные показатели количества сотрудников, величины доходов или долей в капитале не соблюдаются три календарных года, идущих подряд (ч. 4 ст. 4 ФЗ N 209). В реестре, как уже было сказано выше, первые изменения статусов произойдут только в 2019 году. Однако для новых организаций и ИП действуют новые критерии и порядок учета в реестре.

Вклады малых преприятий теперь застрахованы

С 1 января 2019 года правило страхования вкладов распространяется и на малые предприятия. Но для того чтобы иметь право потребовать возмещения по вкладам, предприятие должно быть занесено в реестр субъектов малого и среднего предпринимательства. Об этом говорит Федеральный закон от 03.08.2018 N 322-ФЗ.

Субъекты малого и среднего предпринимательства (СМП) – это организации и ИП, которые в соответствии с определенными условиями относятся к малым и средним предприятиям и сведения о которых указываются в едином реестре таких субъектов (п. 1 ст. 3 Федерального закона от 24.07.2007 № 209-ФЗ ). Быть СМП и особенно малым предприятием удобно, ведь малые предприятия, к примеру, могут в общем случае вести упрощенный бухучет и составлять упрощенную бухгалтерскую отчетность. Малые предприятия могут не утверждать лимит остатка кассы (п. 2 Указания ЦБР от 11.03.2014 № 3210-У ). На многих малых предприятиях в 2019 году нельзя проводить плановые проверки (но речь не идет о проверках органами ФНС, ПФР или ФСС) (ч. 3.1 ст. 1, ст. 26.2 Федерального закона от 26.12.2008 № 294-ФЗ ).

Средние и малые предприятия: критерии 2019

Критерии малых предприятий в 2019 году установлены ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ .

Для предприятий малого и среднего бизнеса критерии 2019 сгруппируем в таблицах.

При этом такие критерии разобьем на 3 группы: критерии юридические, критерии по численности и критерии по доходу. Если хозяйственное общество или хозяйственное партнерство соответствует хотя бы одному из юридических критериев, нужно сверить их соответствие критерию численности (а точнее среднесписочной численности работников за предшествующий календарный год) и критерию дохода. А вот для производственных, потребительских кооперативов, крестьянских (фермерских) хозяйств и ИП важны только критерии численности и дохода. Иные условия для них в расчет не берутся.

Юридические критерии

Для хозяйственных обществ и партнерств юридические критерии отнесения предприятия к субъектам малого предпринимательства следующие.

| Форма (особенности) организации | Условия | Примечание |

|---|---|---|

| Любые ООО | Условие 1: 1а) Суммарная доля участия РФ, субъектов РФ, муниципальных образований, общественных и религиозных организаций (объединений), благотворительных и иных фондов (за исключением суммарной доли участия, входящей в состав активов инвестиционных фондов) в уставном капитале не превышает 25%; 1б) суммарная доля участия иностранных организаций или организаций, не являющихся СМП, не превышает 49% |

ООО, удовлетворяющее Условию 1а), но не удовлетворяющее Условию 1б), признается СМП, если такое ООО соответствует Условию 4, 5 или 6 |

| Любые АО | Условие 2: Акции, обращающиеся на организованном РЦБ, отнесены к акциям высокотехнологичного (инновационного) сектора экономики |

— |

| Условие 3: Акционеры – РФ, субъекты РФ, муниципальные образования, общественные и религиозные организации (объединения), благотворительные и иные фонды (за исключением инвестиционных фондов) владеют не более чем 25% голосующих акций, а акционеры – иностранные организации или организации, не являющиеся СМП, владеют не более чем 49% голосующих акций |

— | |

| Организации-«интеллектуалы» | Условие 4: Деятельность заключается в практическом применении (внедрении) результатов интеллектуальной деятельности (программ для ЭВМ, изобретений, селекционных достижений и т.д.), исключительные права на которые принадлежат учредителям (участникам) |

Учредители (участники) – это бюджетные, автономные научные учреждения либо являющиеся бюджетными, автономными учреждениями образовательные организации высшего образования |

| Организации-«сколковцы» | Условие 5: Имеют статус «сколковца» |

— |

| Организации с «особенным» учредителем | Условие 6: Учредители (участники) – это АО «РОСНАНО» или Фонд инфраструктурных и образовательных программ |

— |

Малые и средние предприятия: критерии 2019 по численности

| Тип СМП | Среднесписочная численность работников за 2018 год | Примечание |

|---|---|---|

| Микропредприятие | До 15 человек включительно | — |

| Малое предприятие | От 16 до 100 человек включительно | — |

| Среднее предприятие | От 101 до 250 человек включительно | — |

| От 251 до 1000 человек включительно | Хозяйственное общество, хозяйственных партнерство входит в утвержденный Минпромторгом перечень предприятий легкой промышленности в порядке, предусмотренном Постановлением Правительства от 22.11.2017 № 1412 |

Предприятия малого и среднего бизнеса: критерии по доходу

| Тип СМП | Предельное значение дохода за 2018 год | Примечание |

|---|---|---|

| Микропредприятие | 120 млн. рублей | Доход определяется по данным налогового учета путем суммирования доходов по всем осуществляемым видам деятельности и применяемым налоговым режимам |

| Малое предприятие | 800 млн. рублей | |

| Среднее предприятие | 2 млрд. рублей |

Обращаем внимание, что категория СМП определяется в соответствии с наибольшим по значению условием (ч. 3 ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ ). Если, к примеру, по численности ООО, соответствующее юридическому критерию, может считаться микропредприятием, но выручка у него за прошлый год находится в диапазоне свыше 800 млн. рублей до 2 млрд. рублей включительно, такое ООО будет считаться средним предприятием.

No related posts.